【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!

「夫婦間で贈与税が課税されるって本当?」

「具体的にいくらから贈与税がかかるの?」

この記事をご覧のみなさんは、このようにお悩みかと思います。

先に答えを言うと、夫婦間であっても贈与税が課税されるケースがあります。

しかし生活費や教育費は非課税財産となるため、夫婦間でこれらの金銭のやり取りがあっても、贈与税が課税されることはありませんのでご安心ください。

また、贈与税の配偶者控除(おしどり贈与)という特例を活用すれば、一定額までであれば贈与税の課税を回避できます。

この記事では、夫婦間においてどのようなケースであれば贈与税が課税されるのか、また夫婦間の贈与の無申告が税務署にバレる理由などを解説します。

この記事の目次 [表示]

1.夫婦間で贈与を行った場合でも贈与税が発生する?

贈与税とは、個人同士の間で一定額を超える贈与が行われた際に発生する税金で、これは夫婦間や親子間であっても同様です。

しかし夫婦間における贈与は、贈与税が課税されるケースと、贈与税が課税されないケースがあります。

まずはこの章で、「贈与税がかからない非課税財産」と「贈与税がかかる基本的な条件」を知っておきましょう。

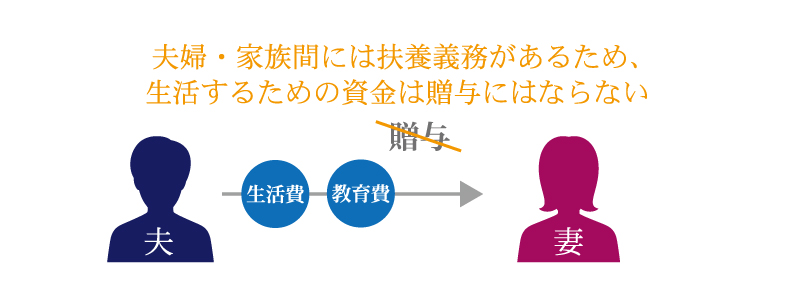

1-1.夫婦間で贈与税がかからない非課税財産

夫婦間や家族間(親子間や兄弟姉妹など)で生活費や教育費を贈与した場合に、贈与税が発生することはありません。

なぜなら夫婦間や家族間には、「扶養義務」というものがあるからです。

国税庁「贈与税がかからない場合」にも、「扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」は贈与税の課税対象にならないと記載されています。

つまり配偶者や子供が生活する資金を払う義務が生じているので、夫婦間で生活資金を渡しても贈与税がかかることはありません。

1-1-1.扶養義務者からの生活費・教育費とは

扶養義務者からの生活費・教育費とは、「通常の日常生活に必要な費用」や「教育に必要な費用」のことです。

生活費とは、食費・光熱費・家賃などだけではなく、治療費や養育費、その他子育てに関する費用などが該当します。

また教育費とは、学費だけではなく、教材や文具の購入費なども含まれます。

なお、扶養義務者からの生活費や教育費は、必要となる度に、銀行口座へ振り込んだり現金を渡したりすることが前提となります。

1-2.夫婦間で贈与税がかかる基本的な条件

夫婦間で贈与税が課税されるのは、生活費や教育費以外の贈与があった場合となります。

「夫婦間で贈与税がかかるなんておかしい!」というお声が聞こえてきそうですが、どのような場合に贈与税が課税されるのか、まずは基本的な条件を知っておきましょう。

1-2-1.年間110万円を超えるお金をあげる

夫婦間で贈与税が課税されるのは、生活費や教育費とは別に、年間110万円を超えるお金をあげた場合です。

贈与税が課税されるのは、その年の1月1日から12月31日までの間に受け取った贈与財産の合計額から、基礎控除額(110万円)を差し引いた金額です。

つまり、贈与財産が基礎控除額(年110万円)以下であれば、贈与税は課税されず、贈与税申告をする義務もありません。

この仕組みを用いた贈与を「暦年贈与」と呼び、贈与者と受贈者の関係によって贈与税の税率が決まります(夫婦間であれば一般税率)。

暦年贈与について詳しくは「暦年贈与とは?改正点と相続税を減らすためのポイントを解説」をご覧ください。

1-2-2.日用品以外の高額な物品を贈る

夫婦間で贈与税が課税されるのは、日用品以外の高額な物品、つまり不動産(土地や建物)・有価証券・車・骨董品・貴金属などを贈与した場合です。

この日用品以外の高額な物品の基準は「110万円を超える価値がある物品」、と考えていただけると良いでしょう。

なお、これらを購入して贈与するだけではなく、購入するための金銭を贈与した場合や、名義変更した場合も贈与税が課税されます。

名義変更を行う際は直接お金のやり取りがないため、本人たちは贈与と気づいていないケースも多く、特に注意が必要となります。

2.夫婦間で贈与税が発生するケースとは【よくある事例】

夫婦間で贈与税が発生するのは、年間110万円を超える金銭や高額な物品を贈与した場合です。

それでは具体的に、どのようなケースで贈与税が発生するのでしょうか?

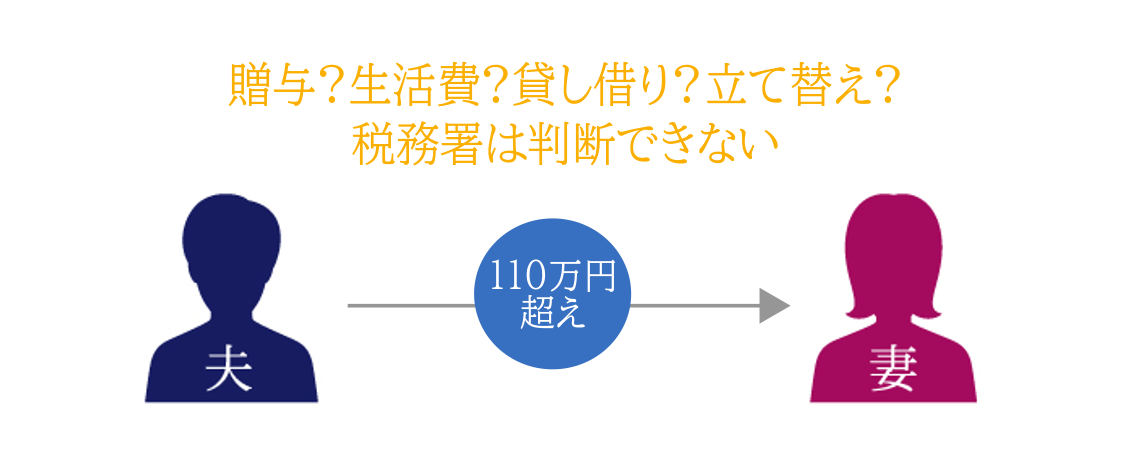

2-1.夫婦間で多額の預貯金を口座移動した場合

夫婦間で年間110万円を超える預貯金を口座移動しても、それが生活費や教育費のためであれば贈与税の課税対象にはなりません。

仮に夫婦間で預貯金の口座移動の回数が多かった場合であっても、直ぐに贈与税が課税されるとは限りません。

この理由は、税務署側は「贈与なのか・生活費なのか・貸し借りなのか・立て替えなのか」を判断できないためです。

さらにその家庭の収入や普段の暮らしぶりによって、生活費相当となる金額が異なってくるため、口座移動の「金額はいくら以上」「回数は年何回以上」という決まりもありません。

しかし、生活費や教育費と認められる範囲を明らかに超えた、多額の口座移動である場合は、税務署側から贈与を指摘される可能性もあります。

贈与税の課税対象となるかどうかは、税金の専門家である税理士に相談した方が確実です。

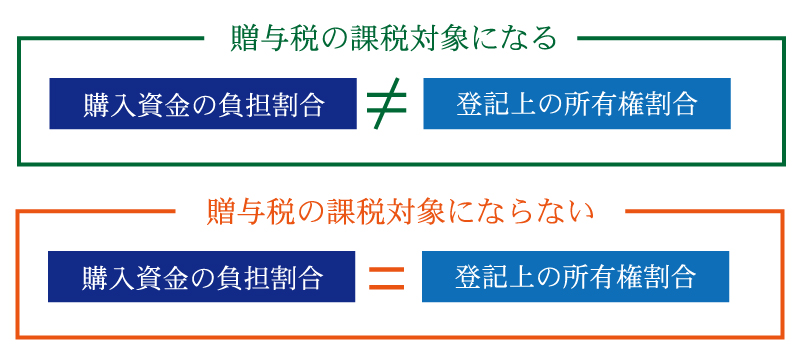

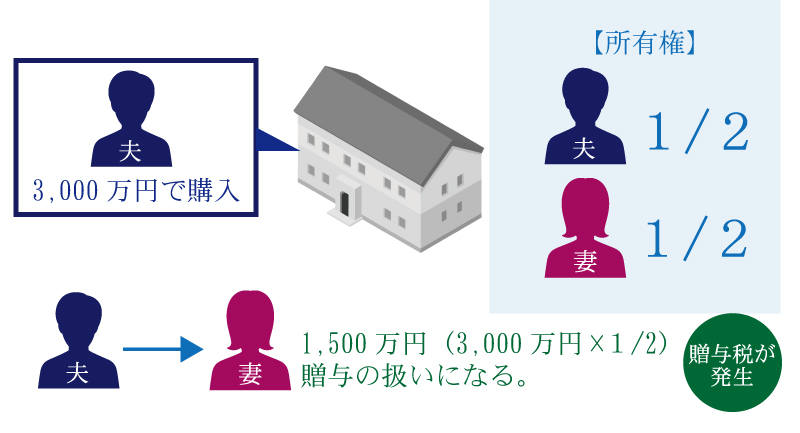

2-2.夫の資金で購入した住宅を妻と共同名義で登記した場合

夫の資金で購入した住宅を、妻と共同名義で登記した場合、贈与税が発生します。

この理由は、「住宅の購入資金の負担割合」と「登記上の所有権の割合」が異なる場合は、贈与税の課税対象になってしまうためです。

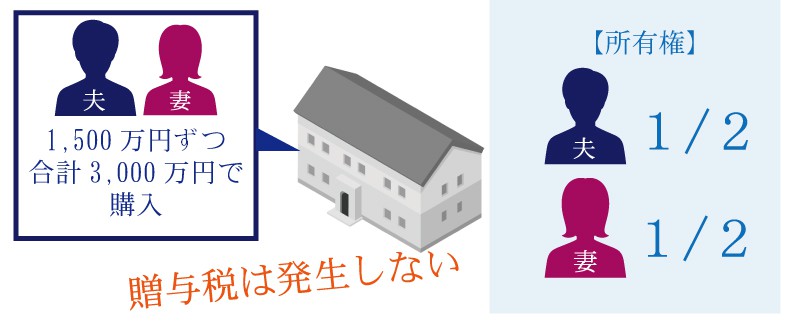

例えば、ある夫婦が3,000万円の住宅を購入したとしましょう。

ここで夫が全額の3,000万円を支払って購入したのにも関わらず、夫婦2人で2分の1ずつの持分登記をしてしまうと、夫が1,500万円・妻が1,500万円分の所有権を持つことになります。

つまり「夫が妻に1,500万円の贈与をした」こととなるため、贈与税が発生するのです。

もちろん、3,000万円の住宅購入のために、夫が1,500万円・妻が1,500万円を支払った上、夫婦2人で2分の1ずつの持分登記を行えば、贈与税が発生することはありません。

2-3.夫名義で購入した不動産を妻にあげた場合

夫名義で購入した不動産を、妻にあげた場合や妻名義に変更をした場合も、先述した理由と同じく贈与税が発生します。

例えば、夫が自らの資金で3,000万円の住宅を購入し、妻名義に変更したとしましょう。

この場合、贈与財産の価額3,000万円から、基礎控除額110万円を差し引いた、2,890万円が贈与税の課税対象となってしまいます。

贈与税の課税価格2,890万円×一般税率50%-控除250万円で、妻に課税される贈与税額は1,195万円となります。

2-4.夫名義で組んだ住宅ローンを妻のお金で返済した場合

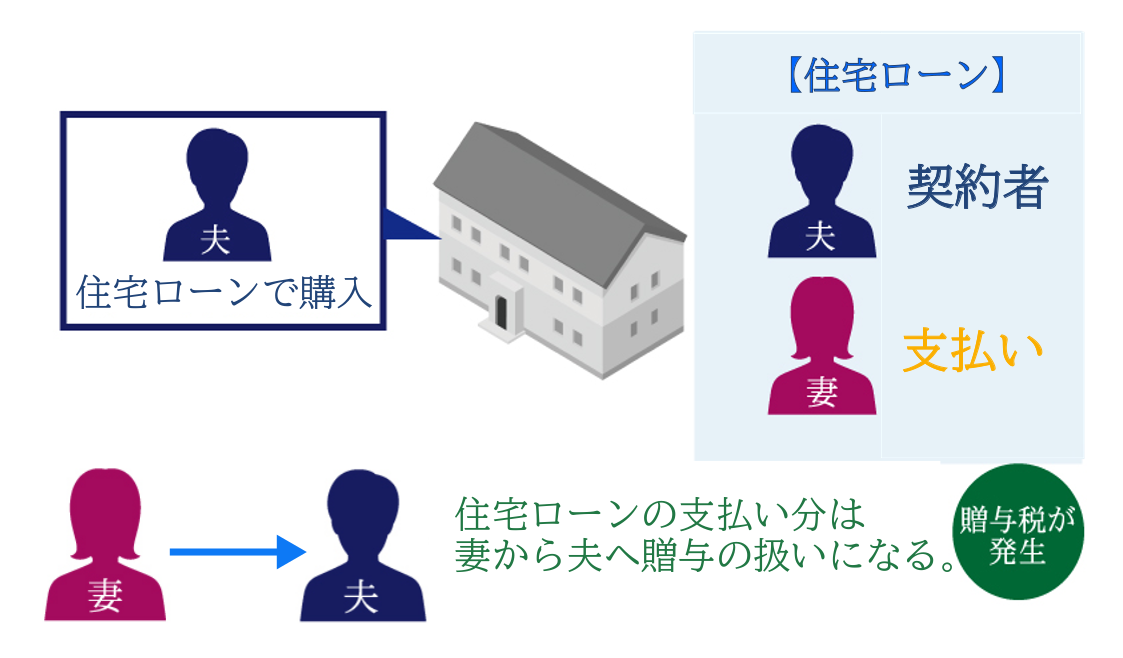

住宅をローンで購入した場合の返済方法によっても贈与税が発生してしまいます。

例えば、夫が出資して住宅購入し、足りない資金について夫名義で住宅ローンを組んだとしましょう。

この住宅ローンを返済する際、妻の口座から引き落とす形にしたり、妻が夫にローン返済分を渡したりしている場合は、「妻が夫に贈与した」とみなされて贈与税の課税対象となります(年間110万円を超える場合のみ)。

3.専業主婦のへそくりは贈与税が発生する?

夫婦間で金銭を渡していても、その名目が生活費や教育費であれば贈与税は課税されません。

しかし、専業主婦(無職)である妻が、生活費を切り詰めて貯めた“へそくり”はどういう扱いになるのでしょうか?

答えを言うと、へそくりを貯めたからといって、直ぐに贈与税が課税されることはありません。

しかし、へそくりで高額な物品を購入した場合は贈与税が課税され、贈与者が死亡した場合は相続税の課税対象となる可能性があります。

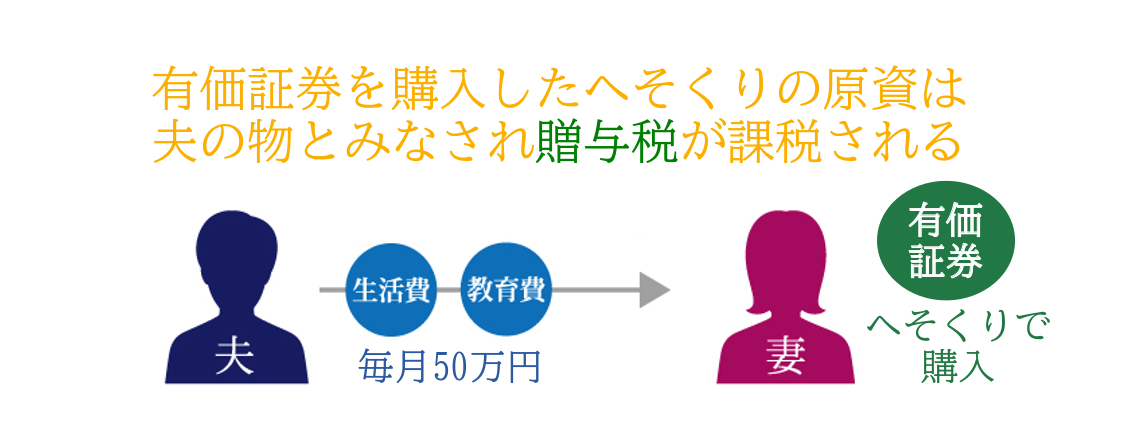

3-1.へそくりで高額な物品を購入すると贈与税が課税される

貯めたへそくりで妻の名義で有価証券や車などの高額な物品を購入すると、原資は夫のものとみなされ、贈与税の課税対象となる可能性があります。

例えば、夫から毎月50万円の生活費を渡されていて、そのうちの20万円を、専業主婦がへそくりとして貯めていたとしましょう。

この場合、年間240万円のへそくりが貯まることとなり、贈与税の基礎控除額年間110万円を超えてしまいます。

さらに、夫からは生活費として渡されていた金銭を、妻が勝手に貯めていたため、贈与契約は成立していません。

仮に年間240万円のへそくりを元に、妻が数千万円の有価証券を購入した場合、有価証券の購入費用に対して贈与税が課税される可能性があります。

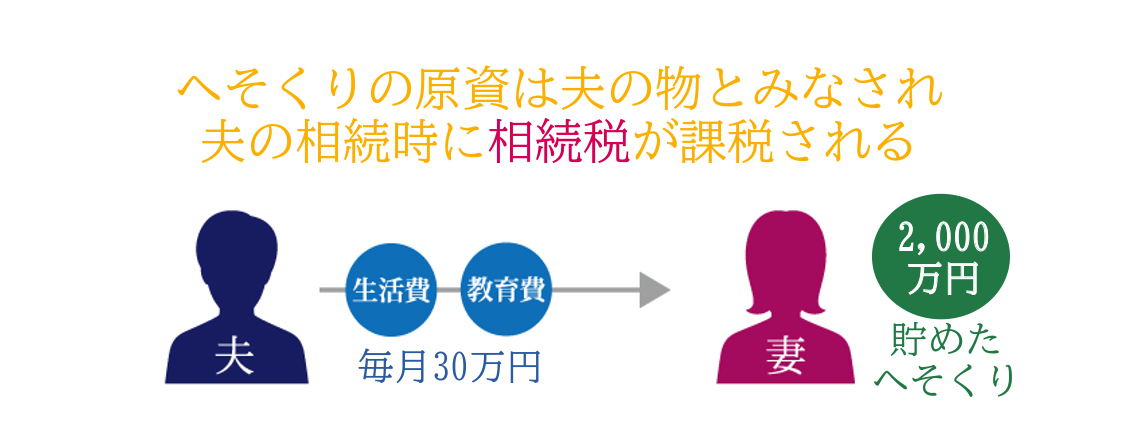

3-2.貯まったへそくりは相続税が課税される

貯めたへそくりは、生活費を渡していた配偶者の相続が発生した際に、相続税の課税対象となります。

例えば、夫から毎月30万円の生活費を渡されていて、そのうちの10万円を、専業主婦(無職)がへそくりとして貯めていたとしましょう。

そして貯めたへそくりで何も購入せず、結果として妻名義の銀行口座に2,000万円が貯まっており、ここで夫の相続が発生したとします。

しかし、へそくり2,000万円の原資は、専業主婦である妻が稼いだお金ではなく、夫が稼いだお金です。

そのため、妻名義の銀行口座で管理されていたとしても、夫の相続発生時に名義預金とみなされて相続税が課税される可能性があるのです。

へそくりと相続税の関係について、詳しくは「へそくりに相続税がかかるって本当!?税務調査で名義預金とみなされた場合、相続税が発生?」をご覧ください。

4.夫婦間での贈与税無申告はバレる?

夫婦間における贈与税の無申告は、遅かれ早かれ税務署にバレます。

実際に国税庁「令和4事務年度における相続税の調査等の状況」によると、贈与税の実地調査により申告漏れ等の非違があった件数のうち82.8%が無申告事案でした。

では、どうして夫婦間における贈与税の無申告が、税務署にバレるのでしょうか?

夫婦間で不動産贈与をしていた場合、法務局で登記(名義変更)をした事実は自動的に税務署に共有されます。

また貯めたへそくりや配偶者の原資で有価証券を購入すると、証券会社から特定口座年間取引報告書が届きますが、同じものが税務署にも提出されています。

つまり、税務署側は様々な資料を元に、「不動産贈与の事実」や「有価証券を購入した事実」などを把握しているということです。

仮に翌年に贈与税申告がなければ税務署から贈与税の税務調査を受け、受贈者の職業や年収などから原資は誰の物なのかを追求される可能性があります。

4-1.夫婦間贈与の無申告に要注意!悪質な場合は時効が伸びる可能性も

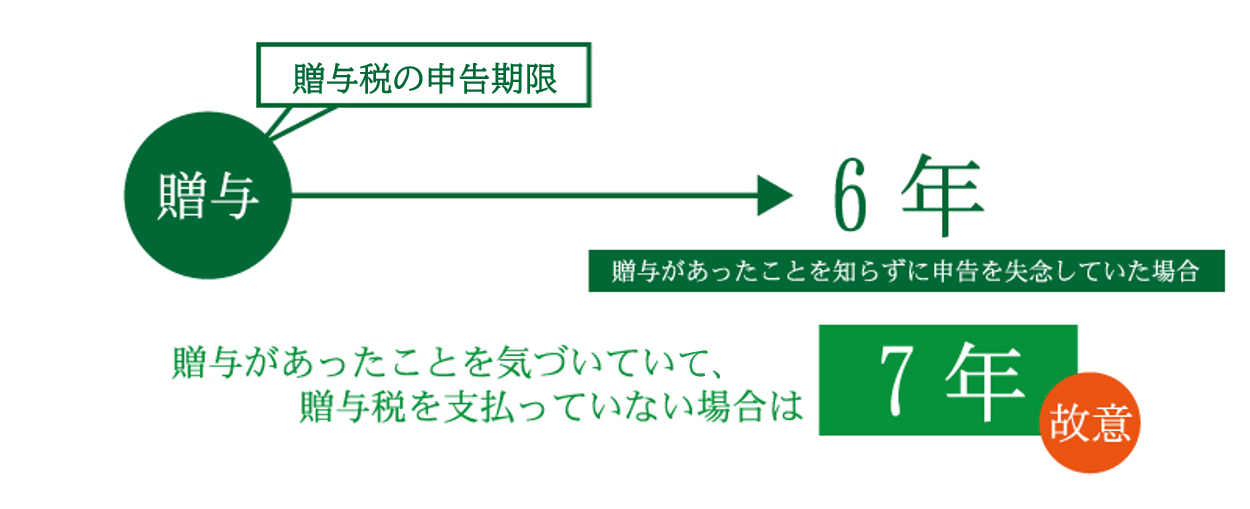

贈与税には時効(除斥期間)が定められており、時効が成立すれば国は贈与税を課税する権利を失います。

贈与税の時効は原則6年ですが、偽りその他不正の行為がある場合は7年に延長されます。

仮に贈与税の時効が成立する前に税務調査が入り、贈与税の無申告を指摘されれば、追徴課税として延滞税や加算税といったペナルティを課せられてしまいます。

一方、贈与税の時効が成立するには「贈与が成立していること」が前提となります。贈与をしたつもりでもそれが贈与と認められなければ時効は成立せず、相続時などで課税される点に注意が必要です。

贈与税の時効について、詳しくは「【贈与税時効は原則6年】時効が成立しない理由と申告漏れリスクは?」をご覧ください。

5.婚姻関係が20年以上なら特例で不動産贈与の節税ができる

妻と夫の婚姻関係が20年以上続いている場合、要件を満たせば「贈与税の配偶者控除」を適用できます。

2章で解説した不動産購入において贈与税が課税されるパターンでも、本特例を適用できれば、贈与税なしで夫婦の共有名義で購入することも可能です。

5-1.贈与税の配偶者控除(おしどり贈与)とは

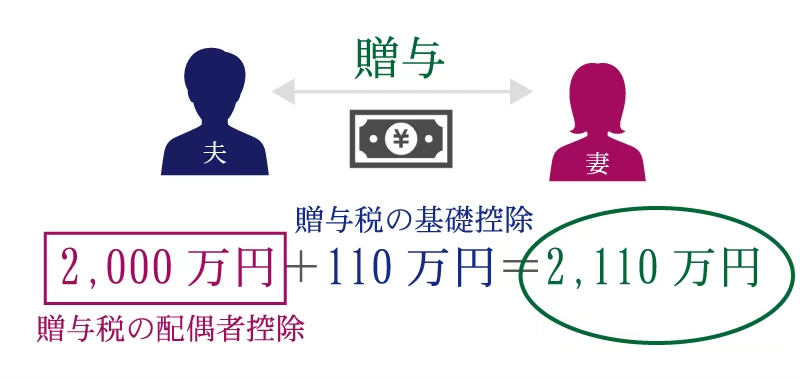

贈与税の配偶者控除(通称:おしどり贈与)とは、居住用不動産または居住用不動産を取得するための金銭の贈与について、2,000万円まで贈与税の対象から控除される特例のことです。

贈与税の配偶者控除は、贈与税の基礎控除とも併用できるので、2,110万円までの贈与であれば、贈与税が課税されることはありません。

夫婦間で2,110万円の贈与をすると、贈与税は750万円課税されるため、メリットは大きいといえます。

なお、贈与税の配偶者控除は、適用時の控除額の上限が2,000万円であるため、贈与を行った額が2,000万円以下であった場合に残った分を、次の贈与に回すといった使い方はできません。

贈与税の配偶者控除について、詳しくは「おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説」をご覧ください。

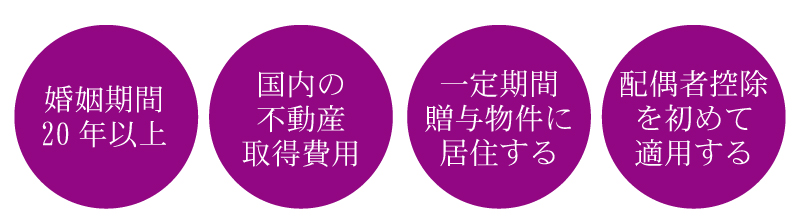

5-2.贈与税の配偶者控除に必要な4つの適用要件

贈与税の配偶者控除(おしどり贈与)を利用する場合は、満たすべき適用要件が4つあります。

夫婦間で配偶者控除を適用できるのか否かを調べるためには、国税庁「贈与税の配偶者控除の特例のチェックシート」を活用すると良いでしょう。

上記リンクは令和5年分のシートとなりますので、最新情報は国税庁ホームページの「贈与税の申告のしかた」から確認をしてください。

5-2-1.要件①婚姻期間が20年以上

贈与税の配偶者控除の1つ目の適用要件は、婚姻期間が20年以上であることです。

具体的には、贈与を行う相手との婚姻届を提出した日から、贈与を行う日まで、婚姻関係が20年以上続いている夫婦にのみ適用できます。

婚姻関係が20年に満たない場合、贈与税の配偶者控除は適用できません。

5-2-2.要件②国内の居住用不動産又は不動産の購入資金

贈与税の配偶者控除の2つ目の適用要件は、贈与された財産が「国内の居住用不動産」または「国内の居住用不動産の購入資金」である場合です。

なお、居住用の土地等のみを取得する場合は、その家屋の所有者は「受贈配偶者の配偶者」または「当該受贈配偶者と同居する親族」であることが条件となります。

5-2-3.要件③贈与された住居に一定期間住み続ける

贈与税の配偶者控除の3つ目の適用要件は、配偶者から贈与された住居に一定期間住み続けることです。

具体的には、贈与を受けた年の翌年の3月15日までに贈与対象の不動産に住む場合、そして今後もその不動産に住み続ける予定である場合となります。

居住期間が決められているので、一定期間住むことが決まってから、贈与の手続きを行うと良いでしょう。

5-2-4.要件④初めて配偶者控除を利用する

贈与税の配偶者控除の4つ目の適用要件は、贈与税の配偶者控除を初めて利用する夫婦であることです。

過去に贈与税の配偶者控除を適用したことがある夫婦は、制度を利用できません。

5-3.離婚していても配偶者控除は使える

婚姻関係が20年以上続いた後に離婚した夫婦であっても、離婚日の前日までに贈与が完了していれば、贈与税の配偶者控除を利用できます。

この理由は、贈与の日付は契約書や登記事項証明書に記載されている日付で判断するためです。

これらの日付が婚姻期間中で、かつ配偶者控除の適用要件を満たしていれば配偶者控除を利用できます。

6.贈与税の配偶者控除を受けるための手続き方法

贈与税の配偶者控除を利用したい場合、具体的にどのような手続きや必要書類を準備すれば良いのかを確認しておきましょう。

6-1.贈与税申告書の書き方

贈与税申告書の書き方は、配偶者控除の特例を適用する場合の作成例も含めて、国税庁「贈与税の申告」に詳しく記載されています。

上記の国税庁のホームページから、贈与税申告書の様式をダウンロードすることも可能です。

各税務署にも申告用紙が置いてありますので、税務署職員に相談しながら記載したい方は直接税務署に赴いても良いでしょう。

贈与税の申告書の書き方について、詳しくは「自分で出来る?贈与税申告書の作成・提出方法をすべて解説!」も併せてご覧ください。

6-2.贈与税の配偶者控除の申告に必要な添付書類

贈与税の配偶者控除の適用を受けるためには、贈与税の申告書に以下の書類を添付する必要があります。

いずれも公的機関への請求が必要で、郵送等で行う場合には時間もかかるので、余裕をもって準備しましょう。

- 受贈者(贈与を受けた人)の戸籍の謄本または抄本

- 受贈者(贈与を受けた人)の戸籍の附票の写し

- 控除の対象となった居住用不動産の登記事項証明書

戸籍謄本(抄本)は最寄りの市町村役場で、戸籍の附票の写しは本籍地の市町村役場で発行が可能です。

これらは、居住用不動産またはその購入資金の贈与を受けた日から、10日を経過した日以降に作成されたものに限りますのでご注意ください。

登記事項証明書は、法務局で発行が可能です。

法務局の窓口で書類に記載する、もしくは端末機器で発行ができますが、法務局のホームページにてオンライン発行もできるので、そちらを利用しても良いでしょう。

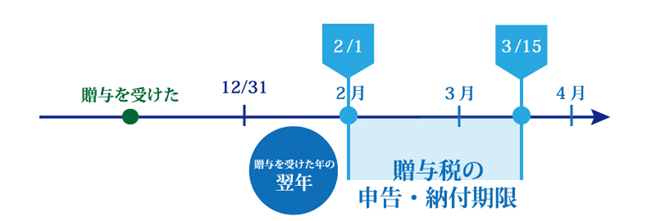

6-3.贈与税の配偶者控除の手続き期限

贈与税の配偶者控除の手続き期限は、贈与を受けた年の翌年2月1日~3月15日の間となります。

なお、配偶者控除の特例が利用できたのに、その存在を知らず通常の贈与として申告を行ってしまった場合であっても、「更正の請求」という手続きをすれば贈与税の配偶者控除を受けることができます。

この更正の請求とは、わかりやすく言うと「計算をやり直したら多く税金を払っていたから税金を還付してください」という手続きです。

更正の請求は時効があり、贈与税については法定申告期限から原則6年となっていますのでご注意ください。

7.贈与税の配偶者控除で相続税が安くなる?

贈与税の配偶者控除を利用して不動産贈与を行うことで、贈与者(贈与した側)の相続財産が減少し、将来発生する相続時に発生する相続税負担が減少します。

つまり、贈与税の配偶者控除をうまく活用すれば、同時に相続税の節税をすることも可能だということです。

また、相続税の計算には生前贈与加算という、死亡前の一定期間内の贈与は相続財産に加えて計算するというルールがあります。

しかし、贈与税の配偶者控除の控除額(最高2,000万円)は、この生前贈与加算の対象外となるメリットもあります。

生前贈与加算について、詳しくは「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説」も併せてご覧ください。

なお、贈与を受けた配偶者は財産が増えるため、二次相続の際の相続税額が増加することに注意を要します。

8.夫婦間の贈与のトラブル防止!税理士に相談がおすすめ

夫婦間でのお金のやり取りは、生活費や教育費を渡しているだけの場合が多く、通常の範囲であれば贈与税は発生しません。

しかし、夫婦間で生活費の範囲からかけ離れた金額の口座移動があった場合や、贈与した財産の内容、へそくりで高額な物品を購入した場合などは、贈与税が発生します。

夫婦間において贈与税の課税を回避するためには、居住用の不動産やその購入資金を贈与する際に利用できる、贈与税の配偶者控除を利用されると良いでしょう。

贈与税の配偶者控除を上手に活用すれば、配偶者への生前贈与と同時に将来の相続税の節税対策もできるというメリットもあります。

どうせバレないからと贈与税無申告のまま放置するのではなく、正しい税務処理を行うためにも、税理士に相談されることをおすすめします。

8-1.税理士法人チェスターにご相談を

税理士法人チェスターは、相続税と贈与税に特化した税理士法人です。

税理士法人チェスターは、配偶者控除を適用した贈与税申告はもちろん、贈与税の各種特例を活用した生前対策を提案させていただきます。また、配偶者控除を利用して贈与を行った場合の一次相続及び二次相続に係る相続税額のシミュレーションも行っています。

また、司法書士法人チェスターに所属する司法書士や、弁護士と連携し、様々な相続ニーズにワンストップで対応させていただきます。

生前対策をお考えの方は、まずは税理士法人チェスターまで、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編