贈与税は全世界で課税される!?海外送金を活用した節税が難しい理由

海外移住や財産を国外に持ち出すことで、贈与税の課税を回避する節税方法が注目されています。

しかし、国税当局は租税回避を防ぐために法律を数年単位で改正しており、財産を海外に持ち出すだけでは贈与税は非課税にはなりません。

また、海外資産の税務調査は国税組織の調査重点項目の一つに定められているので、海外送金で預金の贈与をした場合、税務署の調査対象になりやすいといえます。

この記事の目次 [表示]

1.贈与税は年齢・国籍に関係なく財産をもらった人が申告する税金

贈与税は、財産をもらった人(受贈者)が申告する税金です。 国内財産の贈与を受けた場合には、受贈者の年齢や国籍に関わらず贈与税の対象となります。 また、海外の財産の贈与を受けた場合においても、受贈者が日本に住んでいれば贈与税の対象となりますので、海外に財産を持ち出しても節税効果はありません。

2.居住している外国人が海外送金した場合でも日本の贈与税の対象

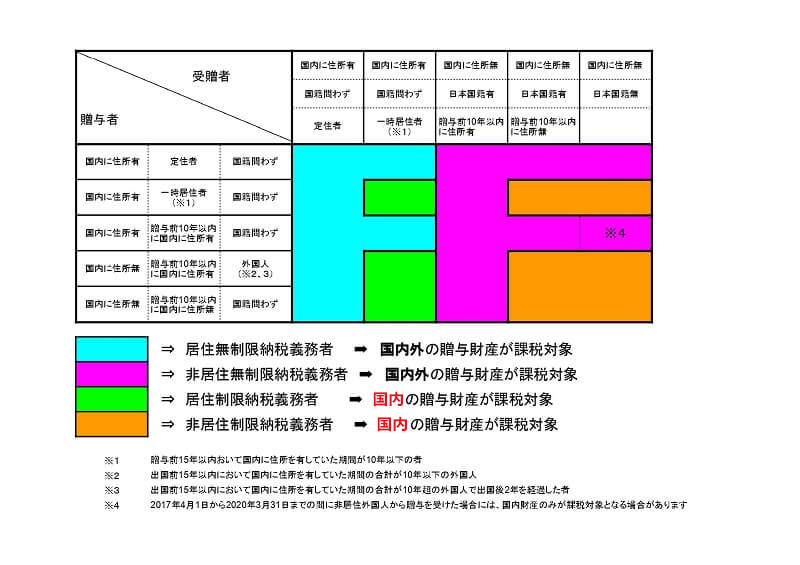

贈与税の納税義務者は、贈与者と受贈者の住んでいる国や国籍で取り扱いが異なります。 また、納税義務者の種類は、全世界の贈与財産が贈与税の対象になる人(無制限納税義務者)と、日本の贈与財産のみが贈与税の対象になる人(制限納税義務者)に分かれます。

2-1.全世界の贈与財産が申告対象となる居住無制限納税義務者

居住無制限納税義務者とは、全世界の贈与財産が贈与税の対象となる人です。

<居住無制限納税義務者の対象となる受贈者>

- 日本に定住している人

- 一時居住者である人のうち、贈与者が一時居住者または非居住者以外の人 ※「一時居住者」とは、贈与時点前15年以内に日本国内に住所を有していた期間の合計が10年以下の人をいいます。

受贈者が日本に定住している場合には、国籍問わず居住無制限納税義務者に該当します。 居住無制限納税義務者は、国内外の贈与財産はすべて贈与税の対象となりますので、国外に財産を持ち出しての贈与税回避の方法はありません。

2-2.国内外の贈与財産の申告が必要となる非居住無制限納税義務者

日本に住んでいない受贈者でも、非居住無制限納税義務者に該当した場合には、国内外すべての贈与財産が贈与税の対象です。 非居住無制限納税義務者の判定は、日本国籍の有無によって異なります。

<非居住無制限納税義務者の対象となる受贈者>

- 日本国籍を有する人で、①または②に該当する場合 ①贈与時点の開始前10年以内に日本国内に住所があった人 ②贈与時点の開始前10年以内に日本国内に住所がない人で、贈与者が一時居住者または非居住者以外の人

- 日本国籍を有しない人のうち、贈与者が一時居住者又は非居住外国人以外の場合

2-3.海外の贈与財産は贈与税の対象外になる制限納税義務者

制限納税義務者とは、贈与財産のうち日本の財産のみが課税対象となる人をいいます。 そのため、海外に財産を持ち出して贈与税の租税回避をする場合には、制限納税義務者の要件を満たさなければなりません。

<制限納税義務者の対象となる受贈者>

- 居住制限納税義務者 贈与時点で受贈者の住所が日本にあり、「居住無制限納税義務者」に該当しない人

- 非居住制限納税義務者 贈与時点で受贈者の住所が日本になく、「非居住無制限納税義務者」に該当しない人

3.贈与税の課税時期と贈与財産の種類について

制限納税義務者に該当する場合には、日本に所在する財産のみが贈与税の対象です。 しかし、贈与財産の所在地の判定は財産の種類ごとに異なり、事務所が日本にある場合には国内財産として贈与税の対象となる可能性もあります。

3-1.贈与財産の所在地の判定は種類ごとに異なる

贈与財産の所在の判定は、贈与税の課税時点においての所在地で判断します。 贈与税の課税時期は財産を受け取った時点ですので、贈与時点においての財産の所在地での判定を行います。

<贈与財産の種類ごとの所在地の判定基準>

| 財産の種類 | 財産の所在地 | 備考 |

|---|---|---|

| 動産・不動産・不動産の上に存する権利(借地権など) | 対象となる財産の所在地 | 船舶・航空機については、船籍・航空機の登録をした機関の所在地 |

| 金融機関に対する預貯金など | 預貯金の受入をした営業所または事務所の所在地 | |

| 保険金 | 保険契約に係る保険会社の本店または主たる事務所の所在地 | 海外の保険会社の日本支店で契約した保険金は、国内財産 |

| 退職手当金など | 退職金などの支払者の住所または本店もしくは主たる事務所の所在地 | |

| 貸付金債権 | 債務者の住所又は本店若しくは主たる事務所の所在地 | |

| 社債・株式 | 社債・株式の発行法人の本店又は主たる事務所の所在地 | |

| 国債または地方債 | 日本 | |

| 外国・外国の地方公共団体の発行する公債 | 公債を発行する外国 |

3-2.生活費として海外送金をする場合には贈与税は非課税

財産を無償で渡す場合には贈与に該当しますが、扶養している子や孫への生活費や教育費の贈与については、贈与税は非課税です。 生活費とは、一般的な日常生活をするために必要な費用をいい、病気の治療費や養育費などが該当します。 教育費とは、扶養家族の教育で一般的に必要と認められる学費や教材費、それらに準ずる費用が該当します。 なお、贈与税の非課税の判定は、名目ではなく実質で判断します。 そのため、教育費や養育費の名目で預金を海外送金していても、実際に生活費や養育費として使用されていなければ贈与税は課税されます。

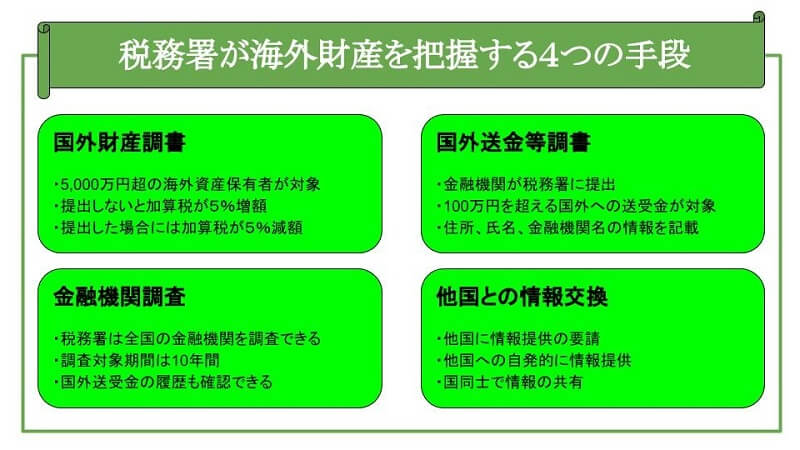

4.税務署が海外送金の贈与を把握する手法

国税当局が海外資産の情報を集める手段は4種類あります。

4-1.海外資産の保有状況を申告する義務がある国外財産調書

日本の居住者で国外資産の合計が5,000万円を超える人は、毎年3月15日(※)までに税務署に対して国外財産調書を提出しなければなりません。(※令和5年分以後、提出期限は6月30日となります。) 国外財産調書には、国外財産の種類や価額、その他必要な事項を記載する必要があり、期限内に提出しなかった場合の罰則規定も存在します。 また、国外財産調書を提出しないで税務調査の指摘を受けた場合には、過少申告加算税の税率が5%上乗せされ、税負担が重くなります。 一方で、国外財産調書を提出した人が税務調査により指摘を受けた場合、国外財産調書の財産に関する指摘部分については、過少申告加算税の税率が5%減税されます。

4-2.100万円を超える海外送金の情報は金融機関が情報提供をする

海外へ100万円を超える預金送金をする場合、金融機関は国外送金等調書を提出しなければなりません。 国外送金等調書には、送受金者の住所・氏名、受取金融機関名などを記載するため、税務署は調書の情報によって海外に保有する銀行口座などを把握できます。

4-3.100万円以下の海外送金は銀行調査により情報を掴む

1回の海外への送受金の金額が100万円以下であれば、金融機関から国外送金等調書が提出されることはありません。 しかし、税務署は税務調査により銀行を調査することができますので、送金した銀行口座を調べれば海外送金の事績を確認できます。 また、銀行調査では通帳だけでなく銀行が保有している契約書などの書類も確認しますので、100万円以下の国外送金であっても税務署に把握されない保証はありません。

4-4.日本はアメリカなど租税条約を結んでいる国と情報交換をしている

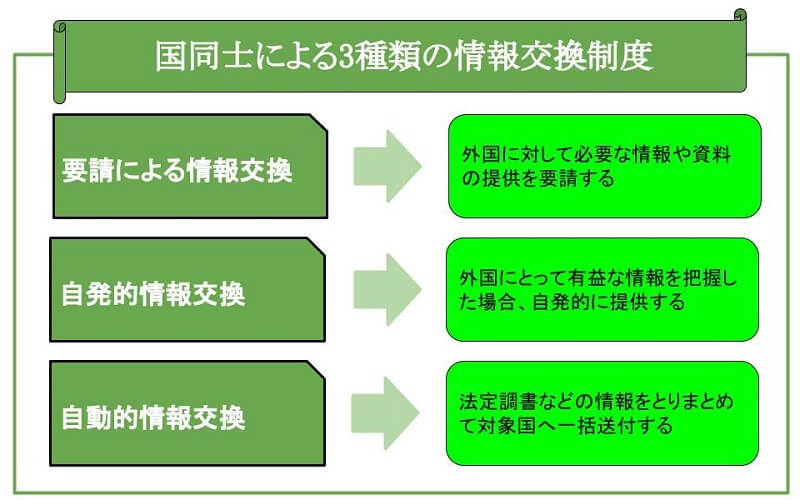

自国にある財産を海外に持ち出して租税回避する方法は、節税対策として世界的に利用されています。 そのため、租税条約を結んでいる国との間で積極的に情報交換や情報提供が行われています。 日本はアメリカをはじめ、多くの国と租税条約を結んでおり、他国との情報交換の内容は3種類あります。

- 要請に基づく情報交換

- 自発的情報交換

- 自動的情報交換

5.海外送金は贈与税・相続税対策にはならない

ここまでの内容を読んでお分かりになるように、海外に財産を持ち出したり海外に住んでいる子や孫に贈与したりしても、基礎控除を超えてしまえばほとんどの人は日本の贈与税・相続税の対象になります。

むしろ金融機関の国外送金等調書提出義務により、海外への預金移動や送金は簡単に税務署に把握されてしまいます。

それにも関わらず「海外送金=節税できる」というイメージを持つ方が多いのは、かつてそのような方法で節税が行われていた時代もあったためと考えます。

特定の方法で過度な節税が行われだすと、制度の見直しが行われます。特に海外資産や海外送金といった国外財産については、かつて節税対策として利用されることが多かったため毎年のように変更されています。

節税対策を取りたいのであれば、安易に海外送金は行わず、まずは贈与税・相続税を専門にしている税理士にお尋ねください。

相続税専門の税理士法人チェスターでは、相続対策としての贈与のご相談にも対応しています。国際相続や贈与に強い税理士も在籍しておりますので、お気軽にご相談ください。

【関連記事】

相続対策で海外移住しても10年間は節税効果がない理由

相続税の納税義務者 – 判定は国籍・住所から【フローチャートで簡単チェック! 】

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編