相続税の申告は誰のマイナンバーが必要?【税理士監修】記入・確認方法

相続税申告では、相続人全員のマイナンバーを記載する必要があります。ただし、被相続人(故人)のマイナンバーは不要です。

本記事では、相続税申告で誰のマイナンバーが必要なのか、記入方法や本人確認書類の添付ルールを税理士監修のもとでわかりやすく解説します。海外在住者がいる場合の対応や安全な番号の扱い方も紹介しますので、ぜひ参考にしてください。

この記事の目次 [表示]

1.結論:相続税申告にマイナンバーは必要!

マイナンバーとは、日本国内に住民票を持っている人に割り当てられる12桁の番号です。平成28年1月からマイナンバー制度の運用が本格的に始まり、現在は税務申告などさまざまな手続きでマイナンバーが求められています。

このため、相続税申告でもマイナンバーの記載が必要です。

参考:e-Gov法令検索「国税通則法第124条」

1-1.必要なのは相続人のマイナンバー

相続税申告時に必要なマイナンバーは相続人のマイナンバーです。相続人が複数いる場合は全員のマイナンバーが必要なので、代表で手続きする場合も相続人全員分のマイナンバーを申告用紙に記載しなければなりません。

1-2.被相続人(故人)のマイナンバーは不要

相続税申告に、亡くなった被相続人のマイナンバーは不要です。

マイナンバー制度が始まった直後は被相続人のマイナンバーも申告書に記載することになっていました。しかし、死亡届を出すとマイナンバーは失効するため、故人のマイナンバーは行政上利用できなくなります。

このため、平成28年10月以降の相続税申告では被相続人のマイナンバーは不要となりました。

参考:国税庁「相続税の申告書への被相続人の個人番号の記載に係る取扱いの変更について」

1-3.マイナンバーで相続手続きがよりスムーズに!

マイナンバーの登場で、相続の手続きの一部が簡略化できるようになりました。相続の手続きの利便性が向上する項目は主に次の2点です。

1-3-1.マイナンバーカードを持っていると全国のコンビニエンスストアで住民票の写しや戸籍証明書を取得できる!

マイナンバーカードがあれば、相続手続きに必要な住民票の写しや戸籍証明書をコンビニエンスストアで取得可能になります。

本来、住民票の写しや戸籍証明書は住所地や本籍地の役所窓口でのみ発行可能でした。しかし、マイナンバーカードを利用すれば、毎日6:30~23:00まで端末のあるコンビニエンスストアで全国どこでも交付手続きができます。 本籍地が遠い人や平日の日中に役所に行けない人でも手続きしやすく便利です。

1-3-2.マイナンバーで預貯金口座を確認できる!

預貯金口座にマイナンバーを紐付ける制度が2024年4月1日から始まりました。

この「預貯金口座付番制度」では、任意でマイナンバーを金融機関に届け出ることで、マイナンバーを口座と紐付けることができます。マイナンバーと口座が紐付いていると、一度に複数の銀行に対して被相続人の口座があるかどうかを照会可能です。

被相続人がどの金融機関に口座を持っているかを相続人が把握していないときでも、調べる手間を減らせるというメリットがあります。

参考:デジタル庁「『もしも』の時に備えて金融機関(銀行等)の口座とマイナンバーを付番できます:口座管理法(預貯金口座付番制度)のご紹介」

2.相続税申告書への記載方法

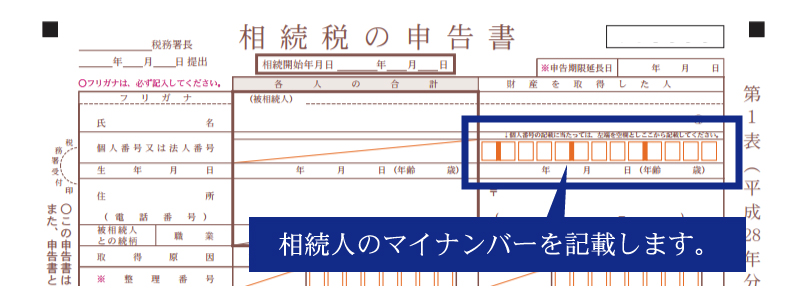

実際に相続税申告書にマイナンバーを記載する際は、氏名の次にある項目「個人番号又は法人番号」の欄にマイナンバーを記入します。

相続人のマイナンバーを記載しましょう。

3.自分のマイナンバーはどこでわかる?

相続税申告時に相続人はマイナンバーを記載する必要がありますが、自分のマイナンバーがわからないという方も多いのではないでしょうか。

マイナンバーが不明なときはどこを確認したらいいのかを解説します。

3-1.マイナンバーカード

マイナンバーカードの発行を受けていれば、カードの裏面に記載されている12桁の番号がマイナンバーです。マイナンバーカードを見ながら申告書に記入しましょう。

マイナンバーカードは身分証明書として、相続税申告時に使うことができます。

3-2.通知カード

マイナンバーカードを発行していない方は、マイナンバーカードを作るために必要な通知カードが自治体から届いているかもしれません。記載情報が現住所と一致している場合は、通知カードに記載されているマイナンバーを使うことができます。

ただし、マイナンバーが書かれているものの、通知カードは身分証明書として使うことはできません。このため、相続税申告時は運転免許証やパスポートなど、ほかの身分証明書が必要です。

3-3.マイナンバーの入った住民票の写し

住民票の写しの交付申請をするときに「マイナンバーが記載されているもの」と指定すると、マイナンバーの書かれた住民票を受け取ることができます。

相続関係の手続きで住民票を使うこともあるため、マイナンバーカードがない場合はマイナンバーが記載されている住民票を一部もらっておくとよいでしょう。

4.マイナンバーに添付する書類は相続税申告者によって異なる

相続税申告書を提出する際は、申告書に記載したマイナンバーが本当に相続人本人のものであることを証明するための書類を添付しなければなりません。このため、マイナンバーの記載と同時に本人確認書類も必要です。

必要な書類は、相続税申告を誰がおこなうのかによって異なります。

4-1.自分で相続税の申告をおこなう場合

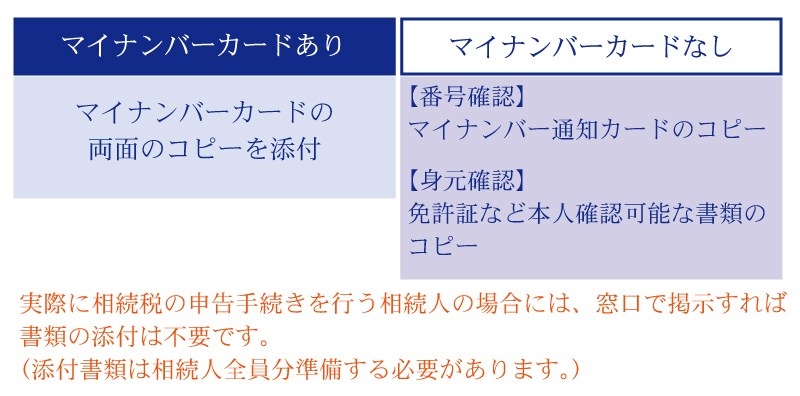

自分で相続税の申告をおこなう場合には、番号確認と身元確認の書類が必要となります。マイナンバーカードを所有している方の場合には、マイナンバーカードで番号確認、身元確認の両方がおこなえます。カードの両面をコピーして、相続税申告書の所定の位置にある台紙に添付してください。

マイナンバーカードを所有していない場合には、番号確認としてマイナンバー通知カードのコピーもしくは、マイナンバーが記載されている住民票の写しを準備します。身元確認は免許証やパスポートなど、本人確認書類のコピーを用意します。

番号確認と身元確認の書類は相続人全員分必要となりますが、実際に窓口で手続きを行う相続人に関しては、窓口で提示すれば書類の添付は不要です。

なお、e-Taxでの申告時は、マイナンバーカードの提示やコピーの提出は不要です。

4-2.税理士に相続税の申告を依頼している場合

相続税の申告を税理士に依頼している場合には、以下の書類を添付する必要があります。

マイナンバーは不正利用を防ぐために、他者に知られてはいけないというルールがあります。このため、税理士に相続税申告をする際も「本当に税理士に自分のマイナンバーを伝えても大丈夫なのだろうか」と心配する方もいるかもしれません。

税理士事務所では「特定個人情報の適正な取扱いに関するガイドライン」に準拠した安全管理をおこなっています。税理士に提供してもマイナンバーは適切に管理されるので安心です。

5.相続税申告とマイナンバーについてのよくある質問

マイナンバー制度が始まってからまだ日が浅いため、相続税申告へのマイナンバーの活用方法を知らないという方も多いようです。

そこで、相続税申告とマイナンバーに関するよくある質問とその回答をご紹介します。

5-1.マイナンバーの記入は拒否できる?

相続税申告時は、申告書に相続人のマイナンバーを正しく記入する必要があります。マイナンバーの記入を拒否することはできません。

ただし、記入を拒否した場合でも明確な罰則があるわけではありません。万が一、記入を忘れて相続税申告書を提出した場合は、後日税務署から連絡がきて、マイナンバーの追記や本人確認書類の提出を求められることがあります。

5-2.マイナンバーは他人に教えていい?安全な伝え方とは?

マイナンバーは「特定個人情報」とされ、他人に教えたり不用意に扱ったりしてはいけないものと法律で定められています。このため、法律上マイナンバーを扱う正当な権限を持つ者以外にマイナンバーを伝えることはできません。

参考:e-Gov法令検索「行政手続における特定の個人を識別するための番号の利用等に関する法律施行規則」

家族や親族といった近しい人であっても、必要な手続きの目的以外でマイナンバーを教えてはいけないことになっています。なお、相続税申告書に相続人全員のマイナンバーを記入するのは必要な手続きなので、マイナンバーを教えても問題ありません。

ただし、マイナンバーの取扱いについては注意が必要です。

安全のために郵送や手渡しで共有する(メールやSNSで伝えない)、マイナンバーカードのコピーは処分時にシュレッダーにかける、提出書類の控えはマイナンバー部分をマスキングして保管するなど、安全対策を講じる必要があります。

5-3.相続人のなかに海外在住者がいる場合はどうなる?

マイナンバーは原則日本国内に住民票を持つ人に付与されている個人番号です。つまり、日本国外に住所がある海外在住者のなかにはマイナンバーを持っていない人もいます。

相続税申告書を作成するとき、相続人のなかに海外在住者がいる場合はマイナンバーの欄に「記載なし」や「なし」と記入します。そのうえで、なぜマイナンバーがないのかを説明するために、パスポートのコピーや在留証明書、住民票の除票、説明書(自分で書く)などが必要です。

2024年5月27日から「在外邦人へのマイナンバー交付制度」が開始し、日本国籍を持つ海外在住者もマイナンバーカードを持つことができるようになりました。もしマイナンバーがある場合には、海外在住者も番号を相続税申告書に記入できます。

そのほか、海外在住者は相続税申告に必要な印鑑証明も取得できないため「署名証明書(サイン証明書)」を取得する必要があります。

外国籍や海外在住の相続人がいる場合は、一般的な相続よりも手続きが難しくなることがあります。以下の記事で詳しく解説しているので、これから海外移住を考えている方や家族のなかに海外在住者がいる方はぜひご確認ください。

参考:外国籍・海外在住の相続人に係る相続税!国際相続の課税ルールと手続きガイド

6.まとめ

マイナンバー制度の開始により、現在相続税申告書には相続人全員のマイナンバーを正確に記入し、それぞれの本人確認書類を添付する必要があります。マイナンバーカードがあれば、本人確認書類にもなるうえ、相続の手続きで必要な住民票の写しや戸籍謄本などをスムーズに取得できるので便利です。

相続人のなかに海外在住者がいる場合は、マイナンバーが付番されていないことも多く、相続の手続きも複雑になります。その場合は、期限内に相続税申告の手続きが難しいケースもあるため、早めに税理士などの専門家に相談しましょう。

マイナンバーは不正利用などを防ぐために他人に教えてはならない番号ですが、税理士は適正な管理をおこなっています。相続税申告を依頼する際も安心してマイナンバーをお伝えください。

≫ 年間申告実績3,000件!相続税申告のご相談は、税理士法人チェスターまで

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編