お墓や仏壇は生前に準備!祭祀財産が節税対策に役立つ

お墓や仏壇を生前に購入することで、相続税対策に繋がることをご存知ですか?

お墓や仏壇などの祭祀財産はご先祖を祀るために必要な財産であるため、相続財産とは区別されています。今回は祭祀財産がなぜ節税対策になるのかをご紹介します。

この記事の目次 [表示]

1.祭祀財産と相続財産

相続とは人が亡くなり、その人の財産(遺産)を引き継ぐことを言います。相続時に引き継がれる財産を相続財産と言います。相続財産には、不動産や現預貯金などのプラスの財産と負債などのマイナスの財産が含まれます。

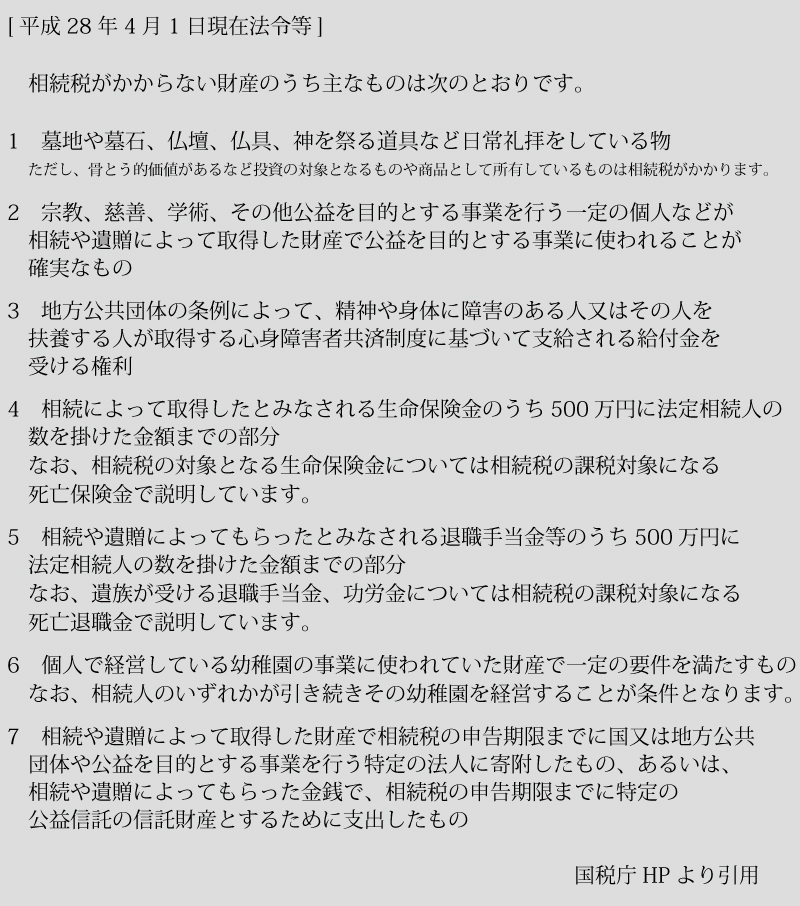

財産の中には相続財産に含まれないものがあります。その1つが祭祀財産です。祭祀財産とは、お墓や仏壇、家系図、位牌等、その家で代々引き継がれているものを言います。この祭祀財産は、相続財産と区別されているため、相続税の対象にはなりません。

2.なぜお墓や仏壇を生前に購入すると節税になるのか

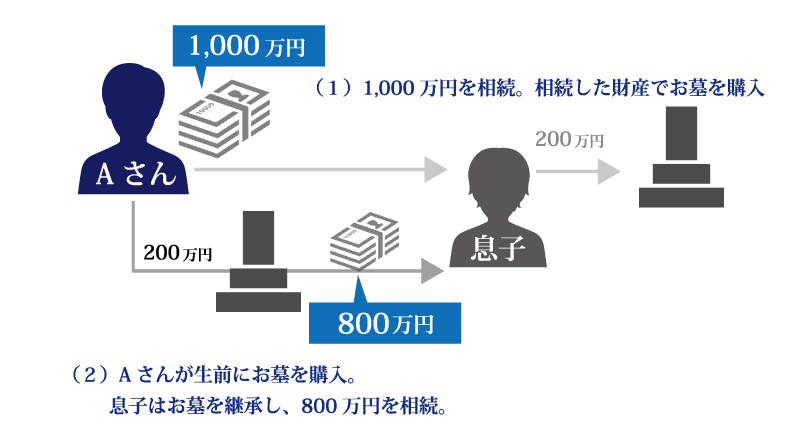

下記図の(1)と(2)では相続税にどれくらいの差がでるのでしょうか?

(1)1,000万円を相続した息子がお墓を購入した場合

相続財産は1,000万円です。そのため、1,000万円が相続税の課税対象となります。1,000万円を相続して、相続税を払い、さらに200万円のお墓を購入することになります。

(2)200万円のお墓を継承し、現金を相続した場合

まず、生前にお墓を購入しているので、1,000万円-200万円=800万円となります。200万円で購入したお墓は祭祀財産となり、相続税の対象外となります。

そのため、相続税の対象となる相続財産は800万円です。

上記のように、相続した財産からお墓を購入した場合は相続税額は1,000万円、生前にお墓を購入すると相続税額は800万円、お墓を生前に購入することで相続税の課税対象に200万円の差が生まれます。

最大のポイントは生前にお墓や仏壇を購入するという事です。

3.祭祀財産は相続放棄に関係する?

最初にご説明したように、祭祀財産は相続財産とは区別されています。そのため、お墓や仏壇などの祭祀財産は相続を放棄していても引き継ぐことが可能です。生前にお墓を購入しておくことで、相続人が相続を放棄したとしてもお墓は引き継ぐことが可能になります。

4.お墓を受け継ぐ(継承)手続きとは

生前に購入したお墓を引き継ぐことを継承と言います。祭祀財産を継承する際には、名義変更などの手続きが必要になります。

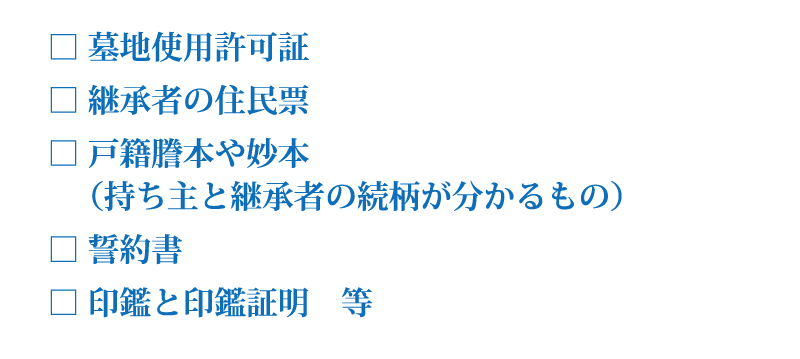

(1)名義変更のための必要書類

名義変更を行うためには、以下のような書類が必要となります。

お墓を管理する管理費の支払いが口座振替の場合には銀行口座振込用紙の申請書なども必要になります。また、霊園等によって提出する書類が変わる可能性もありますので、事前にご確認ください。

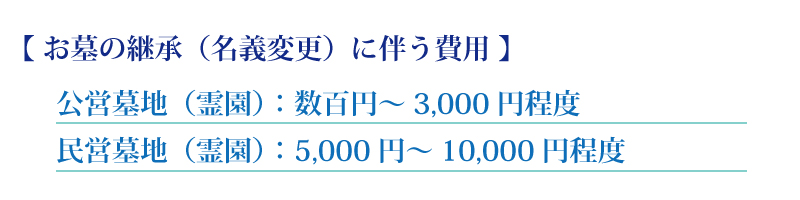

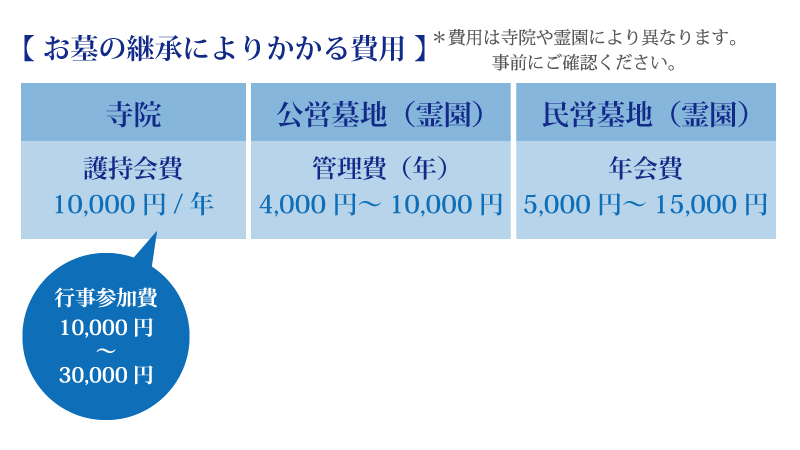

(2)お墓を継承する時にかかる費用とは

お墓の継承に関する費用は墓地や霊園によって変動します。おおよその相場は以下の通りです。

(3)お墓の継承の注意点

お墓などは原則、生前に継承することができません。墓守(お墓を管理する人)が管理困難な状況になった場合など条件によっては例外として生前継承が認めらているケースがあります。トラブル防止の観点から生前継承を禁止している場合が多いようです。生前継承を検討している場合は墓地等に事前に確認しておきましょう。

まとめ

祭祀財産は相続財産とは区別されているため、相続税の課税対象とはなりません。「お墓を買わないと」とお考えの場合は、生前に購入しておくことで相続税の課税価格を下げることが可能になります。相続税対策につなげるためにも祭祀財産は生前に購入することをおすすめします!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編