平成27年に改正された贈与税のポイントとは?

平成27年に贈与税の改正がありました。

贈与税にどのような改正があったのかをご紹介していきます。(後に行われた改正の内容もあわせてご紹介します。)

この記事の目次 [表示]

1.平成27年改正、贈与税のポイントとは?

贈与税には、2つの計算方法があります。1月1日から12月31日までの一年間に贈与を受けた場合に「暦年課税」を使って計算する方法がそのうちの1つです。そしてもう1つは、「相続時精算課税」を選択する方法です。これらはそれぞれ計算方法が異なります。この「暦年課税」と「相続時精算課税」のどちらについても、平成27年に改正がありました。

2.暦年課税での変更点とは

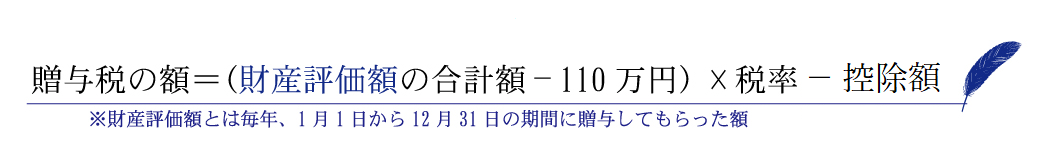

暦年課税とは、一年間で贈与された価額が110万円を超える場合に申告と納税が必要となるものです。計算式は

となります。このうち税率と控除額が改正されました。

まず、20歳以上の人(※)が両親、祖父母などの直系尊属から贈与を受けた場合の税率です。これは特例税率といいます。(※:成人年齢の引き下げにより、贈与が令和4年4月1日以後の場合は18歳以上の人)

特例税率では、基礎控除後の課税価格が200万円以下の部分は、税率が10%。200万円超400万円以下の部分は税率が15%、400万円超600万円以下の部分は税率が20%、600万円超1,000万円以下の部分は税率が30%と、贈与価額が増えるほど税率が高くなります。

これは直系尊属以外から贈与を受けた場合に使用する一般税率でも同じことがいえます。ただし、その税率や控除額が異なります。基礎控除後の課税価格が200万円以下の場合には、税率が10%。これは変わりません。その後、200万円超300万円以下の部分は税率が15%、300万円超400万円以下の部分は税率が20%、400万円超600万円以下の部分は税率が30%、600万円超1000万円以下の部分は税率が40%となります。

特例税率、一般税率どちらの場合にも1,000万円を超える贈与は税率に違いがあり、一般税率のほうが高い税率が設定されています。

3.相続時精算課税での変更点とは

相続時精算課税とは、贈与を受けた人が一定の要件を満たし、相続時精算課税を選択したときに、2,500万円を超える贈与を受けるとその超過分に対して一律20%の贈与税が発生するものです。

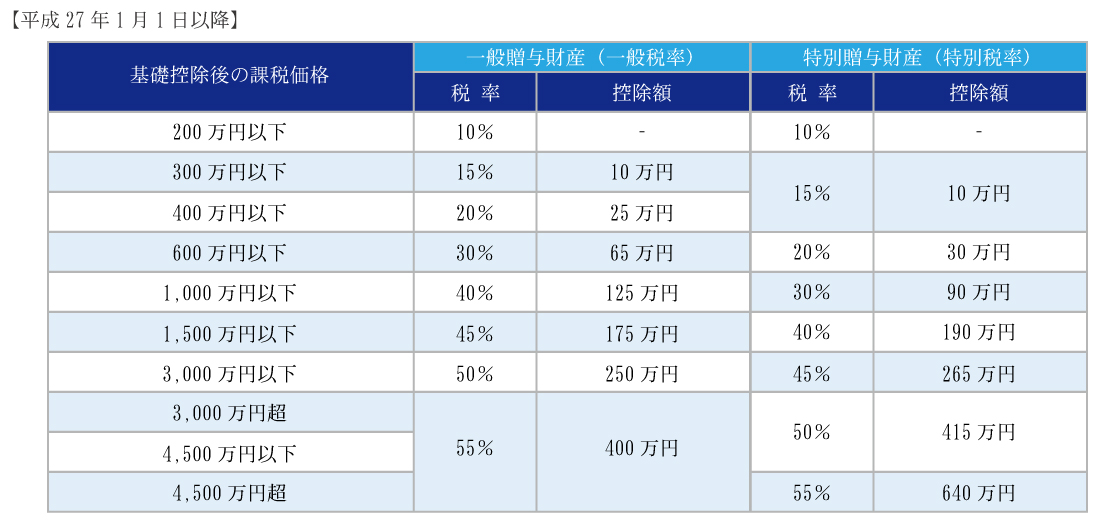

改正点は、「贈与者(あげる側)」「受贈者(もらう側)」のどちらにもあります。

贈与者の改正点はその年齢にあります。従来であれば贈与をした年の1月1日に65歳以上である必要がありましたが、贈与をした年の1月1日に60歳以上であれば利用できるように改正されました。これまでよりも5年早くこの相続時精算課税が利用できるようになったのです。

受贈者の改正点は、以下となります。これまでの場合は贈与を受けた年の1月1日に20歳以上(※)であること、贈与を受けた時において贈与者の推定相続人であることとなっていましたが、改正後はこれらに加え、孫が受贈者となることができるようになりました。

ここでいう推定相続人とは、現時点である人が亡くなった場合に相続人になると推定される人のことです。要するに、現時点における相続人となる人と考えていただいて構いません。

(※:成人年齢の引き下げにより、贈与が令和4年4月1日以後の場合は、受贈者の適用年齢は18歳以上となります。)

(このほか、令和6年1月1日以降、相続時精算課税に年間110万円の基礎控除が新設されました。)

4.住宅取得等資金の贈与税の非課税の改正ポイントとは

住宅取得等資金の贈与税の非課税制度は、平成26年12月31日に終了するとして施行された制度でした。しかし、これが平成27年の改正で延長されることが決定し、期間は令和元年6月30日までとなりました。さらに、その後も延長が重ねられ、現在は令和8年12月31日までとなっています。

非課税枠に関しても変更され、消費税等の税率が10%となったことにあわせて、時限措置で非課税枠が拡大されました。

住宅取得等資金贈与の非課税限度額(令和3年12月31日以前に贈与があった場合)

| 消費税率の区分 | 住宅新築等の契約締結日 | 省エネ等住宅 | 一般の住宅 |

|---|---|---|---|

| 家屋に対する消費税率が 8%の場合など | ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 | |

| 令和2年4月1日~令和3年12月31日 | 1,000万円 | 500万円 | |

| 家屋に対する消費税率が10%の場合 | 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年12月31日 | 1,500万円 | 1,000万円 |

住宅取得等資金贈与の非課税限度額(令和4年1月1日以後に贈与があった場合)

| 省エネ等住宅 | 一般の住宅 |

|---|---|

| 1,000万円 | 500万円 |

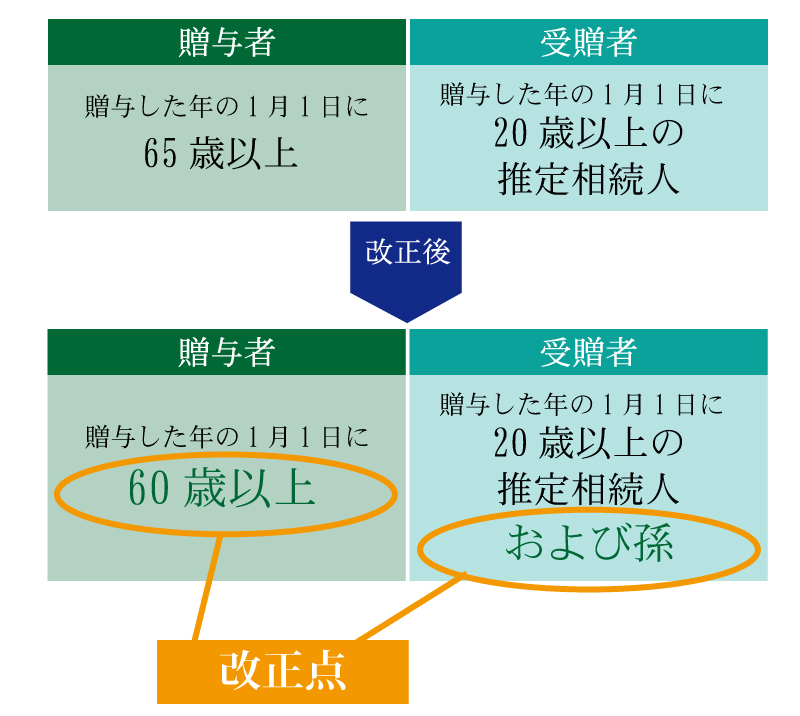

5.新設、結婚・子育ての一括贈与制度

平成27年の改正により、結婚・子育て資金のための父母や祖父母からの贈与に関して最大1,000万円までが非課税となる制度が新設されました。

期間は平成27年4月から平成31年3月31日まで(その後令和9年3月31日まで延長)の間で、20歳以上50歳未満(※)の方が受贈者の対象となります。

(※:成人年齢の引き下げにより、贈与が令和4年4月1日以後の場合は、「18歳以上50歳未満」となります。)

また、この制度を利用するためには一定の要件を満たしている必要があり、「結婚・子育て資金」のために、金融機関等との一定の契約に基づき、父母や祖父母などから贈与を行った場合となります。

6.教育資金の一括贈与の期間延長

平成27年の改正により適用期間が平成31年3月31日までに延長されました。さらにその後も適用期間の延長が重ねられ、現在は令和8年3月31日までとなっています。

7.参考・相続税での改正ポイント

今回の改正で贈与税の基礎控除についての改正はなく、毎年110万円となっています。

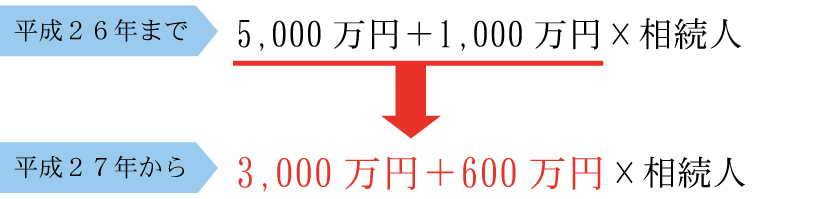

ただし、相続税の基礎控除については、改正後では縮小されました。改正前の計算式と改正後の計算式を比べてみましょう。

このように、計算式の法定相続人の数以外の項目について一律4割縮小されました。祖父の相続の際に相続税が課税されなかった場合であっても、父の相続の際に相続税が課税されるということがありますので、この点気を付ける必要があります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編