「二次相続対策」とは?知らないと損をする。将来を見据えた節税対策

相続の一次相続と二次相続について考えたことはありますか?

二次相続対策をしている場合としていない場合では、二次相続の際の相続税に大きな違いが出てくるケースがあります。

では具体的にどのような対策をすればよいのでしょうか?具体例に沿ってご説明しています。

動画でも分かりやすく解説していますので、ぜひこちらもご覧ください。

この記事の目次 [表示]

1.二次相続対策とは?

相続には一次相続と二次相続があります。

1回目の相続の手続きの際に、2回目の相続のことを考えて相続税の対策をすることを二次相続対策といいます。

2.二次相続の対策は必要か?

具体的に二次相続でどんな問題が起こるのか考えて見ましょう。

父と母と子ども2人の4人家族がいたとします。初めに夫が亡くなり、遺産を4億円残しました。妻は財産を1億円持っていましたが、夫の死後間もなく妻も亡くなったとします。相続財産の分配法に2パターンあります。それぞれを比較してみましょう。

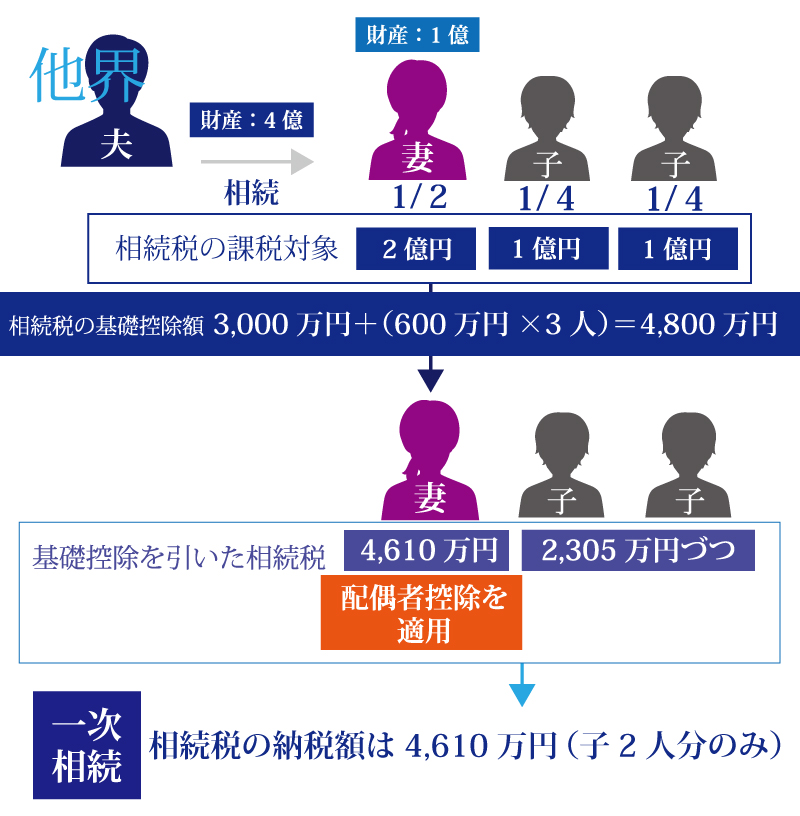

パターン1:父(夫)の遺産相続をするあたって相続分通りに取得する。

夫の遺産を法定相続分通りに受け取る場合。4億円のうち、妻が遺産の2分の1にあたる2億円。子どもが(遺産の2分の1÷子どもの人数なので)それぞれ1億円です。

遺産を相続する際に相続税が発生します。これには、基礎控除があります。3,000万円+(600万円×法定相続人の人数)=基礎控除ですから。この場合は、3,000万円+(600万円×3人(妻と子ども2人))=4,800万円が基礎控除になります。

基礎控除を引いた後の相続税は妻が4,610万円、子どもが1人当たり2,305万円を納税することになります。しかし、妻は配偶者控除の適用を受けることにしたため、納付税額が0円になり、子どもがそれぞれ2,305万円、2人合わせて4,610万円納税することにしました。これが一次相続(1回目の相続)です。

父(夫)の死後間もなく母(妻)が亡くなります。ここで二次相続(2回目の相続)が行われます。母親の遺産は元々自分で持っていた1億円と父親(夫)から相続した2億円の計3億円です。今回相続に関わる基礎控除は3,000万円+(600万×2(子ども2人))=4,200万円になります。基礎控除を引いた後の相続税の総額は6,920万円です。子ども2人合わせて6,920万円納税することになります。

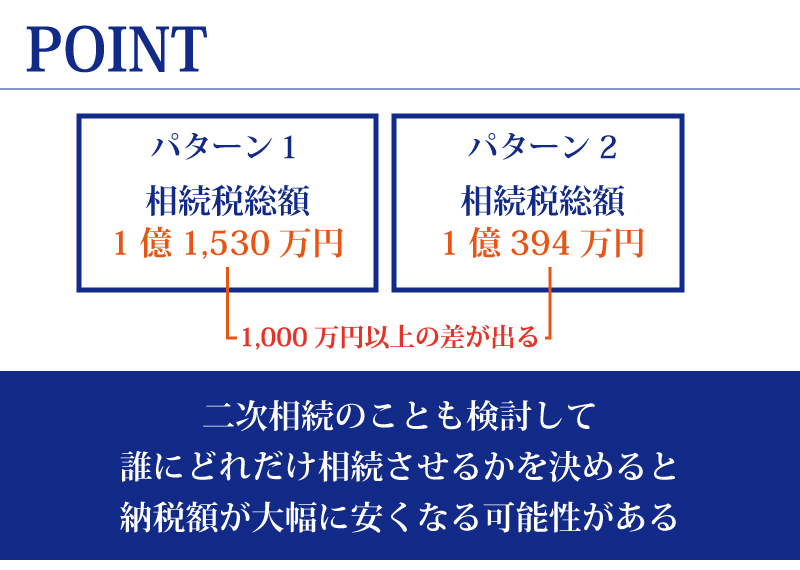

一次相続の際に相続分通りに財産を取得した場合、子ども2人は父親と母親の相続税総額が1億1,530万円になりました。

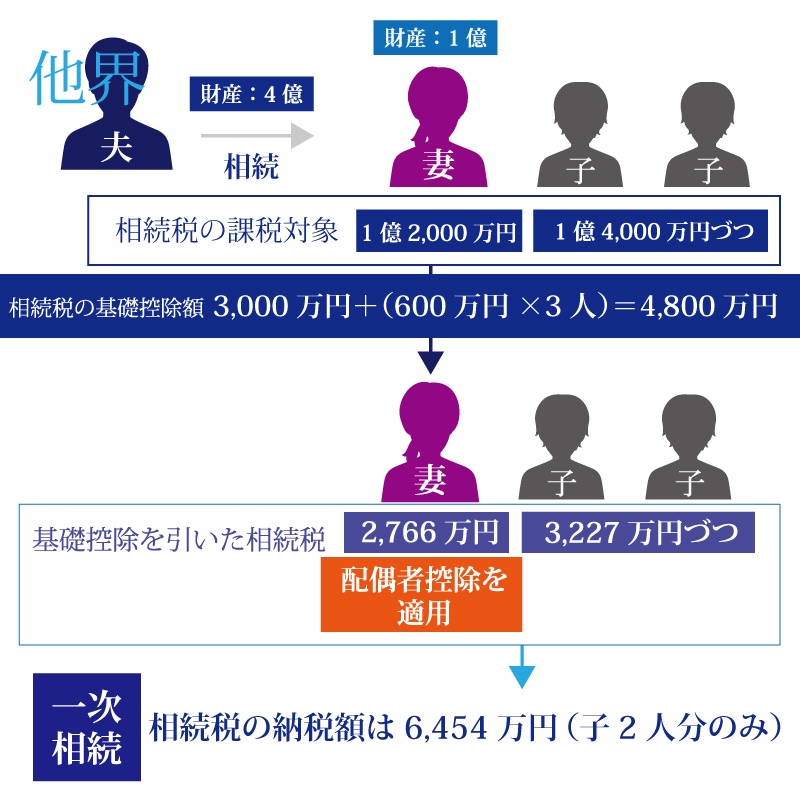

パターン2:一次相続(1回目の相続)の際に夫の遺産相続を妻が子どもより少なめに相続する。

夫の遺産4億円のうち妻が1億2,000万円、子どもがそれぞれ1億4,000万円受け取ることにします。相続税の基礎控除と相続税の総額に変わりはありませんが、財産の取得状況(額)が異なるのでそれぞれが納税する額が変わってきます。妻は2,766万円、子どもは1人当たり3,227万円納税することになります。妻は配偶者控除の適用を受けることにしたので納税額は0円。子ども2人合わせて6,454万円納税します。

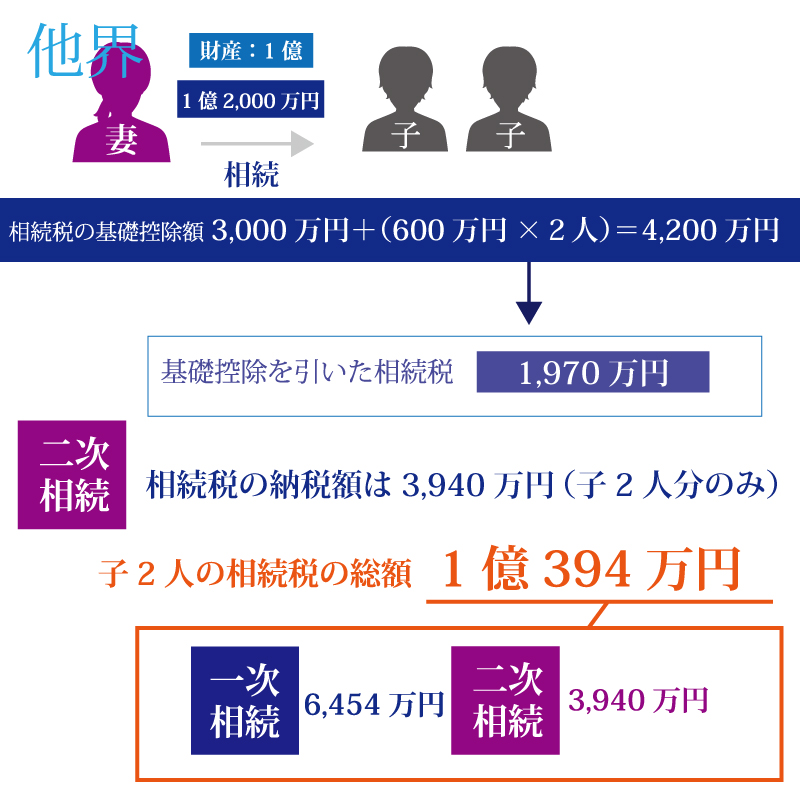

父(夫)の死後間もなく母(妻)が亡くなります。二次相続(2回目の相続)を行います。

母親の遺産は元々持っていた1億円と父親(夫)から相続した1億2,000万円を合わせて2億2,000万円です。相続に関わる基礎控除額は4,200万円と変わりはありませんが、子どもが支払う相続税総額はパターン1の時よりも少なく3,940万円です。これは母親から相続する金額がパターン1の3億円ではなく、2億2,000万円と8,000万円少ないためです。

この場合、子どもが父親と母親の相続に発生した相続税総額は1億394万円です。

パターン1で支払った相続税総額1億1,530万円とパターン2で支払った相続税総額1億394万円の差額に1,000万円以上も違いが出てきます。

3.二次相続対策の3つの具体例

(1)取得する財産の金額を見直す

配偶者がすでに財産をたくさん所有している場合は一次相続(1回目の相続)で、配偶者がたくさん財産を取得するのではなく、子どもに多く財産を取得させることによって相続税の総額を減らすことができます。

(2)財産の種類を工夫して相続を受けるようにする

一次相続(1回目の相続)で配偶者が換金性の高い現金で財産にしておくなら、二次相続(2回目の相続)の際にたくさんの相続税が発生したとしても困らなくて済みます。不動産は家賃収入が発生するので配偶者が相続すると財産が増えてしまいます。そうなると二次相続(2回目の相続)の時の相続税が増えてしまいます。

不動産関係は一次相続(最初の相続)の時に子どもに移転させると二次相続(2回目に相続)の際の相続税を減らすことが出来ます。また、子どもが納税する金額を前もって確保しておくことができます。

(3)取得後財産の種類を変える

取得した財産の中に現金がある場合、配偶者は生命保険を契約して生命保険料を現金で支払うと二次相続(2回目の相続)の際に保険金が支払われ納税するための資金に回すことができます。生命保険は受け取り人に非課税の適用もあります。

4.二次相続時の優遇規定を忘れずに

相続が続くと支払が大変になります。しかし、【相次相続控除】という優遇規定を利用できる場合があります。一次相続と二次相続の期間が10年以内の場合です。この期間が短いほど控除額は大きくなります。

相次相続控除の詳細は、下記サイトをご参照ください!

まとめ

相続対策をする方は、二次相続のことまで考慮することが大切だということを覚えておきましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編