【相次相続控除】計算方法を具体例付きでわかりやすく解説!

相続が続き相続税の支払いが難しい場合に、相続税が控除してもらえる制度をご存じですか?

ある一定の条件を満たし相次相続であると認められると、相次相続控除という制度により相続税が控除されるのです。

今回は相次相続・相次相続控除についてご説明しています。

この記事の目次 [表示]

1.「相次相続」とは何?

相続により、財産を得ると相続税を支払います。これを第1次相続といいます。第1次相続をした10年以内に第1次相続人(1回目の相続で財産を相続した人)が亡くなり、再度相続が発生します。これを2次相続といいます。この2次相続によって再び財産を得ることを「相次相続」と呼ばれています。

例えば、父親が亡くなり、母親が父親の財産を相続します(1次相続)今度は母親が亡くなり、母親の財産を相続します(2次相続)。この2次相続の期間が10年以内と短く、相続が続いてしまった状態が「相次相続」になります。

2.「相次相続」控除はあるのか?

短い期間の間に2度相続(1次相続と2次相続が発生)する場合、相続を受ける側の負担も大きくなります。相続税を支払ったばかりなのに、期間が開かないまま再度相続税を支払うことになるからです。

納税者の負担を軽くするために、2次相続をする際に一定の金額を免除してもらえる【相次相続控除】を活用できます。

相続が10年以内に再度発生したなら2度目の2次相続の際に1度目の1次相続で支払った相続税の一部を差し引いてもらえる制度があります。

3.「相次相続」するための条件は?

「相次相続」をするためにはクリアしなくてなならない条件があります。

・2度目の相続(2次相続)の被相続人が1度目の相続(1次相続)の相続人と同一人物であること。

・2度目の相続(2次相続)の被相続人が1度目の相続(1次相続)の際に財産を取得しており、相続税を納めていること。

・1度目の相続(1次相続)から2度目の相続(2次相続)するまでの期間が10年以内であること。

この3つの条件に当てはまっている必要があります。

4.【相次相続控除】の対象者にならない人とは?

「相次相続」するための条件から考えても、【相次相続控除】の対象になるのは2次相続人の相続者です。

相続権を失った人や相続権を放棄した人は対象外になります。また、財産取得を遺贈(いぞう)という方法で受け取っている場合も【相次相続控除】の対象にはなりません。

5.【相次相続控除】での控除金額はどれくらいになるのか?

【相次相続控除】の控除額は1度目の相続(1次相続)で課税された相続税額をもとに計算します。この相続税額から1年につき10%減額した金額を2度目の相続(2次相続)に関係する相続税額から控除するシステムです。

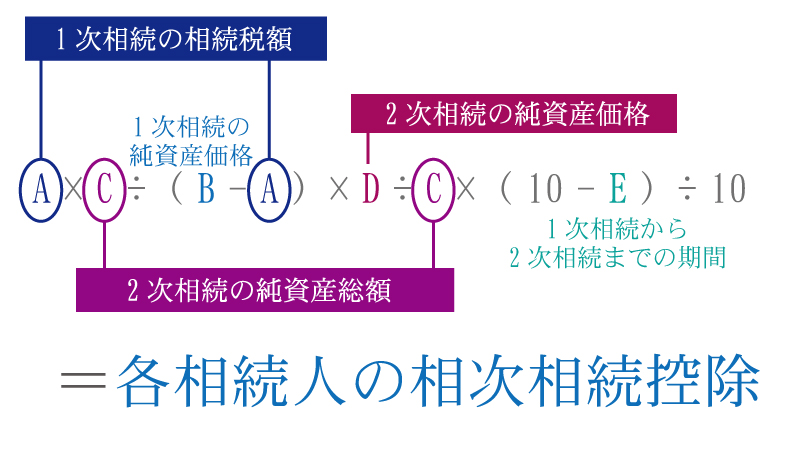

【相次相続控除】額の計算式は次の通りです。

今回の被相続人が1度目の相続(1次相続)の際に課された相続税額をAとします。

今回の被相続人が1度目の相続(1次相続)の際に取得した純資産価額をBとします。

今回の相続によって財産を取得したすべての人の純資産価格の合計をCとします。

今回の相続人の純資産価格をDとします。

前回の1度目の相続(1次相続)から今回の2度目の相続(2次相続)までの期間(1年未満は切捨て)をE とします。

6.例えばこうなる【相次相続控除】計算例

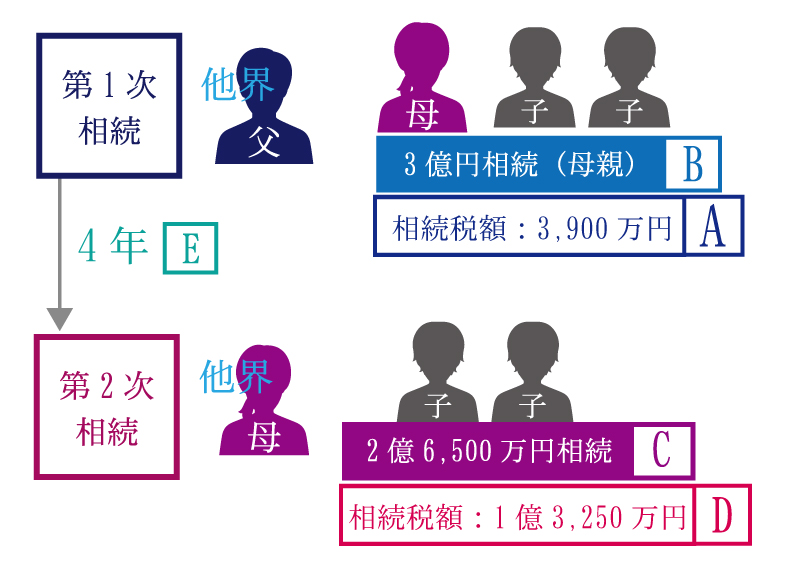

父親が亡くなり、母親が3億円を相続します。その時に相続税を3,900万円を納税しました(これが1次相続です)。

4年後、母親が亡くなり、子ども2人で2億6,500万円を相続することになりました(これが2次相続です)。

1度目の相続(1次相続)時に母親が支払った相続税A⇒3,900万円

母親が相続した財産額B ⇒3億円

母親が亡くなり、2次相続時に全員が相続する財産の合計金額C ⇒2億6,500万円

【相次相続控除】を受ける子ども1人当たりの財産額D⇒1億3,250万円

1度目の相続(1次相続)から今回の2度目の相続(2次相続)までの経過年数E⇒4年

これを先ほどの式に当てはめます。

3,900万円×2億6,500万円÷(3億円-3,900万円)×1億3,250万円÷2億6,500万円×(10年-4年)÷10年=1,188万円

【相次相続控除額】1人当たり1,188万円になります。

7.未分割遺産の「相次相続」

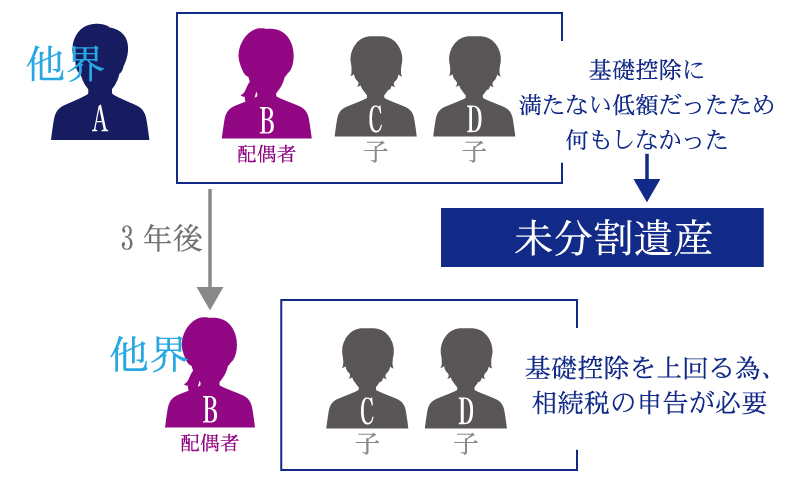

事例としてこのようなものがあります。

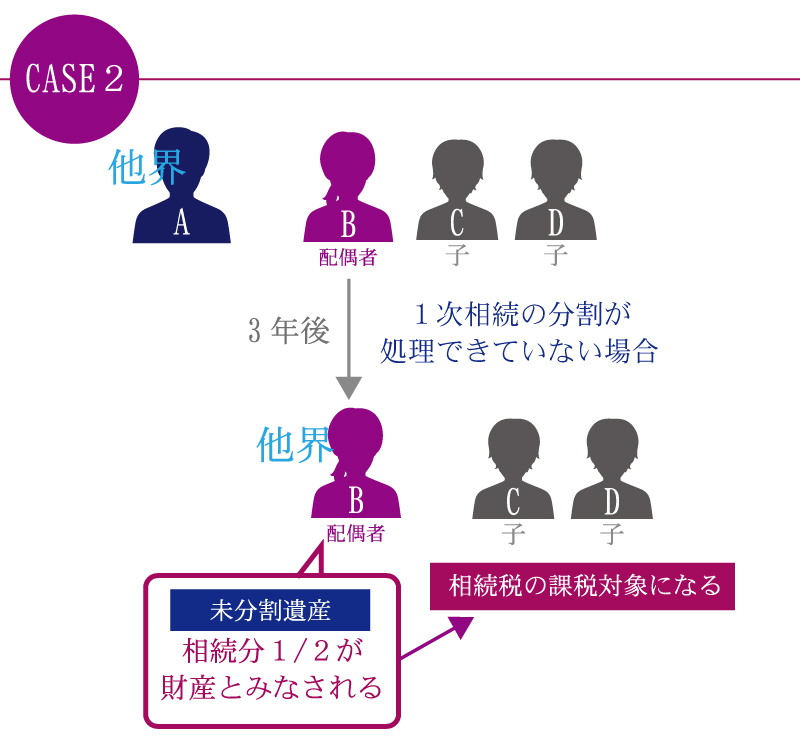

被相続人Aが亡くなります。相続人は配偶者のBと子どもCとDの3人です。

Aの相続財産は基礎控除を満たさない低額だったため相続税の申告をしませんでした。遺産分割も行わず、不動産の名義も変更しませんでした。相続税が発生しないので、1度目の相続(1次相続)は何もしなかったという事例です。こうしたことは「未分割遺産」と呼ばれています。

ところが、3年後に配偶者のBが亡くなります。相続人は子どものCとDになります。今回、配偶者Bの相続財産が基礎控除を上回る為、相続税の申告が必要になります。こうした場合どうなるのでしょうか?

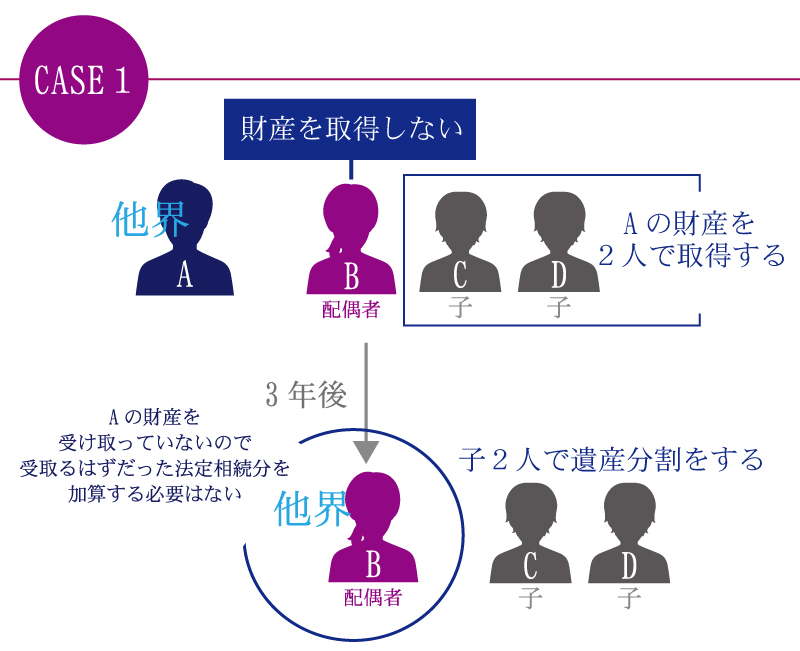

ケース1)配偶者BがAからの財産を取得せずに子どもCとDに取得させる方法を取るなら、本来配偶者Bが受け取る(分割する)はずだった法定相続分をBの財産として加算する必要はありません。配偶者Bは、この時点で亡くなっているので、子どものCとDが遺産分割することになります。

ケース2)1度目の相続(1次相続)の分割が2度目の相続(2次相続)の相続税申告までに処理できていない場合、未分割財産の配偶者Bの相続分である2分の1が配偶者Bの財産としてみなされ、課税の対象になります。

まとめ

相次いで相続が発生した場合には、相次相続控除することが可能かもしれないということを覚えておきましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編