【老後破産しないための対策4選】相続専門の税理士が解説

国民年金に加入している方の将来受け取れる年金を月平均で換算すると、6万円前後という計算になります。老後、この金額だけでは到底豊かな暮らしができるという保証はありません。

このままでは老後になって破産してしまう方も多く出てくるでしょう。そこで「老後破産」しないためにも、今からやっておくべき対策についてご紹介します。

この記事の目次 [表示]

1.「老後破産」とはどういうものか?

まずは「老後破産」というものはどういうものかを、東京都港区を例に挙げてみましょう。

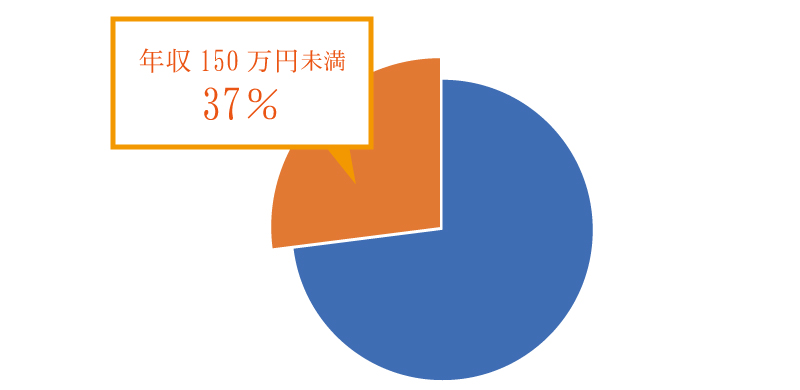

東京都の港区は全国と比較して、生活水準の高い豊かな生活をしている方が多く暮らしている地域です。その港区が2011年に65歳以上の高齢者でかつ1人暮らしの方に年収調査を行った結果、37%の方が生活保護水準レベルに近い年収150万円未満で暮らしているというデータがでました。

港区でさえも3人に1人がこのような状態ですので、全国的に見れば老後破産で悩んでいる方の割合はもっと多いと予想されます。老後破産が現実にならないためにも、今から将来のために準備しておくことが大切ですね。

2.必見!「老後破産」にならないための4つの方法

方法1:まずは貯金をして、老後の蓄えを万全に!

会社員の方は「厚生年金」を取得することができますが、個人事業主のかたは「国民年金」を取得することになります。現在、厚生年金の方が平均月額支給は高く、国民年金の場合は厚生年金よりもかなり低くなります。

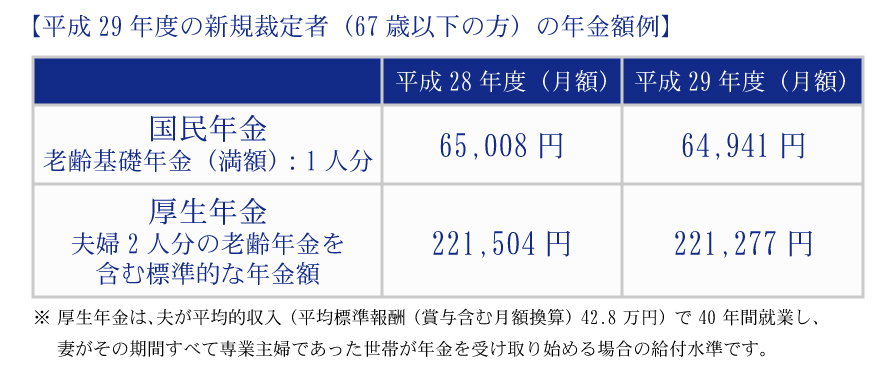

厚生労働省HPの「平成29年度年金額」を見てみると、国民年金加入者の老齢基礎年金は満額で、約65,000円です。月6万円程度で暮らすにはなかなか難しく、豊かな老後を迎えるためには不足分を貯金から補うということになると考えておくといいでしょう。そこで、今から少しずつ貯金をしておいて、老後の蓄えを万全にしておくことが大切になります。

方法2:貯蓄型の生命保険を検討してみよう!

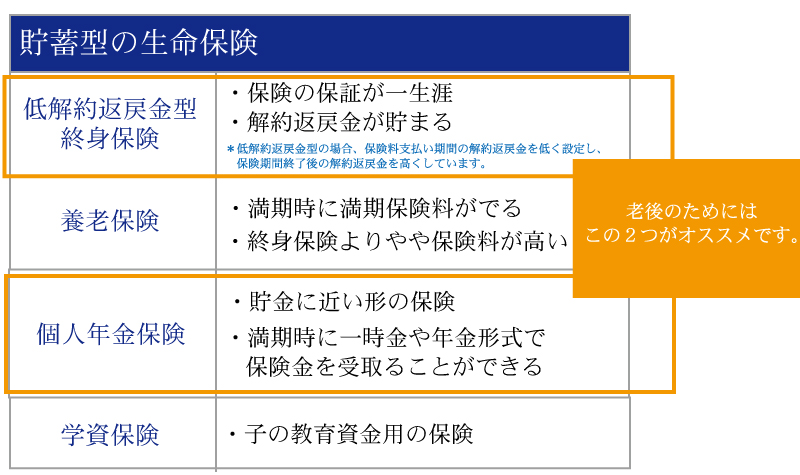

貯金というと単純に銀行預金を想像してしまいますが、最近は利息がほとんど付かないため、銀行預金のみで将来の生活費を貯めるのは得策とは言えません。生命保険の場合、商品によっては運用率が130%というものがあります。

つまり支払い金額よりも30%の資産が増加するという計算になります。生命保険の種類は様々ありますので、まずは今加入している生命保険がどのようなものかを調べておきましょう。

そして将来いくらになって戻ってくるかを把握し、老後の生活に役立てる保険かどうかを検討してみるといいでしょう。

方法3:個人事業主は小規模企業共済加入を検討してみよう!

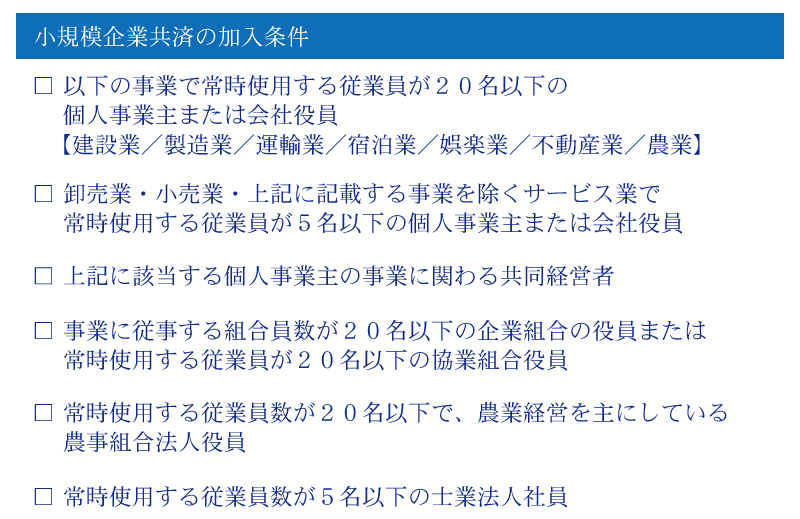

個人事業主の方は、老後の少ない国民年金支給額を補うためにも「小規模企業共済」の加入をおすすめします。

小規模企業共済とは、個人事業主が個人事業をやめたときや、会社の役員が退職したときなどのために、あらかじめ生活資金などを積み立てるための共済制度です。小規模企業共済の場合、節税効果も高く、加入できるようであれば是非検討してみるといいでしょう。

方法4:お金に余裕があれば不動産投資も検討してみよう!

投資には様々な種類があり、株やFXなどはかなりの知識がないと利益を上げるのはなかなか難しいものです。そこで初心者でも比較的投資しやすいと言われているものに、「不動産投資」があります。不動産投資は相続税の節税にもなりますので、老後破産対策としても有効です。現在お金に余裕がある方におすすめの投資と言えるでしょう。

不動産投資は相続税の節税対策としても効果が期待できます。相続税対策の不動産投資に関しては以下をご確認ください。

3.まとめ

高齢化が進む現代では、老後の安心というのは必要不可欠となっています。そのためには、早めの準備が大切です。また、上記に記載した様々な方法は、遺産相続時の相続税対策としても役立つものが多くあります。まずはご自身の老後の生活の安定を目的にご検討ください。

生前の対策や相続に関する相談は、相続税専門の税理士法人チェスターまで!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編