【専門家が解説】特別寄与料とは?請求できる要件や相場、計算方法を解説

特別寄与料は、平成30年(2018年)の民法の改正によって新たに設けられた制度です。

改正法の施行日が、令和元年(2019年)7月1日であるため、特別寄与料の請求については、同日以降に開始した相続に対して行うことができます(平成30年法律第72附則第2条)。

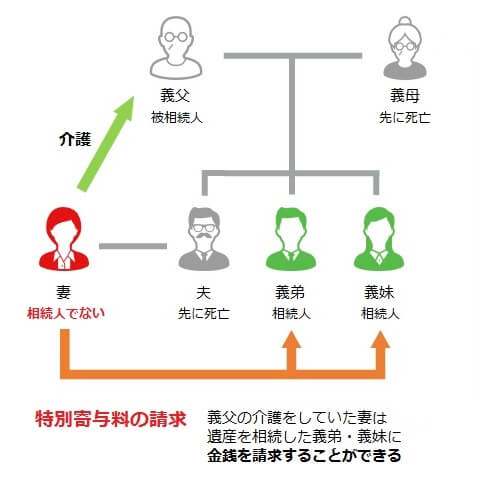

特別寄与料の制度が開始されたことで、たとえば、被相続人の子の配偶者など、相続人ではない親族が被相続人の介護等に尽力した場合でも、相続時に一定の金銭を請求できるようになりました。

今回は、特別寄与料の基本的な制度内容や請求するための要件、金額の計算方法などを相続税専門の税理士が解説します。

この記事の目次 [表示]

1.特別寄与料とは

特別寄与料とは、相続人ではない人が亡くなった被相続人に対して特別に貢献した場合に、その貢献に見合ったものとして支払われる金銭のことをいいます。

民法には以前から、被相続人に対して特別に貢献した人に報いる制度として「寄与分」の制度があります。しかし、寄与分が認められるのは相続人だけで、相続人ではない人には認められません。

たとえば、子の配偶者が義理の両親をどれだけ献身的に介護していたとしても、民法で定められる相続人ではないために、寄与分は主張できませんでした。

平成30年(2018年)に改正された民法で特別寄与料の制度が創設され、被相続人に対して療養看護その他の労務の提供で貢献をした親族は、相続人ではなくても、寄与に応じた額の金銭の支払を請求できるようになりました。

具体的には、被相続人の遺産から直接取得するのではなく、遺産を相続する相続人に対して、特別寄与料として金銭の支払いを請求することになります。

2.特別寄与料の請求が認められる要件

相続人に特別寄与料を請求して遺産を分けてもらうことができるのは、以下の要件をすべて満たしている場合です(民法第1050条第1項)。

この章では、特別寄与料の請求が認められる要件について詳しく解説します。

2-1.被相続人の親族である

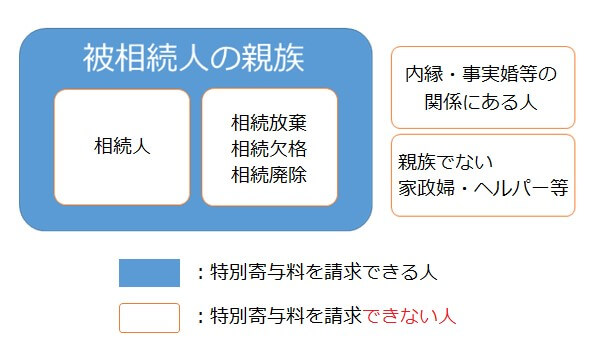

相続人に特別寄与料を請求できるのは、被相続人の親族(ただし、相続人、相続放棄した人や相続欠格・相続廃除で相続権を失った人は除きます。)に限られます。

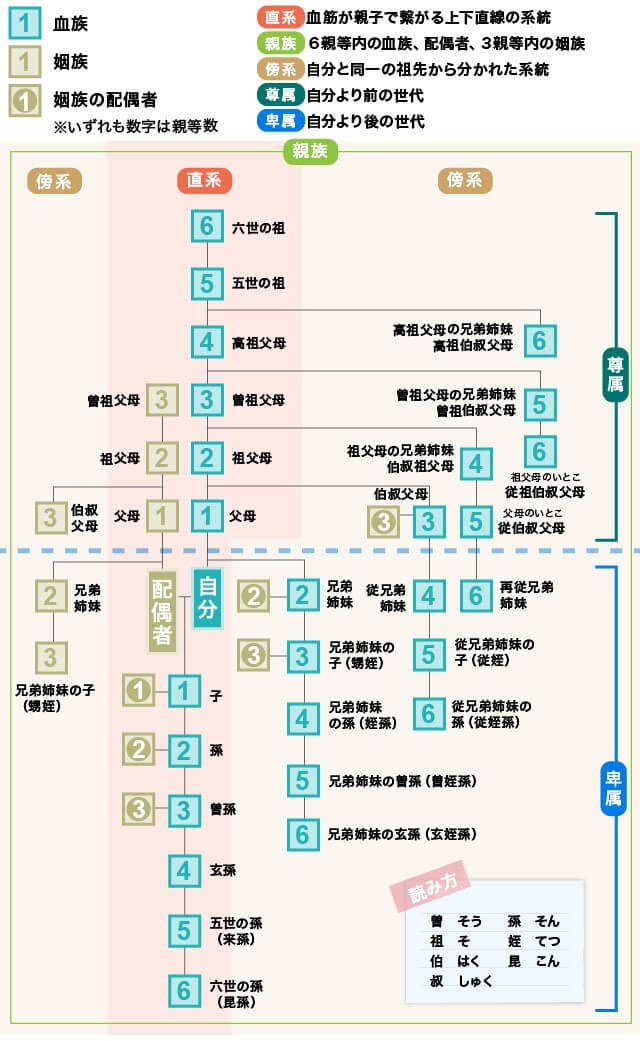

親族とは、6親等内の血族、配偶者、3親等内の姻族をさします(民法第725条)。

たとえば、被相続人から見た続柄が次のような人であれば特別寄与料の請求が認められます。

- 兄弟姉妹(2親等の血族)

- 甥・姪(3親等の血族)

- 子の配偶者(1親等の姻族)

- 配偶者の兄弟姉妹(2親等の姻族)

また、被相続人と法的な婚姻関係にない人(内縁・事実婚などの関係にある人)や、家政婦・ヘルパーなども被相続人の親族には該当しないため対象外です。

2-2.被相続人に対して無償で療養看護その他の労務の提供をした

特別寄与料の請求が認められるには、被相続人との続柄のほか、無償で被相続人の療養看護など労務の提供を行ったことも要件となります。労務の提供には療養看護のほか、家業への従事も含まれると考えられます。

なお、相続人を対象にした寄与分の制度では金銭の援助など「財産上の給付」も要件として認められますが、特別寄与料の請求では、寄与分の制度よりも、対象となる行為類型を「労務の提供」に限定しています。

2-3.被相続人の財産の維持または増加について特別の寄与をした

被相続人の財産の維持や増加に特別の寄与があったことも、特別寄与料の請求の要件となります。

「財産の維持や増加」については、出費を抑えたという意味でとらえると理解しやすいでしょう。

介護サービスを利用する代わりに親族が介護すれば、第三者への介護費用の支払を抑えることができるため、財産の維持につながります。

2-4.療養看護その他の労務提供と被相続人の財産の維持または増加との間に因果関係があること

親族が、被相続人の話し相手になるなど精神的な支えになっていたということだけでは、特別寄与料の請求は認められません。療養看護その他の労務提供と被相続人の財産の維持または増加との間に、因果関係がないからです。

2-5.特別寄与料を請求できるケースの具体例

ここで、特別寄与料を請求できるケースの具体例を見てみましょう。

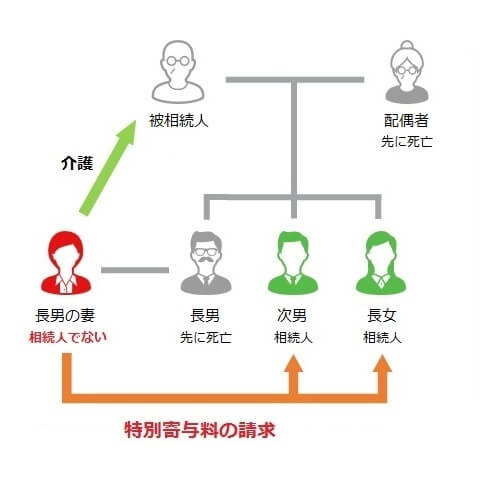

2-5-1.長男の妻が被相続人の介護をしていた

長男の妻は相続人ではありませんが、被相続人の1親等の姻族、すなわち親族にあたります。

長男の妻が無償で被相続人の介護をして財産の維持に寄与した場合は、長男の妻は、相続人に対して特別寄与料を請求することができます。

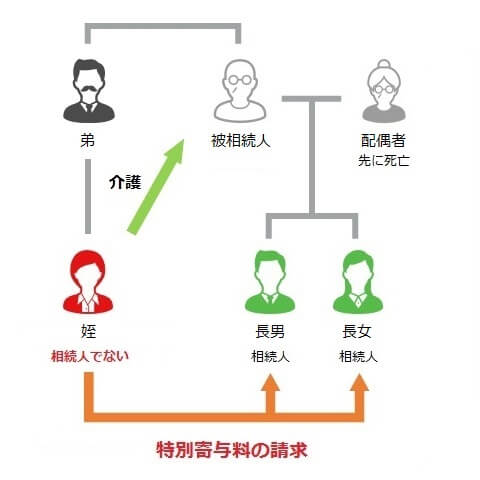

2-5-2.姪が被相続人の介護をしていた

被相続人に子がいる場合は、被相続人の姪は相続人ではありません。

ただし、姪は被相続人の3親等の血族にあたり、無償で被相続人の介護等をして財産の維持に寄与した場合は、相続人に対して特別寄与料を請求することができます。

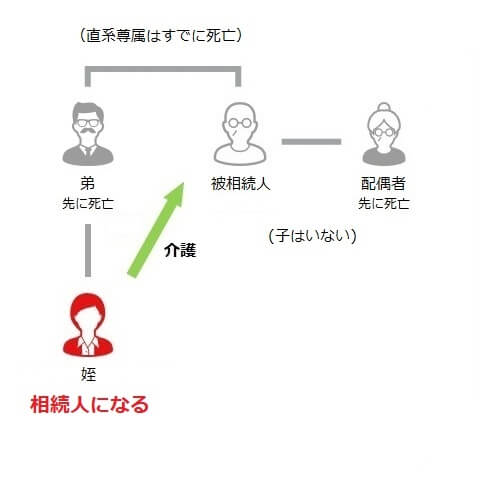

なお、被相続人の姪が相続人になる場合もあります。

被相続人に配偶者や子がおらず、直系尊属(両親、祖父母など)や兄弟姉妹もすでに死亡している場合は、甥や姪が相続人になります。

この場合は、特別寄与料を請求するのではなく、相続人として遺産を相続することになります。

3.特別寄与料の計算方法と相場

特別寄与料の金額については、特別寄与料を請求する人(特別寄与者)が相続人と協議して決めますが、明確な基準があるわけではありません。

話し合いがまとまらず家庭裁判所に処分を申し立てた場合も、「家庭裁判所は、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、特別寄与料の額を定める」と規定されているだけです(民法第1050条第3項)。

しかし、特別寄与者と相続人の主張に隔たりがあれば、いつまでたっても特別寄与料の金額は決まらず、目安となる基準がなければ当事者同士で金額を決めることは困難です。

この章では、特別寄与料の目安の計算方法について解説します。

特別寄与料の金額を決める一つの目安として、相続人に認められる「寄与分」の算定方法を参考にすることができます。

3-1.療養看護型(被相続人の看護をした場合)

被相続人の療養看護をして財産の維持や増加に貢献した場合は、下記の金額を目安とします。

第三者が療養看護を行った場合の日当額は、介護保険制度で定められる介護報酬基準額を参考に、5,000〜8,000円程度とされるのが一般的です。

裁量割合とは、専門職ではない親族が療養看護を行ったことを考慮したもので、0.5~0.8の割合をかけます。

たとえば、日当額が6,000円、介護日数が1,500日、裁量割合が0.5の場合、特別寄与料は「6,000×1,500日×0.5=450万円」となります。

3-2.家業従事型(被相続人の事業に従事した場合)

被相続人が営んでいた事業(農林漁業、自営業など)に従事して財産の維持や増加に貢献した場合は、下記の金額を目安とします。

特別寄与者が通常受けるべき年間給与額は、国の統計資料である賃金センサスから、家業と同種同規模の事業に従事する同年齢層の賃金を参考にします。

生活費控除割合は、給与を受け取らない代わりに生活費を負担してもらっていた場合の生活費相当額の割合をさします。実額から計算するほか、交通事故の生活費控除率を参考にしたり、0.5としたりすることもあります。

裁量割合は、上記の療養看護型の場合と同じです。

3-3.当事者間で協議して決める場合

上記の算定方法は、家庭裁判所が特別寄与料を決める場合の目安ですが(但し、事案の各事情により、単価等も異なります。)、当事者の間で協議して決める場合は、お互いに納得できる金額であれば、上記の計算式にこだわる必要はありません。

3-4.特別寄与料の上限は遺産額

特別寄与料の金額は、遺産総額から遺贈の価額(遺言によって分け与えられた遺産の価額)を除いた金額を超えることはできません(民法第1050条第4項)。

たとえば、算出された特別寄与料が700万円、遺産総額から遺贈の価額を差し引いた金額が500万円の場合、特別寄与者が相続人に請求できる金額は500万円が上限です。

また、相続人が複数いる場合は、ある特定の相続人に特別寄与料の全額を請求することはできません。

各相続人の負担は、特別寄与料の全額に法定相続割合又は指定相続割合を乗じた金額となります(民法第1050条第5項)。

仮に法定相続人が長男と長女の2人であり、特別寄与料が150万円の場合、法定相続分は1/2ずつであるため、原則として1人75万円ずつ負担することになります。(もっとも、特別の寄与の制度においては、共同相続人全員に対して同時に請求をする必要はなく、一部の共同相続人に対して個別に請求することも認めているため、ある相続人との間で、一定の特別寄与料を支払う旨の協議が成立したとしても、当該協議の結果は他の相続人との紛争(家庭裁判所における協議に代わる処分)に影響を及ぼさないものとされています)。

4.特別寄与料の請求手続き

特別寄与料を請求する手続きには、次の2つの方法があります。

4-1.遺産を相続する相続人に家庭裁判所を介さずに直接請求する

特別寄与料を請求するときは、原則として特別寄与者が相続人と協議します。

請求の際、特別寄与者は自らが被相続人の看護療養などをどれだけ行ってきたのかを相続人に対して具体的な資料を示しながら説明しなければなりません。

特別寄与料の支払いを認めてもらうためには、介護状況を記した日記や要介護認定の資料、医師の診断書など客観的な証拠となる書類を集めておくとよいでしょう。

特別寄与料の金額などの条件が相続人と合意できたら、その内容を「合意書」に記載し当事者全員の署名と押印をすることが大切です。

口頭で約束したときのような「言った・言わない」といったトラブルが生じにくくなるだけでなく、署名と押印があれば万が一訴訟に発展した場合でも有力な証拠となります。

また、特別寄与者は被相続人の親族ではあるものの相続人とは縁が薄いことも多いため、特別寄与料についての話し合いをする際は、合意書の作成方法も含めて弁護士に相談するとよいでしょう。

4-2.家庭裁判所に「特別の寄与に関する処分調停」を申し立てる

当事者どうしで話がまとまらない場合は、家庭裁判所に「特別の寄与に関する処分調停」を申し立てることができます(民法第1050条第2項)。

調停では、調停委員が当事者の間に入って話し合いによる解決を目指します。

調停が不調に終わった場合は、家庭裁判所による審判手続きに移行し、(家事事件手続法第272条4項)、裁判所が当事者の主張をもとに特別寄与料を認めるかどうかや金額などを判断します。

「特別の寄与に関する処分調停」の申し立てについて詳しい内容は、裁判所Webサイトを参照してください。

参考:裁判所「特別の寄与に関する処分調停」

5.特別寄与料の請求には期限がある

家庭裁判所の「特別の寄与に関する処分調停」には、申し立ての期限があります。

特別寄与者が相続の開始及び相続人を知ったときから6ヶ月を経過したとき、又は相続の開始から1年を経過したときは、申し立てができなくなります(民法第1050条第2項ただし書き)。

特別寄与料を請求するのであれば、調停を申し立てる可能性を考慮して早めに対応する必要があります。

なお、特別寄与料を請求できるのは令和元年(2019年)7月1日以降に相続が発生するケースです(平成30年法律第72附則第2条)。相続開始が令和元年(2019年)6月30日以前の場合、特別寄与料は請求できません。

一方、寄与行為を行ったのが令和元年(2019年)6月30日以前であっても、相続開始が同年7月1日以降であれば特別寄与料を請求できます。

6.特別寄与料は相続税の課税対象になる

特別寄与料は相続税の課税対象になります。

特別寄与料をもらった人だけでなく、請求に応じて支払った相続人も手続きが必要になる場合があります。

6-1.特別寄与料をもらった人の相続税の計算方法

受け取った特別寄与料は、被相続人から遺贈を受けた(遺言によって分け与えられた)とみなして相続税の課税対象になります(相続税法第4条第2項)。

被相続人の遺産の総額が基礎控除額(3,000万円+600万円×法定相続人の数)を超えている場合は、相続税を申告しなければなりません。申告の期限は、特別寄与料の金額が定まったことを知った日の翌日から10ヶ月以内です(相続税法第29条)。

なお、相続税では被相続人の1親等の血族・配偶者以外の人について税額が2割加算されます(相続税法第18条)。特別寄与者は多くの場合、相続税の2割加算の対象になり、相続税に以下の金額が加算されます。

6-2.特別寄与料を支払った相続人の相続税の計算方法

特別寄与者からの請求に応じて特別寄与料を支払った相続人は、相続税の申告において課税対象の遺産から特別寄与料を差し引くことができます(相続税法第13条第4項)。

相続税の申告をした後に特別寄与料を支払った場合は、特別寄与料の金額が定まったことを知った日の翌日から4ヶ月以内に更正の請求をすれば、還付を受けることができます(相続税法第32条第1項)。

7.特別寄与料が認められるための基準

特別寄与料が認められるためには、以下の基準を満たす必要があります。

7-1.寄与行為が相続開始前である

特別寄与料を請求できるのは、相続が開始される前、つまり被相続人が生きているあいだに寄与行為が行われている場合です。

相続の開始後に行った、葬儀の手配や遺品整理、相続手続き、必要書類の収集などは特別寄与料の対象となる寄与行為とはみなされません。

7-2.寄与行為が被相続人にとって必要不可欠である

療養看護やその他の行為などが被相続人にとって必要不可欠であったかどうかも、重要なポイントの1つです。

たとえば、被相続人が寝たきりであり、介護や看護が常時必要な状態であるようなケースが該当します。

これに対して、被相続人が健康の場合には、被相続人の家事援助を行ったとしても、寄与行為と認められる可能性は極めて低いものと思われます。

7-3.特別な貢献である

寄与行為が親族として、通常期待される範囲を超える特別なものであることも条件となります。

たとえば「被相続人が通院する際に車で病院に送迎していた」「被相続人が入院しているあいだ月に数回お見舞いに訪れていた」などは、それだけでは、親族として通常期待される範囲の行為であるとして、特別の寄与の対象となる行為に該当しない可能性が高いものと思われます。

7-4.寄与した親族に大きな負担が生じた

特別寄与料を請求する親族自身が、その寄与行為によって大きな負担を負ったことが重視される傾向にあります。

仕事のかたわら、たまに被相続人の自宅を訪れて介護していたようなケースでは、基本的に特別寄与料は認められず、親族に相応の負担が生じている必要があります。

7-5.被相続人から対価を受け取っていない

寄与行為をしていた親族が被相続人から給与や報酬、財産の贈与など何らかの対価を受け取っていた場合は、特別寄与料は原則として認められません。

ただし、受け取っていた対価が貢献の内容に比して著しく低いと特別な寄与行為があったと認められる可能性があります。

7-6.寄与行為が一定期間続いていた

特別寄与料が認められるためには、被相続人に対する貢献が一定期間、継続している必要があります。

期間に明確な定めはありませんが、一般的に1年以上〜数年は継続していることが求められるため、数週間や数ヶ月といった短期的な援助は、特別な寄与とは認められない可能性が高いでしょう。

7-7.寄与行為と財産の維持・増加に因果関係が認められる

特別寄与料を請求するためには、寄与行為によって被相続人の財産が減らずに済んだ、または増加したという因果関係が認められる必要があります。

たとえば「子どもの嫁が介護をしてくれたことで介護施設に入居する必要がなくなり、入居費用がかからずに済んだ」「親族が家業を無償で手伝ったおかげで売上が上昇した」などを証明しなければなりません。

8.特別寄与料を請求するときの注意点

ここまで特別寄与料がもらえる要件や手続き方法についてお伝えしましたが、実際に特別寄与料をもらうことは簡単ではありません。

特別寄与料を請求するときは、次のような点に注意が必要です。

8-1.相続人の強い抵抗を受ける場合がある

特別寄与料は、遺産を直接もらうのではなく、遺産を相続する相続人に金銭の支払いを請求する制度です。相続人は、自分が相続した財産から特別寄与料を支払わなければなりません。

そのため、特別寄与料を請求すると相続人の強い抵抗を受ける場合もあります。

特別寄与者が相続人と直接交渉することが簡単ではないときは、特別寄与料を請求する際に弁護士に相談するとよいでしょう。

弁護士にサポートを依頼すると、相続人との交渉がまとまらず家庭裁判所に調停を申し立てることになった場合でも、法的な手続きを円滑に進められます。

8-2.特別寄与料が認められないケースも多くある

特別寄与料を支払ってもらうためには、複数の条件を満たす必要があります。

そのため、請求をしても認められない場合もあります。

最高裁判所事務総局が公表する「令和5年司法統計年報」によると、令和5年(2023年)中に裁判所が取り扱った調停・審判の件数は以下のとおりです。カッコ内は既済件数(終了した調停や審判の件数)に対する割合を示します。

| 調停事件 | 審判事件 | |

|---|---|---|

| 遺産分割協議に関する新規受理の数 | 15,750件 | 2,316件 |

| うち特別寄与料に関する新規受理の数 | 255件 | 52件 |

| 既済件数 ※2022以前に受理された件数も含む | 239件 | 55件 |

| 調停成立・認容 | 55件 (約23.0%) | 21件 (約38.2%) |

| 調停に代わる審判 | 14件 (約5.9%) | – |

| 調停不成立・却下 | 32件 (約13.4%) | 15件 (約27.3%) |

| 取下げ | 114件 (約47.7%) | 6件 (約10.9%) |

出典:裁判所「令和5年 司法統計年報 家事編」

調停成立や審判の認容にいたったのは既済件数の半分にも満たず、不成立や却下、取下げとなるケースも少なくないため、特別寄与料は認められにくいといえます。

また、特別寄与料は制度の施行から日が浅く実例が少ないため、どのような場合に認められるのかが把握しにくく、請求ができる期間も短く設定されています。

限られた時間で、特別寄与料の請求金額とその根拠を計算するなどの準備を進めるためには法律の専門知識が不可欠であるため、請求の際は弁護士に相談することをおすすめします。

9.特別寄与料に関する裁判例(静岡家庭裁判所令和3年7月26日審判)

特別寄与料は制度が施行されてまだ日が浅い制度ですが、すでに調停や審判で争われ判決が下されている事例もいくつかあります。

ここでは、特別寄与料の請求が認められなかった静岡家庭裁判所の裁判例(令和3年7月26日審判)をご紹介します。

9-1.事案の概要

本件は、被相続人の弟であるAさんが、被相続人の子であるBさんとCさんに対して特別寄与料の支払いを求めたものです。

被相続人は令和2年(2020年)3月に亡くなりました。相続人は長男Bさんと次男Cさんでしたが、被相続人とは長年疎遠な状態にありました。

被相続人の弟であるAさんは、被相続人が亡くなったことを知ったあと、BさんとCさんに死亡の事実や葬儀の日程などを連絡し、葬儀を執り行います。

その後、AさんはBさんとCさんから委任状や印鑑登録証明書、戸籍謄本などを提出してもらい、遺産である預貯金の解約手続きなどを進めました。

また、Aさんは被相続人が亡くなる前も入退院の手続きや付き添い、生活用品の購入、医師の説明などの立ち会いなどの対応もしています。

そのため、AさんはBさん・Cさんに遺産の3分の1相当額を特別寄与料として求めましたが、拒否されたため、令和3年(2021年)1月に家庭裁判所に調停を申し立てました。

しかし調停は不成立となり、審判手続きに移行します。

9-2.審判の結果とポイント

静岡家庭裁判所は申立てを却下したため、Aさんの特別寄与料の請求は認められませんでした。その判断に至った理由は、主に2つあります。

- Aさんの生前の行為が「特別の寄与」には当たらない

- Aさんの申立てをした時には請求できる期限(相続の開始と相続人を知った時から6ヶ月以内)を過ぎていた

Aさんの関与は、年に数回や月数回の面会、手続きの代行程度にとどまり、被相続人の療養看護に専ら従事していたとは評価できないとされたため、特別寄与料を認めるに足る貢献ではなかったと結論付けられています。

また、Aさんは被相続人が死亡した令和2年(2020年)3月にはすでに相続人の一人であるCさんの氏名・住所を把握していました。加えて、同年5月ごろにはCさんと相続手続きに関する連絡を取り始めており、Cさんを通じてBさんの住所地などの情報を知り得たはずだと指摘されています。

これらの状況から、遅くとも令和2年(2020年)5月末にはAさんは全相続人を認識していたと認定されました。

しかし、Aさんが実際に調停を申し立てたのは令和3年(2021年)1月であり、すでに相続の開始から6ヶ月の期限を徒過していたため、申立ては却下せざるを得ないと判断されたのです。

10.特別寄与料に関するトラブルを防ぐための対策

特別寄与料を認めてもらうためのハードルは高いため、被相続人が死亡する前に対策をするのが望ましいといえます。

主な対策方法は、以下のとおりです。

10-1.遺言書を書く

遺言書を作成すると、法定相続人ではない親族に財産の全部または一部を渡すように指定できます。

また、遺産相続では財産を所有する人の意志がもっとも尊重されるため、遺言書が残されている場合は基本的にその記載内容にしたがって遺産が承継されます。

「介護で世話になった〇〇さんに遺産の5割を相続させる」といった内容の遺言書を作成すると、献身的に介護等をしてきた人は特別寄与料を請求することなく財産を受け取れるでしょう。

ただし、遺言書を作成するときは法律で定められるルールにしたがう必要があり、不備があると記載内容が無効になる可能性があります。

加えて、親族間でのトラブルが生じないよう、法定相続人に認められる最低限の相続分である「遺留分」を侵害しないような内容にすることが大切です。

10-2.生前贈与をする

献身的に介護をしてくれている親族に対して、財産を生前贈与する方法もあります。

生前贈与であれば、亡くなったあとに相続財産として分割されるのを待つことなく、感謝を伝えたい相手へ確実に財産を渡すことが可能です。

贈与された財産の額が受贈者1人あたり年間110万円以内であれば、贈与税はかかりません。

生前贈与口頭でも契約が成立しますが、財産をあげる側ともらう側の双方が合意していることを示し、後のトラブルを防ぐためにも贈与契約書を作成しておきましょう。

10-3.生命保険に加入する

献身的に介護している人を死亡保険金の受取人に指定した生命保険に加入するのも1つの方法です。

生命保険の死亡保険金は、受取人固有の財産であるため、原則遺産分割協議の対象とはならないため、他の相続人に取られてしまう心配がありません。

また、受取人は保険会社に請求することで比較的速やかに現金を受け取れます。

10-4.負担付死因贈与契約を結ぶ

負担付死因贈与契約は、事前に定めた条件を満たしたときに限り財産を贈与するという契約です。

たとえば「生きているあいだは介護を続ける代わりに亡くなったときは〇〇円をあげる」といった内容の契約が、負担付死因贈与契約に該当します。

負担付死因贈与契約を結ぶときや契約内容を変更するときは、当事者双方の合意が必要です。そのため、遺言とは異なり、財産を渡す側の都合で一方的に契約内容が変更されることはありません。

負担付贈与契約についても、口約束で契約は成立しますが、後々のトラブルを避けるためには、約束の内容を明記した契約書を作成するとよいでしょう。

なお、負担付贈与契約で渡した財産は贈与税ではなく、相続税の課税対象となる点に注意が必要です。

11.特別寄与料や生前の対策は相続税専門の税理士にも相談を

特別寄与料制度ができたことで、長男の妻など相続人ではない親族でも故人の療養看護に対する見返りを得られるようになりました。しかし、実際に特別寄与料をもらうことは簡単ではありません。

特別寄与料を請求するためには、遺産を相続する相続人と直接交渉する必要がありますが、相続人の立場が強い場合や人数が多い場合では不利になります。家庭裁判所に調停を申し立てることもできますが、時間と費用がかかります。

自分で特別寄与料を請求することが難しい場合は、弁護士などの専門家に相談するとよいでしょう。

特別寄与料は創設されて間もない制度で事例も少ないため、相続問題に詳しい弁護士を探すことをおすすめします。

この記事を掲載している税理士法人チェスターのグループには、法律事務所もございます。あらゆる相続問題についてご相談を承っております。

無料面談も実施しておりますので、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編