特別縁故者とは?要件や相続財産分与手続きの流れ、必要書類まで解説

被相続人(亡くなった人)に法定相続人がいない場合、被相続人の財産は国庫に帰属されます。

しかし法定相続人ではなくても、被相続人と親密な関係であった「特別縁故者」と認められれば、被相続人の財産を取得できる可能性があります。

特別縁故者と言うくらいですから、家庭裁判所に生前に被相続人との特別な縁故があったと認められる必要があります。

では、誰がどのような要件を満たせば特別縁故者として家庭裁判所に認められ、被相続人の遺産を相続することができるのでしょうか?

この記事では、特別縁故者になれる人や家庭裁判所への申立て手続きの流れ、相続税における注意点などをご紹介します。

この記事の目次 [表示]

1.特別縁故者とは

特別縁故者(とくべつえんこしゃ)とは、被相続人(亡くなった人)に法定相続人がいない場合に、特別に被相続人の財産を取得できる人のことです。

民法第958の3によれば、特別縁故者は「被相続人と生計を同じくしていた者、被相続人の療養看護に努めた者、その他被相続人と特別の縁故があった者」と定められています。

つまり、被相続人(亡くなった人)との関係が親密であった間柄の人が、特別縁故者に該当します(具体的な要件は後述します)。

被相続人の死後、特別縁故者が家庭裁判所に申立てを行い、法定相続人がいない(不存在である)と確定した場合、債務や未払い金などの様々な費用を精算した後に、その財産の一部もしくは全額を、特別縁故者が取得することができます。

なお、どんなに疎遠であったとしても、法定相続人がいる場合は、特別縁故者として認められませんのでご注意ください。

2.法定相続人のいない相続財産はどうなる?

法定相続人がいない場合、被相続人(亡くなった人)の相続財産は、国のものとして国庫に帰属することになります。

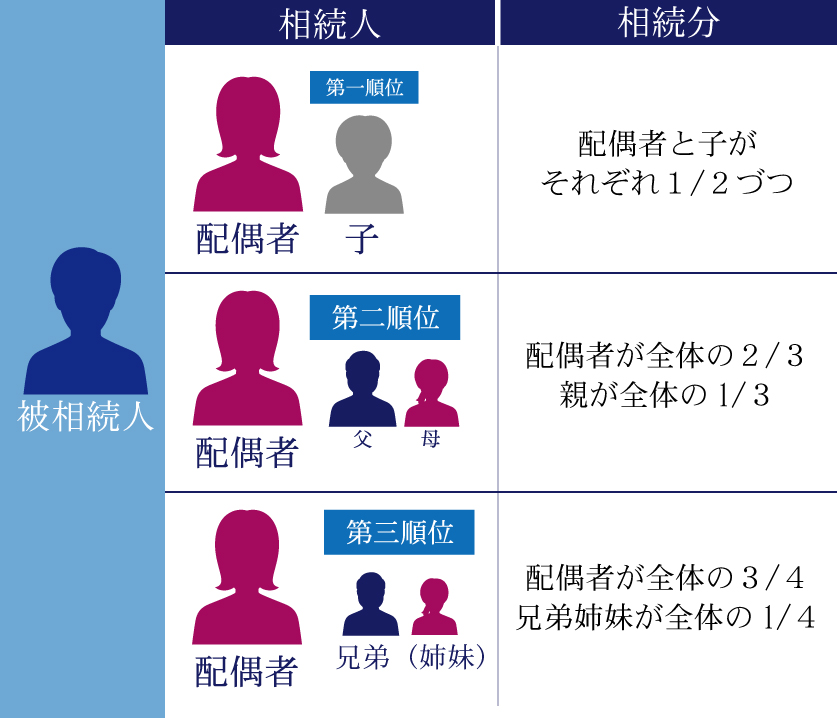

ある人が亡くなった場合、その方の相続財産は、民法で相続権があると決まっている「法定相続人」が相続します。

法定相続人が相続することのできる遺産の割合も民法で定められており、これを「法定相続分」と言います。

法定相続人とその法定相続分は、被相続人(亡くなった方)の家族構成によって異なり、具体的には次の3通りになります。

被相続人に配偶者と子供(第一順位)がいる場合、配偶者が2分の1、残りの2文の1を子供の人数で均等に分けます。

被相続人に配偶者はいるが子がいない場合、被相続人の父母が第二順位となり、配偶者が3分の2、残りの3分の1を父母で均等に分けます。

被相続人に配偶者も子供もいない場合、被相続人の兄弟姉妹が第三順位となり、配偶者が4分の3、残りの4分の1を兄弟姉妹の人数で均等に分けます。

法定相続人と法定相続分の概要について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」をご覧ください。

2-1.遺言書に記載された人にも相続する権利がある

法定相続人だけではなく、遺言書に記載された人にも相続する権利があります。

法的に有効な遺言書がある場合、その遺言書に記載された法定相続人以外の人は「受遺者」と呼ばれ、「相続」ではなく「遺贈」として財産を取得することができます。

しかし生前に遺遺言を作る習慣が浸透していない日本では、遺贈が行われる可能性は少ないのです。

法定相続人がいない上に法的に有効な遺言書もなかった場合、被相続人の財産は国のものとして、国庫に帰属することになってしまいます。

遺贈と相続の違いについて、詳しくは「遺贈とは?相続との違いや遺贈の際の注意点をご紹介!」をご覧ください。

3.「特別縁故者」は遺産相続を申し出ることができる

特別縁故者は、家庭裁判所に「特別縁故者に対する相続財産分与の申立て」を行うことで、遺産相続を申し出ることができます。

被相続人と家族同然のように暮らしてきた人や、一緒に住んではいなかったものの亡くなった方の世話をしていた人にとっては、「法定相続人ではないから」「遺言書がないから」という理由だけで、被相続人の財産が国庫に帰属されるというのは不条理なように思えますね。

被相続人としても、国に遺産を渡してしまうよりは、生前お世話になった人に譲りたいと思っていた可能性はあります。

さらに被相続人の財産で生計を立てていた方の場合、遺産を相続できないとなると、今後暮らしていけなくなってしまいます。

このような場合を想定し、民法では「特別縁故者に対する相続財産分与の申立て請求」を認めています。

特別縁故者、つまり法定相続人ではないものの、被相続人と生前に特別の関係にあった人が、遺産を相続したいと願い出ることができるのです。

4.特別縁故者になれるのは誰?要件を判例から読み取ろう

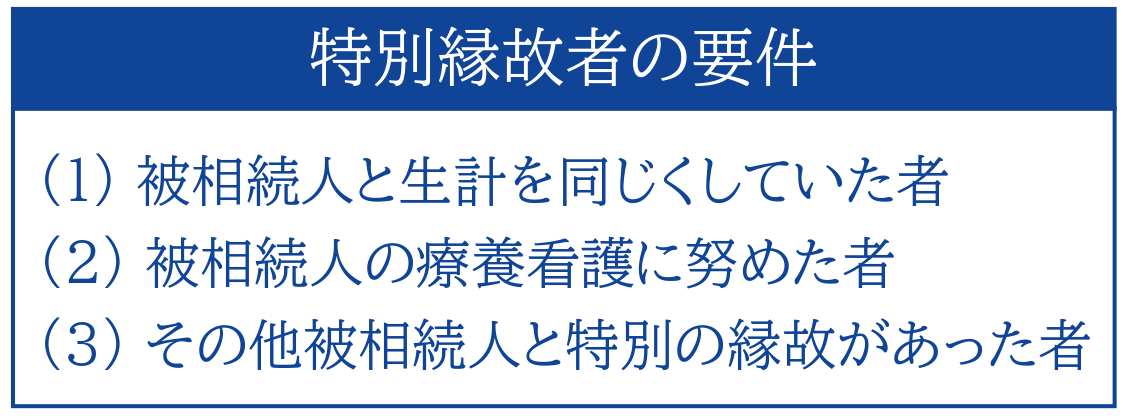

特別縁故者として家庭裁判所に認められるためには、以下の3つの要件のどれかに当てはる必要があります(民法第958の3)。

しかし、上記の要件を見ただけでは、具体的に「どのような人のことを指すのか」は分かりません。

細かな要件は民法で定められていないため、実際に「特別縁故者」であるかどうかは家庭裁判所による判断が重要となってきます。

この章では、家庭裁判所の過去の判例を元に、実際にどのような人を特別縁故者と認めてきたかを確認し、具体像をつかんでいきましょう。

(1)被相続人と生計を同じくしていた者

特別縁故者として認められるのは、「被相続人と生計を同じくしていた者」です。

具体的には、同一の世帯に属している、被相続人が籍を入れていないものの事実上は夫婦として生活していた内縁の夫や妻、共同生活をしていた独身のいとこ、被相続人と一緒に生活したり面倒を見ていたりした人などが該当します。

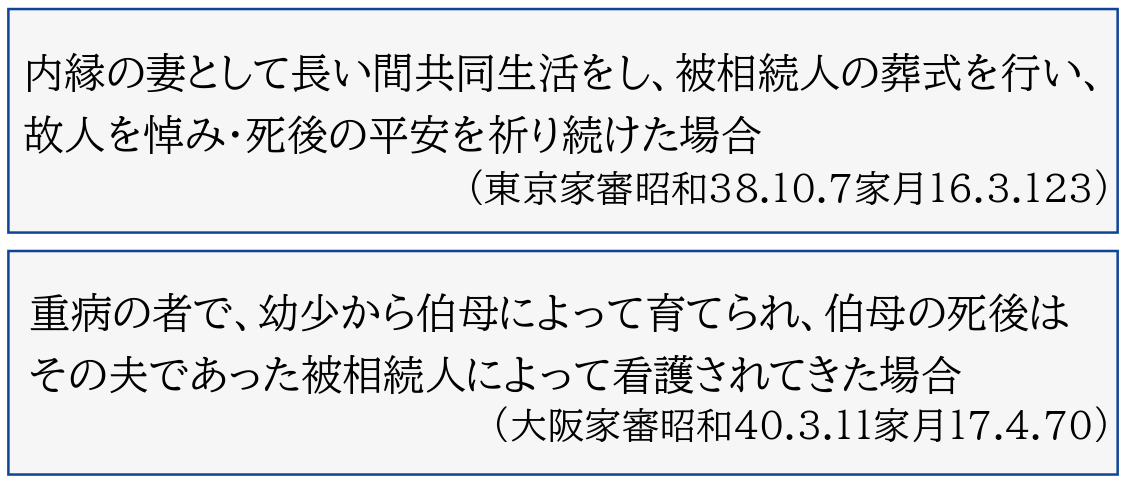

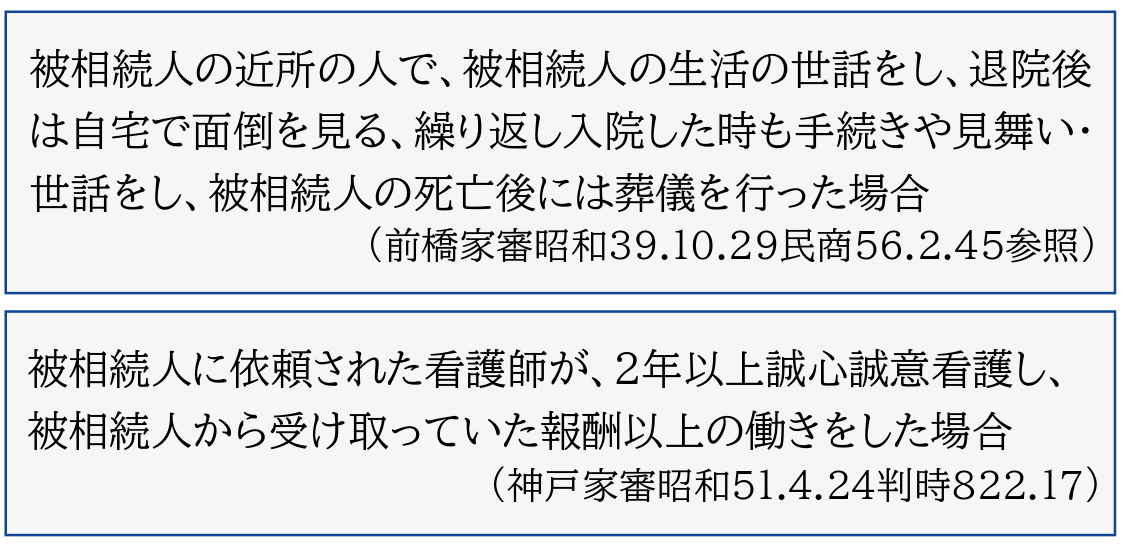

実際に、家庭裁判所の過去の判例では、以下のような審判が下されています。

上記の判例以外にも、実質上の養親、先妻あるいは先夫の子と後妻・後夫の関係、長男の妻と養父の関係、結婚していない男女間に生まれた子供が、特別縁故者として認められた判例もあります。

なお、被相続人と生計を同じくしていたことを証明するためには、同居年数が分かる住民票があれば良いでしょう。

(2)被相続人の療養看護に努めた者

特別縁故者として認められるのは、「被相続人の医療看護に務めた者」です。

具体的には、被相続人と一緒に暮らしてはいなかったものの、被相続人の療養看護をした人が該当します。

家庭裁判所の過去の判例を確認してみましょう。

ただし、後者の判例のように看護師や家政婦として報酬を受け取っていた場合には、その報酬に見合ったサービスをするだけでは認められず、被相続人の家族のように、愛情をもった献身的サービスを行っていたことが要求されます。

なお、被相続人の療養看護に務めたことを証明するためには、医療費や介護費用や交通費の領収書、被相続人宅への訪問時の写真、献身的に療養看護をしていたことが分かるメールや手紙などがあると良いでしょう。

(3)その他被相続人と特別の縁故があった者

特別縁故者として認められるのは、「その他被相続人と特別の縁故があった者」です。

つまり、(1)(2)と同じ程度に被相続人と密接に交流してきた人で、被相続人としても、その人に財産を分け与えたいと考えると予測されるほどに特別な関係にあったといえる人のことを指します。

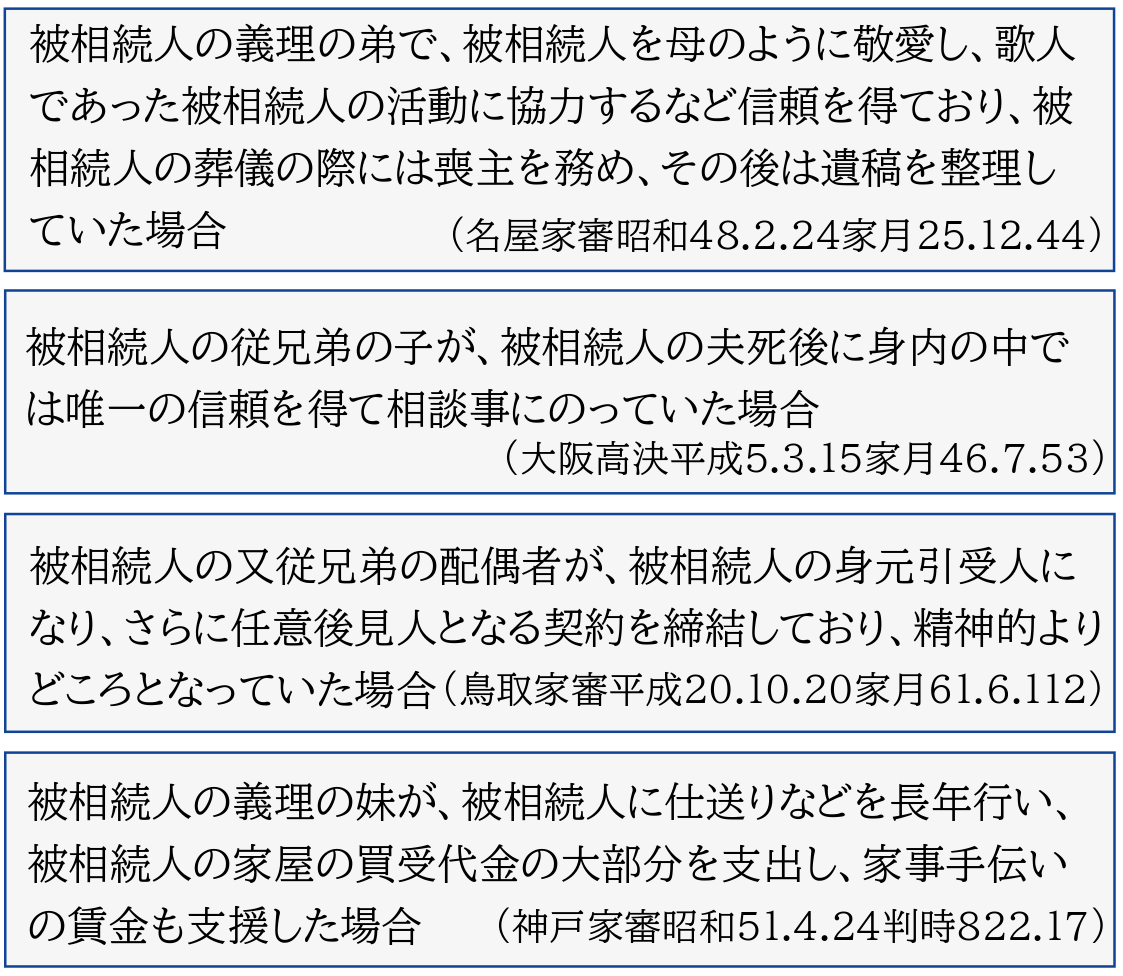

家庭裁判所の過去の判例を確認してみましょう。

なお、被相続人と特別の縁故があったことを証明するためには、メールや手紙などのやり取りや日記などの記録、財産を譲る意思を記載したメールや手紙などがあると良いでしょう。

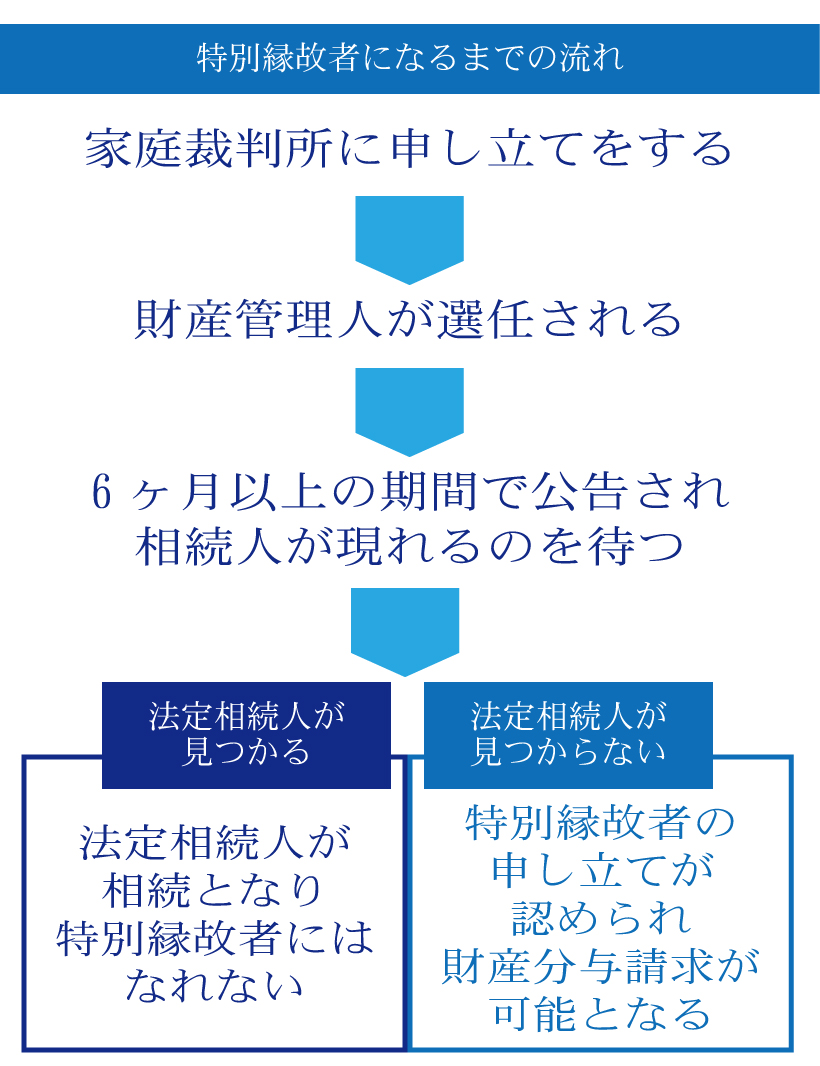

5.特別縁故者の申立て請求する手続きの流れ

特別縁故者として被相続人の遺産を引き継ぐためには、家庭裁判所に「特別縁故者に対する相続財産分与の申立て請求」を行う必要があります。

しかし、被相続人の死後すぐに申立てをしても、家庭裁判所から特別縁故者として認めてもらうことはできません。

特別縁故者に対する相続財産分与は、相続財産管理人の選任申立て、相続債権者・受遺者に対する請求申出の公告・催告、相続人捜索の公告などが行われた後に、相続人がいないと確認されてから、初めて「特別縁故者に対する相続財産分与の申立て」ができます。

「財産管理人選任の申立て」から、実際に特別縁故者として家庭裁判所に認められるには、最低でも1年以上の年月を要します。

申立てにかかる期間について、詳しくは「相続人がいない(不存在)場合、遺産が国に帰属される!相続人不存在とは」でも解説しております。

5-1.相続財産管理人の選任の申立て

まずは被相続人の最後の住所地を管轄する家庭裁判所に、「相続財産管理人の選任の申立て」を行う必要があります。

相続財産管理人とは、被相続人の相続財産の調査や管理、被相続人の債務を債権者へ配当する役割を担う人のことです。

相続財産管理人の選任の申立ての必要書類や費用などは、家庭裁判所「相続財産管理人の選任」よりご確認ください。

なお、税理士法人チェスターのコラム「「相続財産管理人」の選任手続き・流れ・報酬」でも詳しく解説しております。

5-2.法定相続人の捜索

家庭裁判所が相続財産管理人を選任すれば、その旨が官報公告され、法定相続人の捜索が行われます。

この官報公告の満了期間内(6ヶ月)に法定相続人が見つかれば、どんなに疎遠であったとしても、その法定相続人が遺産相続することとなります。

なお、官報公告から2ヶ月以内に法定相続人が見つからなければ、相続財産管理人は相続債権者や受遺者に対して請求申出の公告をします。

すでに判明している債権者や受遺者がいる場合は、申し出るように伝える必要があります。

5-3.債務の支払いなど財産の整理

債権者や受遺者からの申出があった場合、相続財産管理人が債務や遺贈の清算を行います。

なお、この時点で被相続人の財産が0円になった場合は、ここで手続きが終了します。

5-4.6ヶ月以上相続人が見つからなかった場合、3ヶ月以内に申立て

法定相続人の捜索の官報公告から6ヶ月が経過しても見つからない場合は、法定相続人の不存在が確定します。

ここで初めて、「特別縁故者に対する相続財産分与の申立て」を行います。

なお、特別縁故者に対する相続財産分与の申立ては、官報公告の満了期限から3ヶ月以内に行う必要があるため注意をしましょう。

申立ての後に家庭裁判所が特別縁故者として認めれば、被相続人の相続財産は特別縁故者が相続することとなります。

【注意】行方がわからない相続人がいる場合には申立て請求は行えない

法定相続人の捜索のために被相続人の戸籍等を確認した結果、法定相続人に該当する人物が浮上し、その相続人と連絡をつけることが難しい状態やどこにいるかわからないという場合もあります。

しかし「連絡がつかない=相続人がいない」ということにはならないため、特別縁故者が財産分与請求を行うことはできません。

もし法定相続人が行方不明等の状況の場合には、不在者財産管理人の選任や失踪宣言の手続きが必要となります。

詳しくは「行方不明の相続人がいたときどう対処すべきか?」や「相続人と連絡が取れない時はどうする?「失踪宣告」手続き」をご覧ください。

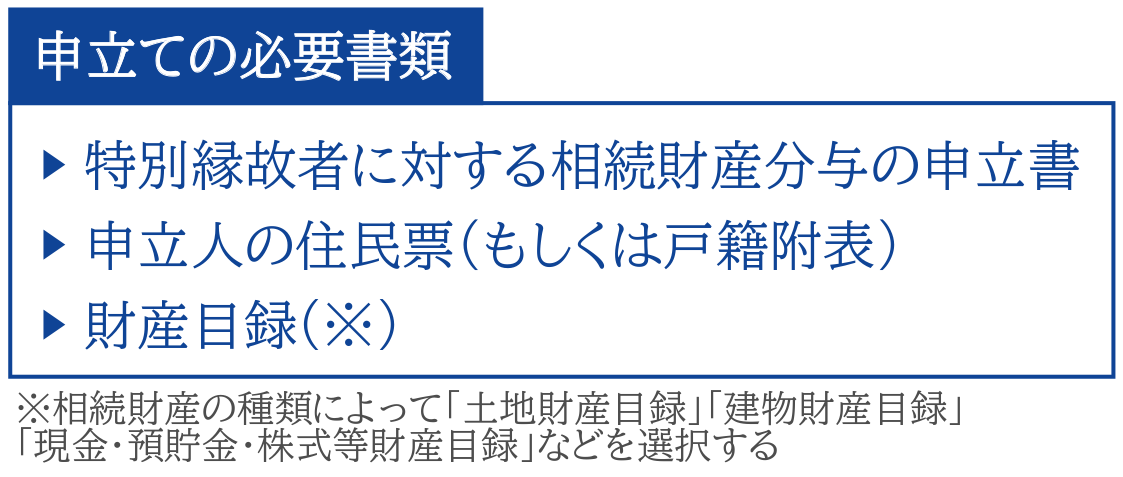

6.特別縁故者の申立ての必要書類と費用

特別縁故者に対する相続財産分与の申立てに係る、必要書類や費用を確認しておきましょう。

6-1.特別縁故者の申立ての必要書類

特別縁故者に対する相続財産分与の申立てには、以下の必要書類を、被相続人の最後の住所地を管轄している家庭裁判所に提出します。

申立書のダウンロードや書式の記入例について、詳しくは裁判所「特別縁故者に対する相続財産分与」をご覧ください。

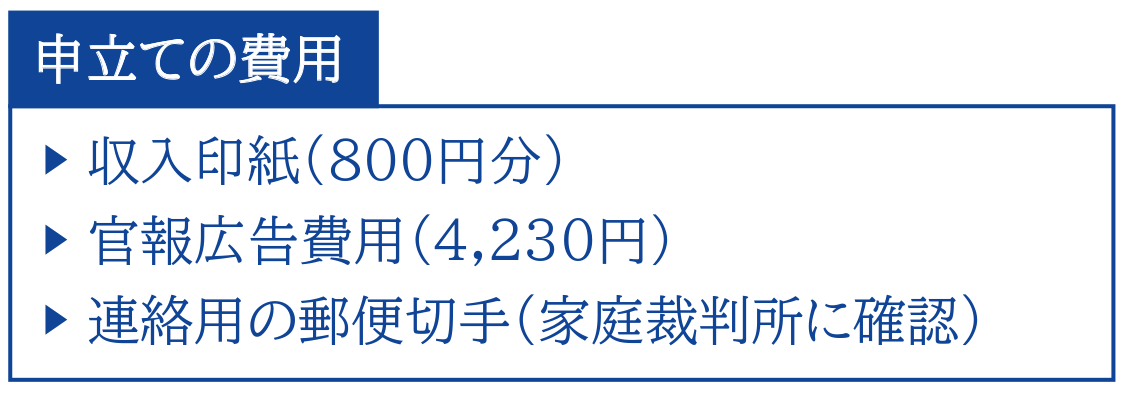

6-2.特別縁故者の申立ての費用

特別縁故者に対する相続財産分与の申立てには、以下の費用が必要となります。

この他にも、相続財産管理人の選任申立てに係る費用はもちろん、予納金として数十万円程度が必要となるケースもあります。

また特別縁故者の申立てまでの全てを専門家である弁護士に依頼した場合、弁護士費用は「着手金20万円前後+報酬金(財産価額の15%前後)」程度が発生しますので覚えておきましょう。

7.特別縁故者と相続税の4つの注意点

特別縁故者が財産を引き継ぐ場合は「遺贈」という形になりますが、遺贈であっても、受け取った相続財産は相続税の課税対象となります。

しかし、特別縁故者が被相続人の財産を「遺贈」として受け継ぐ場合、通常の相続税とは少し考え方が異なりますのでご注意ください。

注意①相続税の基礎控除額は3,000万円

相続税は「相続や遺贈で取得した遺産総額」から、「基礎控除額」を差し引いた金額に対して課税される税金です。

通常、相続税の基礎控除額は「3,000万円+(法定相続人×人数)」で計算をします。

しかし「特別縁故者として認められた」ということは、「法定相続人がいないことが確定している」ということですので、基礎控除額は3,000万円となります。

遺産総額が3,000万円以下であれば相続税は課税されませんが、3,000万円を超える場合は相続税が課税され、相続税の申告義務が課せられます。

相続税の基礎控除額について、詳しくは「相続税の基礎控除は簡単に計算できる!計算と申告要否判断の注意点も解説」をご覧ください。

注意②各種税額控除の対象にならない

特別縁故者が財産を受け継いだ場合、法定相続人のみが適用される各種税額控除の対象にはなりません。

税額控除とは、先述した基礎控除額ではなく、「小規模宅地等の特例」や「配偶者控除(配偶者の税額軽減)」や「未成年者控除(未成年者の税額軽減)」などを指します。

これらの税額控除を適用させたいのであれば、被相続人と特別縁故者に該当する方が、被相続人の生前に「婚姻届けを出す」「養子縁組をする」などの対策をし、法律的に家族になっておく必要があります。

養子縁組の概要について、詳しくは「相続で養子縁組を行う前に知っておくべきメリット・デメリット大公開!」をご覧ください。

注意③相続税の2割加算が適用される

特別縁故者が財産を引き継ぎ、なおかつ相続税が課税される場合、相続税の2割加算が適用されます。

この相続税の2割加算とは、被相続人の配偶者・子供・両親以外の人が遺産を相続した時に、相続税が2割加算される制度のことです。

特別縁故者は「遺贈」によって財産を取得することとなるため、相続税の2割加算の対象となります。

相続税の2割加算について、詳しくは「相続税2割加算の対象者は誰?加算額の計算方法となぜ2割加算されるかも解説」をご覧ください。

注意④相続税の申告期限は分与額が確定したことを知った日の翌日から10ヶ月以内

特別縁故者が財産を引継ぎ、なおかつ相続税が課税される場合、相続税の申告義務が課せられます。

相続税には申告期限が設けられておりますが、特別縁故者であれば「特別縁故者の財産分与額が確定したことを知った日の翌日から10ヶ月以内」が申告期限となります。

通常の相続税の申告期限とは、起算日が異なりますのでご注意ください。

なお、相続税の申告期限から1日でも経過すると延滞税が課税され、申告が遅れた理由によって加算税も課税されます。

相続税の申告期限について、詳しくは「相続税の申告期限に注意!過ぎると罰則があることも」をご覧ください。

8.弁護士への相談、法的に有効な遺言書作成も有効

様々な事情で亡くなった人に法定相続人がいない場合、特別縁故者として、被相続人の財産を取得することができます。

しかし特別縁故者になるためには、段階的に申立てを行う必要がありますので、なるべく早く弁護士に相談をし、家庭裁判所へ各種申立ての手続きをされることをおすすめします。

また、特別縁故者は法的に有効な遺言書がないケースで、なおかつ法定相続人もいない場合の最終手段です。

もしご自身に法定相続人がおらず、お世話になった人に財産を残したいとお考えの場合は、法的に有効な遺言書を残しておのがベストではないでしょうか?

8-1.特別縁故者に該当される方へ

被相続人がお亡くなりになり、特別縁故者に該当される方は、相続業務に特化した弁護士に相談されることをおすすめします。

相続業務に特化したチェスターグループでは、遺産相続の各業務に特化した法律事務所と協力・連携関係にあり、あらゆる相続ニーズにワンストップで対応させていただきます。

初回相談(60分)まで無料となりますので、まずはお気軽にお問合せください。

8-2.ご自身に法定相続人がいらっしゃらない方へ

ご自身に法定相続人がおらず、内縁の妻や夫、いつもお世話になっている人に財産を遺されたいとお考えであれば、遺言書を作成されると良いでしょう。

遺言書には「自筆証書遺言」と「公正証書遺言」がありますが、ご意思を確実に実現されたいのであれば「公正遺言証書」の作成をおすすめします。

相続手続き専門の司法書士法人チェスターでは、公正証書遺言作成サポートを行っており、遺言執行者として司法書士法人チェスターを指定していただくことも可能です。

公正証書遺言の作成をお考えの方は、司法書士法人チェスターへお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編