配偶者居住権の活用は相続税を節税できるがリスクもある

配偶者居住権とは、亡くなった人の配偶者が自宅を相続しなくてもそこに住み続けられる権利のことです。

残された配偶者の生活の安定を図ることが本来の趣旨ですが、相続税の節税に活用できる点でも注目されています。

ただし、場合によっては配偶者居住権を活用しない方が節税できるほか、配偶者居住権を設定することでリスクが生じる場合もあります。

この記事では、配偶者居住権を活用した相続税の節税について解説します。

配偶者居住権で相続税を節税できないかとお考えの方は、ぜひこの記事を参考にしてください。

この記事の目次 [表示]

1.配偶者居住権とは

配偶者居住権とは、亡くなった被相続人の配偶者が自宅を相続しなくても、引き続きその自宅に住むことができる権利のことです。

民法の改正により、令和2年4月1日以降の相続から認められています。

夫が死亡したとき、妻は自宅を相続することが多いですが、遺産に占める自宅不動産の割合が大きいと妻は現預金を十分に相続できません。手持ちの現預金が少ないばかりに、老後の生活に困窮する例もみられました。

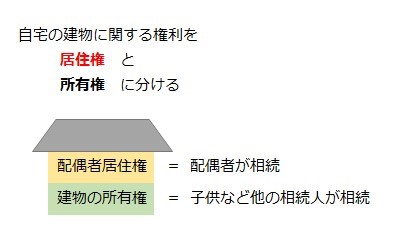

配偶者居住権の創設により、自宅の建物を居住権と所有権に分けて別々に相続できるようになりました。

配偶者は配偶者居住権を相続することで引き続き自宅に居住でき、子供など他の相続人に所有権を譲ることで現預金も相続することができます。

つまり、配偶者は住まいとお金の両方を得ることができ、安定した生活を送ることができます。

配偶者居住権について詳しい解説や評価額の計算方法については、下記の記事をご覧ください。

(参考)配偶者居住権の相続税評価はあとどれだけ自宅に住めるかがポイントに

2.配偶者居住権の活用で相続税が節税できるしくみ

配偶者居住権は、被相続人の死亡で残された配偶者の生活を保障するために創設されたものですが、相続税の節税に活用することもできます。

この章では、配偶者居住権の活用で相続税が節税できるしくみをご紹介します。

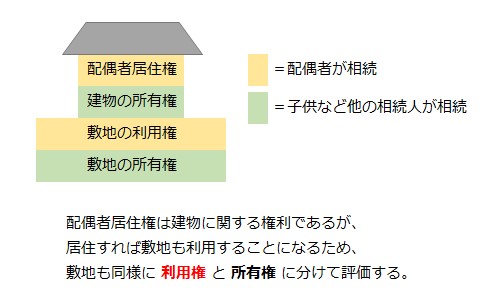

なお、配偶者居住権は建物を利用するための権利ですが、建物に居住すれば敷地も利用することになります。

そのため、相続税の計算では敷地についても利用権と所有権に分けて評価します。

2-1.次の相続(二次相続)で節税ができる

配偶者居住権を活用した相続税の節税は、次に配偶者が死亡したときに起こる相続(二次相続)での相続税も含めて考えることが特徴です。

最初の相続(一次相続)ではかえって税負担が増えてしまいますが、二次相続での相続税を大幅に減らすことで二回の相続の合計では節税になります。

被相続人が8,000万円の自宅を残して死亡したケースを例に、配偶者居住権を活用しない場合と活用する場合の相続税を簡単に比較してみましょう。(説明を簡単にするため、自宅以外の遺産はないものとします。)

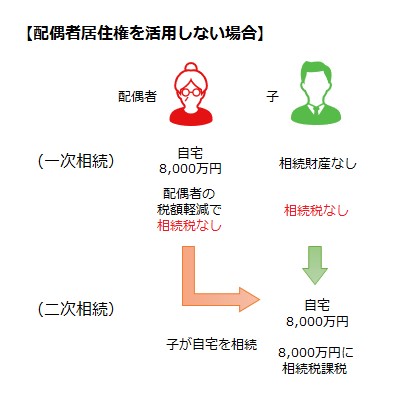

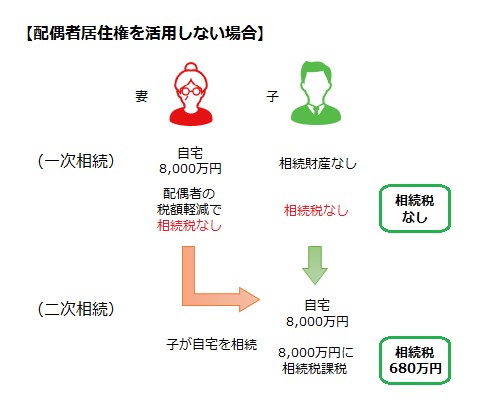

2-1-1.配偶者居住権を活用しない場合

一次相続で配偶者居住権を活用しないで配偶者が自宅を相続した場合は、相続税はかかりません。

本来であれば自宅が相続税の課税対象になりますが、「配偶者の税額軽減」を適用すると税額は0になります。

二次相続では子が自宅を相続します。

このときは、所有権と配偶者居住権に分ける前の自宅(8,000万円)に対して相続税がかかります。

相続税の「配偶者の税額軽減」は、配偶者が相続した遺産のうち1億6,000万円まであるいは法定相続分までの部分には相続税がかからないというものです。詳しい内容は下記の記事や国税庁ホームページをご覧ください。

(参考)1.6億円が無税に!相続税の配偶者控除の条件・注意点・計算方法を解説

国税庁ホームページ No.4158 配偶者の税額の軽減

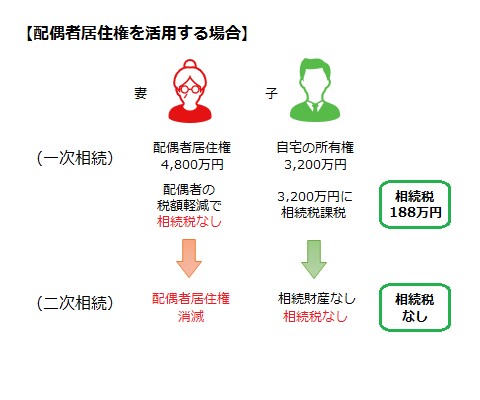

2-1-2.配偶者居住権を活用する場合

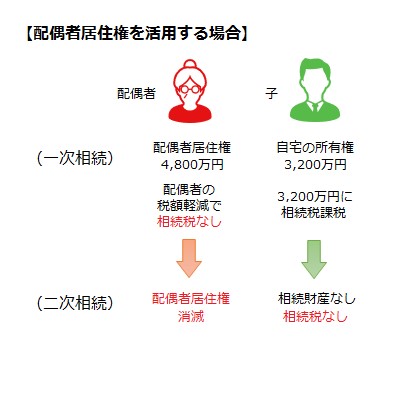

一次相続で配偶者が配偶者居住権を相続して、子が自宅の所有権を相続した場合は、配偶者に相続税はかかりませんが、子には相続税がかかります。(自宅の価額8,000万円のうち、配偶者居住権(敷地利用権)の価額は4,800万円、自宅の所有権の価額は3,200万円とします。)

一次相続で配偶者居住権を活用した場合は、二次相続では相続税はかかりません。

配偶者が死亡したことで配偶者居住権は消滅します。

自宅の所有権はすでに子が相続していて、自宅について二次相続で相続するものはありません。

したがって、他に財産がなければ相続税は課税されません。

配偶者居住権を活用しない場合と活用する場合を比較すると、以下のようにまとめられます。

- 配偶者居住権を活用しない場合:二次相続で自宅(8,000万円)に相続税がかかります。

- 配偶者居住権を活用する場合:一次相続で自宅の所有権(3,200万円)に相続税がかかります。

この例では、配偶者居住権を活用する方が課税される遺産の価額は少なくなり、相続税を節税することができます。

2-2.配偶者居住権を使わなくても節税できるケースがある

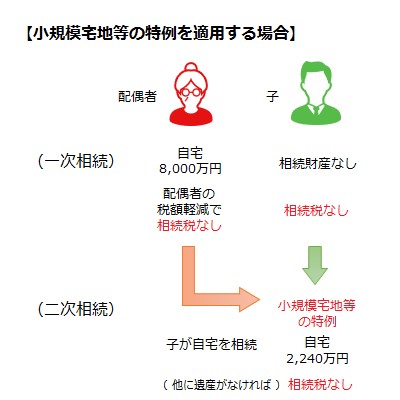

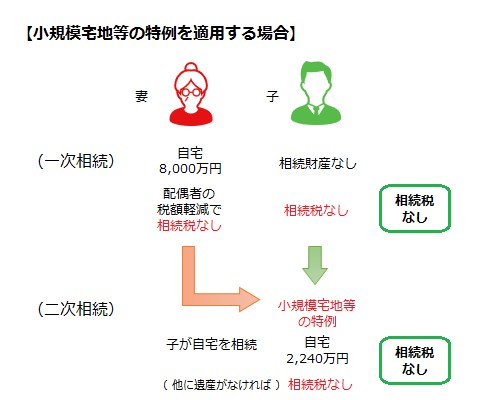

ここまで、配偶者居住権の活用で相続税を節税できるケースをご紹介しましたが、配偶者居住権を使わなくても十分に節税できるケースがあります。それは、二次相続で小規模宅地等の特例が適用できる場合です。

小規模宅地等の特例は、自宅や事業用の宅地を相続した場合に、相続税の計算上の評価額(相続税評価額)を減額できる制度です。

自宅の宅地については評価額を最大80%減額できます。

二次相続では、次のどちらかにあてはまることが適用の主な要件となります。

- 死亡した配偶者と同居していた子が自宅を相続する

- 死亡した配偶者と同居していた相続人がなく、過去3年以内に本人や親族等の所有する住宅に住んでいない子が自宅を相続する

小規模宅地等の特例について詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

国税庁ホームページ No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

2-2-1.配偶者居住権を活用しないで二次相続で小規模宅地等の特例を適用する場合

先ほどの例をもとに、配偶者居住権を使わないで二次相続で小規模宅地等の特例を適用する場合に相続税がどのようになるかを考えてみましょう。

最初の相続(一次相続)で配偶者居住権を活用しないで配偶者が自宅を相続した場合は、相続税はかかりません。(「2-1-1.配偶者居住権を活用しない場合」と同様です。)

二次相続では子が自宅を相続し、所有権と配偶者居住権に分ける前の自宅が相続税の課税対象になります。

このとき小規模宅地等の特例を適用すると、土地の評価額を80%減額できます。

自宅の価額8,000万円の内訳を土地7,200万円、建物800万円とすると、8,000万円だった自宅の評価額は2,240万円に変わります。(土地7,200万円×(1-80%)+建物800万円=2,240万円)

他に財産がなければ二次相続での遺産の評価額は2,240万円となり、相続人が1人の場合の基礎控除額(3,600万円)以下であるため相続税はかかりません。

この例では、一次・二次どちらの相続でも相続税はかかりません。

二次相続で小規模宅地等の特例を適用すれば、配偶者居住権を活用するよりも相続税を節税することができます。

3.配偶者居住権の活用で相続税を節税できるかシミュレーション

この章では、配偶者居住権の活用による節税効果を比較しやすいように、実際に相続税を計算したシミュレーションをご紹介します。

【例】

先に夫が死亡して、そのあと妻が死亡したとき、それぞれの相続で課税される相続税を計算します。

相続財産の内容は次のとおりです。

- 自宅の価額は8,000万円(土地7,200万円、建物800万円)。自宅以外の相続財産はありません。

- 配偶者居住権を活用する場合の自宅の価額の内訳は下記のとおりです。

土地:敷地利用権4,000万円、土地の所有権3,200万円

建物:配偶者居住権800万円、建物の所有権0円

(建物が古い場合の配偶者居住権は建物の時価と同額になり、所有権の価額は0円になります。) - 夫が死亡したとき(一次相続)の相続人は妻と子1人。

- 妻が死亡したとき(二次相続)の相続人は子1人。

- 土地はすべての部分に小規模宅地等の特例を適用できます。

上記の仮定のもと、次の三つのケースについて一次・二次それぞれの相続でかかる相続税を計算します。

- 配偶者居住権を活用しない・二次相続で小規模宅地等の特例を適用しない

- 配偶者居住権を活用する(二次相続の相続財産なし)

- 配偶者居住権を活用しない・二次相続で小規模宅地等の特例を適用する

それぞれのケースの計算結果を先に示すと、次の表のとおりになります。

| 自宅の相続・申告の方法 | 一次相続 | 二次相続 | 合計 |

|---|---|---|---|

| 配偶者居住権を活用しない 二次相続で小規模宅地等の特例を適用しない | なし | 680万円 | 680万円 |

| 配偶者居住権を活用する (二次相続の相続財産なし) | 188万円 | なし | 188万円 |

| 配偶者居住権を活用しない 二次相続で小規模宅地等の特例を適用する | なし | なし | なし |

二次相続で小規模宅地等の特例を適用しない場合は、配偶者居住権を活用する方が節税になります。

しかし、二次相続で小規模宅地等の特例を適用できるのであれば、配偶者居住権を使わなくても節税ができます。

このあと、三つのケースの相続税の計算過程をご紹介します。

3-1.配偶者居住権を活用しない・二次相続で小規模宅地等の特例を適用しないケース

このケースでは、一次相続で妻が自宅を相続し、二次相続で子が自宅を相続します。

一次相続:妻が自宅を相続

- 自宅の価額は8,000万円で、配偶者の税額軽減の適用範囲内(1億6,000万円以下)であることから、相続税はかかりません。

二次相続:子が自宅を相続

- 課税遺産総額:自宅の価額8,000万円-基礎控除額3,600万円(相続人が1人のとき)=4,400万円

- 相続税:課税遺産総額4,400万円×税率20%-控除額200万円=680万円

(税率と控除額は相続税の速算表を参照)

3-2.配偶者居住権を活用するケース(二次相続の相続財産なし)

このケースでは、一次相続で妻は配偶者居住権を相続し、子は自宅の所有権を相続します。

一次相続:妻は配偶者居住権を相続(敷地利用権4,000万円+配偶者居住権800万円=4,800万円)、子は自宅の所有権を相続(土地の所有権3,200万円)

- 課税遺産総額:自宅の価額8,000万円-基礎控除額4,200万円(相続人が2人のとき)=3,800万円

- 法定相続分で分配:課税遺産総額3,800万円×1/2=1,900万円(妻と子は同額)

- 1人あたりの相続税:1人あたりの課税遺産1,900万円×税率15%-控除額50万円=235万円

(税率と控除額は相続税の速算表を参照) - 相続税の総額:235万円+235万円=470万円

- 相続税の総額を実際の相続割合に応じて分配

- 妻の相続税:470万円×4,800万円÷8,000万円=282万円

(相続財産が配偶者の税額軽減の適用範囲内であるため相続税はかかりません) - 子の相続税:470万円×3,200万円÷8,000万円=188万円

- 妻の相続税:470万円×4,800万円÷8,000万円=282万円

二次相続:妻の配偶者居住権は死亡により消滅するため相続する財産はない

- したがって相続税はかかりません。

3-3.配偶者居住権を活用しない・二次相続で小規模宅地等の特例を適用するケース

このケースでは、一次相続で妻が自宅を相続し、二次相続で子が自宅を相続します。

一次相続:妻が自宅を相続

- 自宅の価額は8,000万円で、配偶者の税額軽減の適用範囲内(1億6,000万円以下)であることから、相続税はかかりません。

二次相続:子が自宅を相続(相続税の申告で小規模宅地等の特例を適用)

- 自宅(土地)の価額:7,200万円×(1-80%)=1,440万円

- 自宅(建物)の価額:800万円

- 課税遺産総額:自宅の価額(1,440万円+800万円)-基礎控除額3,600万円(相続人が1人のとき)<0

- 課税遺産総額が基礎控除額以下であるため相続税はかかりません。

4.個別の事例での判定は税理士によるシミュレーションが必要

配偶者居住権を活用した相続税の節税は、小規模宅地等の特例が適用できるかどうかに加えて、配偶者自身の財産がいくらあるかによっても効果が変わります。

個別の事例で配偶者居住権を活用すべきかどうかを判断するには、相続税専門の税理士によるシミュレーションが欠かせません。

5.配偶者居住権を設定することのリスク

配偶者居住権は、配偶者の生活の安定が図られるうえ相続税の節税にも活用できて、良いことばかりのように思われます。

しかし、配偶者居住権を設定することには一定のリスクも伴います。

この章では、配偶者居住権を設定することのリスクを3つご紹介します。

5-1.配偶者居住権は譲渡できず大きな支出に対応できない

配偶者居住権は、残された配偶者の住まいの確保と生活の安定を目的にした権利であることから、売買・譲渡することができません。また、自宅を配偶者居住権と所有権に分けて相続したとき、配偶者が自宅に住んでいるままでは、所有者が売却することも困難です。

したがって、配偶者居住権を設定すると、将来自宅を売却して老人ホームの入居費用など大きな支出に充てることができなくなります。

どうしてもまとまったお金が必要な場合は、配偶者居住権を放棄して所有者から対価を得るか、所有者の承諾を得た上で自宅を賃貸するといった方法が考えられます。ただし、いずれの場合も所得税で問題が生じる可能性があります。

5-2.放棄・消滅しただけで贈与税がかかる

配偶者居住権は、配偶者が死亡するまで、あるいはあらかじめ指定した期間まで存続します。

配偶者居住権の存続期間中に次のような理由で配偶者居住権が消滅した場合は、配偶者から所有者への贈与があったとみなされ、贈与税が課税されます。

- 配偶者と所有者の合意で配偶者居住権が消滅した

- 配偶者が配偶者居住権を放棄した

- 所有者による配偶者居住権消滅の請求があった

5-3.所有者が死亡した場合には配偶者居住権は残る

配偶者が死亡したときには配偶者居住権は消滅しますが、自宅の所有者が死亡した場合には配偶者居住権はそのまま存続します。

死亡した所有者が持っていた自宅の所有権は相続人に引き継がれますが、その所有権には配偶者居住権が付いています。

つまり、自宅に居住している配偶者が死亡するか配偶者居住権の存続期間が終了するまでは、その自宅を自由に処分することができません。

6.まとめ

以上、配偶者居住権を活用した相続税の節税について解説しました。

相続税の節税を目的に配偶者居住権を活用するのであれば、さまざまなケースを想定して本当に節税できるかどうか慎重に検討する必要があります。

また、配偶者居住権の本来の趣旨は残された配偶者の生活保障ですが、いくつかリスクも指摘されています。

配偶者居住権を設定するときは、将来にわたって配偶者の生活の安定に役立つかも十分に考慮しなければなりません。

配偶者居住権を活用したいとお考えの場合は、税理士や弁護士など制度に詳しい専門家に相談することをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編