借金すると相続税が減る!?相続税対策の方法をプロが解説

相続税対策を考えるとき、「借金をすると相続税対策になる」と言われることがあります。

これは正しい面もありますが、正しくない面もあります。

借金をして相続税対策をする場合は、借金によって相続税が少なくなるしくみと、それに伴うリスクを正しく理解しておかなければなりません。

この記事では、借金で相続税が少なくなるしくみと、借金をして相続税対策をする場合の注意点を解説します。

「借金をすると相続税対策になる」と聞いて興味を持たれた方はぜひ参考にしてください。

この記事の目次 [表示]

1.借金をしただけで相続税対策になるわけではない

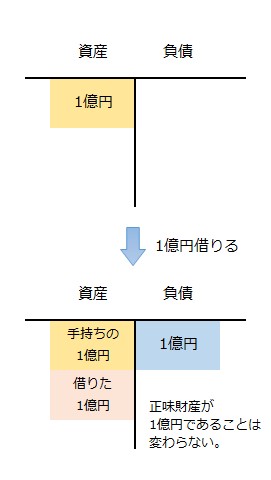

「借金をすると相続税対策になる」と言われるのは、相続税を計算するときに遺産の総額から借金など負債を控除するからです。

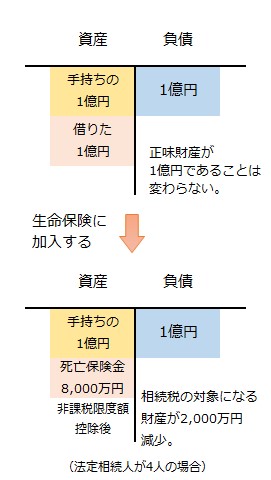

しかし、相続税対策になるからといって新たに借金をすれば、同額の現金が増えるだけで相続税の対象になる財産の額は変わりません。

たとえば、資産が1億円あって新たに1億円の借金をした場合、正味の財産は0にはなりません。

資産が2億円、借金は1億円となって、正味の財産は1億円であることに変わりはありません。

なお、借金をすると利息を負担しますが、これは財産を使ってしまうのと同じことであり、相続税の節税対策とはいえません。

2.相続税対策として借金が有効になるケース

借金が相続税対策になるのは、借りたお金を不動産の購入や生命保険の加入などに使った場合です。

不動産は相続税評価額が時価より低く、生命保険の死亡保険金には相続税の非課税枠があるなど、それぞれ相続税の節税に適しています。

つまり、借金をすることが相続税対策になるというよりは、借りたお金を不動産や生命保険に組み替えることが相続税対策になるという方が適切です。

この章では、借金を活用した相続税対策として、アパート建築・マンション購入と、生命保険の加入について詳しくご紹介します。

2-1.アパートの建築・マンションの購入

借りたお金を不動産に組み替える相続税対策としては、次のような方法が考えられます。

- 借金をして自身の所有地に賃貸アパートを建築する

- 借金をして賃貸マンションを購入する

アパートの建築やマンションの購入は、相続税対策としてよく利用される方法です。

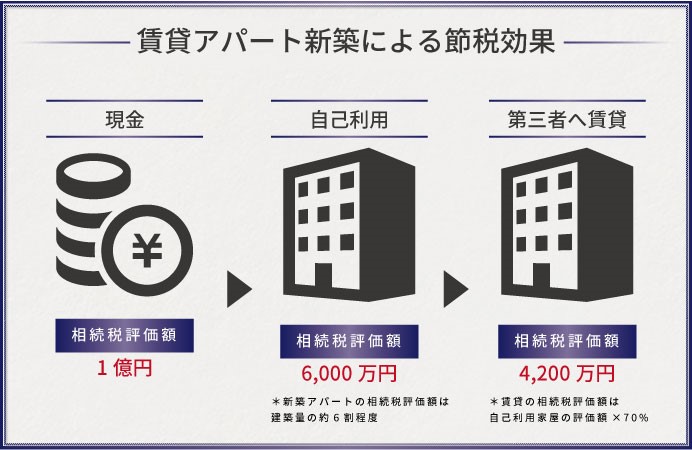

不動産は価格の変動が大きいため、相続税を計算するときの評価額(相続税評価額)は時価より低く設定されることがほとんどです。

また、不動産を賃貸すると所有者は自由に利用や処分ができなくなるため、相続税評価額はさらに低くなります。

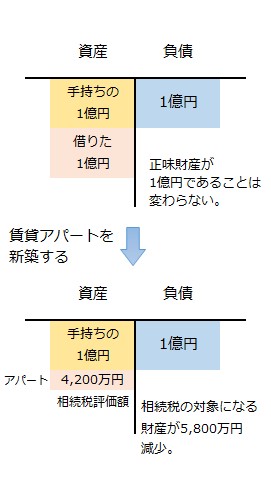

たとえば次の図で示すように、1億円で賃貸アパートを新築した場合、相続税評価額は4,200万円になるというケースもあります。

1億円の借金をしただけでは正味の財産は変わりませんが、この例では賃貸アパートに組み替えを行うことで正味の財産を6割近く減らすことができます。

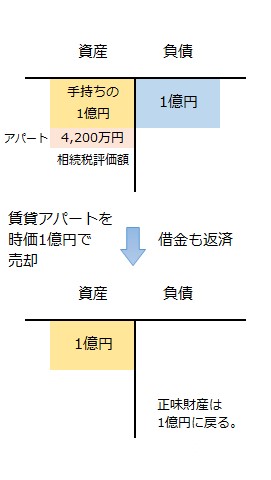

しかし、賃貸アパートの実質的な価値が変わったわけではありません。

このアパートを相続して相続税を納めたのち、時価で売却することもできます。

手持ちの財産の額は1億円で変わらないとすれば、賃貸アパートを時価1億円で売却して同額の借金を返済すると正味の財産は1億円に戻ります。

現金や預金がたくさんあれば、あえて借金をしなくてもアパート・マンションなど不動産への組み替えができます。

しかし、現預金がない場合や現預金を取っておきたい場合には、借金の活用が有効です。

不動産を活用した相続税対策については、下記の記事をご覧ください。

(参考)相続税対策でマンションなど不動産に投資する方法を税理士が解説

2-2.生命保険への加入

生命保険は通常、遺族の生活を守るため、少ない保険料で多額の保障を得るために加入します。

しかし、借金を活用した相続税対策では、死亡保険金に対する相続税の非課税限度額を利用するために生命保険に加入します。

死亡保険金に対する相続税の非課税限度額は、「500万円×法定相続人の数」で求められます。

故人が保険の対象者であり自ら保険料を負担し、相続人が保険金を受け取った場合に適用できます。

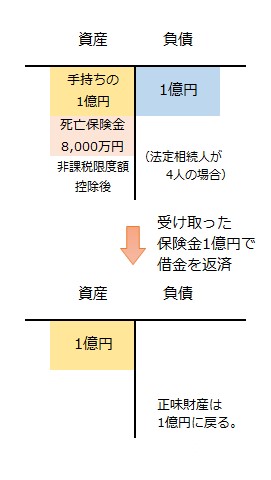

故人が生前に死亡保険金1億円の保険に加入して、同額の保険料を一括で支払った場合は、死亡時に1億円の保険金が支払われます。

法定相続人が4人いる場合は、死亡保険金は2,000万円まで非課税となり、1億円のうち8,000万円だけが相続税の課税対象になります。つまり、現金や預金をそのまま相続させる場合に比べて相続税の対象になる金額を減らすことができます。

1億円の死亡保険金を受け取ったのち、同額の借金を返済すれば、正味の財産は1億円に戻ります。

生命保険を活用した相続税対策については、下記の記事もご覧ください。

(参考)生命保険に相続税はかかる?相続税対策に効果的な保険の加入方法まで徹底解説

3.借金を活用した相続税対策の注意点

不動産の購入や生命保険の加入など借金を活用した相続税対策は、さまざまな原因で期待したとおりの節税効果が得られない場合があります。

この章では、アパート建築・マンション購入と、生命保険加入についての注意点をご紹介します。

3-1.アパート・マンションは収益の低下に注意

アパートやマンションなどを賃貸すると、財産の相続税評価額を引き下げられるほか、継続して家賃収入が得られるというメリットもあります。

ただし、アパートの建築やマンションの購入に踏み切る前に、物件の収益性をよく確認する必要があります。

相続税を節税できたとしても、賃貸で赤字を計上して財産を減らすことになっては本末転倒です。

郊外のアパートは戸数が増えて入居者の奪い合いが起こり、十分な収益を得ることが難しい物件もあります。

そのほか、物件を維持管理する手間や空室による収益の低下といったリスクも考慮しなければなりません。

高層のタワーマンションは時価と相続税評価額の差が大きく、相続税の節税対策には適しています。

しかし、将来、タワーマンションの評価額の算定方法が変わる可能性も取りざたされていて、想定していたほどの節税効果が得られなくなる可能性もあります。

3-2.生命保険は受取人の設定に注意

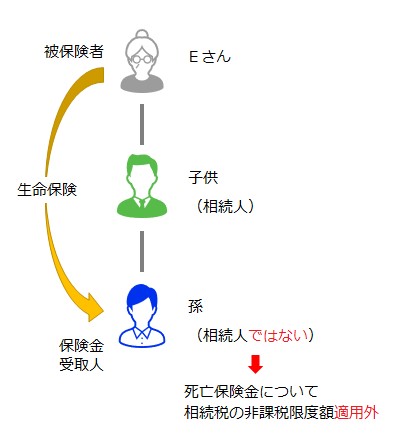

死亡保険金に対する相続税の非課税限度額は、相続人が保険金を受け取った場合に適用できます。

相続人でない人が保険金を受け取った場合は、非課税限度額は適用できないため注意が必要です。

通常、孫は相続人にならないため、孫が受け取った死亡保険金は全額相続税の課税対象になります。

ただし、故人の子が先に死亡していて孫が代襲相続する場合や孫と養子縁組をしていた場合は、非課税限度額が適用できます。

生命保険への加入では、受取人の設定のほか保険料の支払方法にも注意が必要です。

相続税の節税対策で生命保険に加入する場合は、保険料を一括で支払い保障が一生涯続く「一時払終身保険」に加入します。

保険料を月払や年払などで順次支払うと、保険の加入直後に死亡した場合は、支払った保険料が少ないのに多額の死亡保険金を受け取ることになります。財産が大幅に増えて相続税の節税対策としては逆効果です。

4.相続税対策では相続税専門税理士のアドバイスを受けましょう

ここまで、借金を活用した相続税対策についてご紹介しました。

借金をした「だけ」では相続税は少なくなりませんが、借りたお金を不動産や生命保険に組み替えることで、財産の価値を下げることなく相続税を抑えることができます。

ただし、こうした財産の組み替えによる相続税の節税対策は、少しの間違いで思い通りの効果が得られない場合があります。

不動産業者や保険会社の職員の話だけを聞くのではなく、相続税の専門家の意見を聞くことが大切です。

税理士法人チェスターは、相続税専門の税理士法人です。

相続税に関する豊富な知識を生かして、相続税申告だけでなく生前の相続税対策のご相談も承っております。

借金を活用した相続税対策をご検討の方は、ぜひ一度お問い合わせください。

地主や大家の方には、グループ内の不動産会社と連携して、相続税の節税とあわせて収益性向上のコンサルティングを行うことも可能です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編