マンションが相続税対策になるのはなぜ?適した物件や注意点を解説

相続税対策としてマンションなど不動産に投資するケースはよくみられます。

相続税の計算では不動産は実際より低い価格で評価され、相続税を節税することができます。賃貸に出すと評価額がさらに低くなるほか、家賃収入が得られるというメリットもあります。

この記事では、

- なぜ不動産に投資すると相続税が節税できるのか

- 投資するにはどのような物件が適しているか

- 不動産投資で相続税対策をするときの注意点

などがわかります。相続税を低く抑えたいとお考えの方はぜひ参考にしてください。

▼マンション節税について、こちらの動画でもわかりやすく解説しています。

この記事の目次 [表示]

1.マンション・アパートへの投資で相続税が節税できる仕組みとは?

不動産を活用した相続税対策は多くの人が実行しています。マンションを購入して賃貸したり、手持ちの土地に賃貸アパートを建てたりと、方法はさまざまです。

マンションやアパートなど不動産に投資することで、相続税を節税することができます。不動産への投資が相続税の節税につながるのは、相続税を計算するときの財産評価で有利になるからです。

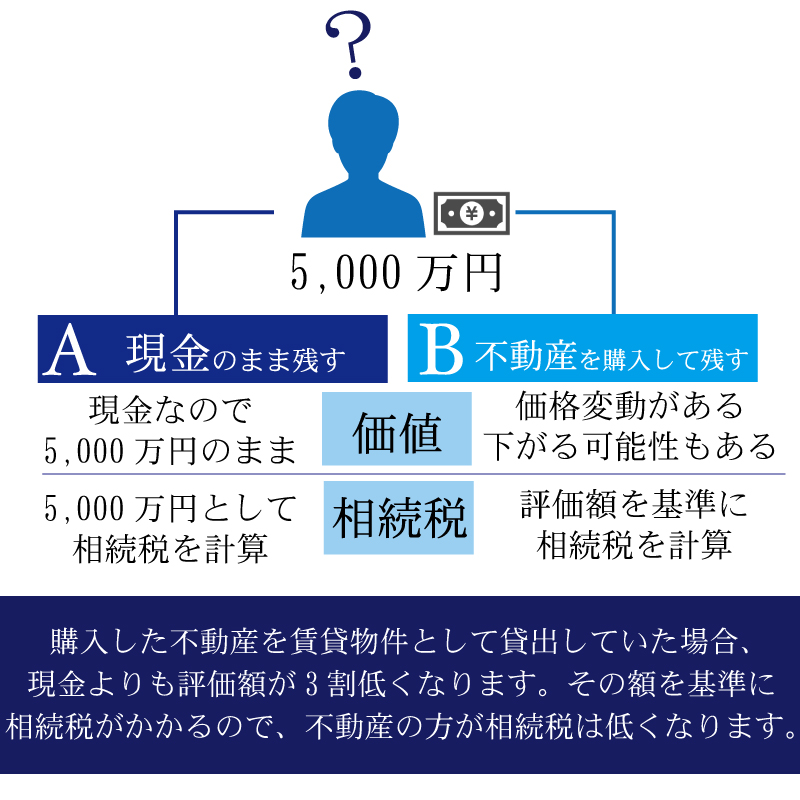

仮に5,000万円を現金のまま残すと、相続税の計算でも5,000万円の財産として評価します。

一方、5,000万円の不動産として財産を残すと、相続税の計算では5,000万円より低い価格で評価します。つまり、同額の現金を残すよりは不動産を購入した方が相続税を低く抑えることができます。

相続税の計算で不動産が実際より低い価格で評価されるのは、売買価格が変動することを考慮しているためです。不動産を賃貸に出すと用途が制限されるため、評価額はさらに低くなります。

2.相続税計算上の不動産の価格はどのように評価するか

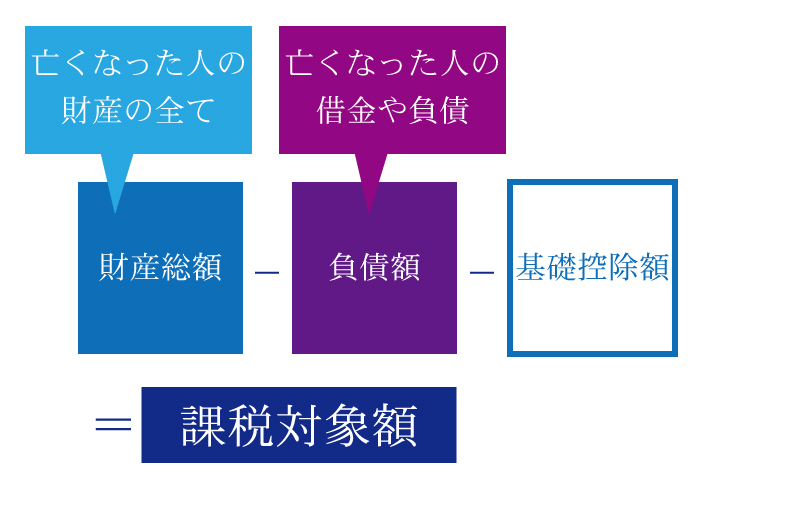

相続税の計算では、国税庁の通達に従って財産の価格を評価します。

土地は主に路線価で評価し、建物は固定資産税評価額で評価するよう定められています。

路線価と固定資産税評価額は実際の価格より低く設定されているため、税額の計算では有利になります。

(1)土地は路線価で評価

主に市街地にある土地の価格は路線価で評価します。

路線価とは、不特定多数の人や車が通行する道路に面する宅地の1㎡あたりの評価額で、公示地価の8割程度の水準で設定されています。

郊外など路線価がない地域では、土地の固定資産税評価額に所定の評価倍率をかけて評価額を計算します。固定資産税評価額は公示地価の7割程度の水準で設定されているため、1.1倍から1.2倍程度の倍率をかけることになっています。

全国の路線価と評価倍率は、国税庁ホームページで確認することができます。

(参考)国税庁ホームページ 財産評価基準書 路線価図・評価倍率表

土地の価格の評価方法については、下記の記事で詳しく解説しています。

(参考)相続税対策は土地の価値を知ることから。路線価についての知識も必須!

(2)建物は固定資産税評価額で評価

建物の価格は固定資産税評価額で評価します。

固定資産税評価額は、固定資産税を課税するための価格として各市町村(東京23区では東京都)が定めています。

建物の場所や構造、状態によって異なりますが、固定資産税評価額はおおよそ時価の5割程度となります。

(3)区分所有マンションの価格は増額補正を行う

区分所有のマンションの価格は、土地(敷地の持分)の価格と建物の専有部分の価格を合算して求めます。令和6年1月1日以降は、マンションの価格に一定の増額補正を行います。

タワーマンションと呼ばれる高層マンションは、相続税計算上の価格が市場価格の3~4割程度になるケースが少なくありませんでした。このような価格の違いに着目した過度な節税が行われたことから、タワーマンションを含む区分所有マンションの価格の計算方法が見直されました。

令和6年1月1日以降に相続した(贈与を受けた)区分所有形態のマンションの価格については、下記のように「区分所有補正率」で補正します。

- マンションの価格=土地(敷地の持分)の価格×区分所有補正率+建物の専有部分の価格×区分所有補正率

区分所有補正率の算定方法は非常に複雑であるため、国税庁は「計算明細書」を用意しています。

居住用の区分所有財産の評価に係る区分所有補正率の計算明細書|国税庁

(Excelファイル、PDFファイル)

この計算明細書に、マンションの築年数、総階数、所在階、建物の専有部分の面積、敷地の面積、持分割合(敷地権割合)を入力すると、簡単に区分所有補正率を求めることができます。

(4)不動産を賃貸に出すとさらに評価額が下がる

不動産を賃貸に出すと、相続税評価額をさらに下げることができます。

賃借人(入居者)がいると、所有者であっても土地や建物を自由に使ったり処分したりできません。このように所有者の権利が制限されることを考慮して、賃貸不動産の評価額は低くなります。

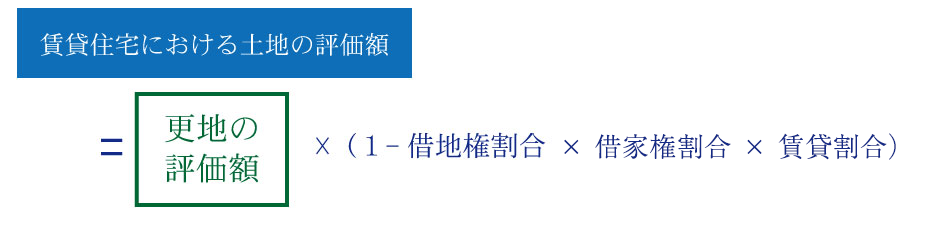

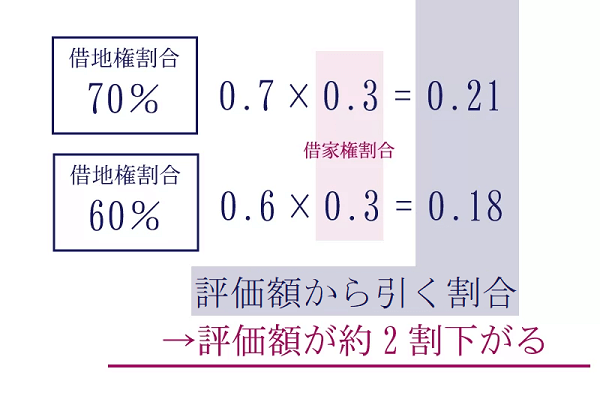

① 賃貸住宅の土地(貸家建付地)の評価額

賃貸住宅の土地(貸家建付地)の評価額は、以下のように計算します。

- 貸家建付地の評価額=自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

自用地評価額は、賃貸に出さないで自分で使用する場合の評価額をさします。上の図では、更地の評価額として表しています。

借地権割合はその土地がある場所によって90%から30%の間で設定されます。住宅地では70%または60%に設定されることが一般的です。

借家権割合は全国一律で30%です。賃貸割合は、建物のうち実際に賃貸されている床面積の割合で、満室であれば100%となります。

仮に、借地権割合が70%あるいは60%、賃貸割合が100%であるとすると、土地の評価額は約2割下がります。

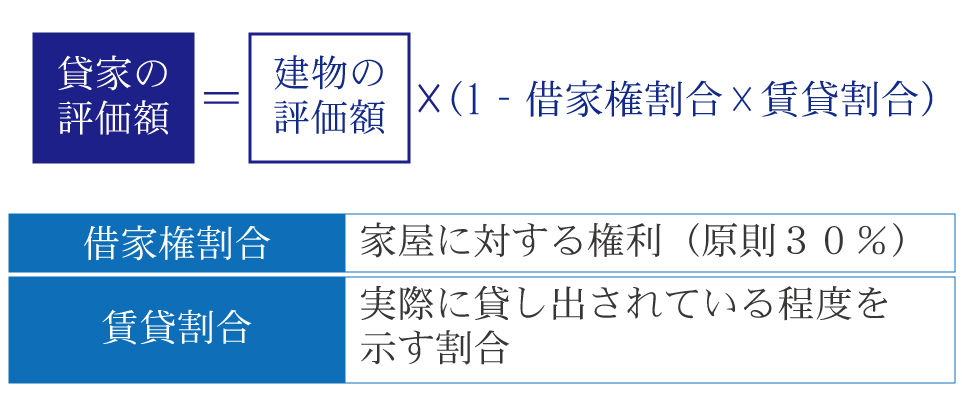

② 賃貸住宅の建物の評価額

賃貸住宅の建物の評価額は、以下のように計算します。

- 貸家の評価額=固定資産税評価額×(1-借家権割合×賃貸割合)

借家権割合と賃貸割合は、貸家建付地の場合と同様です。

(5)小規模宅地等の特例で土地の評価額が半分に

小規模宅地等の特例は、自宅や事業に使用していた土地を相続した場合に、一定の条件のもと相続税評価額を引き下げることができる制度です。

賃貸住宅の土地は事業用の不動産貸付として適用の対象になり、200㎡までの部分の評価額を50%引き下げることができます。

小規模宅地等の特例を自宅の土地にも適用する場合は面積に制限があります。自宅の土地では330㎡までの評価額を80%減額することができ、賃貸住宅の土地に比べて適用面積や減額割合が大きくなっています。それぞれの土地の地価を考慮して、有利な組み合わせで適用することをおすすめします。

小規模宅地等の特例について詳しい内容は、下記の記事を参照してください。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

なお、平成30年4月以降、死亡までの3年以内に初めて賃貸を開始した場合は、小規模宅地等の特例を適用することができなくなっています。(令和3年3月31日までは経過措置がありました。)

3.相続税対策の不動産投資ではどのような物件が適しているか

相続税対策で不動産に投資するときは、どのような物件を活用するかさまざまな選択肢があります。

この章では、主に相続税対策で活用される3種類の物件について特長と注意点をご紹介します。

(1)タワーマンション

区分所有マンションの価格の評価方法が見直されるまでは、タワーマンションは実際の売買価格と相続税評価額の差が大きかったことから、相続税の節税に適していました。

タワーマンションは高層階になるほど価値が高くなり、同じ間取りでも低層階と高層階では売買価格は異なります。一方、相続税や贈与税を計算するときの評価額は、同じ間取りであれば低層階でも高層階でも同額でした。

したがって、購入したマンションが高層階にあるほど実勢価格と相続税評価額の差は大きくなり、相続税の節税に大きな効果をもたらしていました。

しかし、区分所有マンションの価格の評価方法が見直されたことで、低層階と高層階では相続税評価額が異なるようになったほか、実勢価格と相続税評価額の差は以前ほど大きくならなくなりました。

相続税対策でタワーマンションを活用する場合は、相続税に詳しい税理士のアドバイスを受けるようにしましょう。

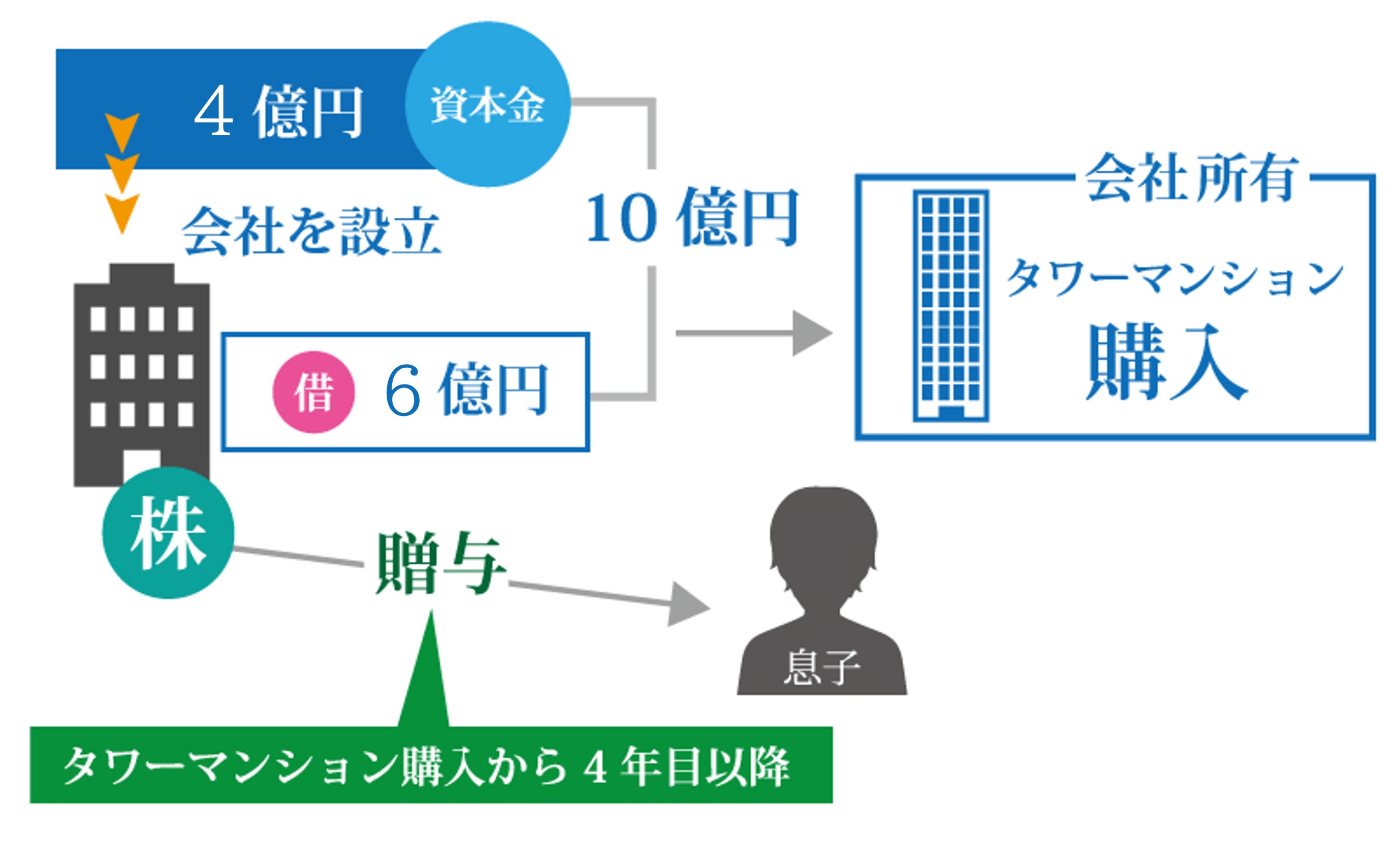

下記の例のように、会社の設立と組み合わせることで、贈与税や相続税を一切負担することなく親から子に財産を移す方法もあります。ただし、会社設立からマンション売却までの期間が短い場合は、課税を免れる意図があったと判断されることもあるため注意が必要です。

【例】

4億円の資産を持つ父親は、息子に財産を継がせたいと考えています。

何も対策をしなければ息子が納める相続税は1億4,000万円となり、継がせる財産の35%にも及びます。

そこで、タワーマンションを活用した相続税対策を実行します。手順は次のとおりです。

1. 父親は手持ちの資金4億円を資本金として会社を設立します。

2. 設立した会社の名義で6億円を借り入れ、資本金4億円と合わせた10億円で会社所有のタワーマンションを購入します。

3. 購入したマンションは賃貸に出します。

4. 購入から4年目以降に、マンションではなく会社の株式を息子に贈与します。

5. 会社を引き継いだ息子は、マンションを10億円で売却して借入金6億円を返済します。

6. 以上の結果、息子は4億円の資金を手にすることができます。

株式の贈与を4年目以降に実施する理由は、贈与する株式の価格の評価方法にあります。

株式の価格は、会社の資産から負債を引いた純資産をもとに計算します。取得から3年以内の不動産は実際の価格で評価することとされていて、10億円で購入したマンションは10億円として評価されます。取得から3年を過ぎれば相続税評価額で評価することが可能になります。

株式を贈与する時点でマンションの評価額が6億円であるとすれば、借入金6億円と相殺することで会社の純資産は0になります。株式の価格も0となり、株式を贈与しても贈与税はかかりません。

なお、実際は新築・中古の別、経過年数、居住回数等で金額は変動します。あくまで例として参考にしてください。

(2)ワンルームマンション

ワンルームマンションは、タワーマンションに比べると価格が低く、不動産投資の経験がない人にも適しています。

中古物件であれば、購入価格に対する賃料収入の割合(利回り)が高くなる傾向があります。毎月得られる家賃は新築物件と比較してそれほど変わらない場合もあるからです。

投資するワンルームマンションを選ぶときは、立地条件や建物の耐震性を確認しましょう。

立地は単身者の多い大都市の中心部や大学の近くなどを選ぶとよいでしょう。昭和56年以前に建てられた中古物件は、旧耐震基準で建てられていて耐震性に不安があります。建築年月日などから新耐震基準で建てられていることを確認しましょう。

(3)アパート

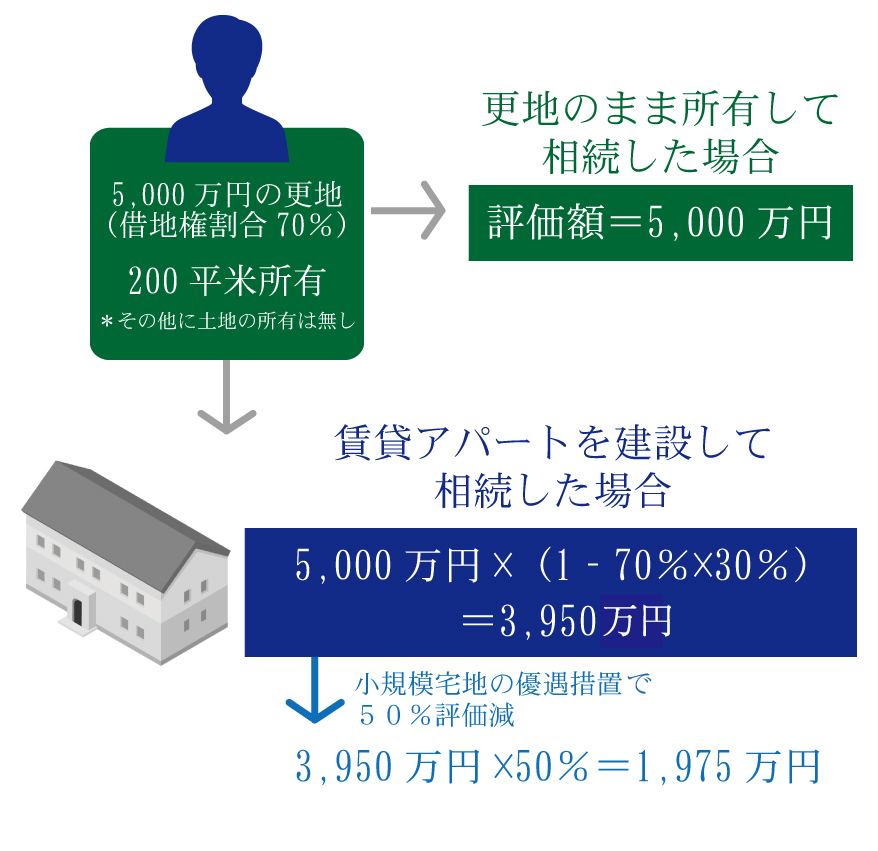

すでに土地を持っている場合は、その土地に賃貸アパートを建設することも相続税対策になります。

土地の上にアパートを建設すると、相続税の計算では貸家建付地として評価され、評価額を大幅に引き下げることができます。このほか、安定した賃料収入を得ることができます。

下の図では、5,000万円の土地に賃貸アパートを建設した例を示しています。

更地だと5,000万円として評価される土地は、アパートを建設することで貸家建付地となり、評価額は3,950万円となります。小規模宅地等の特例を適用すれば評価額は半分になり、1,975万円にまで低下します。

4.相続税対策で不動産投資をするときに気をつけたいポイント

ここまで、相続税対策で不動産投資をすることのメリットをお伝えしましたが、注意しておくべきポイントもあります。

この章では、相続税対策で不動産投資をするときに気をつけたいポイントを4つご紹介します。

(1)物件の収益性をチェックする

相続税対策で不動産投資をするときは、投資する物件の収益性をよく確認しましょう。節税のために賃貸マンションやアパートに投資しても、収支が赤字になってしまえば逆効果です。

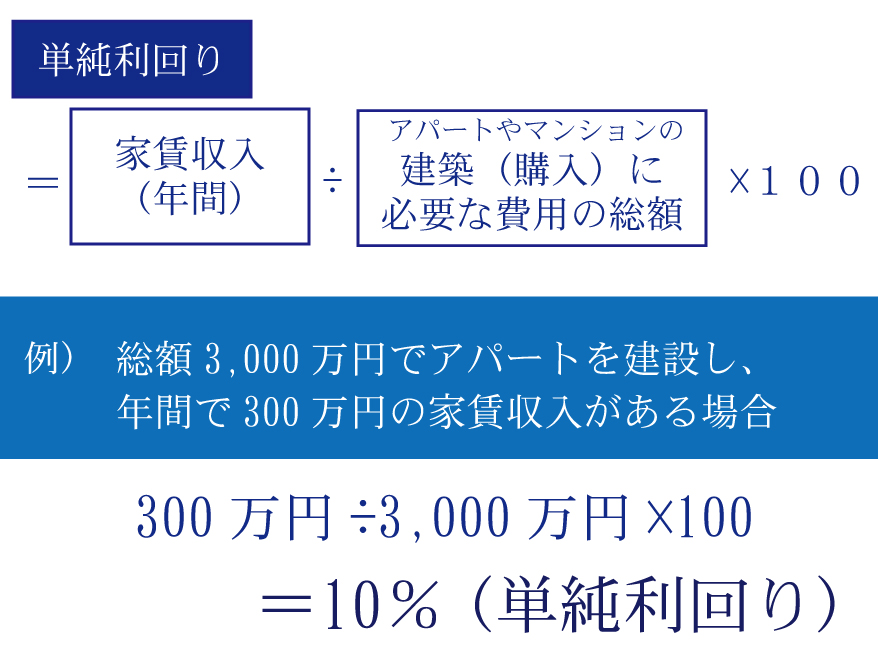

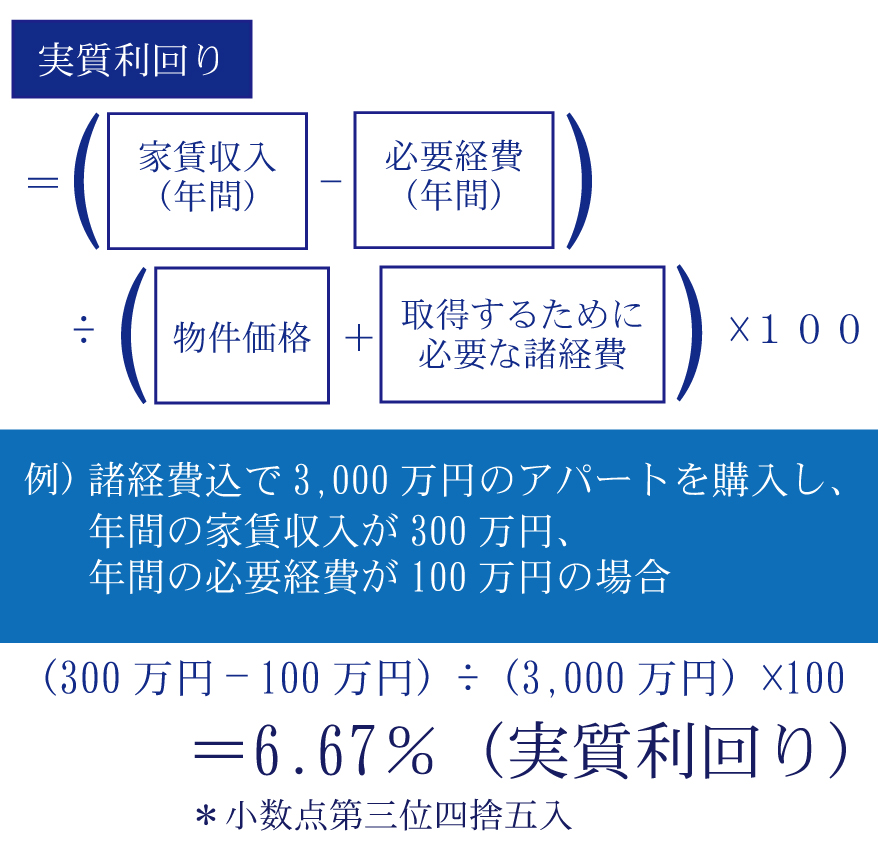

賃貸不動産の収益性を表す指標の一つに利回りがあります。投資価格に対する年間の収益の割合を示したもので、不動産取引では「単純利回り(表面利回り)」と「実質利回り」の2種類が使われます。

単純利回り(表面利回り)とは、最初に投資した金額に対する年間の収益の割合を示します。収益には、入居者からの家賃のほか、駐車場代、礼金、更新料などを含めます。

実質利回りは、年間の収益から賃貸経営に必要な経費を除いて計算した利回りです。必要経費には、不動産の管理費、固定資産税などの租税公課、ローンの利子、退去後の原状回復費用などを含めます。

投資する物件を選ぶときは、不動産会社で紹介される利回りが「単純利回り(表面利回り)」なのか「実質利回り」なのかをよく確認しましょう。

安定した経営ができる賃貸物件の利回りは、単純利回り(表面利回り)で5~8%が一つの目安とされています。ただし、安定経営の目安となる利回りは、周辺の家賃相場や借入金の額によって変わることに留意しましょう。

同じような条件の物件と比べて極端に利回りが高い物件は、何らかの理由がある「訳あり物件」である可能性があります。情報を集めて慎重に検討しましょう。

また、利回りを良く見せるために物件の管理費が低く見積もられている場合もあります。メンテナンスの費用が適切に見積もられているかの確認も重要です。

(2)物件を適切にメンテナンスする

賃貸不動産の経営で最も怖いのは、入居者が入らず空室になることです。空室が多くなれば収入が少なくなり、借入金の返済や設備のメンテナンスのために財産を持ち出すことにもなりかねません。

物件は買ったら終わりではなく、入居者を確保するために適切にメンテナンスを行うことが欠かせません。

区分所有のマンションであれば管理組合で修繕積立が行われますが、戸建て住宅やアパートの場合は自身で修繕費を手当てしなければなりません。築年数が10年を超えると、屋根の補修や外壁の塗装といった修繕の機会は目立って多くなります。

賃貸不動産のメンテナンスは想像以上に手間がかかります。費用をかけてでも、不動産管理会社に依頼することをおすすめします。

(3)相続税評価額が認められない場合がある

相続税の申告では、不動産の価格を実勢価格より低く評価することが認められない場合もあるため注意が必要です。

通常であれば、相続税や贈与税の対象になる不動産の価格は路線価や固定資産税評価額をもとに評価します。しかし、実勢価格と極端に異なる場合では、税務当局から実勢価格で評価するよう指摘されるケースが出ています。

このような指摘を受けると、財産を低い価格で評価する節税対策が成り立たなくなり、相続税が大幅に増えることになってしまいます。

(4)争いのない相続対策を考える

不動産は現金のように細かく分けることができません。そのため、複数の相続人で遺産を分けるときに、誰が不動産を相続するかをめぐって争いになるケースが後を絶ちません。

次善の策として、当面の間複数の相続人で共有することも多いですが、不動産の共有はトラブルのもとになります。

共有している不動産は、共有者の全員で同意して初めて売却ができます。つまり、共有者が1人でも反対すれば処分できません。

時間が経って相続人が死亡すると、相続人の子供が新たに所有者となります。時間を追うごとに相続人が増え、処分するにも収拾がつかなくなってしまいます。

相続をめぐるトラブルが起こらないようにするには、遺言書を作成して、誰に不動産を継がせるかを明確にしておくなどの対策が重要です。

5.相続税対策以外のメリット

不動産への投資は、相続税対策以外にもさまざまなメリットがあります。この章では、相続税の節税以外の不動産投資のメリットを4つご紹介します。

(1)ローンの残額は相続財産から差し引ける

相続税対策としての不動産投資は、手持ちの現金を不動産に置き換えて相続税の節税を見込む方法が主流です。

一方、ローンを組んで不動産を購入するケースもあります。ローンを組むと、相続のときにその残額を相続税の対象になる財産から差し引くことができます。

ただし、ローンの契約者が死亡した場合は相続人がローンを引き継いで返済していくことになるため、不動産を売却するなどの対策も考慮する必要が生じます。

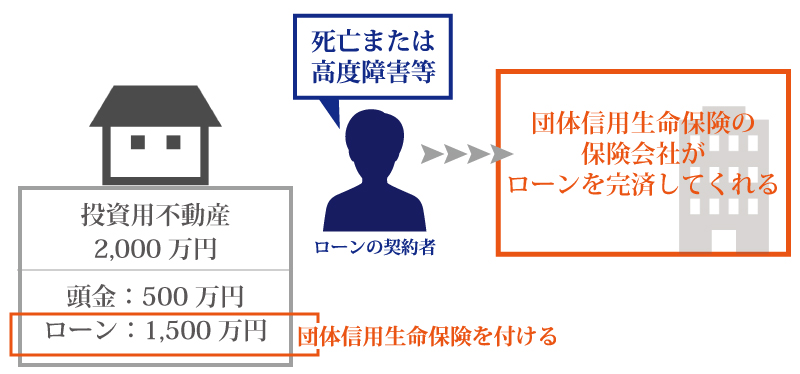

(2)不動産投資は生命保険の代わりにもなる

先ほど、ローンの契約者が死亡した場合は相続人がローンを引き継いで返済していくとお伝えしましたが、実際には返済しなくてよい場合が大半です。

不動産購入のためにローンを組む場合は、通常、団信(団体信用生命保険)に加入します。契約者が死亡や高度障害など返済できない状況になった場合は、団信の保険金によってローンは完済されます。

家族に借金のない不動産を残すことができ、生命保険の保険金の代わりにもなります。

(3)年金を補う安定収入が得られる

賃貸不動産に投資すると、安定した家賃収入を得ることができます。引退した後の年金を補う貴重な収入源にもなります。

ただし、物件の管理を怠ると入居者が少なくなり、収入を得ることができなくなります。前の章でお伝えしたように、物件を適切にメンテナンスすることが大切です。

(4)不動産はインフレに強い

日本の経済は長らく現金の価値の上昇により物価が下がるデフレの状態が続き、不動産の価格も下がり続けていました。このような状況では、資産を現金として保有している方が有利でした。

しかしインフレになると、現金の価値が低下して不動産価格は上昇します。

また、利回りでも不動産投資にはメリットがあります。預金の利息は0に近い状態が続いていますが、不動産投資の利回り(表面利回り)は年間5%前後が平均的な数値です。

6.不動産オーナーは生前贈与でも相続税対策ができる

すでに不動産を持っている場合は、配偶者や子供への生前贈与でも相続税を節税することができます。

不動産を賃貸に出すと安定収入が得られるというメリットがありますが、家賃収入でかえって資産が増えてしまうというデメリットもあります。

賃貸不動産を生前贈与すれば、死亡時の相続財産を減らすことができるほか、家賃収入で資産が増えてしまうことを防ぐ効果もあります。

この章では、配偶者や子供への生前贈与に役立つ贈与税の特例をご紹介します。これらの特例を活用すると、贈与税の負担を抑えながら相続税を節税することができます。

(1)配偶者への生前贈与では配偶者控除を活用

配偶者に対して自宅あるいは自宅の取得資金を贈与した場合は、2,000万円まで贈与税がかからない制度があります。これを贈与税の配偶者控除といいます。

贈与税の基礎控除額110万円と併用することができ、合わせると2,110万円までは贈与税がかかりません。

この特例を適用するには、結婚して20年以上経過していることなどが必要です。また、同一の配偶者からの贈与では一生に一度しか適用できません。

(参考)夫婦間でも贈与税は発生する?発生するケースや基礎控除、配偶者控除も解説

配偶者に自宅を生前贈与しておくと、贈与税や相続税が抑えられるだけでなく、残された配偶者が住まいに困ることがないというメリットもあります。

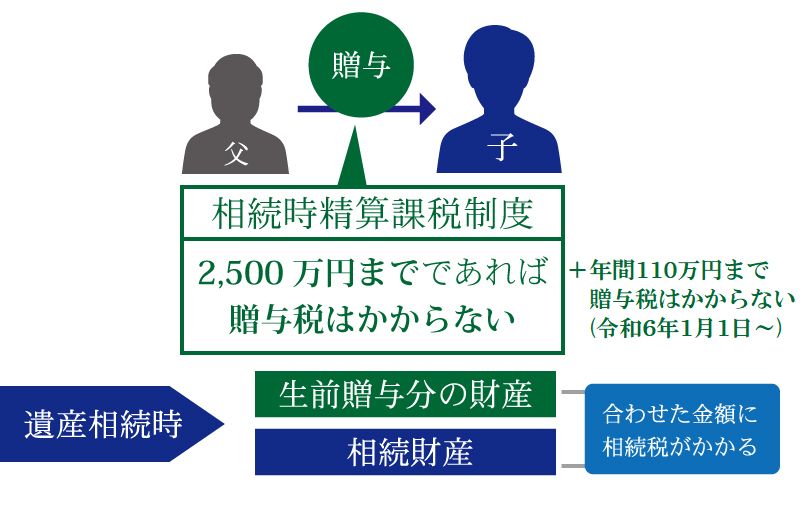

(2)子供への生前贈与では相続時精算課税を活用

子供への生前贈与では、相続時精算課税を活用することができます。

相続時精算課税は、生前贈与と相続を一体のものとして課税する制度です。60歳以上の親または祖父母から18歳以上(令和4年3月31日までは20歳以上)の子または孫への贈与に適用できます(一部例外があります)。

相続時精算課税では、年間110万円の基礎控除(令和6年1月1日以降の贈与に適用)に加えて、複数年にわたって使える2,500万円の特別控除があります。基礎控除と特別控除の金額の範囲内の贈与であれば贈与税がかかりません。これらの金額を超えた部分については20%の税率で贈与税が課税されます。

贈与税を低く抑える効果がありますが、贈与者が死亡したときは、生前贈与された財産も相続税の対象になります。

(参考)相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

(3)生前贈与をするときの注意点

不動産を生前贈与するときは、いくつか注意しておきたい点があります。

ローンが残っている状態で生前贈与したり、建物だけ生前贈与を受けて親に地代を支払ったりすると、節税効果が薄れてしまいます。

① 借入金が残った状態では贈与しない

不動産を購入するときにローンを組んで、まだ借入残高がある場合は、生前贈与はおすすめできません。

借入残高がある状態で不動産を贈与すると、その借入金もあわせて贈与することになります。これを負担付贈与といいますが、負担付贈与では土地や建物の価額を通常の取引価格で評価するため、節税効果がなくなってしまいます。また、贈与者に所得税がかかる場合もあります。

遺産相続では借入残高は相続財産から差し引くことになるため、贈与するよりはそのまま持っておく方が節税対策になります。

(参考)負担付贈与とは?もらってもあげても税金を払うって本当?!

② 親に地代は払わない

不動産の生前贈与では、建物だけを贈与するケースもあります。引き続き親が土地を保有していれば、親に地代を支払わなくてはならないと心配する人もいるかもしれません。

しかし、地代を支払うと親の資産が増えてしまい、相続税対策の効果が薄れてしまいます。親子の間で土地を無償で貸し借りしても贈与にはあたらないため、親に地代を支払う必要はありません。

③ 相続に比べて手続きの費用が高い

贈与は相続に比べて手続きの費用が高くなります。

不動産の名義変更の登記では登録免許税が必要です。また、不動産を取得したときは不動産取得税がかかります。

登録免許税と不動産取得税の税額は贈与と相続で異なり、それぞれ次のようになります。

- 登録免許税

- 贈与:固定資産税評価額×2%

- 相続:固定資産税評価額×0.4%

- 不動産取得税

- 贈与:固定資産税評価額×3%(土地・住宅用家屋の税率(時限措置))

(宅地は時限措置で固定資産税評価額×1/2×3%) - 相続:非課税

- 贈与:固定資産税評価額×3%(土地・住宅用家屋の税率(時限措置))

7.まとめ

以上、相続税対策でマンションなどの不動産に投資する方法と注意点をご紹介しました。

不動産は相続税の計算上の評価額が低いため、相続税の節税に役立てることができます。しかし、ただ保有しているだけでは、維持管理のコストがかさんで大切な財産を減らすことにもなりかねません。適切にメンテナンスをして、不動産の収益性を高める必要があります。

また、タワーマンションを使った相続税対策では、評価方法の見直しにより、これまでのように低い価格で相続税を計算することができなくなります。

相続税対策で不動産に投資する場合は、必ず相続税に強い税理士のアドバイスを受けるようにしましょう。

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続専門の税理士法人です。

生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。

不動産による相続対策をお考えの方は、ぜひ一度お問合せください。

>>チェスターの不動産の有効活用・相続対策コンサルティングはこちら

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編