貸付金にも相続税は発生する-返済してもらえない場合の税金対策も

たとえば会社を経営している家族が突然亡くなり、貸付金があった場合は相続税が課税されます。

なぜなら貸付金はお金を返してもらえる権利なので、お金と同じ権利を受け取ったことになるためです。

令和2年度の国税庁の調査では、相続税の課税割合は8.8%と年々上昇しており、10年前と比較すると2倍以上の人が相続税を支払っています。

なかでも貸付金は手元に現金がなく、納税に苦しむケースが多くあります。

この記事では、貸付金にかかる相続税についてお伝えします。被相続人の生前・死後にできる対策を事前に把握しておきましょう。

参考:令和2年分相続税の申告事績の概要 令和3年12月国税庁

この記事の目次 [表示]

1.貸付金に相続税が発生する理由と仕組み

貸付金は亡くなった人が「貸した」お金であるため、返してもらう必要があります。貸付金を返してもらう権利は相続人が引き継ぐことになるため、貸付金も財産の1つと見なされ相続税が発生するのです。

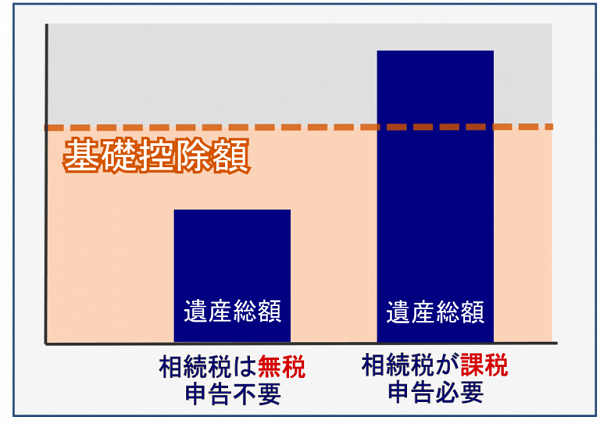

ただし、相続税は一定の金額を超える財産を相続した際にのみ発生するため、必ず発生するわけではありません。相続税がかかるかどうかは、以下の計算で判断できます。

計算結果が相続する財産の総額よりも大きければ、相続税は発生しません

3,000万円+(600万円×法定相続人の人数)

なお相続する財産のなかには、亡くなった人の死亡保険金や退職金といった「みなし相続財産」のほか、事業用資産も含まれるため、忘れず計算に入れましょう。相続税の基礎控除額や遺産総額の計算については以下のページで詳しく解説しているので、ぜひあわせてご覧ください。

参考:【相続税の基礎控除】計算式・相続税申告の要否・注意点も解説|税理士法人チェスター

2.金銭貸付前にできる相続税対策-返済期限や返済条件を定めてから貸付する

お金を貸し付ける際は、相手に対し返済期限や返済条件をしっかりと定めましょう。特に社長が会社に対してお金を貸す場合、返済期限や条件を定めていないこともしばしばみられます。「会社に余裕があるときに返済すればよい」という曖昧な条件の元、お金を貸している人は少なくありません。

しかしこの場合、相続人が貸付金の返済を会社に求めても、全額回収できない可能性が高いのです。そのうえ、貸付金は財産の1つとして相続税がかかる場合もあります。税がかかるうえに貸したお金を回収できないのは、相続人にとって損でしかありません。

こうした事態を避けるため、たとえ自分の会社や身内への貸し付けであったとしても返済期限や返済条件を定めた契約書を作りましょう。

3.社長・役員が会社に貸し付けた金銭を回収できないときの相続税対策

会社に貸付金のある人が、生前にできる相続対策を見ていきましょう。

貸付金のある人が生前にできる相続税対策

- 貸付金を減らすために現金・モノで返済する

- 貸付している債権を他人に贈与する

- 貸付金と株式を交換するデット・エクイティ・スワップ(DES)をおこなう

- 貸付金をなかったものとする債権放棄をおこなう

- 貸付先の会社を解散して債権を消滅させる

貸し付けた人が亡くなり、相続発生後に明確な返済条件のない貸付金に気付いた場合、相続人は基本的に何もできません。そのため、相続人のためにも貸し付けた本人が相続前に対策することが重要です。対策方法は複数あるため、自社に合った手順で相続税対策をおこないましょう。

また回収不能な貸付金が税制上、どのように評価されるのかは以下の記事で詳しく解説しています。

3-1.貸付金を減らすために現金・モノで返済する

貸付金にかかる相続税を少なくするためには、貸付金そのものを減らす方法が挙げられます。貸付金を減らす方法は、主に以下の3種類です。

貸付金を減らす方法

- 会社の現金で返済する

- 役員報酬を減らし、一部を返済する

- 土地・建物など会社が所有するモノで返済する

会社の資産(現金)に余裕がある場合は、返済してしまいましょう。貸し付けた本人が貸付金の存在を忘れ、会社の資金に余裕があるにもかかわらず貸付金を放置していることは少なくありません。そのため、まずは貸付金の額をあらためて把握し、どのように返済を進められるか検討しましょう。

現金での返済が難しい場合は、土地や建物を売却して返済するのも1つの手段です。もしくは自身へ支払われる役員報酬を減らし、返済にあてる方法もあります。

3-2.貸付している債権を他人に贈与する

債権そのものを他人に贈与する方法も、相続税対策になります。たとえば自分以外の役員や、家族経営の会社なら自分の子どもに対して「贈与」という形で債権を移しましょう。貸付金が自分のものでなくなれば、相続税は発生しません。

ただし贈与は年間110万円を超えると贈与税が発生するため、注意が必要です。110万円以上の債権がある場合は、何年かにわたって金額を分散させて贈与すれば贈与税は発生しません。このとき、同じ金額や日付で贈与をおこなわないこともポイントとなります。税金のかからない贈与の方法については、以下の記事で詳しく解説しています。

参考:「暦年贈与」の仕方を間違えると相続対策が無意味になる!|税理士法人チェスター

また贈与を受けた人が相続人であった場合は、贈与者が亡くなる前の一定期間内の贈与は相続財産に含まれて相続税の対象となります。特に家族へ贈与する場合は、時間に余裕を持って早めに対策しましょう。

3-3.貸付金と株式を交換するデット・エクイティ・スワップ(DES)をおこなう

デット・エクイティ・スワップ(DES)をおこなうのも相続税対策の1つです。デット・エクイティ・スワップをすると、貸付金が会社の株式と交換されます。つまり、1,000万円の貸付金で1,000万円分の株式が発行されるということです。

貸付金が株式に代わると貸付金債権の評価ではなく、取引相場のない株式の評価が採用されるため、相続税評価額を引き下げられる可能性があります。

さらに会社側は借入金が減り、反対に資本金が増加します。これにより対外的な信用も向上するでしょう。貸し付けた側にも会社にもメリットのある手段といえます。

3-4.貸付金をなかったものとする債権放棄をおこなう

会社が赤字の状態であれば、貸付金をなかったものとする債権放棄をおこなうのもよいでしょう。債権放棄とは貸し付けた側が会社に「貸付金の債権を放棄する」といった内容の内容証明郵便を出し、貸付金を帳消しにする手続です。貸付金がなくなるだけでなく、会社は「債務免除益」と呼ばれる利益が生じ赤字を改善できます。

ただし、債務免除益が繰越欠損金の額を超えると法人税が発生するため注意しましょう。あくまで繰越欠損金の金額内で債務免除をおこないます。

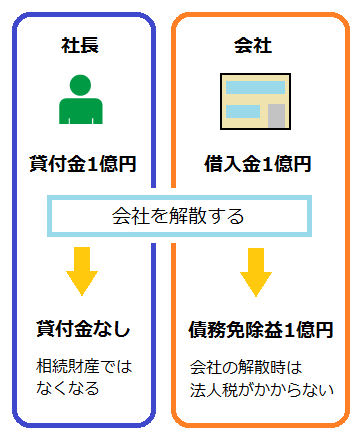

3-5.貸付先の会社を解散して債権を消滅させる

貸付先の会社を解散すれば、債権と債務が同時に消滅します。自分の会社を解散するのは最終手段といえる方法ですが、会社を解散したからといって今後同じ事業ができなくなるわけではありません。個人事業主としてまた新たに事業をスタートしたり、別の会社を新しく設立したりすれば事業を継承できます。

4.多額の貸付金がある場合に相続人が検討すべきこと

相続税対策をせずに多額の貸付を残して家族が亡くなった場合、相続人には以下の選択肢があります。

多額の貸付金がある場合に相続人が検討すべきこと

まず回収可能性を確認

- 回収不可能・著しく困難-貸付金の元本は相続財産に算入しない

- 回収不可能とは言えないが回収が難しい-相続放棄を検討

亡くなった人が明確な返済条件を決めた契約書を会社と結んでいない限り、相続人が会社から貸付金を満額返済してもらうのは難しいでしょう。しかしそのままにしておくと、財産の総額によっては貸付金がある分、余計に相続税が発生してしまいます。

まずは貸付金が回収できるかどうかを確認し、状況に応じて対応を検討します。

4-1.回収不可能・困難な場合は貸付金を相続財産に算入しない

貸付金の回収可能性を確認した結果、回収が不可能または著しく困難であると見込まれる場合は、貸付金の元本は相続財産に算入しません。つまり、相続税の計算上、貸付金の元本はなかったものとします。

回収が不可能または著しく困難である場合とは、たとえば、貸付先が経営破綻した場合などです。

詳しくは、財産評価基本通達205に記載されています。

参考:財産評価基本通達 205(貸付金債権等の元本価額の範囲)

4-2.回収不可能ではないが難しい場合は相続放棄を検討

回収が不可能または著しく困難であるとは言えない場合は、貸付金の元本は相続財産に算入します。

しかし、回収が不可能とまでは言えない場合でも、実際には回収が難しいこともあります。そのような場合は、相続放棄を検討します。

相続放棄すれば、全財産の相続を放棄する代わりに相続税を支払う必要もありません。ただし相続放棄した場合は土地や建物、現金といった価値のある財産もすべて放棄することになります。そのため、本当に相続税が支払えない額かどうかは慎重に検討しましょう。

また相続放棄の手続は、相続が発生したことを知ってから3ヵ月以内に家庭裁判所へ申し出る必要がありますが、財産の内訳が不明な場合など、特定の理由があれば申し出の期限を延長できるケースがあります。

相続放棄のメリットや手順、注意点などについては以下の記事で詳しく解説しています。

参考:相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説|税理士法人チェスター

5.親から子へ金銭を貸し付ける場合は証拠を残す-贈与とみなされないために

親から子へお金を貸し付ける場合は、以下の対策を意識しましょう。

家族への貸し付けを贈与とみなされないための対策

- 金銭消費貸借契約書を作成

- 返済の履歴を記録として残す

契約書や返済の履歴が残っていない場合、貸し付けではなく親から子への「贈与」と見なされ、贈与税が発生する場合があります。親から子への貸し付けは契約書を作らない場合や、利息を設けない場合が少なくありません。しかしこうした曖昧な貸し付けは、のちに税金面でトラブルになりかねないため避けましょう。

貸し付けを贈与と見なされないための対策については、下記記事でも詳しく解説しています。

参考:親から子への貸付が贈与とみなされないために必要な対策|税理士法人チェスター

5-1.金銭消費貸借契約書を作成

親から子への貸し付けでも、金銭消費貸借契約書は必ず作っておきましょう。万が一税務署から貸し付けについて説明を求められた場合、契約書がないと何も弁明できません。贈与だと見なされ、贈与税が発生する可能性が高いです。口約束での貸し付けは避けましょう。

5-2.返済の履歴を記録として残す

返済の履歴を残しておくことも重要です。契約書があり貸し付けだと主張しても、まったく返済の履歴がなければ、贈与を疑われます。返済したとわかるよう通帳に記帳したり、返済額を受領した領収書を作ったりするなど記録を残しておきましょう。

6.相続税における親子間での贈与と貸付の違いとは

親子間でお金をやり取りする場合、贈与と貸し付けでは以下の違いがあります。

| 財産の種類 | 分類 |

|---|---|

| 贈与した財産 | 相続税の対象外 |

| 貸付金 | 相続税の対象 |

▲税制上の扱いの違い

つまり相続税対策をするなら貸し付けではなく、贈与したほうがよいといえます。ただし贈与は金額によって、相続税でなく「贈与税」がかかります。財産の種類や金額によってトータルの税金を抑える最適な手段は異なるため、慎重に検討しましょう。税金の計算に不安のある人は、税理士へ相談することをおすすめします。

6-1.贈与した財産は遺産には含まれないため相続税の対象外

贈与した財産は基本的に遺産に含まれないため、相続税の対象外となります。贈与とは、言葉どおり財産を無償であげることです。つまり贈与した時点でその財産は子どものものとなり、親の財産ではなくなります。

ただし、親が亡くなるまでの一定期間内に相続人へ贈与された財産については、相続税の対象となるので注意しましょう。また贈与は相続税対策だとみなされないよう、契約書を別途作成して計画的におこなう必要があります。続人へ贈与された財産については、相続税の対象となるので注意しましょう。また贈与は相続税対策だとみなされないよう、契約書を別途作成して計画的におこなう必要があります。

また贈与には贈与税がかかる場合もあります。贈与税の計算については、以下の記事をご覧ください。

参考:親子間の贈与税はいくらかかる?計算方法のほか贈与税を払わずに贈与を受ける方法も解説|相続税のチェスター

6-2.貸付金は債権として財産が残るため未返済分が遺産として相続税の対象になる

貸付金は仮にお金を借りた本人が相続人であっても、未返済分が相続税の対象となります。つまり親から子に1,000万円を貸し付けた場合、1円も返済していなければ1,000万円がそっくりそのまま相続税の対象となるのです。仮に500万円すでに返済している状態であれば、残りの500万円が相続税の対象となります。

7.貸付金の相続税対策や申告について不安があれば税理士に相談を

役員から会社へ、または親から子へといったように、貸し付けはあらゆるシーンでおこなわれます。貸し付けの形態や金額によって、相続税を抑えるためのベストな方法はさまざまです。しかし自分に合った相続税対策がよくわからない人も多いでしょう。こうした相続税に関するお悩みや不安は、ぜひ税理士法人チェスターへご相談ください。実績豊富な税理士が節税対策のご相談に対応いたします。

また相続手続そのものに不安がある場合は、司法書士法人チェスターへご相談ください。複雑な相続の諸手続をサポートいたします。相続人同士でトラブルが起きてしまった場合は、チェスターグループの法律事務所へご相談ください。相続トラブル解決のプロが、問題解決に向けて尽力いたします。

このようにチェスターグループであれば、さまざまな角度から相続の疑問や不安に寄り添ったサポートが可能です。まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編