配偶者居住権の相続税評価方法│計算例でわかりやすく解説

配偶者居住権は、自宅を所有する夫が死亡したときに妻が引き続き自宅に住むことができる権利です。夫と妻の立場が逆であっても権利の内容は同じです。

これまでの相続のルールでは遺産を公平に分けることを重視するあまり、残された配偶者の生活が不安定になる場合がありました。

2018年(平成30年)に改正された民法では、配偶者居住権と配偶者短期居住権が新設され、残された配偶者の生活が安定するように制度が整備されました。2020年(令和2年)4月1日以降の相続から施行されます。

あわせて相続税評価の方法も定められ、建物の残りの耐用年数や平均余命など、あとどれだけ自宅に住めるかをもとに計算することになります。

この記事では、新たに創設される配偶者居住権の内容と相続税評価の方法について詳しくお伝えします。

この記事の目次 [表示]

1.配偶者居住権の主な内容

配偶者居住権はどのような権利で、どのような場合に認められるのか詳しくご紹介します。

1-1.自宅を相続できなくても配偶者居住権で自宅に住める

故人の遺産が自宅の土地・建物だけで現金や預金が十分になければ、遺産を分けるために自宅を処分せざるを得ない場合があります。自宅を処分せずに済んでも、配偶者がその後の生活資金を十分に得られないことがあります。

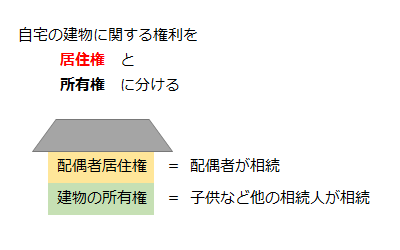

配偶者居住権は、たとえ故人の自宅を相続できなくても、以前からそこに住んでいた配偶者は引き続き自宅に住むことができる権利です。自宅の建物に関する権利を「居住権(住む権利)」と「所有権(売却などをする権利)」に分けたうえで、配偶者に居住権を認めています。

配偶者居住権を相続することで、配偶者は引き続き自宅に住むことができます。一方、建物の所有権を他の相続人に継がせるかわりに預貯金などを相続できるため、生活の安定にもつながります。

配偶者居住権で自宅に住む配偶者は、所有者に賃料を支払う必要はありません。ただし、家の修繕費などの必要経費は負担しなければなりません。

1-2.配偶者居住権を設定するには

配偶者居住権は、

- 被相続人が死亡したときに

- 被相続人が所有する自宅に住んでいた配偶者に対して

- 遺言、遺産分割協議、家庭裁判所の審判によって

設定することができます。

自宅が亡くなった被相続人と配偶者の共有であっても配偶者居住権を設定することができます。ただし、配偶者以外の第三者との共有であった場合は設定できません。

なお、配偶者居住権を得て自宅に住み続けるためには、配偶者居住権を登記する必要があります。登記しなければ、所有者が自宅を売却した場合に買主から退去するよう迫られる恐れがあります。

配偶者居住権を設定する登記の登録免許税は、建物の固定資産税評価額×0.2%です。

(参考:相続登記の登録免許税は固定資産税評価額×0.4%)

1-3.配偶者居住権は終身続くが期限を決めることもできる

配偶者居住権は配偶者の終身にわたって存続します。つまり、配偶者居住権があれば、亡くなるまでその自宅に住むことができます。ただし、遺言や遺産分割協議、または家庭裁判所の審判によって存続期間を定めることもできます。

配偶者居住権は残された配偶者の住まいの確保を目的としているため、売買や譲渡はできません。また、相続することもできません。配偶者が死亡すれば配偶者居住権は消滅します。

1-4.配偶者短期居住権で最短6か月間自宅に住むことを保障

遺産分割の話し合いが長引くと、誰が自宅を相続するか確定しない状態が続いて、そこに住む配偶者の生活が安定しません。

配偶者の生活が安定するように、遺産分割協議がまとまるまで配偶者が自宅に住むことができる配偶者短期居住権も新設されます。遺産分割協議が早くまとまった場合でも、被相続人の死亡から少なくとも6か月の間は自宅に住むことができます。

配偶者短期居住権は財産としての価値はなく、配偶者短期居住権で自宅に住んでいたとしても相続する遺産が減らされることはありません。

1-5.配偶者居住権の適用は2020年4月から

配偶者居住権と配偶者短期居住権は、被相続人の死亡日が2020年(令和2年)4月1日以降の場合に適用されます。

2.配偶者居住権で遺産分割はこう変わる

この章では、配偶者居住権が新設されることで遺産分割がどのように変わるのか、例をもとに解説します。

【例】

- 遺産総額は5,000万円(内訳:自宅3,000万円、預貯金2,000万円)

- 被相続人は夫、相続人は妻と子の2人

- 遺産は法定相続分のとおり2分の1ずつ分けて2,500万円ずつ相続する

(配偶者居住権の評価方法は「3.配偶者居住権の相続税評価の方法」で詳しく解説しますが、この例では1,000万円とします)

【民法改正前:配偶者居住権がない場合】

- 引き続き自宅に住むために妻が3,000万円の自宅を相続すると、遺産の2分の1である2,500万円を超えるため、遺産をもらい過ぎることになります。

- 親子で公平に遺産を分けるため、子に500万円(=自宅3,000万円-相続分2,500万円)を支払います。

- 妻は自身の財産を持ち出すか自宅を処分して500万円を支払うため、住まいや生活資金が十分に確保できない恐れがあります。

【民法改正後:配偶者居住権がある場合】

- 妻が引き続き自宅に住むためには配偶者居住権を相続すればよく、所有権は子に譲ることができます。

- 配偶者居住権の評価額が1,000万円であれば、妻は配偶者居住権に加えて預貯金1,500万円(=相続分2,500万円-配偶者居住権1,000万円)を相続することができます。配偶者居住権があれば、相続で住まいと生活資金の両方を得ることができます。

3.配偶者居住権の相続税評価の方法

配偶者居住権は相続税の課税対象になることから、相続税評価が必要になります。

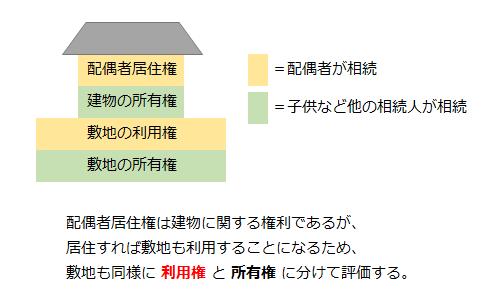

配偶者居住権は建物を利用するための権利ですが、建物を利用することは同時に敷地も利用することになるため、敷地の利用権もあわせて評価します。

この章では、配偶者居住権と敷地の利用権の相続税評価の方法を解説します。

3-1.配偶者居住権の相続税評価は残存耐用年数・平均余命を使って計算

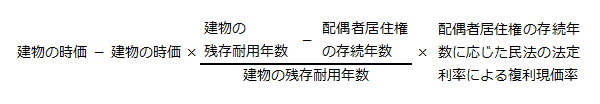

配偶者居住権は、建物の時価とその建物にあとどれぐらい住めるかを数値で表した指標(建物の残存耐用年数、配偶者の平均余命など)をもとに評価します。金利を考慮して将来の価値を現在の価値に引き直す計算も行います。

配偶者居住権、敷地の利用権および建物・敷地の所有権の評価方法を式で表すと、以下のとおりになります。建物・敷地の所有権は、時価から配偶者居住権・敷地の利用権の評価額を引いて評価します。

| 建物 | 配偶者居住権 |  |

|---|---|---|

| 建物の所有権 | 建物の時価 - 配偶者居住権の評価額 | |

| 土地 | 敷地の利用権 | 土地の時価 - 土地の時価 × 配偶者居住権の存続年数に応じた民法の法定利率による複利現価率 |

| 敷地の所有権 | 土地の時価 - 敷地の利用権の評価額 |

- 建物の時価は、実際の売買価格ではなく固定資産税評価額を使います。固定資産税評価額を確認する方法については、下記の記事を参照してください。

家の相続税評価額は建物と土地でわけて計算する - 土地の時価は、市街地では路線価を使った路線価方式で評価し、市街地以外では固定資産税評価額に一定の倍率をかける倍率方式で評価することが一般的です。土地の相続税評価の基本的な事項については、下記の記事を参照してください。

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます - 建物の残存耐用年数は、「所得税法上の住宅の耐用年数×1.5-建築後の経過年数」で求めた年数を使用します。住宅の耐用年数は、建物の構造ごとに以下のとおり定められています。

| 建物の構造 | 耐用年数 | 耐用年数×1.5 |

|---|---|---|

| 木造・合成樹脂造 | 22年 | 33年 |

| 木骨モルタル造 | 20年 | 30年 |

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造 | 47年 | 70年 |

| れんが造・石造・ブロック造 | 38年 | 57年 |

| 金属造(骨格材の厚さが4mm超) | 34年 | 51年 |

| 金属造(骨格材の厚さが3mm超4mm以下) | 27年 | 40年 |

| 金属造(骨格材の厚さが3mm以下) | 19年 | 28年 |

(国税庁ホームページ「【確定申告書等作成コーナー】耐用年数(建物/建物附属設備)」をもとに作成。年以下の端数は切り捨て)

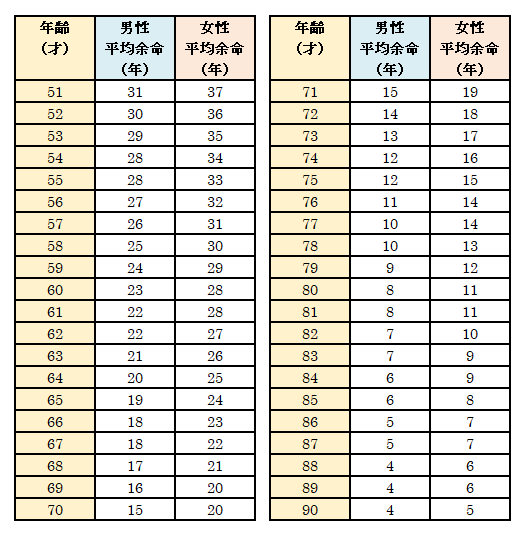

配偶者居住権の存続年数は、配偶者の平均余命を使用します。存続年数として一定の年数が決められている場合は、その年数を使用します。

平均余命は、厚生労働省が公表している「簡易生命表」から確認します。ここでは参考として51歳から90歳までの男女別の平均余命をご紹介します。

(厚生労働省「平成29年簡易生命表」をもとに作成・年以下の端数は切捨て)

(参照:平成29年簡易生命表の概況)

上記以外の年齢は、厚生労働省の「簡易生命表」を参照してください。

平成29年簡易生命表(男)

平成29年簡易生命表(女)

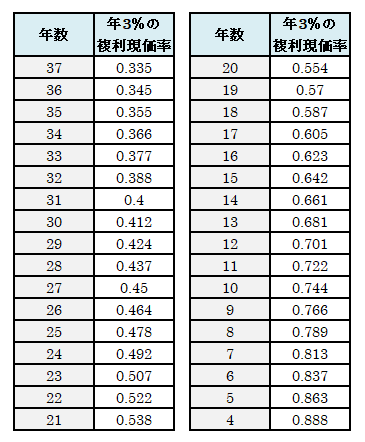

民法の法定利率は配偶者居住権の適用と同じ日である2020年(令和2年)4月1日から変動制となり、当初は3%となります。 複利現価率は、国税庁ホームページに掲載されている「複利表」を参照します。ここでは参考として年3%のときの4年から37年までの複利現価率をご紹介します(上記の平均余命の表と比較しやすいように年数の長い順で示しています)。

(出典:国税庁ホームページ 複利表)

上記以外の年数は、国税庁ホームページの「複利表」を参照してください。

国税庁ホームページ 複利表

3-2.配偶者居住権の相続税評価の計算例

これから、配偶者居住権と敷地の利用権の相続税評価の計算例をご紹介します。配偶者居住権と敷地の利用権では計算式が異なることに注意が必要です。

被相続人は自身が所有する自宅を残して死亡しました。

配偶者居住権を設定して、配偶者は引き続き自宅に住むことになりました。

建物・敷地の所有権は被相続人の子が相続します。

自宅と配偶者の状況が以下のとおりであるとき、配偶者居住権と敷地の利用権の相続税評価額を求めます。

- 建物:時価(相続税評価額)1,000万円(築8年、木造)

- 土地:時価(相続税評価額)2,000万円

- 配偶者:妻、70歳

- 配偶者居住権の存続年数:配偶者の終身にわたって存続

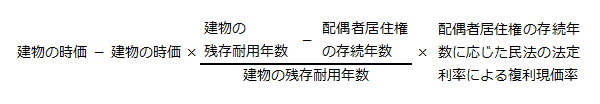

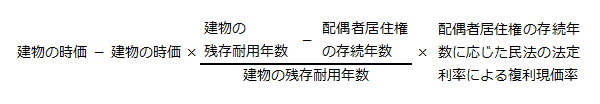

【1】配偶者居住権の評価額

配偶者居住権の相続税評価額は次の式で計算します。

計算に必要な値は次のようにして導きます(耐用年数、平均余命、複利現価率は前項の表を参照します)。

建物の時価:相続税評価額1,000万円

残存耐用年数:木造住宅の耐用年数(1.5倍)33年-築年数8年=25年

配偶者居住権の存続年数:存続期間は終身であるため70歳女性の平均余命である20年

配偶者居住権の存続年数に応じた民法の法定利率による複利現価率:0.554

(配偶者居住権の存続年数は20年、法定利率は年3%)

配偶者居住権=1,000万円-1,000万円×(25年-20年)÷25年×0.554=889万2,000円

【2】敷地の利用権の評価額

敷地の利用権の相続税評価額は次の式で計算します。

土地の時価-土地の時価×配偶者居住権の存続年数に応じた民法の法定利率による複利現価率

土地の時価は2,000万円、配偶者居住権の存続年数が20年で法定利率が年3%のときの複利現価率は0.554です。

敷地の利用権=2,000万円-2,000万円×0.554=892万円

【参考】建物・敷地の所有権の評価額

建物・敷地の所有権の評価額は、時価から配偶者居住権・敷地の利用権の評価額を引いて求めます。

建物の所有権=建物の時価1,000万円-配偶者居住権889万2,000円=110万8,000円

敷地の所有権=土地の時価2,000万円-敷地の利用権892万円=1,108万円

3-3.建物が古い場合は建物の評価額と同額になる

配偶者居住権の相続税評価額は次の式で計算します。

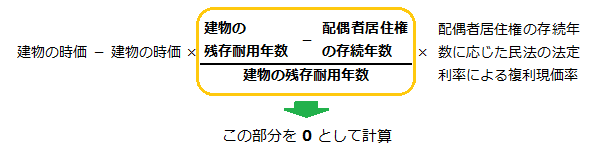

自宅の建物が古く次のような条件にあてはまる場合は、建物の残存耐用年数または建物の残存耐用年数-配偶者居住権の存続年数が0かマイナスになります。

- 建物の築年数が耐用年数(1.5倍した年数)以上である場合

(建物の残存耐用年数が0かマイナスになります) - 配偶者居住権の存続年数が建物の残存耐用年数以上である場合

(建物の残存耐用年数-配偶者居住権の存続年数が0かマイナスになります)

このようなときは、(建物の残存耐用年数-配偶者居住権の存続年数)/建物の残存耐用年数を0として計算します。

この結果、配偶者居住権の評価額は建物の時価(相続税評価額)と同額になります。

4.配偶者居住権で相続対策や申告が変わる!不安な場合は税理士に相談を

ここまで、2020年4月の相続から新たに認められるようになった配偶者居住権の内容と相続税評価の方法についてご紹介しました。故人の自宅に関する権利を配偶者居住権と所有権に分けることで、相続人どうしで公平に遺産を分けながら残された配偶者の生活を安定させることができます。

配偶者居住権の相続税評価は、自宅にあとどれぐらい住むことができるかを考慮するため、少し複雑な計算が必要です。配偶者居住権の評価額がいくらになるかによっては、相続対策を見直す必要が出てくるかもしれません。対策はもちろんのこと、相続税申告での計算も変わってきます。配偶者居住権も含めた相続対策や相続税申告については、相続税に強い税理士に相談することをおすすめします。

年間3,000件以上の相続税申告実績がある税理士法人チェスターでは、相続対策のご相談も相続税申告のご依頼も承っております。相続税に関する最新の税法を常に把握しており、配偶者居住権のご相談にも対応いたしますのでお気軽にご相談ください。

>>不動産に関するお悩みも専門スタッフがご対応!相続対策プラン

【関連記事】

「配偶者居住権」で残された配偶者の生活を保障

配偶者居住権の相続は二次相続で相続税が節税できる!

配偶者居住権に基づく敷地利用権にも小規模宅地等の特例が適用できる

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編