【配偶者居住権とは】要件は?登記は必要?デメリットも解説

長く連れ添ったご夫婦であれば、妻や夫に対して、「自分に万一のことがあったら、残された妻(夫)はどうなるんだろう。ちゃんと安心して生活していけるのだろうか」と、ご心配をなさったこともあるでしょう。

そのようなご心配を解決する方法の一つとして活用を検討したいのが、2020年から始まっている「配偶者居住権」という制度です。

配偶者居住権とは、被相続人(亡くなった方)の配偶者が、相続開始後も自宅に住み続けられる権利のことです。

遺言や遺産分割協議などで配偶者居住権を設定すれば、配偶者が住む場所を失う心配はありません。また、うまく活用すると相続税を節税することもできます。

本記事では、配偶者居住権の内容をはじめ、設定するための要件や節税になる理由、活用するべきケースなど、配偶者居住権の仕組み全体について解説します。

動画でも事例を交えて分かりやすく解説しています。

この記事の目次 [表示]

1.配偶者居住権とは?

最初に、配偶者居住権について基本的な事項を解説します。

1-1.配偶者居住権が設けられた背景

夫婦のどちらかが亡くなったときは、配偶者が自宅を相続して引き続き住むことが多いでしょう。

しかし、何らかの理由によって、配偶者が自宅を相続すると困る場合もあります。

【設例1】

相続人:配偶者(妻、80歳)、長男(45歳)、長女(42歳)

相続財産:自宅(3,000万円相当)、現金3,000万円

たとえば、上記の【設例1】のような相続のケースにおいて、法定相続分に従って、配偶者が自宅を相続し、長男と長女が1,500万円ずつの現金を相続したとします。

この場合、配偶者は現金を相続できません。配偶者自身の蓄えや年金があるとしても、働いて収入を得ることが難しい高齢者がまとまった現金を相続できないのでは、その先の生活に対する不安は大きいでしょう。

【設例2】

相続人:配偶者(妻、80歳)、長男(45歳)、長女(42歳)

相続財産:自宅(5,000万円相当)、現金1,000万円

一方、上記の【設例2】のような相続のケースにおいて、配偶者が自宅を相続し、長男と長女が現金を均等に相続したとします。

この場合、各相続人が相続する財産の価額は、配偶者5,000万円、長男500万円、長女500万円となり、長男、長女が納得しない恐れがあります。長男、長女の相続分は法定相続分(1500万円)に達していないため、配偶者は代償金を要求される可能性があります。

【設例1】の場合も【設例2】の場合も、配偶者自身がまとまった財産を所保有していれば問題は生じませんが、財産を所有していない場合は、これまでだと自宅を売ること以外での解決は困難でした。

しかし、高齢者が住み慣れた自宅を手放して別のところに居住するのは、身体的、精神的な負担が大きいものです。

こういった場合にも配偶者が自宅に住み続けられるように、配偶者居住権が設けられました。

1-2.配偶者居住権の基本的な仕組み

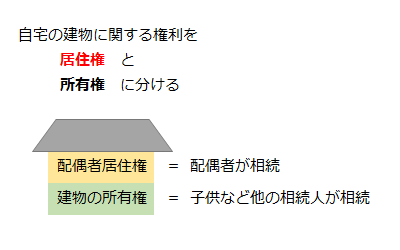

配偶者居住権を設定すると、自宅の建物に関する権利が、図のように「居住権」(住む権利)と「所有権」に分けられます。そして、この「居住権」のみを配偶者が相続するというのが配偶者居住権の基本的な仕組みです。

なお、配偶者居住権は建物に関する権利です。土地には適用されません。

1-3.配偶者は自宅を相続しなくても引き続き居住できる

一定の要件のもとであれば、配偶者は自宅の所有権を相続しなくても、居住権だけを相続して引き続き住むことができます。

下記の【設例3-1】と【設例3-2】は、相続人が配偶者と子の2人、遺産総額が4,000万円(自宅3,000万円・現金1,000万円)のケースで、配偶者居住権が設けられる前と後の違いを表したものです。

【設例3-1】配偶者居住権が設けられる前

相続人:配偶者(妻、80歳、1,000万円の現金を保有)、長男(45歳)

相続財産:自宅(3,000万円相当)、現金1,000万円

このような状況の場合、配偶者居住権が設けられる前であれば、以下のいずれかの方法で相続していました。

(1)配偶者が自宅(3,000万円)を相続して、長男が現金1,000万円を相続する。

この場合は、配偶者は現金がもらえず、長男は相続できる財産が法定相続分以下になるので、それぞれが不満を持つ結果になります。

(2)配偶者が自宅(3,000万円)を相続して、長男に代償金1,000万円を支払う。

この場合は、法定相続分のとおりに相続できますが、配偶者は財産がなくなってしまいます。

(3)相続財産の自宅を売却して、4,000万円の現金を2,000万円ずつに分割する。

この場合も、法定相続分のとおりに相続できますが、配偶者は住み慣れた家に住めなくなってしまいます。

このように、いずれの方法で相続しても、相続人の誰かが不満を持つ結果になります。

続いて、配偶者居住権を利用する場合の設例を確認します。

【設例3-2】配偶者居住権を利用

相続人:配偶者(妻、80歳、1,000万円の現金を保有)、長男(45歳)

相続財産:自宅(3,000万円相当→居住権1,000万円、所有権2,000万円に分割)、現金1,000万円

先ほどお伝えしたように、自宅の建物に関する権利を居住権と所有権に分割できるところが配偶者居住権のポイントです。

配偶者居住権を利用すると、以下の方法で相続することができます。

- 配偶者は自宅の居住権(1,000万円)と現金1,000万円を相続して、長男は自宅の所有権(2,000万円)を相続する。

それぞれの相続財産の額は2,000万円ずつとなり、法定相続分のとおりに相続できます。

配偶者はそのまま自宅に住み続けられる上に、現金1,000万円を相続するため、自己の財産と合わせて2,000万円の現金を持つことになり、生活資金の不安が大きく軽減されます。

参考:法務省:残された配偶者の居住権を保護するための方策が新設されます。

1-4.存続期間は配偶者の終身に及ぶ

配偶者居住権は、配偶者の終身に及ぶ権利です。ただし、遺言や遺産分割協議などで存続期間を設定することもできます(民法第1030条)。

また、配偶者居住権は、配偶者の生活の安定を目的とした権利であるため、他人に売却したり譲渡したりすることはできません(民法第1032条第2項)。

以上のことから、期限を定めずに配偶者居住権を設定すれば、配偶者は亡くなるまで安心して自宅に住み続けることができます。

たとえば、先ほどの【設例3-2】でいえば、自宅の所有権を持つ長男から「自宅を売りたいから引っ越してほしい」と言われても、それを拒否することができます。

つまり、所有権を持つ長男が自宅を売却することは、配偶者が亡くなるまで、あるいは配偶者居住権の存続期間が終わるまでできないということです。制度の上では、配偶者居住権のある自宅の所有権を売却することもできますが、買い手が他の用途に転用できないため、現実には難しいと考えられます。

なお、配偶者居住権を相続した配偶者が亡くなると、配偶者居住権は消滅します。

1-5.第三者に対抗するためには登記が必要

配偶者居住権の設定に登記は必要なく、未登記でも権利としては成立します。しかし、登記をしていないと第三者に対抗することができません。

たとえば、所有者が自宅を売却してしまうと、そこに住む配偶者は家を出るよう迫られる恐れがあります。このような場合でも居住権を法的に主張できるよう、配偶者居住権はしっかりと登記をしておくことが大切です。

なお、自宅の所有者は、配偶者居住権を取得した配偶者に対して、配偶者居住権の設定の登記をさせる義務があります(民法第1031条)。

2.配偶者居住権の成立の要件とは?

相続権などとは異なり、配偶者居住権は相続開始後に配偶者の権利として自然に得られるものではありません。配偶者居住権が成立して配偶者が自宅に住み続けるためには、いくつかの要件を満たす必要があります(民法第1028条)。

2-1.配偶者が相続開始時に被相続人の自宅に住んでいること

配偶者居住権が成立するための一つ目の要件は、相続開始時点(被相続人が亡くなった日)に配偶者が被相続人の所有する家屋に住んでいることです。

配偶者が配偶者居住権を設定したい家とは別の家に住んでいる場合は要件を満たしません。もし、将来相続が起きたときに配偶者居住権を設定したいと考える場合は、対象となる家屋に配偶者が引っ越して、実際に生活しておかなければなりません。

また、被相続人が借家に住んでいる場合も要件を満たしません。この場合の自宅とは、被相続人が自ら所有している建物をさします。

配偶者居住権を設定できる配偶者は、法律上の婚姻関係にある配偶者であり、いわゆる内縁関係の配偶者は対象外となります。もちろん、子や親など、配偶者以外の人に配偶者居住権を設定することもできません。

2-2.配偶者に配偶者居住権を取得させる遺産分割・遺贈・死因贈与がされていること

配偶者居住権が成立するための二つ目の要件は、配偶者に配偶者居住権を取得させる遺産分割・遺贈・死因贈与がされていることです。

配偶者が配偶者居住権を取得する方法は、以下のいずれかによります。

- 遺産分割(家庭裁判所の審判も含む)

- 遺贈

- 死因贈与

特別な事情がない限り、遺産分割協議または遺贈で配偶者居住権を設定することが一般的です。

もっとも確実な方法は配偶者居住権の設定について遺言書に記載しておくことですが、遺言書がなければ、配偶者が遺産分割協議で配偶者居住権を設定したいと主張することもできます。

ただし、実際の相続では、相続人どうしでもめて遺産分割協議が難航するケースがあり、他の相続人が同意してくれるとは限りません。遺産分割協議で合意ができない場合は、裁判所に申立てを行えば遺産分割審判によって配偶者居住権の設定が認められる場合があります。

また、生前に贈与契約を結ぶ死因贈与によって配偶者居住権を設定することも可能です。

参考:死因贈与とは?遺贈との違いやメリット・デメリット、契約手続きの方法を解説

3.配偶者居住権を使うと節税になる場合がある

配偶者居住権は配偶者が住まいを確保するためのものですが、うまく活用すると相続税を節税できるというメリットもあります。

この章では、配偶者居住権が相続税の節税になる理由や、相続税の計算例をご紹介します。ただし、配偶者居住権にはデメリットもあるので、実際に活用するかどうかは節税以外の視点も考慮して決める必要があります。

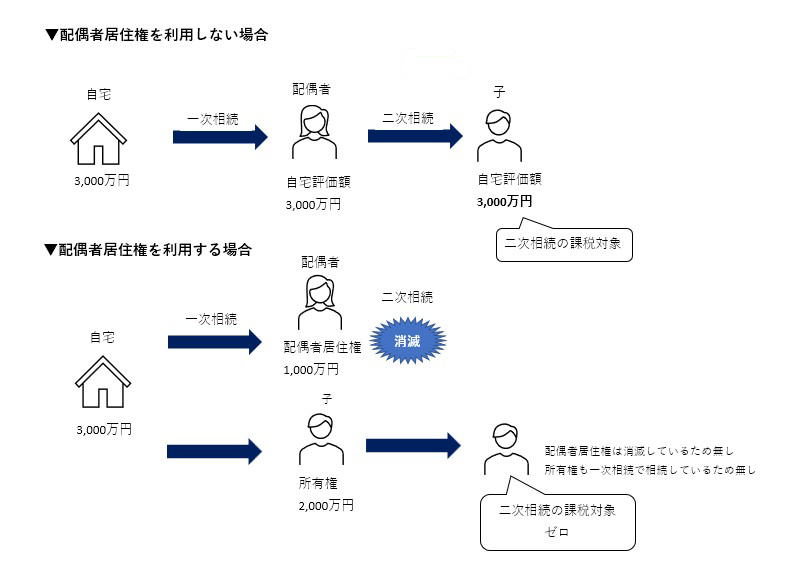

3-1.配偶者が死亡した場合、配偶者居住権は消滅するので課税されない

たとえば、夫婦と子の家庭の場合、夫婦のどちらかが亡くなって配偶者と子が相続人になる1回目の相続と、次に配偶者が亡くなって子が相続人になる2回目の相続があります。実務では、この1回目の相続を「一次相続」といい、2回目の相続を「二次相続」といいます。

配偶者居住権に対する相続税の課税の扱いは、一次相続と二次相続で異なります。

一次相続では、配偶者が相続した配偶者居住権は相続税の課税対象になります。

一方、二次相続では配偶者居住権への課税はありません。配偶者が死亡した時点で配偶者居住権は消滅し、そもそも存在しないからです。

3-2.配偶者居住権に存続期間が設定されていた場合は?

配偶者居住権は配偶者の終身に及ぶ権利ですが、遺言や遺産分割協議などで存続期間を設定することができます。

設定された存続期間が満了して配偶者居住権が消滅した場合でも、配偶者居住権の金額分の贈与が所有者に対して行われたことにはなりません。つまり、贈与税の課税はありません。

ただし、あらかじめ設定した存続期間の満了ではなく、配偶者と所有者の合意により消滅した場合や配偶者が配偶者居住権を放棄した場合は税金がかかる場合があります。

配偶者居住権を放棄した場合の課税については、「6-3.配偶者居住権を途中で放棄すると税金がかかる場合がある」でも解説します。

3-3.配偶者居住権の相続税評価方法

配偶者居住権は建物の利用に関する権利ですが、同時に敷地も利用することになるため、相続税評価では建物と敷地の両方が対象になります。

そして、配偶者居住権の相続税評価額は、建物の時価と、その建物にあとどれぐらい住めるかを数値で表した指標(建物の残存耐用年数、配偶者の平均余命など)をもとに行われます。

相続税評価額の具体的な計算方法は複雑なのでここでは割愛しますが、詳しく知りたい方は下記の記事をご覧ください。

配偶者居住権の相続税評価は「あとどれだけ自宅に住めるか」がポイント

3-4.配偶者居住権を活用した節税の計算例

二次相続まで含めて考えたとき、配偶者居住権を利用しない場合と、利用する場合とで、どれくらい税額が変わってくるのか、シミュレーションをしてみましょう。

【設例4】

相続人:配偶者(妻、80歳)、長男(45歳)

相続財産:自宅(8,000万円相当)

(配偶者居住権を設定する場合は、その評価額は敷地利用権も含めて4,800万円、建物と土地の所有権は3,200万円とします。)

注:

- 配偶者居住権は建物だけに関する権利ですが、実際には建物が建っている土地も利用するため、土地利用権を含めて評価します。

- 他の相続財産はないものとします。

- 自宅の価額は変動しないものとします。

- 配偶者の税額軽減以外に減税措置などの適用はないものとします。

【シミュレーション1】配偶者居住権を利用しない場合

▼一次相続

- 配偶者が自宅を相続する。

- 相続税の基礎控除額:3,000万円+(600万円×2)=4,200万円

- 課税遺産総額:8,000万円-4,200万円=3,800万円

- 相続税額の計算:3,800万円は、配偶者の税額軽減の適用範囲(1億6,000万円)内なので、相続税課税は発生しない。

相続税額:なし

▼二次相続

- 子が自宅を相続する。

- 相続税の基礎控除額:3,000万円+(600万円×1)=3,600万円

- 課税遺産総額:8,000万円-3,600万円=4,400万円

- 相続税額の計算:4,400万円×税率20%-控除額200万円=680万円

(税率、控除額は国税庁Webサイト「相続税の速算表」による。以下同じ)

相続税額:680万円

【シミュレーション2】配偶者居住権を利用する場合

▼一次相続

- 配偶者が配偶者居住権を相続し、子は所有権を相続する。

- 相続税の基礎控除額:3,000万円+(600万円×2)=4,200万円

- 課税遺産総額:8,000万円-4,200万円=3,800万円

- 相続税額の計算:

①課税遺産総額を法定相続分(1/2ずつ)で分ける → 配偶者1,900万円、子1,900万円。

②1人当たりの相続税額:1,900万円×税率15%-控除額50万円=235万円。

③相続税の総額:235万円×2=470万円。

④③の総額を実際の相続割合に応じて按分。

配偶者の相続税:470万円×(4,800万円÷8,000万円)=282万円

→配偶者居住権の評価額は税額軽減の適用範囲内なので、相続税課税は発生しない。

子の相続税:470万円×(3,200万円÷8,000万円)=188万円

相続税額:188万円

▼二次相続

- 配偶者の配偶者居住権は消滅する。その他に相続財産はないため、相続税は課税されない。

相続税額:なし

【結果】配偶者居住権を利用するほうが、492万円、相続税額が低くなる。

上記のシミュレーションは、計算を簡単にするためにさまざまな仮定を置きましたが、一次相続と二次相続を合計すると、配偶者居住権を利用するケースのほうが、相続税額は低く抑えられています。

ただし、配偶者居住権を利用すると一次相続から相続税が発生するため、実務では「節税になると聞いたのに、いきなり課税されるのか?」と誤解されることもあります。あくまでも、一次相続と二次相続の2回の相続を合わせた場合に節税になることに留意が必要です。

いずれにしても、節税効果に着目して配偶者居住権の利用を検討する場合には、配偶者居住権の相続税評価方法や相続税の計算方法について専門的な知識が必要になります。税理士法人チェスターでは生前の相続対策のご提案から相続税申告のサポートまで幅広く行っていますので、相続のことでお困りの方はぜひ一度ご相談ください。

4.配偶者居住権を活用するべきケース

配偶者居住権は、配偶者の権利として自然に得られるものではなく、遺言や遺産分割などで任意に設定するものです。

この章では、配偶者居住権を活用するべきケースをご紹介します。

4-1.配偶者に住まいと資金を確実に残したいとき

配偶者と子で遺産を相続する場合に法定相続分で分け合うと、配偶者にとって良くない場合があります。遺産の額が十分でなければ、配偶者は、自宅を相続すると現預金など他の遺産を相続することができません。一方で、現預金を相続すると住む場所を失うことになりかねません。

配偶者居住権は自宅に関する権利のうち居住する権利だけに限定したものであり、自宅をそのまま相続するよりも価値は低くなります。つまり、配偶者居住権とあわせて現預金など他の遺産を相続することができます。

このように、配偶者居住権は、配偶者に住まいと資金を確実に残したいときに活用できます。

4-2.自宅のほかに目立った財産がないとき

自宅のほかに目立った財産がない場合は、誰か一人が自宅を相続すると、他の人は遺産をほとんど相続できません。

配偶者居住権を設定すると、自宅の価値が「配偶者居住権」と「所有権」に分けられます。配偶者は配偶者居住権を相続し、子など他の相続人は所有権を相続できるため、相続人どうしのトラブルを防ぐことができます。

このように、自宅のほかに目立った財産がないときも、配偶者居住権の活用が有効です。

4-3.相続税を節税したいとき

配偶者居住権は配偶者が死亡すると消滅するため、配偶者居住権を活用して相続税を節税することができます。詳しい解説は「3-4.配偶者居住権を活用した節税の計算例」をご覧ください。

ただし、一次相続と二次相続の2回の相続で生じる相続税を合算してはじめて節税となるのであり、一次相続では相続税が発生してしまうことには留意が必要です。

5.敷地には小規模宅地等の特例も適用できる

配偶者居住権にもとづく敷地利用権、および敷地所有権については、要件を満たせば相続税の計算で「小規模宅地等の特例」を適用できます。

小規模宅地等の特例とは、居住用や事業用などの土地を家族が相続する場合に、一定の条件を満たすとその土地の相続税評価額が最大80%減額される制度です。

自宅の敷地の場合、減額割合は80%、減額される土地の面積の上限は330㎡です。限度面積の判定では以下の計算例のように利用権と所有権のそれぞれの価額に応じて面積を分配します。

【設例5】

敷地面積は300㎡で、敷地利用権の価額は900万円、敷地所有権の価額は1,100万円である場合。

・敷地利用権は135㎡として特例を適用

300㎡×900万円÷(900万円+1,100万円)=135㎡

・敷地所有権は165㎡として特例を適用

300㎡×1,100万円÷(900万円+1,100万円)=165㎡

なお、小規模宅地等の特例の適用を受けるにあたっては、さまざまな要件などが定められています。詳しくは、下記の記事をご覧ください。

小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説

6.配偶者居住権の注意点・デメリット

配偶者居住権は、メリットばかりではありません。以下のような注意点やデメリットもあります。配偶者居住権の利用を検討するときは、メリットとデメリットをよく理解しておくことが大切です。

6-1.配偶者居住権は売却・譲渡できない

配偶者居住権はあくまで自宅に居住する配偶者に認められた権利であり、他人に売却や譲渡をすることはできません(民法第1032条第2項)。

将来、多額の現金が必要となり自宅を売却しなければならないような事態が想定されるのであれば、配偶者居住権の設定には慎重な検討が必要です。場合によっては、配偶者居住権を設定するよりも、むしろ先に自宅の売却を検討したほうがよいかもしれません。

6-2.大規模なリフォームには所有者の同意が必要になる

配偶者居住権を設定すれば配偶者は自宅に住むことができますが、あくまで所有者は子など他の相続人です。所有者に無断で、賃貸したり増改築したりすることはできません(民法第1032条第3項)。

たとえば、体が不自由になってバリアフリー住宅への大規模なリフォームをしたいと思ったときには、所有者の同意が必要です。

通常であれば、所有者がそれを拒否することは考えにくいですが、何らかの理由で所有者との関係が悪化しているような場合は、注意が必要です。

6-3.配偶者居住権を途中で放棄すると税金がかかる場合がある

配偶者居住権を設定しても、途中で放棄することができます。この場合には配偶者から所有者に対して贈与があったものとみなされ、配偶者居住権の価額に対して贈与税が課税されます。

また、配偶者居住権を放棄する際に所有者が対価を支払う場合は、配偶者が受け取る対価は譲渡所得の扱いとなり所得税の総合課税の対象となります。

配偶者居住権を設定するときは、途中で放棄する可能性がないかを十分に検討する必要があります。もしその可能性があるなら、5年や10年などと、期間を定めて配偶者居住権を設定することも一つの方法です。期間が定められた配偶者居住権の期間満了時には、贈与税は課されません。

6-4.相続放棄をした場合は配偶者居住権を相続できない

配偶者が相続放棄をすると、配偶者居住権を相続することはできません。

ただし配偶者は、「配偶者短期居住権」により一定の期間は無償で自宅に住み続けられます。配偶者短期居住権については、次の章で解説します。

6-5.再婚の場合は誰に権利を渡すかに注意

再婚をしている場合は、誰に自宅を継がせるか慎重な検討が必要です。

再婚をして後妻との間には子がおらず、前妻との間に子がいて、後妻と前妻の子が養子縁組をしていない場合は、配偶者居住権と所有権を分離せずに後妻が自宅を相続すると、前妻の子には自宅を渡せません。

後妻の住む場所を確保しつつ最終的には前妻の子に自宅を渡したければ、後妻が配偶者居住権を、前妻の子が所有権をそれぞれ取得するという方法が考えられます。ただし、後妻と前妻の子の関係が良くないような場合は、配偶者居住権の利用に支障が出る可能性があります。

一方、再婚した後妻に連れ子がいる場合に、配偶者居住権を後妻に遺贈して所有権を後妻の連れ子に遺贈するようなケースでは、遺産の相続権を持つ前妻の子との間で相続トラブルが起きる可能性もあります。

7.配偶者居住権とは別物! 「配偶者短期居住権」も理解しておこう

亡くなった被相続人の配偶者の居住権を保障する権利には、もう一つ「配偶者短期居住権」があります。名前は似ていますが、配偶者居住権とは異なる権利です。

これは、簡単にいえば、住んでいた自宅が相続や遺贈で他人のものになったとしても、すぐに配偶者を追い出すのは酷だということで、しばらくは無償で住むことを認めるというものです。

被相続人が所有する建物に無償で住んでいた配偶者は、配偶者短期居住権により下記の日までは引き続き無償で住むことができます(民法第1037条)。

(1)遺産分割が行われる場合

遺産分割が成立した日、または相続開始から6か月が経過した日のいずれか遅い日まで

(2)遺言などにより他の相続人が相続したり他人に遺贈したりした場合、または配偶者が相続放棄した場合

自宅を取得した人から「配偶者短期居住権の消滅申入」を受けた時から6か月が経過した日まで

なお、配偶者短期居住権は相続開始により自然に得られる権利であり、配偶者居住権のように遺言や遺産分割協議などで権利として設定する手続きは必要ありません。

8.配偶者居住権についてよくある質問

最後に、配偶者居住権についてよく寄せられる質問をいくつか取り上げて、それぞれに回答します。

8-1.自宅は共有財産ですが配偶者居住権を設定できますか?

相続開始時に自宅を被相続人と他者で共有している場合は、配偶者居住権を設定することができません(民法第1028条)。ただし、自宅を配偶者と共有している場合は、配偶者居住権を設定することができます。

共有の建物について配偶者居住権を設定したい場合は、被相続人または配偶者が他者の共有持分を買い取るなどして、共有を解消しておく必要があります。

8-2.配偶者居住権を売却して老人ホームの入居資金に充てられますか?

配偶者居住権は配偶者が住まいを確保するための権利であるため、他人に売却することはできません(民法第1032条第2項)。したがって、老人ホームへ入居するために、配偶者居住権を売却して資金を得ることはできません。

ただし、以下の方法であれば老人ホームの入居資金を確保することができます。

- 配偶者居住権を放棄して所有者から対価を得る

- 所有者の承諾を得て自宅を賃貸に出す

8-3.固定資産税など必要経費は誰が払うのですか?

配偶者居住権を相続して自宅に住む配偶者は、居住する建物の通常の必要費を負担することとされています(民法第1034条第1項)。通常の必要費とは、主に固定資産税や通常の修繕費をさします。

固定資産税は建物の所有者が納税することになっていますが、配偶者居住権を設定している場合は、所有者が配偶者に固定資産税にあたる金額を請求することができます。

8-4.配偶者居住権を設定した自宅が火災で燃えてしまった場合はどうなりますか?

配偶者居住権を設定した自宅が火災で燃えるなどして使用できなくなったときは、配偶者居住権は消滅します(民法第1036条、第616条の2)。

8-5.遺言で自宅を取得した息子から「すぐに出ていけ」と言われていますが、待ってもらうことはできますか?

遺言で子など配偶者以外の人に自宅が与えられ、配偶者居住権の設定がない場合は、配偶者は自宅から退去しなければなりません。しかし、実際に配偶者がすぐに自宅を出ることは大きな負担となります。

このような場合、配偶者には配偶者短期居住権があり、自宅を取得した人から「配偶者短期居住権の消滅の申入れ」を受けても、その日から6か月間は無償で自宅に住み続けられます(民法第1037条)。

この質問の例では、息子から出るように言われたとしても、6か月間は待ってもらうことができます。配偶者は、その間に新しい住まいを探すことになります。

9.配偶者居住権を使った節税の検討は相続専門の税理士に相談を!

配偶者居住権は比較的新しい制度であり、その使い方についての理解はまだ浸透しているとはいえません。しかし、上手に活用すれば、夫婦のどちらかが亡くなった後の配偶者の生活基盤を確保することができます。

しかし一方ではデメリットや注意点もあり、うかつに設定してしまうと、相続人どうしのトラブルの原因ともなりかねません。

また、配偶者居住権を設定した場合に生じる相続税についても、その算定には専門的な知識が必要になります。

配偶者居住権の利用を検討される場合は、ぜひ相続専門の税理士法人チェスターにご相談ください。税理士法人チェスターでは、生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広く行っています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編