死因贈与とは?遺贈との違いやメリット・デメリット、契約手続きの方法を解説

死因贈与とは自分が死んだときに財産を渡す方法の1つです。「自分が死んだときに〇〇(=特定の財産)をあなたに贈与します」という死因贈与契約を生前に結ぶことで、自分が希望する人に財産を渡せます。

財産を渡す方法には遺贈や生前贈与もあるので、他の方法との違いを理解した上で、死因贈与を行うかどうか決めるようにしましょう。本記事では死因贈与のメリットやデメリット、手続き方法を紹介します。

この記事の目次 [表示]

1.死因贈与の基礎知識

贈与と聞くと「生きている人同士で財産の受け渡しをすること」とイメージする人も多いでしょう。そのため死んだときに贈与が行われる死因贈与は、イメージが掴みにくいと感じる人もいるかもしれません。

そこでまずは、死因贈与とは何なのか、遺贈や生前贈与とはどんな違いがあるのか、死因贈与に関する基本的な事項から確認していきましょう。

1-1.死因贈与とは

贈与とは「無償で財産を渡すこと」で、贈与の1つである死因贈与とは「死亡を原因として財産を無償で渡すこと」を指します。「私が死んだらあなたに〇〇を贈与します」と生前に決めておく贈与が死因贈与です。

贈与を単なるモノや金銭の受け渡しとイメージする人もいるかもしれませんが、法律上は贈与契約という契約の一種です。贈与者(贈与する人)と受贈者(贈与される人)が財産の贈与について合意することで成立します。

1-2.遺贈や生前贈与との違い

自分の財産を渡したい場合、死因贈与以外の方法として遺贈や生前贈与があります。財産をある人に受け継がせる旨を遺言書に記載して渡す方法が遺贈、死因贈与と違って生前に財産を渡す贈与が生前贈与です。

主に次のような違いがあります。

| 死因贈与 | 生前贈与 | 遺贈 | |

|---|---|---|---|

| 当事者間の合意 | 必要 | 不要 | |

| 書面 | 不要(口頭でも有効であるが、書面作成が望ましい) | 必要 | |

| 一方的な撤回 | 原則可 | 書面によらない贈与は原則可 | 可 |

| 贈与者の死後の放棄 | 不可 | ― | 可 |

| 税金の種類 | 相続税 | 贈与税 | 相続税 |

遺贈をする場合、受遺者(財産を遺贈される人)の同意は不要で遺言者が単独でできますが、贈与では贈与者と受贈者の合意が必要です。単独ではできません。遺贈では遺言書を作成する必要があるのに対して、贈与では契約書などの書面がなくても口頭で成立します。

実務上は、契約書がないと後々にトラブルになりやすく贈与を受けたことの立証が難しくなるため、贈与契約書の作成が実質的に必須ですが、法律上は契約書がなくても贈与は有効です。

撤回は遺贈ではいつでも可能で、贈与では撤回できる場合とできない場合があります。書面によらない贈与は原則として撤回でき、書面による贈与は撤回ができません。

ただし、贈与の中でも死因贈与に関しては、性質が生前贈与よりも遺贈に近く、民法の遺贈の規定が準用されるため、書面による死因贈与でも原則として撤回が可能です。受贈者に何らかの負担を求める負担付贈与や負担付死因贈与の場合は、負担にあたる内容が履行された後だと撤回ができません。

また、後述するように、課税される税金の種類にも違いがあります。

参考:遺贈とは?相続との違いや注意点、包括遺贈と特定遺贈について解説

1-3.死因贈与を利用するメリット

死因贈与を利用することには、次のようなメリットがあります。

- 贈与者の死後に一方的に破棄される心配がない

- 負担付死因贈与であれば受贈者の権利を守れる

- 不動産の死因贈与では仮登記で権利を保全できる

死因贈与では贈与者の死後に受贈者が贈与を放棄することができません。渡したい相手に確実に財産を渡せる点がメリットです。遺贈だと死因贈与とは違い、自分の死後に相手が財産を受け取らないことができます。

負担付死因贈与の場合は、負担にあたる事項が履行されると贈与の撤回ができなくなり、受贈者が確実に財産を贈与してもらえるため、受贈者の権利を守れる点もメリットの1つです。

「BがAの介護をすれば〇〇をBに贈与する」という内容の死因贈与契約であれば、Bは介護をすれば財産を贈与してもらえます。

また、贈与する財産が不動産の場合、死因贈与であれば生前に仮登記を行うことが可能です。遺贈だと仮登記はできません。仮登記とは、本登記前に登記上の順位を確保するための登記で、受贈者は自分の権利を守ることができます。

1-4.死因贈与のデメリット

死因贈与の利用のデメリットは、次のような点です。

- 相手の同意がないと贈与できない

- 負担付死因贈与は撤回できないことがある

- 不動産の死因贈与は遺贈より税金が高くなる

死因贈与は贈与者が単独で行うことができず、受贈者との合意が必要になります。遺贈とは違い、贈与の内容を相手に秘密にすることはできません。自分が死ぬまでの間、誰に何の財産を渡すのか知られたくない場合は、遺言書を作成して遺贈によって財産を渡すことになります。

負担付死因贈与では、負担の履行後は撤回ができず受贈者の権利が守られる点をメリットとして挙げましたが、これを贈与者の側からみると、仮に負担にあたる内容が履行された後に仲が悪くなり、財産を贈与したくないと思っても死因贈与契約は撤回できないということです。

また、死因贈与によって法定相続人に不動産を渡す場合は、特定遺贈(財産を指定して行う遺贈)に比べて登録免許税や不動産取得税が高くなります。税率の違いは次の表のとおりです。

| 死因贈与 | 遺贈(特定遺贈) | |

|---|---|---|

| 登録免許税 | 一律2.0% | 法定相続人:0.4% 法定相続人以外:2.0% |

| 不動産取得税 | 土地・住宅3.0%、 住宅以外の家屋4.0% | 法定相続人:非課税 法定相続人以外:土地・住宅3.0%、住宅以外の家屋4.0% |

たとえば、法定相続人に土地(宅地)3,000万円を渡す場合、特定遺贈であれば登録免許税12万円で済みますが、死因贈与だと登録免許税60万円・不動産取得税45万円をあわせた105万円も税金を払わなければいけません(宅地の不動産取得税は、価格の1/2に税率をかけて求めます)。

2.死因贈与が成立するための条件

自分が死んだときのことを考えて相続対策をしたつもりでも、法律で定められた要件を満たさず無効になる場合があります。死因贈与が無効にならないように、法律の規定を理解しておくことが大切です。

死因贈与が成立するための条件とは何か、法定の要件を理解した上で死因贈与契約を結ぶようにしましょう。

2-1.契約書がなくても口頭で成立する

前述のとおり、死因贈与契約は贈与者と受贈者が合意すれば成立するので、口頭で確認しただけでも成立します。遺言書の形式が法律で決まっている遺贈とは違い、特定の形式の書類(契約書)を作成する必要があるわけではありません。財産を贈与する旨を贈与する人が口頭で伝えて、相手が同意すれば死因贈与契約としては有効です。

ただし、契約書を作らず口約束で済ませると後々にトラブルになる可能性があります。たとえば贈与者が亡くなったとき、「家を私に死因贈与する旨を生前に口頭で確認した」とある相続人が主張しても、他の相続人からすれば「証拠もないのに何を勝手なことを言っているのか」となってしまい、揉めることになりかねません。

書面が残っていないと立証できずトラブルになりやすいので、死因贈与では契約書を作成するようにしましょう。

2-2.親権者の同意があれば18歳未満でも契約できる

死因贈与は契約の一種であり、契約という法律行為をできるのは原則として成年に限られます。成年とは2022年4月1日以降は18歳以上の人、それより前は20歳以上の人です。ただし、未成年者でも親権者の同意があれば契約できます。

なお親権者の同意がなかった場合でも、死因贈与契約がすぐに無効になるわけではありませんが、未成年者が結んだ死因贈与契約は親権者が取り消すことが可能です。親権者によって取り消されると死因贈与が成立しません。

未成年の孫に自分の財産を渡したい場合など、未成年者に対して死因贈与を行う場合は、後から取り消されるリスクをなくすために親権者の同意を得るようにしましょう。

3.死因贈与の具体的な手続き方法と注意点

死因贈与契約の内容や契約書の書き方に問題があると、後々に困る場合やトラブルになる場合があります。死因贈与を行うときには、以下で紹介するポイントを踏まえて贈与契約を結ぶようにしてください。ここでは、死因贈与で注意すべき点とは何か、手続きの手順に沿って紹介していきます。

3-1.贈与の内容を決める

まずは贈与の具体的な内容を決める必要があります。贈与する財産は何にするのか、負担付死因贈与にする場合は負担の内容をどうするのか、贈与者と受贈者で話し合って決めましょう。その際、税金と遺留分についても考慮するようにしてください。

3-1-1.【注意点①】死因贈与には税金(相続税)がかかる場合がある

贈与者が亡くなって死因贈与が実行されると相続税がかかる場合があります。

贈与税の課税対象になる生前贈与とは違い、死因贈与で渡す財産は相続税の課税対象です。死因贈与契約を結んだ時点では税金がかかりませんが、贈与者が亡くなって相続税の支払いが必要になると、納税資金を準備できず困ることがあります。

死因贈与で現預金を渡す場合は納税資金として使えますが、土地や家などの不動産を贈与する場合は、受贈者が納税資金を自分で用意しなければいけません。

納税資金を賄うだけの十分な現預金を受贈者が持っていない場合は、不動産だけでなく納税資金に充てるための現預金もあわせて贈与するなど、対策を検討しましょう。

3-1-2.【注意点②】死因贈与は遺留分侵害額請求の対象になる

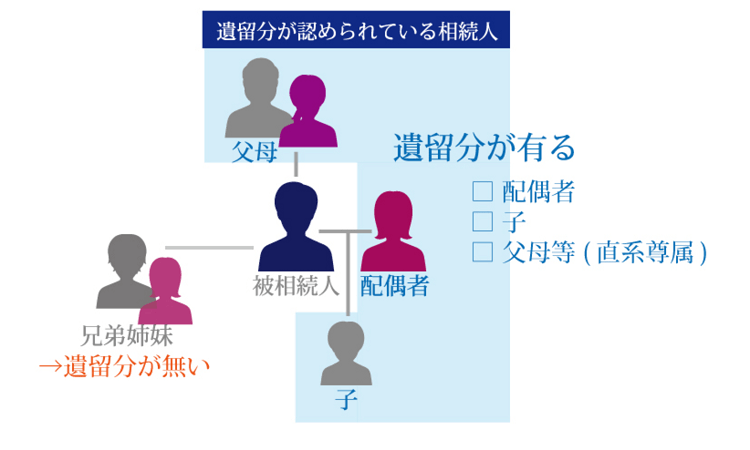

遺留分とは一定の相続人に法律上保障された権利で、遺留分が認められている相続人は、遺産のうち一定割合を相続する権利を主張できます。

仮に全ての財産を特定の人に渡す旨が死因贈与契約書に書かれていて、ある相続人には遺産を一切渡さない内容になっていた場合、その相続人に遺留分があれば、遺留分侵害額請求を行うことで遺留分に相当する額を受け取ることが可能です。

各相続人の遺留分は、相続財産や死因贈与で渡される財産などの合計額に一定割合をかけて計算します。死因贈与も遺留分侵害額請求の対象であり、遺留分を侵害するような内容で死因贈与を行うと、相続開始後に他の相続人とトラブルになる可能性があるので注意が必要です。

なお、相続税や遺留分の計算方法がよく分からない場合には相続税専門の税理士に相談することをおすすめします。相続のことでお困りの方は、ぜひ一度税理士法人チェスターにお問い合わせください。

3-2.死因贈与契約書を作成する(サンプル様式あり)

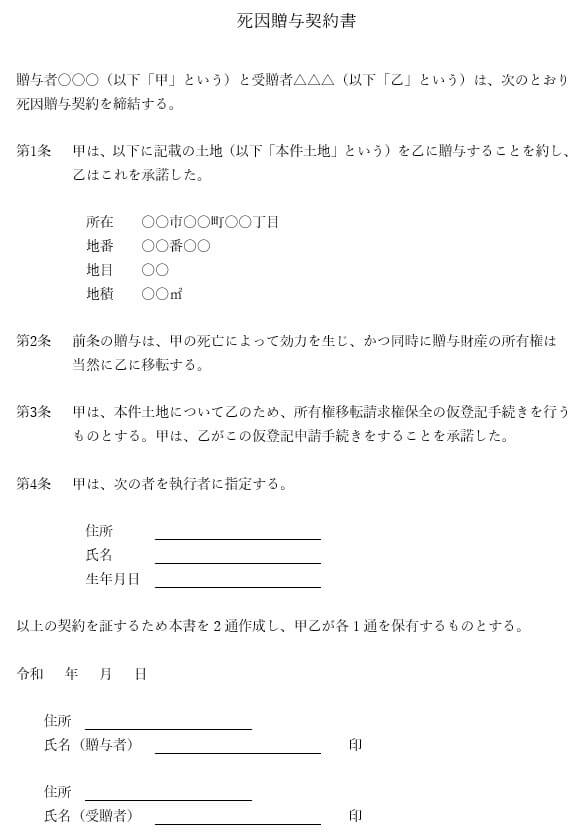

死因贈与契約書に決まった書式はありませんが、一般的に以下のようなものが使われます。

文言が不正確だと契約書として意味をなさない場合があるので、「誰が・誰に・何を」贈与するのか明確に記載します。仮に「甲が土地を乙に贈与する」とだけ契約書に記載すると、どの土地を指しているのか分かりません。

現金の贈与では「甲は、現金〇〇万円を乙に贈与することを約し、乙はこれを承諾した」と記載すれば問題ありませんが、不動産の贈与では対象財産を特定できるように、登記事項証明書に載っている所在地などの情報も記載します。

捺印は認印・実印どちらでも有効ですが、契約書という正式な書類である以上、実印を使うようにしましょう。また、死因贈与契約書を公正証書で作成した上で執行者を定めれば、執行者の実印と印鑑証明書のみで不動産の登記申請が可能です。全ての相続人の実印や印鑑証明書を集める必要がなくなります。

3-3.不動産の死因贈与では始期付所有権移転仮登記を行う

死因贈与契約の締結後、贈与者が受贈者以外の第三者に不動産を譲渡する契約(二重契約)をしてしまい、その第三者によって所有権移転登記がされると受贈者は第三者に対抗できません。不動産の贈与を受けられなくなってしまいます。

このようなリスクを回避し、受贈者が自分の権利を守るために行うのが始期付所有権移転仮登記です。本登記とは違いあくまで仮の登記ですが、所有権移転登記をする順位を保全する効力があります。

仮登記は贈与者・受贈者による共同申請が原則です。ただし、贈与者の承諾がある場合は受贈者による単独申請が可能で、この場合は承諾書に印鑑証明書を添付して贈与者が申請します。また、死因贈与契約書が公正証書で作成されていて贈与者の承諾がある場合には承諾書や印鑑証明書は必要ありません。

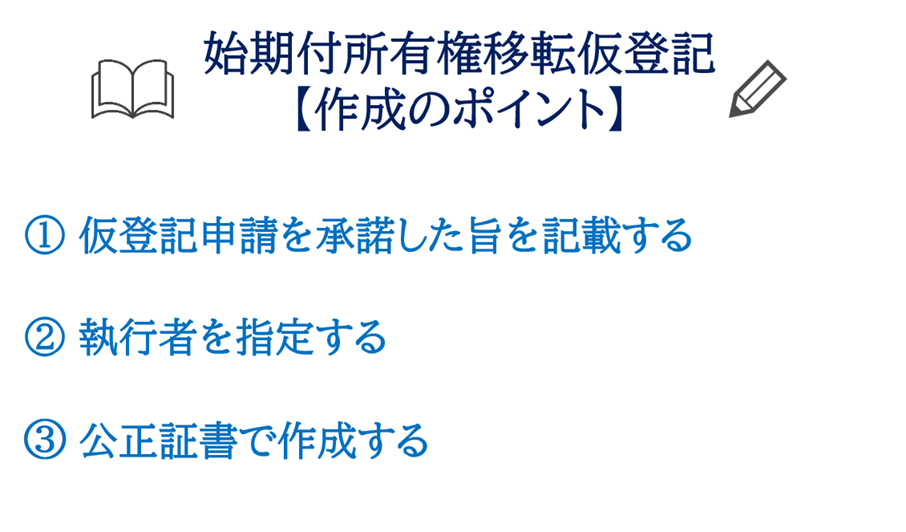

死因贈与契約書を作成する際、「①仮登記申請を承諾した旨を記載する」「②執行者を指定する」「③公正証書で作成する」の3点が揃えば、仮登記や本登記の必要書類を簡略化できて手続き負担を軽減できます。

4.死因贈与の効力が生じない場合とは

実際のケースにおいては、死因贈与が有効なのか無効なのか判断に迷う場合があり、死因贈与の効力が問題になることがあります。

死因贈与は契約である以上しっかりと守られるべきですが、契約という法律行為より遺言など他の法律行為が優先されることがあるため、その効力は絶対ではありません。以下では死因贈与の効力が生じない場合について紹介していきます。

4-1.受贈者が先に亡くなった場合

死因贈与では贈与者が亡くなったときに贈与が実行されますが、その贈与者よりも先に受贈者が亡くなった場合は、死因贈与の効力が失われるものと考えられます。

民法第554条では、「贈与者の死亡によって効力を生ずる贈与については、その性質に反しない限り、遺贈に関する規定を準用する」と規定され、民法第994条で「遺贈は、遺言者の死亡以前に受遺者が死亡したときは、その効力を生じない」とされているからです。

そして受贈者が先に亡くなると死因贈与契約の効力自体が生じないため、亡くなった受贈者の相続人が贈与を受ける権利を引き継ぐことも基本的にありません。

4-2.死因贈与の内容と遺言書の内容が異なる場合

贈与者が亡くなり死因贈与契約に基づいて贈与を受けようとしたものの、異なる内容が書かれた遺言書が見つかる場合があります。死因贈与契約書では「土地を長男に贈与する」、遺言書では「土地を次男に遺贈する」と書かれていて、記載内容に違いがあるような場合です。

この場合には日付が新しいものが優先されるため、死因贈与契約の方が後日付であれば有効ですが、遺言書より前日付だった場合は遺言書の内容が優先されます。内容が抵触する遺言書が複数見つかると新しい日付のものが優先されますが、この取扱いが死因贈与契約と遺言書の内容が抵触する場合についても準用されます。

5.無効な遺言書が死因贈与契約を表した書類として有効になるケースもある

死因贈与の効力が生じない場合とは逆方向の話ですが、遺言書が遺されていた場合に、その遺言書の効力が生じない場合に、死因贈与として有効になるというケースがあります。

遺言書は、たとえば自筆証書遺言なら、日付や押印が必要など、有効となる要件が法律で定められています。被相続人がうっかりその要件を満たさない遺言書を遺してしまうと、遺言書としては認められず、効力を発揮しません。

しかし、書式が間違っていたとしても、遺言書を遺したということは、少なくともその内容に沿った遺産分割を被相続人が望む意思があったであろうと推測はできます。

そのため、遺言書としては無効でも、死因贈与契約を表した書面としては有効ではないかという点が、過去に何度も法廷で争われています。そして、無効な遺言書を死因贈与契約として認める判決も、いくつも出されています。

もし無効な遺言書となってしまった場合は、あきらめずに死因贈与契約として認められないかを追求してみてもいいでしょう。

5-1.無効な遺言書が死因贈与契約として認められるための条件

無効な遺言書が死因贈与契約を表した書類として認められるかどうかは個別のケースによります。

では、どんな場合なら認められる可能性が高いかといえば、遺言者(贈与者)の意思と受遺者(受贈者)の意思が合致していると認められる場合です。

具体的には、その遺言書の作成状況や、被相続人と受遺者との相続に対する生前の会話のメモやメール、「たしかにお父さんはあの子にこの財産を渡したがっていた」といった他の親族の証言などがあれば、認められる可能性が高くなるでしょう。

6.死因贈与による相続対策や相続税申告は専門家に相談を

死因贈与をうまく活用すれば自分が希望する相手に希望する財産を渡すことができます。

法律で厳格な要件が決まっている遺贈に比べると死因贈与は無効になるリスクが低く、相続対策として使いやすい方法です。

実際に死因贈与を行う場合は、今回ご紹介したように税金や遺留分にも注意しながら贈与の内容を検討しましょう。

相続対策の方法には、死因贈与以外にも生前贈与や遺言、家族信託などさまざまな方法があります。相続対策を検討する場合、それぞれの方法の特徴や違いを理解した上で比較・検討する必要があり、相続に関する専門的な知識が必要です。

税理士法人チェスターでは、生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。相続のことでお困りの方は、ぜひ一度税理士法人チェスターにお問い合わせください。

≫≫ 相続税専門の税理士法人チェスターへ相談する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編