タワマン節税とは?相続税を節税できる仕組みや改正後の評価方法を解説

タワマン節税は、資産を利用してタワーマンションを購入し、相続財産の評価額を圧縮する節税方法のことです。相続税の負担を軽減したいと考える富裕層の多くに選ばれてきました。

しかし、タワーマンションを活用した過度な相続税の節税を問題視した国税庁により、区分所有マンションの評価額を算出するルールが変更されることになりました。相続対策を目的にタワーマンションを購入する場合は、相続発生時の評価方法がどのように変わるのかを理解しておくことが大切です。

本記事では、タワマン節税の基本的な仕組みや改正後の評価方法、購入するときに知っておくべきポイントを相続税専門の税理士が解説します。

動画でも分かりやすく解説中!こちらもご覧ください↓

この記事の目次 [表示]

1. タワーマンション節税(タワマン節税)とは

タワーマンションに明確な定義はありませんが、建築基準法20条に規定する「高さが60mを超える建築物」とすることが一般的で、20階建て以上のマンションがこれに相当します。タワーマンション節税(タワマン節税)とは、多額の借入れをしてタワマンを購入し、時価よりも低い相続税評価額と借入金の債務控除を用いて、相続税の負担を軽減する節税方法のことです。

相続税を計算するときは、遺産ごとに金銭的な価値(相続税評価額)を求め、それらを足し合わせます。基本的には、相続税評価額をもとに算出する遺産総額が多ければ多いほど、相続税の負担は重くなります。

現金や有価証券などの相続税評価額は、原則として時価と同じです。一方、不動産の相続税評価額は、時価よりも低い傾向にあります。そのため、遺産を現金や有価証券ではなく不動産という形で相続した方が、相続税評価額が低くなり、相続税の負担を軽減する効果が見込めます。

タワーマンションの高層階にある部屋は、時価と相続税評価額の差が大きいため、低層階のマンションよりも相続税の負担を軽減する効果が見込めるのです。

1-1.タワマン節税が富裕層に選ばれる主な理由

タワーマンションであれば、土地にアパートやマンションを建てて経営をするときとは異なり、賃貸経営の管理も不要です。

高層階のタワーマンションを購入するだけで、相続税の負担を大幅に軽減する効果が期待できるため、保有資産が多い富裕層を中心にタワマン節税は人気がありました。

また、タワーマンションの多くは、都心部の一等地に建てられていることに加え、共用施設やサービスも充実しており、資産価値が落ちにくいといわれています。

中古物件として売りに出しても買い手が見つかりやすく、また他人にも貸しやすいことも、富裕層にタワーマンションが人気である理由の1つです。

2.タワーマンションで相続税の負担を軽減できる仕組み

続いて、タワーマンションを購入すると相続税の負担が抑えられる仕組みを詳しくみていきましょう。

2-1. タワーマンションは高層階ほど時価と相続税評価額の差が拡大する

不動産の相続税評価額は、国税庁が定める評価基準(財産評価基本通達)をもとに、土地と建物を分けて算出します。財産評価基本通達によると、土地部分の相続税評価額は時価の8割程度である「路線価」を、建物部分は再建築価格の5〜7割程度である「固定資産税評価額」をもとに決まるとされています。

マンションには、住民が生活する専有部分と玄関ホールやエレベーターなどの共有部分があります。そのため、1戸あたりの相続税評価額を求める際は、土地部分と建物部分のどちらも、マンション全体の評価額を敷地権割合(持分割合)で按分しなければなりません。

敷地権割合は「各専有部分の床面積÷すべての専有部分の合計床面積」で算出されます。タワーマンションには多くの住戸があり、1戸あたりの敷地権割合は低い傾向にあるため、立地条件の良い物件であっても土地部分の相続税評価額は市場価格に比べて低くなりやすいです。

また、建物部分の評価に用いる固定資産税評価額は、建物の材料や施工方法、専有面積などに応じて決まります。市場価格とは異なり、建物の総階数やマンションの所在階などは考慮されません。

タワーマンションの高層階にある部屋は、展望が素晴らしいだけでなく害虫もほとんどおらず快適に暮らしやすいため、低層階よりも価格が高い傾向にあります。

その一方で、部屋の広さが同じであれば、低層階と高層階で土地部分の相続税評価額は同じです。このため、タワーマンションの高層階にある部屋を購入すると、相続税評価額を大幅に圧縮でき高い節税効果が期待できます。

2-2. 持分の土地面積の全部または大半に小規模宅地等の特例を適用できる

小規模宅地等の特例とは、亡くなった人が住んでいた建物がある土地などを相続したときの特例措置のことです。所定の要件を満たすと、土地部分の相続税評価額が最大80%減額されます。

減額割合と特例を適用できる面積(限度面積)は、以下のとおりです。

減額割合 限度面積 特定居住用宅地等

(被相続人の住居が建てられている土地)80% 330㎡ 特定事業用宅地等

(被相続人が事業に利用していた宅地)80% 400㎡ 貸付事業用宅地等

(被相続人が賃貸に出していた土地)50% 200㎡

マンションの場合、特例の対象となる敷地面積は「敷地利用権を有する土地面積」で判定します。これは「マンション全体の敷地面積×敷地権割合(共有持分)」で求められます。

前述のとおり、タワーマンションは1つの敷地内に多数の住戸があり、1戸あたりの敷地利用権が小さくなりやすいため、敷地利用権を有する土地面積のすべてが特例の対象となるケースが多いのです。

タワーマンションは、そもそもの相続税評価額が時価より低いことに加え特例の恩恵も受けやすいため、都心部にある人気物件であれば相続税評価額が市場価格の2〜3割になるケースもあります。

小規模宅地等の特例について詳しくは、以下をご覧ください。

(参考)土地を相続するとき、必ずチェックすべき小規模宅地等の特例とは?

3. ルール改正によりタワマン節税は実質的にできなくなった

タワーマンションを活用した相続税対策は違法ではありません。しかし、市場価格の評価額の乖離を利用した過度な節税を認められてしまうと、相続税が公平に課税されているとはいいがたいケースもあります。

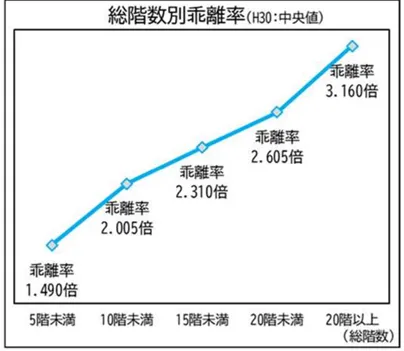

特に、総階数が20階以上のタワーマンションは、乖離率(市場価格÷評価額)が3.16倍となっており、相続税の大幅な節税が可能となっています。このため、国税庁は以前からタワマン節税を問題視していました。

※画像引用:国税庁

そこで、タワーマンションをはじめとした区分所有マンションの評価ルールが見直されることになりました。令和6年(2024年)1月1日以降の相続・贈与で取得した区分所有マンションについては、新しい評価方法で相続税評価額が求められます。ここでは、タワーマンションの新しい評価方法を解説します。

なお、タワーマンションの評価方法の改正については、以下の記事でも詳しく解説していますので合わせてご覧ください。

(参考)【2024年改正】タワマン節税とは?改正後の影響と対策をわかりやすく解説

3-1.時価と相続税評価額に一定以上の乖離がある場合は調整される

改正後は、マンションの相続税評価額が最低でも市場価格の60%となるように調整されることとなります。新しいルールにおける具体的な計算式は、以下のとおりです。

+ 敷地利用権の通達評価額 × 区分所有補正率

区分所有権の通達評価額とは、簡単にいえば建物部分の相続税評価額のことです。敷地利用権の通達評価額は、土地部分の相続税評価額を指します。

区分所有補正率は、マンションの築年数や総階数などをもとに算出する「評価乖離率」と、その算出結果をもとにした「評価水準」によって決まります。

評価乖離率は、マンションの時価が相続税評価額の何倍かを表すものです。計算式は、以下のとおりです。

評価乖離率=-A+B+C-D+3.220

- マンションの築年数×0.033 (※築年数1年未満は1年として計算)

- マンションの総階÷33×0.239 (※総階数÷33が1.0を超える場合は1.0で計算)

- 評価対象となる部屋の所在階×0.018 (※地階は0として計算)

- 敷地持分狭小度(※)×1.195 (※敷地利用権の面積÷専有面積)

評価水準の計算式は「1÷評価乖離率」です。以下のとおり、評価水準の算出結果に応じて区分所有補正率が決まります。

| 評価水準 | 区分所有補正率 |

|---|---|

| 0.6未満 | 財産評価基本通達による相続税評価額×評価乖離率×0.6 |

| 0.6以上1以下 | 補正なし(従来の評価額で評価) |

| 1超 | 財産評価基本通達による相続税評価額×評価乖離率 |

※参考:国税庁「居住用の区分所有財産の評価について(法令解釈通達)」

評価水準が0.6未満であれば、相続税評価額が市場価格の60%となるように増額されます。一方で、評価水準が1を超えている場合、調整により相続税評価額は減額されます。

3-2.改正後の相続税評価額をシミュレーション

では、改正後は相続税評価額がどのようになるのでしょうか。シミュレーションで確認をしてみましょう。

例1】市場価格1億円、相続税評価額3,200万円のタワーマンション 築年数や総階数などの条件が以下のとおりであるときの相続税評価額を求めます。

上記をもとに評価乖離率を計算すると、結果は以下のとおりです。 評価乖離率の計算

試算の結果、評価水準が0.6を下回るため、改正後の相続税評価額は以下のとおりとなります。 改正後の相続税評価額 補正後の相続税評価額は約6,372.48万円となり、補正前の相続税評価額よりも3,172万円高くなりました。 |

上記のシミュレーションでは、改正により相続税評価額が引き上げられる結果となりました。基本的には、マンションが築浅で総階数が高く、所有している部屋が高層階にあると、相続税評価額が増額されやすいです。

一方で、マンションによっては評価額が引き下げられるケースもあります。続いて、調整により相続税評価額が引き下げられるケースをみていきましょう。

例2】市場価格6,500万円、相続税評価額4,000万円 築年数や総階数などの条件は、次のとおりです。

上記をもとに評価乖離率を計算すると、結果は以下のとおりとなります。 評価乖離率の計算

計算の結果、評価水準が1.0を上回るため、改正後の相続税評価額は以下のとおりとなります。 改正後の相続税評価額 補正後の相続税評価額は約3,924万円であり、補正前の評価額4,000万円よりも76万円安くなりました。 |

ルールの改正により、これまで相続税評価額が時価よりも割高になっている場合は、調整により減額されることとなりました。今回の改正は、タワーマンションを用いた過度な節税の抑制だけでなく、区分所有マンションをより適切に評価することも目的であるといえます。

3-3. 改正の対象外である建物

新しい評価方法は、タワーマンションを含む区分所有マンションが対象です。その一方で、以下のような建物については対象外とされています。

- オフィスや商業ビルなど構造上、主として居住の用途に供することができないもの

- 一棟所有の賃貸マンションなど区分建物の登記がされていないもの

- 低層の集合住宅など地階を除く総階数が2以下のもの

- 二世帯住宅など区分所有されている各部屋の数が3以下であり、そのすべてを区分所有者またはその親族の居住の用に供するもの など

※参考:国税庁「居住用の区分所有財産の評価方法が変わりました」

4. タワマン節税する際の注意点

高層階のマンションを購入した場合、相続税を計算する際に相続税評価額が調整され、タワマン節税の効果は逓減したとはいえ、一定の節税効果は期待できます。

ただし、相続対策を目的にタワーマンションを購入するとしても、以下の点は押さえておくことが重要です。

- 過度な節税対策は税務署から否認されるリスクがある

- タワーマンションを取得するリスクを理解する

- 自己判断だけでなく専門家の意見も聞く

1つずつ解説します。

4-1. 過度な節税対策は税務署から否認されるリスクがある

相続税の節税のみを目的として不動産を取得すると、税務署から否認されてしまう可能性があります。税務署から否認された事例として代表的なのが、ルール改正のきっかけとなったといわれる、2022年4月19日の最高裁判決です。

この事例では、被相続人が10億円の借入金を用いて計13億円で購入した2棟のマンションを、相続人は財産評価基本通達に従い3億3,000万円と評価しました。他の相続財産と合わせ、マンション取得時の借り入れなどと相殺して相続税を0円と申告しましたが、過度な節税が行われたとして税務署は財産評価基本通達総則6項に基づきこれを否認しました。

相続人は税務署の行った処分の取消しを求め訴訟を提起しました。

判決の結果、原告である相続人の主張が認められなかったことで、当初3億3,000万円と評価されていた2棟のマンションは、不動産鑑定士により約12億7,000万円と再評価され、相続人に対し3億円を追徴課税する処分が確定しました。

区分所有マンションの評価方法が改正されたあとも、税務署から否認されるリスクがなくなったわけではありません。ルール改正後も、あからさまな節税目的でタワーマンションを購入したと判断されると、時価での評価を求められる可能性はあります。

4-2. タワーマンションを取得するリスクを理解する

タワーマンションを購入して相続税の負担を軽減できたとしても、将来的に物件の資産価値が下がり、保有資産が目減りしてしまっては本末転倒です。

タワーマンションは都心部の一等地などに建っていることが多いとはいえ、資産価値が下落するリスクはあります。購入する際は、不動産会社ともよく相談し、高い資産価値を維持できる物件を探すことが大切です。

また、不動産は現金や有価証券などと比較して、分割しにくい財産です。無計画にタワーマンションを購入すると、相続時に遺産の分け方で残された家族が揉めてしまうかもしれません。

保有資産の状況や家族の意向なども踏まえてタワーマンションを取得すべきかどうか慎重に検討しましょう。

4-3. 自己判断だけでなく専門家の意見も聞く

評価方法の改正により、単に高層階のタワーマンションを購入するだけでは、相続税の負担を大きく軽減する効果は見込めなくなりました。

改正後の評価方法はやや複雑であり、専門家でなければ理解が難しい部分があります。また、タワーマンションの購入が相続対策に有効であるかどうかを、素人が判断するのは困難を伴います。

そこで、不動産を活用した相続対策を検討している方は、相続税専門の税理士に相談することをおすすめします。相続税専門の税理士であれば、保有資産や家族構成などをもとに、タワーマンションの取得が相続対策に効果的かどうかアドバイスしてくれるでしょう。

また、相続が発生したあとに相続税の計算や申告書類の作成、申告手続きなどを任せることもできるため、残された家族の負担を軽減する効果も期待できます。

5. 相続税対策は「チェスター」にお任せ

高層階のタワーマンションを購入すると、相続性評価額が時価よりも著しく下がるため、相続税の負担を大幅に軽減する効果が期待できました。ルール改正後は、マンションの評価額が調整されるようになったため、タワマン節税の効果は逓減したとはいえ、一定の軽減効果は期待できます。

今後は、保有資産や家族構成などをもとに、自分自身に合った対策方法を慎重に検討することがより重要となります。そのためには、相続税専門の税理士のサポートが欠かせません。

税理士法人のチェスターは相続税専門の税理士法人として、お客さまだけでなく業界内でも高い評価を受けております。

相続税の申告業務はもちろんのこと、税務調査で指摘を受けないためのさまざまな対策も提案させていただきます。相続対策でお困りの方は税理士法人チェスターまでお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編