【2024年改正】タワマン節税とは?改正後の影響と対策をわかりやすく解説

タワマン節税は、タワーマンションを購入して相続税を軽減する手法です。

相続税対策を行う富裕層を中心に、タワマン節税は人気がありました。

しかし、区分所有マンションの評価方法が改正され、令和6年(2024年)1月1日以降の相続・贈与より、ほとんどのマンションの評価額が引き上げられることとなりました。これはタワーマンションなどのマンション購入による過度な相続税の節税を問題視した国税庁により、その評価方法が見直されたためです。

この新ルールにより、タワマン節税の効果が見込めなくなったのでしょうか。

本記事では、タワマン節税で税負担が軽減できる仕組みや、評価方法が改正される背景、および改正後の評価額の計算方法などを、相続税専門の税理士が解説します。

改正後のタワマン節税について動画でも解説中です!▼

この記事の目次 [表示]

1.タワーマンション節税とは

タワーマンション節税(タワマン節税)は、多額の借入れによりタワマンを購入し、その低い相続税評価額と借入れ債務による節税方法です。

相続税を計算する際は、相続財産1つひとつの価値を評価して、相続税評価額を算出します。相続税は「超過累進課税方式」であり、相続財産が多ければ多いほど税率が高くなるため、相続税対策においては相続税評価額をいかに抑えるかが重要となります。

そこで、相続税対策をするときに活用されることの多いのが「不動産」です。現金や有価証券などは、原則として相続が開始された時点での時価が相続税評価額となるのに対し、不動産の場合は時価よりも低く見積もられるためです。

不動産の相続税評価額は、土地部分は基本的に国税庁が発表する「路線価」を、建物部分は市区町村が算出する「固定資産税評価額」をもとに算出されます。このため市場流通価額と比較すると、不動産の相続税評価額は土地部分が時価の8割程度に、建物部分については5割から7割程度になるといわれています。

たとえば、1億円の財産を現金という形で相続する場合、相続税評価額は時価と同じ1億円です。しかし、土地3,000万円、建物7,000万円のマンションで相続をすると、相続税評価額は土地2,400万円、建物4,900万円、合計7,300万円となります。

タワーマンションの場合、高層階であればあるほど眺望がよく需要が高いため市場価格は高くなる傾向にあります。しかしマンション1つにつき、1つの路線価しか設定されていません。階層が異なっていても、床面積が同じ部屋は、土地部分の相続税評価額は同額となります。

また、建物部分も低層階と高層階の相続税評価額は大きな差はありません。

よって、マンションが高層階であればあるほど、市場価格と相続税評価額の差が広がっていき、相続税の負担を軽減する効果が高まっていきます。

2.タワーマンション節税の仕組み

ここでは、タワーマンションで相続税を節税できる仕組みを詳しくみていきましょう。

2-1.相続税評価額が低くなる

マンションの場合、1戸あたりの土地の相続税評価額は、敷地権割合も考慮して算出されます。敷地権割合とは、区分所有者が所有している敷地権の割合のことです。敷地権割合の計算式は「専有部分の床面積÷すべての専有部分の床面積の合計」です。

マンションの土地部分の相続税評価額は、以下の計算式で求められます。

- マンションの土地部分の相続税評価額=敷地全体の評価額×敷地権割合

土地部分の相続税評価や敷地権割合を計算する際、マンションの階層は関係しません。また、タワーマンションは1つの敷地に多くの住戸があり、1戸あたりの敷地権割合が小さい傾向にあるため、相続税評価額は低くなりやすいのです。

さらには、建物部分の相続税評価額もタワーマンションの高層階ほど割安となります。相続税評価額の算出時に使用される固定資産税評価額は、建物の材料や施工方法や、専有面積などに応じて決まり、人気やプレミアは考慮されないためです。

たとえば、専有部分の床面積が同じであれば、5,000万円の低層階にある住戸と2億円の高層階の住戸は、相続税評価額はほぼ同じになるということです。都心部で需要の高いエリアのタワーマンションの高層階では、相続税評価額が市場価格の2〜3割程度になるケースもあり、高い節税効果が期待できます。

2-2.小規模宅地等の特例が適用される

小規模宅地等の特例とは、亡くなった人が住むために利用していた建物がある土地や、事業を営むための建物・施設がある土地などを相続した際に適用できる特例です。

亡くなった人が住んでいた建物がある土地を配偶者や同居親族などが相続すると、土地部分の相続税評価額が敷地面積330㎡まで80%減額されます。たとえば、土地部分の相続税評価額が1,000万円、敷地面積が200㎡の場合、小規模宅地等の特例を適用できると評価額が200万円となります。

マンションにおいて、特例の対象となる敷地面積は「敷地利用権を有する土地面積」で判定します。この計算式は「マンション全体の敷地面積×敷地権割合(共有持分)」です。

住戸の多いタワーマンションでは、敷地権割合が小さくなる傾向にあるため、敷地利用権がある土地面積のすべてが小規模宅地等の特例の対象となるケースが多いのです。

不動産があるエリアによって、小規模宅地等の特例が適用される限度面積に違いが生じることはありません。地方で広大な敷地に豪華な建物を建てるよりも、都心部のタワーマンションを購入した方が、小規模宅地等の特例による高い節税効果が期待できるといえます。

3.2024年1月にタワーマンション節税のルールが改正

国税庁は、令和6年(2024年)1月1日以降に相続・贈与で取得した区分所有形態のマンション評価額の計算ルールを変更すると発表しました。ここでは、評価額の計算方法が見直された背景や、新しいルールでの計算方法を解説します。

3-1.タワマン節税のルール改正の背景

タワマン節税のルール改正の背景には、相続税評価額と市場価格の大幅な乖離があります。

国税庁の資料によると、平成30年における乖離率(市場価格÷評価額)の平均値は、マンションが2.34倍であるのに対し、戸建て住宅は1.66倍でした。

※出典:国税庁「マンションに係る財産評価基本通達に関する有識者会議について」

言い換えると、戸建て住宅の相続税評価額は市場価格の約60%であるのに対し、マンションの場合は約42.7%ということです。たとえば、市場価格が2億円のマンションは、相続税評価額が8,540万円となります。

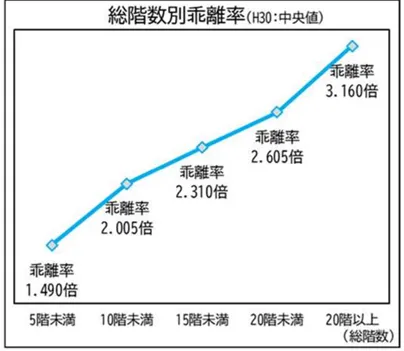

また、国税庁の別の資料では、以下のとおりマンションの階層に比例して乖離率も大きくなっていることが指摘されています。

※画像引用:国税庁

特に総階数が20階以上のタワーマンションについては、乖離率が3.16倍にのぼっています。戸建て住宅の相続税評価額は市場価格の6割程度となりますが、タワーマンションにおいては3〜4割程度になるケースが少なくない状況でした。

タワーマンションの相続税評価額が市場価格から大きく逸脱すると、公平な課税を欠く恐れがあるとして、路線価方式での評価が税務署から否認されるケースがありました。中でも、ルール改正の大きなきっかけとなったといわれているのが、2022年4月19日の最高裁判決です。

この事例では、被相続人は10億円の借入れを行い、13億円で2棟のマンションを購入しました。相続人は、マンション財産評価基本通達を用いて3億3,000万円と評価し、他の相続財産と10億円の借入れにより、相続税を0円と申告しました。しかし、国税庁はマンションの評価額を用いた過度な相続税対策が行われていたとして、不動産鑑定士により評価額で課税したことで、相続人側とのあいだで訴訟に発展しました。

判決の結果、国税側の主張が認められ、当該マンションは不動産鑑定士により評価額が約12億7,000万円と再評価されたことで、相続人側に3億円の追徴課税が課せられています。

このように、タワーマンションを用いた過度な節税が問題視されたことから、タワーマンションを含む区分所有マンションの評価方法に改正が加えられることになりました。

3-2.ルール改正で何が変わる?

ルールの改正後は、不動産の相続税評価に「評価乖離率」と「評価水準」という新たな指標が加えられました。これにより、マンションの市場価格と相続税評価額の乖離率が1.67倍以上となる場合、相続税評価額が市場価格の60%になるように補正されることになりました。

この60%という数値は、戸建て住宅の評価額と市場価格の平均乖離率を踏まえて設定されたものです。

新しいルールでは、区分所有マンションの評価額は、次の算式により求めます。

+ 敷地利用権の通達評価額 × 区分所有補正率

「区分所有権の通達評価額」及び「敷地利用権の通達評価額」は、これまでの財産評価基本通達によるマンションの評価額です。

「区分所有補正率」は、①評価水準が1を超える場合は、「区分所有補正率 = 評価乖離率」、②評価水準が0.6未満の場合は、「区分所有補正率 = 評価乖離率 × 0.6」で求めます(下表参照)。

「評価乖離率」は、マンションの築年数や総階数などをもとに求めます。

「評価乖離率」の計算方法は、以下のとおりです。

評価乖離率=-A+B+C-D+3.220

- マンションの築年数×0.033 (※築年数1年未満は1年として計算)

- マンションの総階÷33×0.239 (※総階数÷33が1.0を超える場合は1.0で計算)

- 評価対象となる部屋の所在階×0.018 (※地階は0として計算)

- 敷地持分狭小度(※)×1.195 (※敷地利用権の面積÷専有面積)

評価乖離率が求められたら「1÷評価乖離率」で評価水準を算出し、その結果に応じた計算式を用いて相続税評価額を求めます。評価水準と、補正後の相続税評価額の計算式は以下のとおりです。

| 評価水準 | 補正後の相続税評価額の計算式 |

|---|---|

| 0.6未満 | 財産評価基本通達による相続税評価額×評価乖離率×0.6 |

| 0.6以上1以下 | 財産評価基本通達による相続税評価額と同じ(補正なし) |

| 1超 | 財産評価基本通達による相続税評価額×評価乖離率 |

※参考:国税庁「居住用の区分所有財産の評価について(法令解釈通達)」

評価乖離率の計算結果が1.67倍を超えていると、評価水準は0.6を下回り、相続税評価額が増額されることとなります。一方で、評価水準が1を超える場合、調整により相続税評価額が減額されます。

では、ルールの改正によってタワーマンションの相続税評価額はどのように変わるのでしょうか。モデルケースをもとにシミュレーションで確認してみましょう。

例1】市場価格2億円、現行の相続税評価額6,000万円 試算条件は、以下のとおりです。

上記をもとに評価乖離率を計算すると、結果は以下のとおりとなります。 評価乖離率の計算 A=マンションの築年数×0.033 =5年×0.033 =0.165 B=マンションの総階数÷33×0.239 =35階÷33×0.239 =0.239 ※総階数÷33が1.0を超える場合は1.0で計算 C=評価対象となる部屋の所在階×0.018 =32階×0.018 =0.576 D=(敷地利用権の面積÷専有面積)×1.195 ={(4,000㎡×3/100)÷90㎡}×1.195 =1.593 評価乖離率=A+B+C-D+3.220 =−0.165+0.239+0.576−1.593+3.220 =2.277 計算の結果、評価乖離率は2.277となりました。評価水準は「1÷2.277=0.439」です。 新ルールによる相続税評価額 モデルケースで試算をすると、評価水準が0.6を下回るため、改正後の相続税評価額は以下のとおりとなります。 新ルールによる相続税評価額 =財産評価基本通達による相続税評価額×評価乖離率×0.6 =6,000万円×2.277×0.6=8,204万円 計算の結果、補正後の相続税評価額は約8,204万円となりました。現行の相続税評価額とは、2,204万円との差が生じます。 |

新しいルールでは、築年数が浅く高層階にあるマンションほど、評価乖離率が大きくなるような計算式に設定されています。

3-3.ルール改正への対策

評価方法の改正により、単に高層階のマンションを取得するだけでは、相続税負担を大幅に軽減する効果は見込めないでしょう。

マンションの相続税評価額の市場価格の乖離率が0.6倍以上であれば、増額補正は適用されません。とはいえ、評価乖離率を考慮しながら、相続対策としてタワーマンションを購入すべきかどうか判断するのは、税務の専門知識がなければ困難です。

一方で、マンションを始めとした不動産は、現金や有価証券よりも相続税評価額が割安に算出されるというメリットがなくなったわけでありません。新ルールの適用開始後に相続対策をする場合は、相続税専門の税理士にも相談のうえ、自分自身の家族構成や資産状況などで合わせた方法を選択することが大切です。

4.「タワマン節税」以外の対策が必要に

マンションの評価方法が改正されたことで、タワーマンションによる大幅な節税効果は見込めなくなりました。そのため、今後はさまざまな手法を組み合わせて相続対策をする必要があります。

たとえば、生命保険に加入するのも一案です。生命保険の契約者(保険料負担者)と被保険者が亡くなった人、保険金受取人が相続人であれば、死亡保険金のうち「500万円×法定相続人の数」まで相続税がかかりません。また、生命保険であれば財産をわたしたい人を、生前に保険金の受取人に指定できます。

生前贈与をして、相続財産を減らすことも代表的な相続対策です。ただし、2023年度税制改正大綱での税制改正により、贈与税の基礎控除額110万円の範囲内で財産を毎年贈与(暦年贈与)するだけでは、相続対策にあまり効果的とはいえなくなりました。

そのため、生前贈与で相続対策をする際は、相続税や贈与税のルールをよく理解したうえで「相続時精算課税制度」や「教育資金贈与の非課税措置」などの制度・特例を活用することも重要となります。

税制は専門家でなければ理解が複雑なだけでなく、今回のマンション評価見直しのように、将来的に制度内容が変わる可能性もあります。相続対策をするときは、相続税専門の税理士のサポートが必要不可欠といえるでしょう。

5.相続対策は「チェスター」にお任せ

マンションの評価方法が見直され、評価倍率が1.67倍を超えるタワーマンションを相続・贈与するときは、相続税評価額が市場価格の60%となるように調整されることとなりました。

不動産そのものが相続対策に効果的といえなくなったわけではありませんが、単に高層階にある部屋を購入しても、相続税を大幅に軽減する効果は期待できなくなりました。今後、相続対策を検討するときは、相続税専門の税理士にも相談のうえ、ご自身にとって最も効果的と考える方法を選ぶことが大切です。

相続対策をご検討の方は、税理士法人のチェスターまでお気軽にご相談ください。税理士法人のチェスターであれば、ご相談者さまの状況をヒアリングのうえ、効果があると考えられる対策方法を提案いたします。

また、相続が発生したときは、相続税の計算や申告書類の作成、申告手続きもすべて代行いたします。相続対策をするために、不動産の取得や生前の贈与などをしようと考えていたのであれば、ぜひ一度税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

- 相続対策編

- 所得税編

- 相続登記編

- 対策一般編

- 相続税Q&A

- その他

- 税務調査編

- 農地編

- 身分関係編

- 住宅取得資金編

- その他

- 遺産分割編

- 退職金編

- 計算方法編

- 葬儀関係編

- 保険編

- 相続手続き編

- 事業承継税制編

- 国際税務(贈与税)編

- 遺言編

- 非上場株式編

- 相続法務編

- 遺産分割編

- 預貯金編

- 名義変更編

- 各種控除編

- 相続税編

- 精算課税編

- 成年後見編

- 一般動産編

- 贈与税法一般編

- 相続税Q&A

- 民法一般編

- 国際相続編

- 国際税務(相続税)編

- 申請手続編

- 小規模宅地等の特例編

- 保険編

- 特別受益編

- 税務一般編

- その他

- 借地権編

- 財産評価編

- 相続放棄編

- 手続き編

- その他

- 債務編

- その他

- 贈与税編

- 物納・延納編

- 国外財産編

- 申告手続き編

- その他

- 相続税法一般編

- 土地一般編

- 山林・原野編

- 広大地編

- 建物編

- 有価証券編

- 葬式費用編

- その他