住宅取得等資金と暦年贈与の併用で贈与税1,110万円が無税に!?

父母や祖父母から住宅取得のための資金を贈与された場合、最大1,000万円(※)まで贈与税が課税されない贈与税の特例があります。この特例と暦年贈与を組み合わせることで最大1,110万円(※)まで贈与税が課税されずに贈与を行うことが可能です。

(※)省エネ等住宅に該当した場合

「直系尊属からの住宅取得等資金の贈与を受けた場合の非課税」の特例と暦年贈与を組み合わせる方法についてご説明します。

この記事の目次 [表示]

1.住宅取得の際の贈与は、暦年贈与110万円との併用が可能

令和8年12月31日までの間に、父母や祖父母など直系尊属から住宅取得等資金の贈与を受けた場合に、一定の要件を満たしていると贈与税が非課税となる「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」の特例が適用されます。

非課税枠の限度額は、令和4年1月以降、契約の締結時期にかかわらず、省エネ等住宅に該当した場合は1,000万円、それ以外は500万円とされています。したがって、贈与税の基礎控除110万円と併用することが出来るため、最大で1,110万円(※)まで贈与税が課税されずに贈与することが可能です。

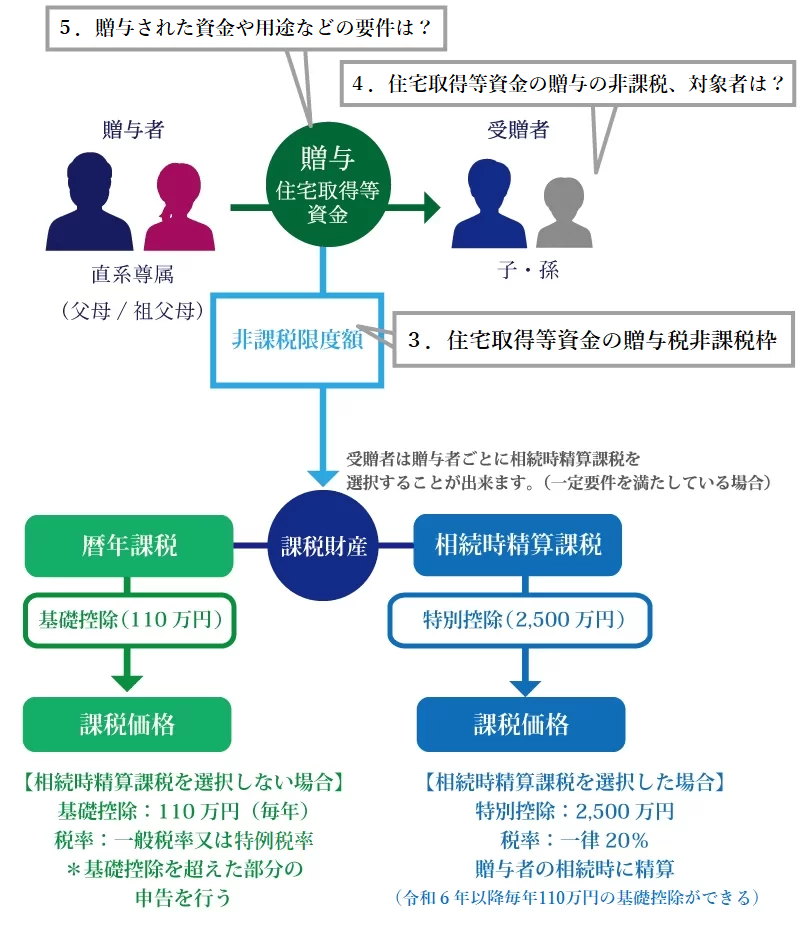

2.直系尊属からの住宅取得等資金の贈与を受けた場合の非課税枠の概要

制度の概要については、以降の章で説明します。

なお、贈与税は暦年贈与と相続時精算課税制度のいずれかを選択することが可能ですが、相続時精算課税制度には適用に条件があります。

今回は暦年贈与との併用についてご紹介するため、相続時精算課税制度の詳細は割愛させていただきます。

相続時精算課税制度の詳細は下記をご確認ください。

3.住宅取得等資金の贈与税非課税枠

「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」の特例によって贈与税が非課税になる金額(非課税枠)は、次の表のとおり定められています。

住宅取得等資金の贈与税非課税枠(令和3年12月31日以前に贈与があった場合)

| 消費税率の区分 | 契約締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|---|

| 家屋に対する消費税率が 8%の場合など | ~平成27年12月 | 1,500万円 | 1,000万円 |

| 平成28年1月~令和2年3月 | 1,200万円 | 700万円 | |

| 令和2年4月~令和3年12月 | 1,000万円 | 500万円 | |

| 家屋に対する消費税率が 10%の場合 | 平成31年4月~令和2年3月 | 3,000万円 | 2,500万円 |

| 令和2年4月~令和3年12月 | 1,500万円 | 1,000万円 |

住宅取得等資金の贈与税非課税枠(令和4年1月1日以後に贈与があった場合)

| 省エネ等住宅 | 左記以外の住宅 |

|---|---|

| 1,000万円 | 500万円 |

住宅取得等資金贈与の非課税枠は、令和3年12月31日以前は住宅の種類、契約日、家屋にかかる消費税の税率により変わりましたが、令和4年1月以降は、契約の締結時期にかかわらず、住宅の種類により決まります。

省エネ等住宅に関しては「7.「省エネ等住宅」とは?その具体例」でご説明します。

4.住宅取得等資金の贈与の非課税、対象者は?

住宅取得等資金の対象者となるためには、以下の要件をすべて満たす必要があります。

- 贈与を受けた時に日本国内に住所を有すること

(受贈者が一時居住者であり、かつ、贈与者が外国人贈与者または非居住贈与者である場合を除く。贈与を受けた時に日本国内に住所を有していなくても、一定の場合には適用可。) - 贈与を受けた年の1月1日において18歳以上であること

(上記は令和4年3月31日以前に贈与を受けた場合は、贈与を受けた年の1月1日において20歳以上であることが要件。) - 贈与を受けた年の合計所得金額が2,000万円(住宅用家屋の床面積が40㎡以上50㎡未満である場合には1,000万円)以下であること

- 過去の贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと(一定の場合を除く)

※出典:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

5.贈与された資金や用途などの要件は?

非課税制度を受けるためには、贈与された資金を住宅の新築・取得・増改築等に充て、さらに以下の要件にすべて該当する必要があります。

住宅取得等資金とは受贈者が自己の居住するための家屋を新築若しくは取得、または既に居住している家屋の増改築などの対価に充てるための金銭のことを指します。

- 直系尊属(父母または祖父母)からの贈与であること

- 受贈者(住宅取得等資金を取得した人)が贈与を受けた年の翌年3月15日までに、住宅取得等資金の全額をその対価に充てること

- 贈与を受けた年の翌年3月15日までに受贈者がその家屋に居住または、同日後、遅滞することなく居住することが確実であると見込まれること

- 受贈者の配偶者や親族などの特別な関係のある者から住宅用家屋を取得していないこと

- 受贈者の配偶者や親族などの特別な関係のある者との請負契約等により新築・増改築したものではないこと

※出典:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

上記の要件すべてを満たすことが必要です。

6.新築・取得・増改築等の要件は?

贈与された資金で住宅を新築または取得する場合、特例を適用するためには、以下の要件をすべて満たす必要があります。

- 新築または取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

- 取得した住宅が次のいずれかに該当すること

- a.建築後使用されたことのない住宅用の家屋

- b.建築後使用されたことのある住宅用の家屋で、昭和57年1月1日以後に建築されたもの

- c.建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

- d.上記bおよびcのいずれにも該当しない建築後使用されたことのある住宅用の家屋で、その住宅用の家屋の取得の日までに同日以後その住宅用の家屋の耐震改修を行うことにつき、一定の申請書等に基づいて都道府県知事などに申請をし、かつ、贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合することとなったことにつき一定の証明書等により証明がされたもの

床面積が40㎡未満の住宅や、240㎡を超える住宅を新築・取得しても特例は利用できません。

増改築等の場合の要件は、以下のとおりです。

- 増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること

- 増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」または「増改築等工事証明書」などの書類により証明されたものであること

- 増改築等に係る工事に要した費用の額が100万円以上であること

また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。

※出典:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

増改築の場合は、床面積だけでなく工事費用についても100万円以上という要件があります。

7.「省エネ等住宅」とは?その具体例

住宅取得等資金贈与の非課税枠は「省エネ等住宅」と「省エネ等住宅以外の住宅」で区分され、その金額には差が出てきます。「省エネ等住宅」とは以下のいずれかの要件を満たしている場合に適用されます。

- 省エネルギー性の高い住宅(断熱等性能等級4以上または一次エネルギー消費量等級4以上)

- 免震建築物または耐震性の高い住宅(耐震等級2以上)

- バリアフリー性の高い住宅(高齢者等配慮対策等級3以上)

上記に当てはまる住宅であることの他、証明書などの書類が必要です。

詳細は国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」をご参照ください。

なお、令和6年1月1日以後に住宅取得等資金の贈与が行われた場合は、「省エネ等住宅」の要件は以下のようになります。

- 新築住宅

- 省エネルギー性の高い住宅(断熱等性能等級5以上かつ一次エネルギー消費量等級6以上)

(令和5年12月31日までに建築確認を受けた住宅または令和6年6月30日までに建築された住宅は、断熱等性能等級4以上または一次エネルギー消費量等級4以上) - 免震建築物または耐震性の高い住宅(耐震等級2以上)

- バリアフリー性の高い住宅(高齢者等配慮対策等級3以上)

- 省エネルギー性の高い住宅(断熱等性能等級5以上かつ一次エネルギー消費量等級6以上)

- 既存住宅・増改築

- 省エネルギー性の高い住宅(断熱等性能等級4以上または一次エネルギー消費量等級4以上)

- 免震建築物または耐震性の高い住宅(耐震等級2以上)

- バリアフリー性の高い住宅(高齢者等配慮対策等級3以上)

8.リフォーム工事の範囲拡充について

当初の制度では、家屋の大規模な増改築や耐震補修リフォームが範囲とされていましたが、平成22年度の改正以降は省エネルギー化、バリアフリー化、給排水管等のリフォームも追加されています。

9.住宅取得等資金贈与の特例を受けるための手続き

住宅取得等資金贈与の特例に必要な書類

贈与税の申告書「贈与税の申告書第一表」「贈与税の申告書第一表の2」

住宅取得等資金贈与の特例の適用を受けるためには贈与を受けた年の翌年の2月1日から3月15日までに贈与税の申告を行う必要があります。

必要な添付書類は?

戸籍謄本、住宅新築や取得の際の契約書および登記事項証明書、所得を証する書類などの他、省エネ住宅に該当する場合は所定の証明書類が必要です。

ただし、土地や建物の登記事項証明書については、贈与税の申告書に不動産番号を記載することで添付を省略できます。

また、申告書にはマイナンバー(個人番号)を記載し、書類を提出する際は個人番号カード(マイナンバーカード)などの本人確認書類の提示または写しが必要となります。

詳しくは国税庁HPなどでご確認ください。

まとめ

住宅取得等資金の贈与は、相続時精算課税制度と併用し非課税枠をあげるなど上手く利用することで、生前の節税対策となる一方、小規模宅地等の特例が使えなくなるなどトータルでみると節税にならないこともあり得ることから、綿密なシミュレーションが必要です。住宅取得等資金の贈与をお考えの方は、相続税や贈与税に詳しい税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターには、こういった贈与や相続のお悩みを解決するための生前対策プランがございます。贈与や相続に詳しい専門スタッフがそれぞれシミュレーションを行いながらご相談にお答えしますので、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編