【要対策】死亡退職金に振り回されないために!生命保険活用にススメ

死亡退職金の給付を活用し、相続税対策などを行う方法をご存知ですか?聞いたことはあるけれど具体的にどういうものかはわからない、実際にどんな準備をすれば良いのか?と思っている方も多いでしょう。

今回は、死亡退職金を生命保険の仕組みを使って準備する方法をご案内します。

この記事の目次 [表示]

1.死亡退職金とは何か知っていますか?

(1)死亡退職金とは?

死亡退職金と通常の退職金。その違いはどこにあるのだろうと疑問に思う方もいることでしょう。

最近は、退職金がない会社も増加してきましたが、一定年数以上勤続した従業員に対しては退職時に「退職金」を支払う会社があります。

通常は定年に達した時に退職ということになりるため、退職後に退職金を支払うことになりますが、定年以前に従業員が亡くなった場合には、遺族に退職金が支払われることになります。

亡くなった方が本来受け取るはずだった退職金を遺族が代わりに受け取ることを「死亡退職金」と呼びます。

例えば、夫が亡くなった時に夫が勤務していた会社からの退職金を妻が受け取るようなケースが死亡退職金の例となります。

死亡退職金は実質的には財産を相続したのと同じ扱いになりますので、死亡保険金などと同じく相続税の課税対象とされます。

(2)死亡退職金は、誰が受け取ることができる?

死亡退職金を受け取れる遺族の範囲については、特に法律では定められておらず、その会社の退職金規定で定めることが可能です。

そのため、受取人の範囲を巡り遺族との間でのトラブルが生じるケースもあります。

民法上、死亡退職金は相続財産とは認められません。しかし「本人の死亡をきっかけとする相続人の得る金銭」ということには変わりありませんから、税務としては「みなし相続財産」と位置付けられています。

そのため財産としては相続税の課税対象とされています。基本的に彼相続人(亡くなった人)の死亡後、3年以内に退職金として支給される金額が確定したものが、「みなし相続財産」の対象とされています。

ただしこの金額のすべてに相続税がかかるわけではありません。非課税枠が設けられていますので、それ以外の金額についての相続税を支払うことになります。

みなし相続財産についての詳細は、下記サイトをご参照ください。 |

(3)死亡退職金の非課税枠とは?

(3)死亡退職金の非課税枠とは?

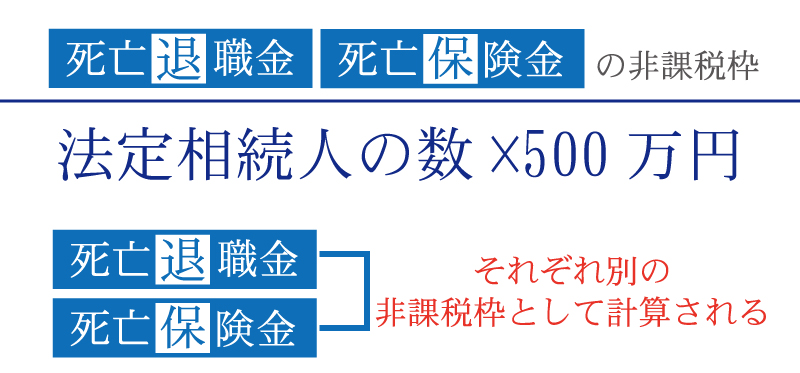

死亡退職金が、【法定相続人の数×500万円】以下であれば、相続税は発生しません。

2.死亡退職金の非課税枠と、死亡保険金の非課税枠とは?

死亡退職金に設けられた非課税枠は「法定相続人1人に対して500万円」です。

死亡保険金に設けられた非課税枠も、「法定相続人1人に対して500万円」です。

それぞれ、非課税枠が設定されているため、2つを覚えておくことで相続対策ができると言われております。

死亡した際に受け取る死亡退職金に絡む税金について、下記サイトで詳しく解説しておりますので、ご参考まで。 |

3.生命保険を使えば、経営へのダメージも軽減

死亡退職金は、多くの場合は数千万円という出費になりますので、現金で支払えばその年の会社の経営は相当なダメージを受けることになります。

また、会社にプールする形で退職金を貯めようとする場合には損金処理として扱えず、課税の対象になってしまうというマイナスの側面も考慮に入れておきたいところです。死亡退職金を現金で支払わず、生命保険として準備すればこのような心配がありません。会社の経営面から見てもメリットがあるといえるでしょう。

4.退職金と死亡退職金の準備に向いている保険

死亡退職金の準備に生命保険を利用する場合、その保険の特徴をよく知っておく必要があります。多くの会社における退職金規定では、在任年数が長いほど退職金の額が増えるような計算方法を採用しています。たとえば役員の退職金は「最終報酬月額×在任年数×功績倍率(役職によってあらかじめ決められた倍率)」で計算されることが多いのです。

この計算方法を考慮に入れると、準備に充てる生命保険にも「在任年数に応じた受け取り金額の増加」に対応できるものが求められます。

このことから補償額が年数を経るごとに増えて行くようなタイプの保険が向いているといえるでしょう。

このように見ていくと、退職金の準備として適しているのは「長期平準定期保険」または「逓増定期保険(ていぞうていきほけん)」が考えられます。

このうち長期平準定期保険は、長期に渡って解約返戻率が推移します。

そのため、死亡保障は最初から高い設定ですが、解約返戻金は最初は低く設定されています。それに対し逓増定期保険は、短期間で解約返戻率が推移します。そのため、死亡保障の設定は最初は低いのですが、解約返戻金の設定は高めになっています。また、保険を解約する時にも、長期平準定期保険は役員の退職金など、赤字となる可能性がでる場合などの理由がないと基本的には解約が出来ませんが、逓増定期保険は保険単体で解約することが可能となります。

まとめ

あまりなじみのない保険がでてきましたが、会社の状況などを考えて、どんな保険に加入することがベストかを検討してください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編