遺族はどれくらいもらえるの?経営者の死亡退職金の仕組み

会社員、役員であったご家族の主人が亡くなった時、故人あてに「死亡退職金」が支給されます。

では死亡退職金は具体的にはいくらの金額が支給されるのでしょうか。そしてこの退職金は故人の遺産として、相続税の対象となるのでしょうか。死亡退職金の様々な疑問について紹介します。

1.なくなった人に支払われる?死亡退職金って何?

死亡退職金とは、役員(代表取締役、取締役、監査役など)が死亡した際、生前に支給される予定だった退職金・功労金が、遺族に支給されることです。

このお金は故人の遺産として遺族に相続されるわけではなく、あくまで相続人の「固有の財産(もともとその人のものであった財産)」という扱いとなり、民法の規定では故人の遺産とはみなされません。

しかし、税務上では「みなし相続財産(被相続人の死亡を原因として相続人がもらえる財産)」という扱いとなり、一定の金額(法定相続人の数×500万円)以上の場合、そして故人の死亡から3年以内に退職金を受け取った場合、相続税が発生してしまいます。

ポイント

亡くなってから3年以内に支給が確定している退職金は、相続税の対象になります!

みなし相続財産については、下記で詳しく解説しております。 |

生前に退職して亡くなった後に退職金を受け取った場合も、死亡してから3年以内であれば相続税の対象となります。では、支給される死亡退職金の具体的な金額は、どのようにして決定されるのでしょうか。

2.死亡退職金の非課税枠とは?

死亡退職金には、非課税枠があります。

この非課税枠は、死亡保険金にもあります。

大切なポイント

死亡退職金・死亡保険金 それぞれに非課税枠がある!

3.どうやって決定される?死亡退職金の計算方法

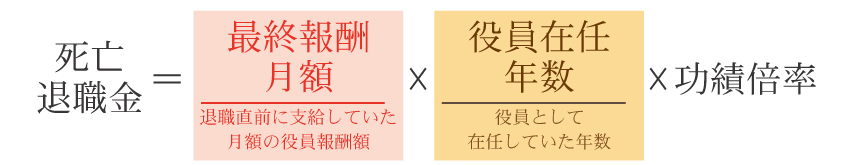

役員の死亡退職金を決める時の基準については「功績倍率法」という計算方法が使用されます。

死亡する月額報酬、役員に就いていた期間、そしてその会社の功績にどれくらい貢献したかを数字にして、この計算式に当てはめて計算されます。

問題なのが、月収や役員の在任期間に対し、数値化することが難しい功績です。

功績は、生前、どのような役職に就いていたかが主な基準となります。

そしてそれぞれの会社が過去に支払った退職金の基準を元に、功績の数字は決定されます。

功績倍率の一般的な目安は「代表取締役3倍、専務2〜2.5倍・取締役1〜1.5倍」と言われています。

これらを平均的な基準として、さらに会社の業務に対し具体的な功績があった場合、功績とは逆に損害を与えた場合を配慮して、平均的な退職金の金額に増額、減額を考慮して死亡退職金の金額は決定されます。

しかし、この倍率には具体的な根拠がないので、死亡退職金が支給された際、遺族から金額が少ないのではないか、と会社側へ苦情を出すケースも少なくありません。

かといって死亡退職金が平均的な金額に比べて多すぎる場合も、払い過ぎではないかと税務署から指摘を受ける問題が生じることもあります。世間的な平均値を基準にして多過ぎず少な過ぎず、故人の生前の功績を配慮して計算する必要があります。

4.節税にもなる?死亡退職金の準備の方法

例えば、とある会社の代表取締役の地位にある人が「月収100万、代表取締役に10年在任」の場合、この数字をもとに功績倍率法に当てはめて計算してみましょう。

役職が代表取締役なので、功績倍率は「3」となり、計算すると死亡退職金は3,000万円ということになります。

故人を偲ぶ金額、代表取締役を10年も勤め上げた功績としては、妥当な金額といえますが、問題なのが残された会社の運営です。

これだけでの大金を支出すると、それだけ残された会社の運営資金にも影響が出て、その年度は赤字決算になってしまう可能性もあります。そこで赤字決算、資金繰りの悪化を防ぐ回避策として、あらかじめ生命保険に加入して、その保険で死亡退職金を支払うという方法があります。

入ってくる保険金が収益、退職金が費用となり、損益を打ち消しあうことが可能となります。

この場合、損金扱いとなるので法人税の節税対策にもなり一石二鳥です。

まとめ

死亡退職金は一定の金額や状況によって課税対象となります。

故人の生前の功績にしっかりと配慮するためにも「死亡退職金」を支払った結果、会社の資金繰りが悪くなったとならないように、生命保険等の活用をおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編