【農地の納税猶予の特例とは】相続税免除の要件をプロが解説

農地を相続した場合、一定の要件を満たせば「農地の納税猶予の特例」を適用できます。

農地の納税猶予の特例とは、相続税のうち一定金額の支払いを繰り延べられる制度のことです。一生涯(もしくは特定の地域に農地が所在する場合は20年間)営農を継続すれば、猶予された相続税の納税が免除されます。

しかし、要件を満たさないと納税猶予が打ち切りとなり、納税を猶予されていた相続税額に加えて利子税を納める必要もあります。

今回は、農地の納税猶予の特例の制度内容や要件、手続き方法などを相続税専門の税理士が詳しく解説します。

この記事の目次 [表示]

1.農地を相続したときの「納税猶予の特例」とは

農地の納税猶予の特例は、「相続税の納税猶予」と「贈与税の納税猶予(生前の一括贈与)」の2種類があります。

このうち相続税の納税猶予制度は、農地を相続して農業経営を続ける相続人に高い相続税が課税されるのを防ぐことを主な目的として昭和50年に創設されました。

まずは、農地を相続したときの納税猶予の特例について制度内容や猶予税額の計算方法をみていきましょう。

1-1.一定の相続税額の支払いが猶予される特例

農地に係る相続税の納税猶予の特例とは、農業を営んでいた方が亡くなって農地を相続する場合に、相続人が今後も続けて農業を行うという条件のもとで、一定の相続税額の納税の猶予を受けられる制度のことです。

相続人が一生涯(または特定の地域に農地が所在する場合は20年)営農することで、納税猶予された相続税額の納付が免除されます。

「猶予」と聞くと税金の支払いを先延ばしするイメージですが、実際には「納税が免除される」と思っていただいて問題ありません。

納税猶予の特例は、農地法により農地の売買や譲渡が制限されているのと同様に、農家の後継者育成を税制面から助成することで、農業離れを防止する目的があります。

納税猶予の特例について、「農地の相続税はいくらかかる? 手続きや注意点・納税猶予の特例を適用するには?」でも詳しく解説しております。

1-2.猶予される税額の計算方法

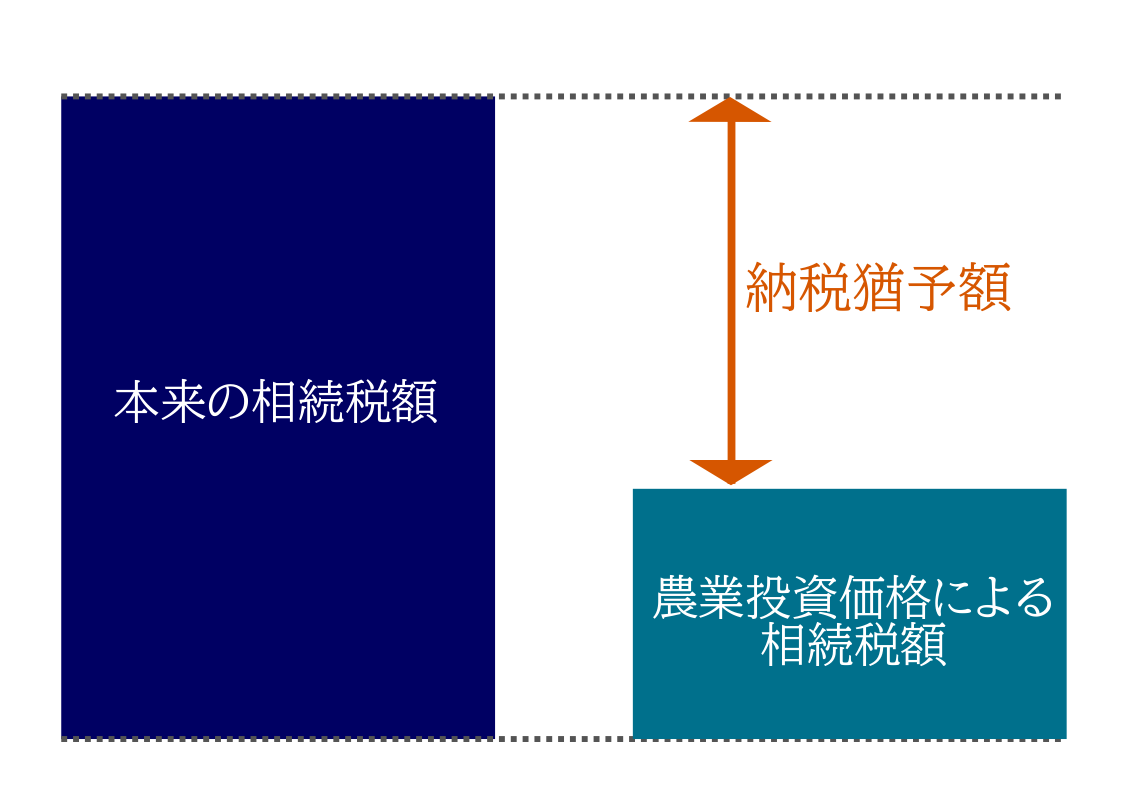

相続によって農地を相続した場合、納税猶予の特例を使うことで猶予される納税額は、以下の計算方法で算出します。

農業投資価格は、国税庁「財産評価基準書 路線価図・評価倍率表」において、都道府県別に「10アール(1,000㎡)あたり約50~90万円」と、通常の評価額の数百分の一程度と非常に低く設定されています。

【例】遺産が以下のとおりであり、法定相続人が1人のケースで、納税猶予の特例が適用されたときの猶予額を求めます。

- 不動産5,000万円

- 農地4億円(農業投資価格1,000万円)

- 現金2,000万円

- 有価証券1,000万円

まず、納税猶予の特例を適用しない場合の相続税額を計算します。計算結果は以下のとおりです。

- 遺産総額:不動産5,000万円+農地4億円+現金2,000万円+有価証券1,000万円

=4億8,000万円 - 基礎控除額:3,000万円+600万円×1人

=3,600万円 - 課税遺産総額:遺産総額4億8,000万円−3,600万円

=4億4,400万円 - 相続税額:課税遺産総額4億4400万円×税率50%−控除額4,200万円

=1億8,000万円

一方、農地の納税猶予の特例を適用すると、農地は農業投資価格である1,000万円として評価されるため、相続税額は以下のとおりとなります。

- 遺産総額:不動産5,000万円+農業投資価格1,000万円+現金2,000万円+有価証券1,000万円

=9,000万円 - 課税遺産総額:遺産総額9,000万円−基礎控除額3,600万円

=5,400万円 - 相続税額:課税遺産総額5,400万円×相続税率30%−控除額700万円

=920万円

納税猶予の特例を適用しない場合の相続税は1億8,000万円であるのに対し、特例適用後は920万円となるため、納税猶予税額は以下のとおりです。

- 納税猶予税額:1億8,000万円−920万円=1億7,080万円

よって、当該ケースの場合は特例を適用することで1億7080万円の相続税の納税が猶予され、一定の要件を満たすことで免除されます。

1-3.所定の要件を満たすと猶予された税額が免除される

納税が猶予された相続税は、以下のいずれかの要件を満たすと免除されます。

- 特例の適用を受けた農業相続人が死亡した場合

- 農地等の全部を農業後継者へ生前に一括贈与し、贈与税の納税猶予の特例を受ける場合

※特定貸付け等を行っていない農業相続人に限る - 三大都市圏(東京圏・近畿圏・中部圏)にある特定市以外の市街化区域内農地等(生産緑地等除く)については、特例適用を受けた農業相続人が、相続税申告書の提出期限の翌日から農業を20年間継続した場合

※当該農地等に対応する農地等納税猶予税額部分に限る

※特例農地等に都市営農農地等を有しない農業相続人に限る

2.相続税の納税猶予の対象となる農地等とは

農地の納税猶予の特例を適用するためには「農地」「相続人(農業相続人)」「被相続人」のそれぞれが所定の要件を満たしている必要があります。

まずは、納税猶予の特例の対象となる農地等の定義と具体的な要件をみていきましょう。

2-1.農地等の定義

相続税の納税猶予の特例における「農地等」とは、農地または採草牧草地及びこれらとともに取得した準農地などのことを指します。それぞれの定義は以下のとおりです。

| 土地の種類 | 定義 |

|---|---|

| 農地 | 農地法第2条第1項に規定する「耕作の目的に供される土地」 |

| 採草放牧地 | 農地法第2条第1項に規定する土地で、主として耕作または養畜の事業のために採草または家畜の放牧の目的に供されるもの |

| 準農地 | 農地・採草放牧地以外の土地で、10年以内に農地または採草放牧地に開発し農業相続人の農業の用に供することが適当と市町村長が証明したもの |

| 一時的道路用地等 | 一定の公共事業の用に供するために、特例農地等をその公共事業のために一時的に転用している土地 |

納税猶予の特例が適用できる農地等は解釈が複雑なため、国税庁「農業相続人が農地等を相続した場合の納税猶予の特例」を必ずご確認ください。

【農地に該当するものの例示】

- 現在は耕作されていないが耕作しようとすればいつでも耕作できる土地(休耕地)

- 植木の植栽されている土地

- 盆栽を育成販売するために盆栽用の苗木を植え、肥培管理されている土地

【農地に該当しないものの例示】

- 家庭菜園

- 工場敷地等で一時的に耕作している土地

- 盆栽を鑑賞のために植えてある土地

2-2.特例の対象となる農地等の要件

相続税の納税猶予の対象となる農地は、以下(A)~(E)のいずれかです。

(A)被相続人が農業の用に供していた農地等で、相続税の申告期限までに遺産分割されたもの

(B)被相続人が特定貸付等を行っていた農地または採草放牧地で、相続税の申告期限までに遺産分割されたもの

(C)被相続人が営農困難時貸付けを行っていた農地等で、相続税の申告期限までに遺産分割されたもの

(D)被相続人から生前一括贈与によって取得した農地等で、被相続人の死亡の時まで贈与税の納税猶予または納期限の延長の特例の適用を受けた農地等

(E)相続や遺贈によって財産を取得した人が相続開始の年に被相続人から生前一括贈与を受けていたもの

ただし、特定市街化区域農地等(都市営農農地等以外で、三大都市圏の特定市に所在する農地または採草放牧地)は特例の対象になりません。

3.相続税の納税猶予の対象となる被相続人と相続人の要件

相続税の納税猶予を適用するためには、被相続人と相続人にそれぞれ要件が設けられており、両方の要件を満たす必要があります。

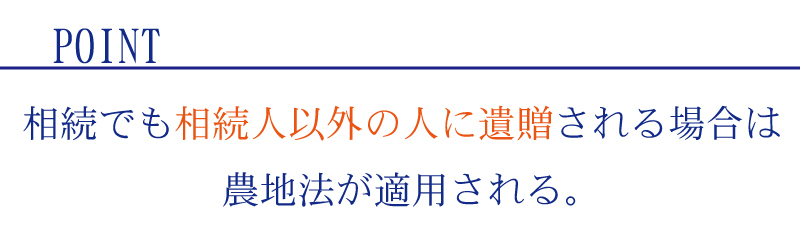

なお、相続人以外の人に贈与や遺贈をした場合、本特例を適用できませんのでご注意ください。

3-1.被相続人の適用要件

相続税の納税猶予を適用するために、被相続人が満たすべき要件は、以下のいずれかに該当することです。

- 死亡の日まで農業を営んでいた人

- 死亡の日まで特定貸付や認定農地貸付等を行っていた人

- 農地を生前一括贈与した人(贈与者)

- 死亡の日まで相続税の納税猶予の適用を受けていた農業相続人または農地等の生前一括贈与の適用を受けていた受贈者で、営農困難時貸付けをし、税務署長に届出をした人

農地を生前一括贈与した人は、受贈者が贈与税の納税猶予または納期限の延長の適用を受けていた場合に限定されます。

上記要件4の営農困難時貸付とは、身体障害等により農営の継続が難しくなった場合に、所定の要件を満たすと農地を貸し付けても引き続き納税猶予を受けられる制度のことです。

3-2.農業相続人の適用要件

相続税の納税猶予の特例を適用するために農業相続人が満たすべき要件は、以下のとおりです。

- 相続税の申告期限までに農業経営を開始し、引き続き営農を行うと認められる人

- 相続税の申告期限までに特定貸付や認定農地貸付等を行った人

- 農地を生前一括贈与された人(受贈者)

- 農地等の生前一括贈与の特例の適用を受けた受贈者で、営農困難時貸付けをし、税務署長に届出をした人

農地を生前一括贈与された人は、特例付加年金等の支給を受けるため、その推定相続人の1人に対し農地等について使用貸借による権利を設定して、農業経営を移譲し、税務署長に届出をした人に限定されます。

3-2-1.農地を2人以上の相続人の共有名義で相続した場合

農地を2人以上の共同相続人で相続した場合、その農地を共同相続人の共有名義にすることは可能です。

しかし、共同相続人全員が相続税の納税猶予の特例を適用しようとする場合は、共同相続人全員が農業を行う必要があります。

仮に共同相続人のうちの誰かが農業を行わない場合は、その相続人の取得分については納税猶予の特例は適用されません。

3-2-2.農地を取得した相続人が未成年や学生の場合

農地を取得した相続人が未成年や学生であり、すぐに農業を開始できないケースもあるかと思います。

この場合、農地を取得した未成年や学生である相続人と同居しており、さらに同一生計にある家族が営農すれば、相続税の納税猶予の特例を適用できます。

しかし、農地を取得した相続人が成人または学校を卒業し、農業を営むことができるにも関わらず営農しなかった場合、納税猶予の特例は取り消されてしまい、納税猶予額に加えて利子税も納税しなくてはならなくなりますのでご注意ください。

4.農地の納税猶予の特例を受けるための手続き方法

農地の相続における相続税の納税猶予の特例を適用させるためには、必要書類を準備した上で指定の手続きをしなくてはなりません。

4-1.納税猶予の特例の手続きの流れ

農地の相続における相続税の納税猶予の特例を適用するためには、以下の流れで手続きを行います。

- 農業委員会に「相続税の納税猶予に関する適格者証明願」を提出

- 農業委員会が対象となる農地を確認

- 農業委員会から「相続税の納税猶予に関する適格者証明書」などが発行される

- 市役所で「納税猶予の特例農地の農地等該当証明書」を取得

- 税務署に相続税申告書と共に必要書類を提出

4-2.必要書類

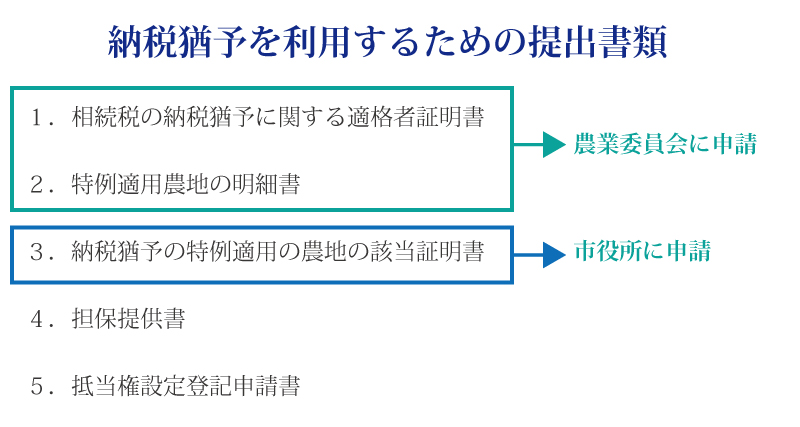

農地の相続における相続税の納税猶予の特例を利用するためには、以下の必要書類を準備する必要があります。

「相続税の納税猶予に関する適格者証明書」「特例適用農地の明細書」は農業委員会に、「納税猶予の特例適用の農地の該当証明書」は市町村役場に申請します。

手続きの際は、納税猶予された「相続税額+利子税」相当の、担保に関する必要書類も提供する必要があります。

そして相続税の申告期限(相続発生の翌日から10ヶ月以内)までに、申告に係る相続税申告書等に、上記の必要書類を添付して相続税申告を行います。

5.納税猶予の期間中は継続手続きが必要

特例を受ける農業相続人は、相続税の申告期限から3年ごとに継続届出書を提出する必要があります。

継続届出書を提出しない場合は、特例の適用が打ち切られ、納税が猶予されている相続税額に加えて利子税も納付しなければなりません。

相続税の納税猶予の特例を受ける場合は、継続届出書を忘れずに提出しましょう。

6.農地の納税猶予税額が免除される期限(営農継続期間)

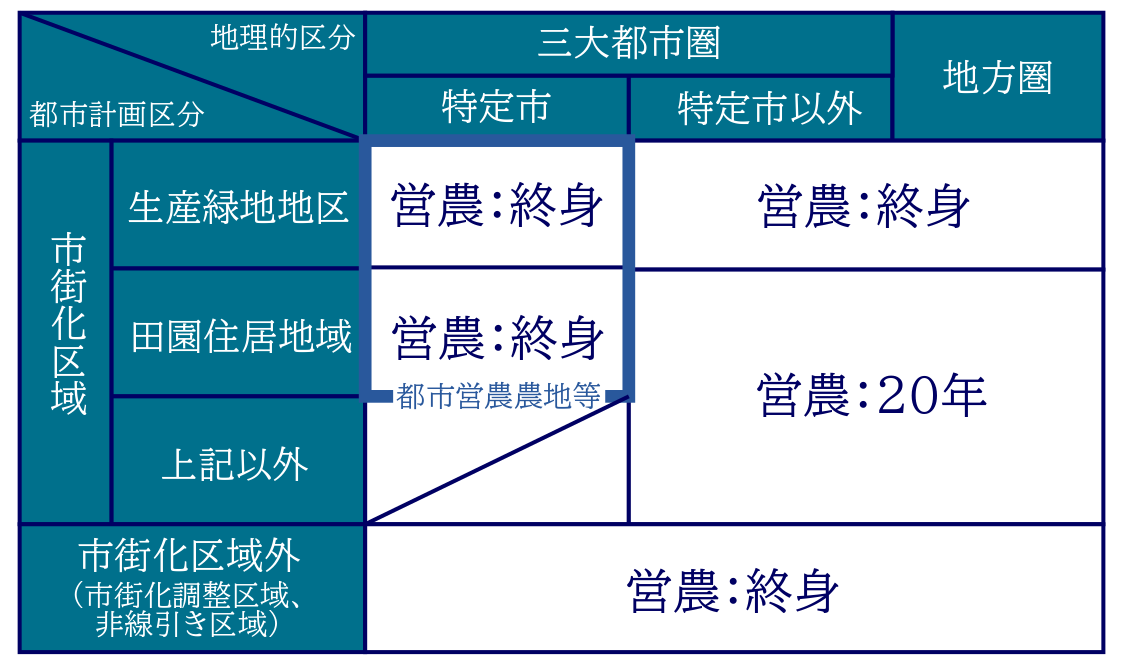

農地の納税猶予の特例において、相続税の納税が猶予される期限(営農継続期間)は、都市計画区分や地理的区分によって異なります。

市街化区域内の生産緑地地区においては、三大都市圏・地方圏共に「営農継続要件は終身」となります。営農を一生涯継続することで、相続税の納税が免除となります。

なお、平成30年の税制改正によって、三大都市圏の特定市以外と地方圏は、20年→終身へと見直しがされています。

詳しくは、国税庁パンフレット「平成30年度税制改正により農地等の納税猶予制度が変わりました!!」をご覧ください。

市街化区域の田園住居地域においては、三大都市圏の特定市は「営農継続要件は終身」となり、三大都市圏の特定市以外・地方圏は「営農継続要件は20年」となります。

市街化区域の三大都市圏の特定市以外・地方圏だけではなく、市街化区域の特定市においても営農農地等を有する場合は、「全体の営農継続要件が終身」となります。

市街化区域外(市街化調整区域・非線引き区域)においては、三大都市圏・地方圏共に「営農継続要件は終身」となります。

7.相続税の納税猶予の全額または一部が打ち切りになるケース

納税猶予の特例の適用を受けた農地を譲渡した場合や農業経営をやめた場合は、納税猶予の期限が確定し、猶予されていた相続税を利子税とあわせて納税しなければなりません。

相続税の納税猶予の特例においては、一定の事由に該当する場合、納税猶予税額の「全額」もしくは「一部」が打ち切りになってしまう場合があります。

| 打ち切られるケース | |

|---|---|

| 全額打ち切り |

|

| 一部打ち切り |

|

8.農地の納税猶予における注意点

農地の納税猶予の特例には、予め知っておくべき注意点があります。

8-1.農業を辞めるときは利子税が加算される

農地の納税猶予の特例を適用してから営農を辞めた場合は、農地等納税猶予税額に利子税も加算されます。

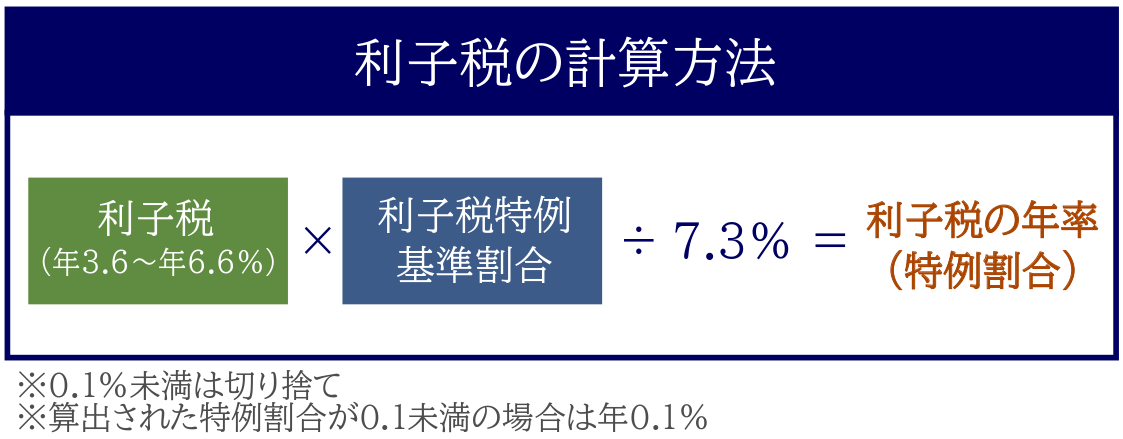

この利子税とは、国税を延納することによる「利息」に相当するもので、申告期限の翌日から納税猶予の期限までの期間により、区分に応じる割合に対して利子税年3.6~年6.6%となります。

農地等を取得した日において…

- 都市営農農地等であるものを有する農業相続人(年3.6%)

- 都市営農農地等であるものを有しない農業相続人(年3.6~年6.6%)

ただし、各年の利子税特例基準割合が年7.3%に満たない場合は、以下の計算方法によって算出されます。

利子税特例基準割合とは、各年の前々年の9月から前年の8月までの各月における、銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として、各年の前年の11月30日までに財務大臣が告示する割合である「平均貸付割合」に、年0.5%の割合を加算した割合のことです。

各年の利子税特例基準割合は毎年変動するため、国税庁「延滞税の割合」から最新情報をご確認ください。

8-2.耕作をしていないと適用されない

農地を相続しても、その農地等で耕作をしていない場合は、農地の納税猶予の特例は適用されません。

仮に農地等を他の用途で使用した場合は猶予が取り消され、納税猶予税額に加えて利子税も納税しなくてはなりません。

しかし、以下のような事由による一時的な耕作の中止であれば、休耕地として納税猶予の特例が適用できます。

- 災害や疾病等により、やむを得ず一時的に耕作ができない農地である

- 土地改良事業等によって農業に使用できない農地である

- 国や地方公共団体等の事業によって一時的に農地以外の用途で使用されている農地である

8-3.農地を貸し付けるには一定の要件がある

農地の納税猶予の特例を適用した後、農業相続人が障害や疾病等によって営農を継続できなくなった場合、特定貸付をすることで納税猶予の特例を継続できます。

しかし、特定貸付には一定の要件があります(詳細は農林水産省のコチラのページをご覧ください)。

仮にこれらの要件を満たさない場合は、「納税猶予適用農地等に係る営農困難時貸付け」をすることで納税猶予を継続できます。

手続きの詳細については、国税庁「贈与税又は相続税の納税猶予の営農困難時貸付けの特例の届出手続」をご覧ください。

8-4.耕作された農地は小規模宅地等の特例をつかえない

耕作された農地に、小規模宅地等の特例は適用できません。

小規模宅地等の特例とは、被相続人が居住や事業の用に供していた宅地(土地)の相続税評価額が、最大80%減額される特例のことです。

小規模宅地等の特例は、宅地の上に「建物や構造物があること」が前提となるため、事業として使っていた農地でも、耕作されていた場合には適用できないのです。

しかし、営農するにあたって必要な農機具置き場や農作業場などの建物や建造物がある土地については、小規模宅地等の特例の「特定事業用宅地等」を適用できます。ただし、建物又は構築物の敷地であっても、次に該当するものについては、たとえ建物等の敷地であっても同特例の対象となる事業用宅地等には該当しません。

- 温室その他の建物でその敷地が耕作の用に供されているもの

- 暗きょその他の構築物でその敷地が耕作・養畜等の用に供されるもの

農地と小規模宅地等の特例について、詳しくは「耕作された農地は小規模宅地等の特例を受けることができない」をご覧ください。

9.納税猶予を活用する判断基準

納税猶予の特例は、一生涯または特定の地域において20年にわたり農業を続けたときや、農地のすべてを後継者に生前贈与し贈与税の納税猶予の特例を受けたときに猶予される相続税が免除されます。

そのため、以下に該当する場合は、納税猶予の特例を活用するメリットがあるといえます。

納税猶予の特例を活用するメリットがある人

- 相続した農地で今後も営農要件を満たす期間にわたり農業を続ける意思がある人

- 相続した農地で農業を営むことで安定した収益を得られる可能性がある人

- 後継者がおり、長期的に農業を継続できる環境が整っている人

- 相続税の負担が重く、納税猶予を受けることで資金繰りが楽になる人 など

一方、納税猶予の特例を適用したあとに、途中で農業を辞めたり、農地を売却・転用したりすると、それまで猶予されていた相続税に加えて利子税も支払う必要があります。

農業の経験が乏しく続けられる自信がない場合や農地が遠方にあり管理が難しい場合、農業による収益が見込めない場合などは、納税猶予の特例を適用しないほうがよいかもしれません。

農地を相続したからといって納税猶予の特例を利用したほうがよいとは限らないため、相続税専門の税理士などの専門家にも相談のうえ慎重に判断することが大切です。

10.農地を相続したときは農業委員会や県知事への許可は必要?

自分の農地だからといって、許可なく農地を売買したり貸し借りしたりできるようにすると、農業離れに拍車がかかってしまいます。

国は計画的に国民の食糧を確保する必要がありますし、経済活動とのバランスを考えて判断する必要があります。

そのため、農地法第3条において農地の権利移動等に関する法律が設けられており、売買や贈与のために所有権を移転したり貸し借りをしたりする際には、農業委員会または県知事の許可が必要です。

しかし、相続や遺贈によって農地を取得した場合、農地法第3条は適用されません。

この理由は、農地の相続があまりに複雑すぎてスムーズに行うことが難しいと、長い年月の間相続の手続きがされず、放置されるということが頻発してしまうからです。

10-1.農地の相続:農地法による許可は不要だが届出は必要

農地の所有者が死亡して農地を相続しなければならなくなった場合、農業委員会または県知事の許可は不要です。

これは遺産分割協議をした結果、相続人のうち、代表の一人がすべてを相続することになったとしても同様の対応となります。

農地を相続するということは、新しい農地を所有し始めるというものではなく、すでにあるものを受け継ぐということです。

農地法は、一般の売買や貸し借りといった「権利の移転」についての法律であって、死亡は本人の意思で行った行為ではありませんので、農地法は適用されません。

つまり、相続によって農地を取得した場合は、農業委員会や県知事の許可を得ずとも、農地を取得した相続人に名義を書き換えられます。

ただし、被相続人が亡くなってから10ヶ月以内に、農業委員会や県知事への届け出は必要です。

期限を守らず、届け出を怠った場合には10万円以下の罰金がかかることもあります。

10-2.農地を相続人以外に遺贈:特定の遺贈の場合は許可が必要

遺言書によって、農地を相続人以外の人に遺贈(いぞう)された場合、農地法第3条が適用される場合があります。

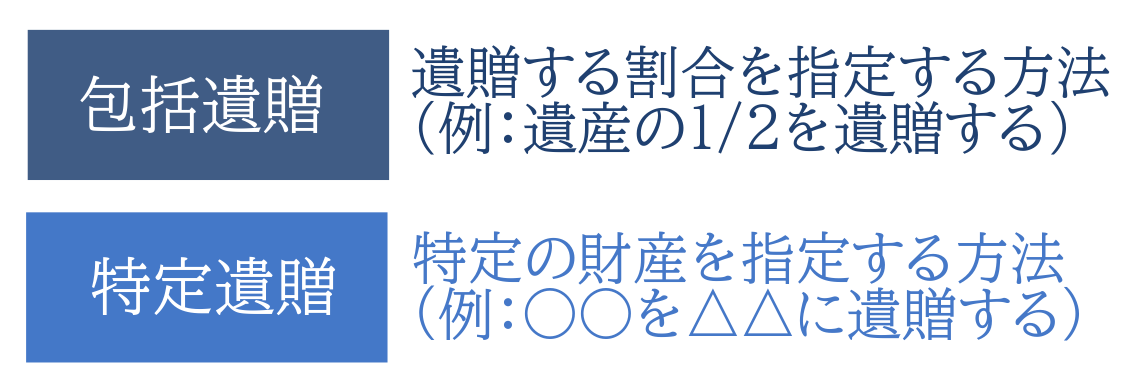

遺贈には「包括遺贈」と「特定遺贈」の2種類があり、遺贈の種類によって、農地法による農業委員会または県知事の許可の扱いが異なります。

包括遺贈によって農地を取得した場合、農地法による許可は不要です。

しかし、特定遺贈によって農地を取得した場合、農業委員会や県知事の許可が必要となります。

仮に農地法による農業委員会や県知事の許可がないと、農地の所有権移転登記はできません。

包括遺贈と特定遺贈の違いについて、詳しくは「包括遺贈と特定遺贈の違いは?遺贈を放棄する方法と5つの注意点」をご覧ください。

11.農地の特例を活用する際は相続税専門の税理士にご相談を

農地の納税猶予の特例を受ける場合、農業相続人は、その農地で一生涯または特定の地域に農地が所在する場合は20年間、農業を行うと猶予された税額が免除されます。

一方、この特例の適用を受けた農地を譲渡した場合や、農業経営を廃止した場合など、納税猶予の要件を満たさなくなった場合には、猶予していた相続税とそれに係る利子税を一括で納付しなければなりません。

農地を相続する際は、相続税専門の税理士にも相談し納税猶予の特例を適用すべきか慎重に検討することをおすすめします。

税理士法人チェスターは、年間3,000件超えの相続税申告実績を誇る、相続専門の税理士法人です。

相続税申告に関する豊富な知識と実績を持つ税理士が、納税猶予の特例を受けるメリットや注意点、手続き方法などをわかりやすく説明いたします。農地を始めとした財産の評価や申告書類の作成なども対応可能です。

すでに相続が発生されたお客様は、初回面談が無料となりますので、農地の納税猶予の特例の適用をお考えの方は、税理士法人チェスターまでお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編