贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について

両親や祖父母などの親族から贈与があった場合、贈与税の申告を行わなければならないことをご存じですか?とはいえ、贈与税の申告はいつまでにどうやってすれば良いのでしょうか?今回は、贈与税の申告手続きと申告をしなかった場合の罰則などについてご説明します。

1.贈与税の申告期限

贈与税の申告期限は贈与のパターン(暦年課税贈与か、相続時精算課税贈与か)によって変わります。それぞれのパターンの期限について確認していきましょう。

(1)暦年課税贈与の場合

①暦年課税贈与とは

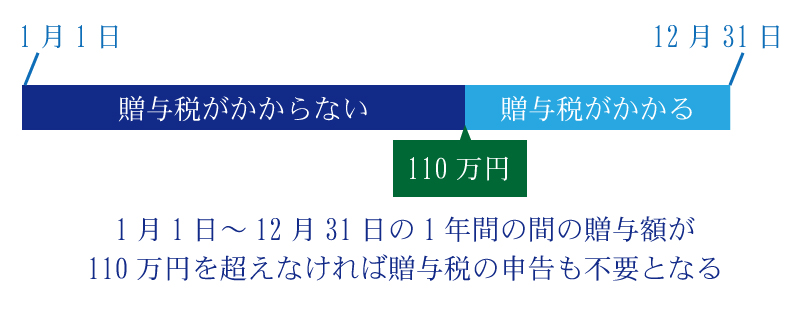

暦年課税贈与とは一般的な贈与のことで、1月1日~12月31日の1年間に受けた贈与の合計額に課税する方法です。110万円の基礎控除があり、110万円を超えた場合に課税されます。

贈与税は、次のいずれかに該当する場合に申告が必要です。

1)納税しなければならない贈与税額がある場合

年間の贈与額から基礎控除を引いた額がプラスの場合、つまり110万円を超える贈与があった場合は、申告が必要です。

2)申告書の提出が必要な特例の適用を受ける場合

住宅取得等資金の特例などの適用を受ける場合は、贈与税の申告が必要です。

②暦年課税贈与の申告期限

贈与を受けた年の翌年2月1日~3月15日の間に申告・納付を行う必要があります。

暦年課税贈与に関しての詳細はコチラの記事も参考にしてみてください。

暦年贈与とは?改正のポイント・注意点・相続時精算課税との違いを解説

(2)相続時精算課税贈与の場合

①相続時精算課税贈与とは

贈与者(贈与をした年の1月1日時点で60歳以上)から受贈者(贈与を受けた年の1月1日時点で18歳以上(※)の推定相続人または孫)へ贈与をした場合、2,500万円まで贈与税はかかりません。

(※:贈与が令和4年3月31日以前の場合は、受贈者は「贈与を受けた年の1月1日時点で20歳以上の推定相続人または孫」となります。)

2,500万円までは贈与税はかかりませんが、その後、相続が発生した時には、贈与された財産と相続した財産の合計額に相続税がかかるという制度です。この制度を利用する場合は、税額の有無に関わらず申告をしなければなりません。

(令和6年以降は、相続時精算課税制度に年間110万円の基礎控除が新設され、110万円以下の贈与であれば申告は不要となります。)

②相続時精算課税贈与の申告期限

暦年課税贈与と同様に、贈与を受けた年の翌年2月1日~3月15日が申告・納付の期限です。

相続時精算課税贈与についてはコチラの記事も参考にしてみてください。 |

(3)特殊なケースの場合

①受贈者が亡くなってしまった場合

贈与税の申告の必要がある人が、申告期限前に亡くなってしまった場合は、受贈者(亡くなった人)の相続人が贈与税の申告・納付の手続きを行う必要があります。

この場合の申告・納付の期限は、受贈者の死亡を知った日の翌日から10ヶ月以内となります。

②受贈者が海外にいる場合

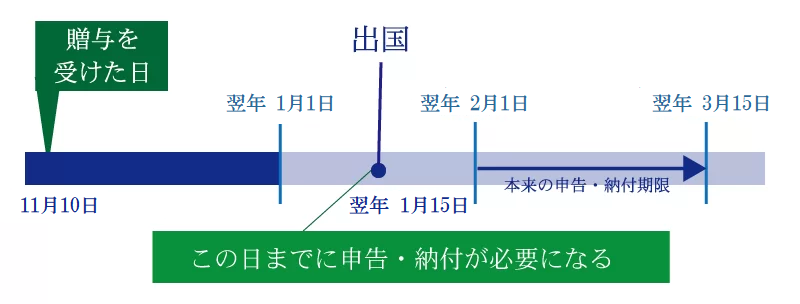

贈与税の申告の必要がある人が海外にいる場合は、贈与税の申告のために納税管理人を定めて所轄の税務署に届け出なければなりません。

なお、贈与の翌年の1月1日から3月15日までの間に納税管理人を定めないで出国する場合は、出国日までに贈与税の申告・納付の手続きを行う必要があります。

2.申告期限を過ぎてしまったらどんな罰則があるの?

前述でご説明したように、贈与税の申告・納付の期間は約1ヶ月半(贈与を受けた年の翌年2月1日~3月15日)です。

しかも、贈与を受けた翌年ということなので、うっかり忘れてしまうことのないようにしましょう。申告期限を過ぎてしまった場合、以下のような罰則が課せられる可能性があります。

(1)延滞税が課される場合

申告期限(法定納期限)の翌日から贈与税を払った日までの期間に延滞税が課せられます。延滞税は、所定の納期限から2ヶ月までの期間は年7.3%(原則)、2ヶ月を超えた期間は年14.6%(原則)となります。

しかし、現状の低金利の状況ではこれらの税率はあまりに高すぎるため、特例で低い税率が適用されています。税率は年ごとに変動し、令和4年・5年の税率は、所定の納期限から2ヶ月までの期間は年2.4%、2ヶ月を超えた期間は年8.7%となっています。

(2)加算税が課される場合

加算税は「申告漏れ」「無申告」「隠蔽・仮装」の3つのパターンにより種類が変わります。

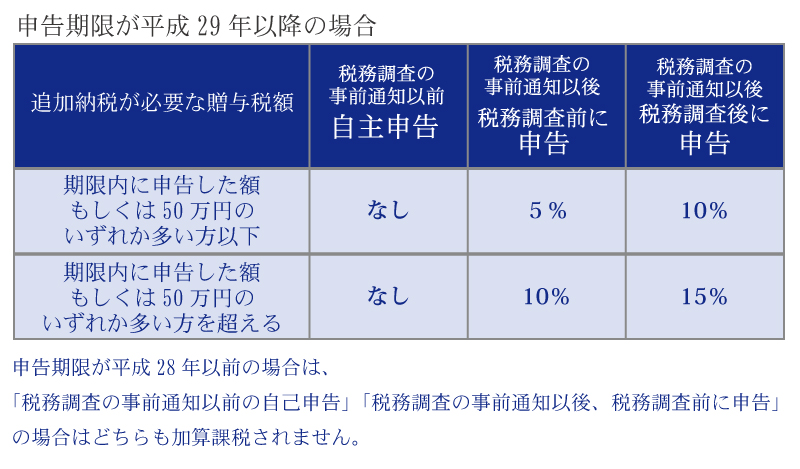

①申告漏れの場合「過少申告加算税」

過少申告加算税は、期限内に申告はしたけれど、納めるべき税額が少なかった場合等に課せられます。

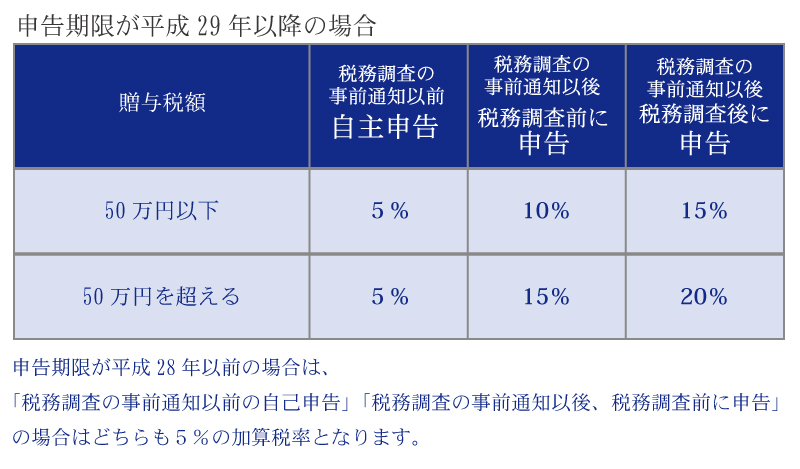

②無申告の場合「無申告加算税」

無申告加算税は、申告期限を過ぎてから申告した場合に課せられますが、申告をするタイミングにより税率が異なります。

なお、申告期限が令和6年以降の場合は、贈与税のうち300万円を超える部分の税率が30%(税務調査の事前通知以後税務調査前の申告の場合は25%)に引き上げられます。税務調査の事前通知以前の自主申告の場合は5%のままです。

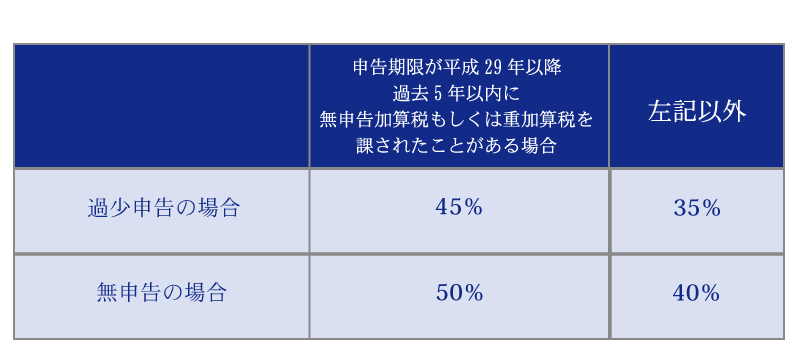

③隠蔽・仮装の場合「重加算税」

隠蔽や仮装をして過少に申告した場合や申告をしなかった場合は、過少申告加算税や無申告加算税に代えて重加算税が課せられます。

(3)刑事罰が課される場合

不正行為などで贈与税の納税をしなかった場合や意図的に申告をしなかった場合、ほ脱した金額によっては、刑事罰が課される場合もあります。

①脱税

10年以下の懲役もしくは1,000万円以下の罰金(併科の場合あり)

*支払うべき贈与税が1,000万円を超える場合は1,000万円を超える罰金になる可能性もあります。

②故意の申告書不提出

5年以下の懲役もしくは500万円以下の罰金(併科の場合あり)

*支払うべき贈与税が500万円を超える場合は500万円を超える罰金になる可能性もあります。

③過失による無申告

1年以下の懲役もしくは50万円以下の罰金

*無申告の罰則は理由によっては免除される場合もあります。

罰則についての関連記事は、下記の記事をご確認ください。 |

3.どうしても期限内に納付が出来ない場合

贈与税の納付は、相続税同様に原則的には一括納税です。しかし、どうしても一括で納税することが難しい場合は、条件を満たしていれば延納することが出来ます。延納の場合利子税がかかるということも覚えておきましょう。

(1)延納の条件

以下の3つの条件をすべて満たしている必要があります。

1.贈与税の納付額が10万円を超える

2.一括で納税することが難しいということを証明できる

3.担保を提供する(延納税額が100万円以下、延納期間が3年以下の場合は不要)

(2)延納の手続き

贈与税の納付期限までに、延納申請書と担保提供に関する書類を税務署に提出します。

4.贈与税の申告って自分でできる?

贈与税の申告は、自分でもできます。

贈与税の申告は、暦年課税贈与の場合と、相続時精算課税贈与の場合で違いがあります。

詳細は、下記の記事で詳しくまとめておりますので、自分でやってみたい方は一度ご確認ください。

まとめ

贈与税は、贈与を受けた年の翌年2月1日~3月15日までの間に申告・納付を行わなければなりません。申告・納付の期限を過ぎてしまうと罰則が課せられる可能性があります。申告・納付期間が1ヶ月半と短いので、うっかり忘れてしまうことのないように注意してください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編