1.相続税の税務調査とは?

相続税の税務調査とは、納税者(相続人や受遺者等)が提出した申告内容が正確であるか否かを、税務署が確認することです。

申告内容に不明点があればその都度確認が行われ、申告内容に漏れや不備が確認されれば修正申告等を促して是正させます。

1-1.税務署が相続税の税務調査を行う理由

税務署が相続税の税務調査を行う理由は、適切で公正な課税を実現することです。

大多数の人は正しく相続税の申告書を提出して相続税を納税しているのに、無申告・計算ミスや漏れで相続税額が低くなるのは不公平です。

つまり、「間違いや嘘がある(可能性がある)」と想定される場合に、税務署は相続税の税務調査を行います。

そして税務調査の過程で「申告書の記載ミスや計算ミス」なのか「納税者が嘘をついている」のかを見極め、その理由によってペナルティ(加算税の種類)が決定します。

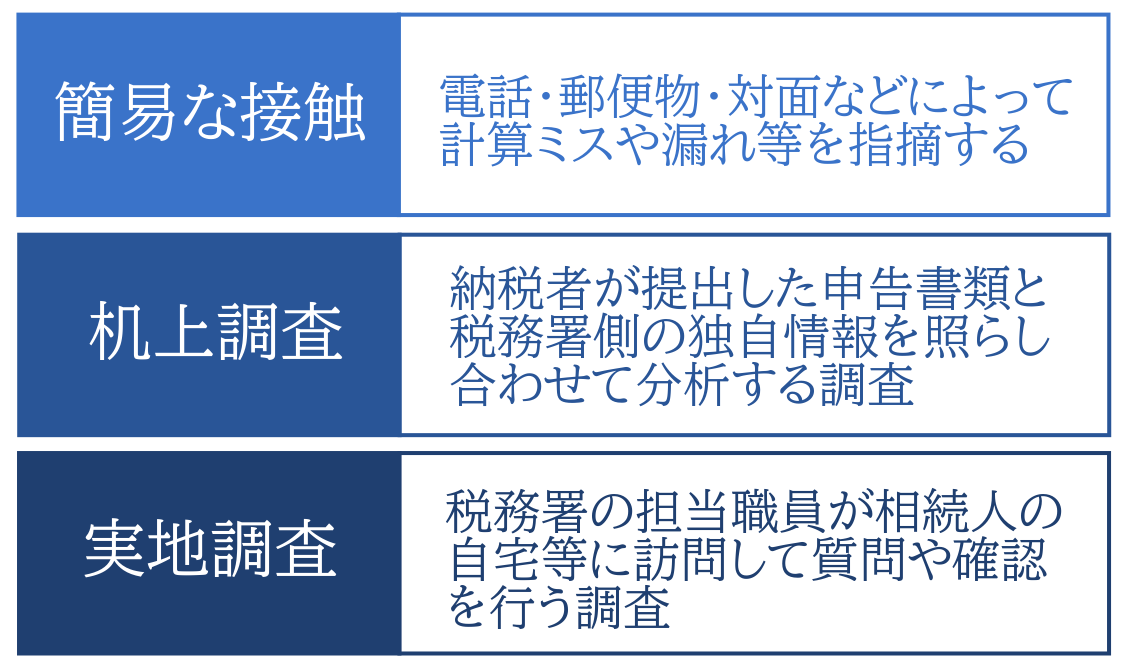

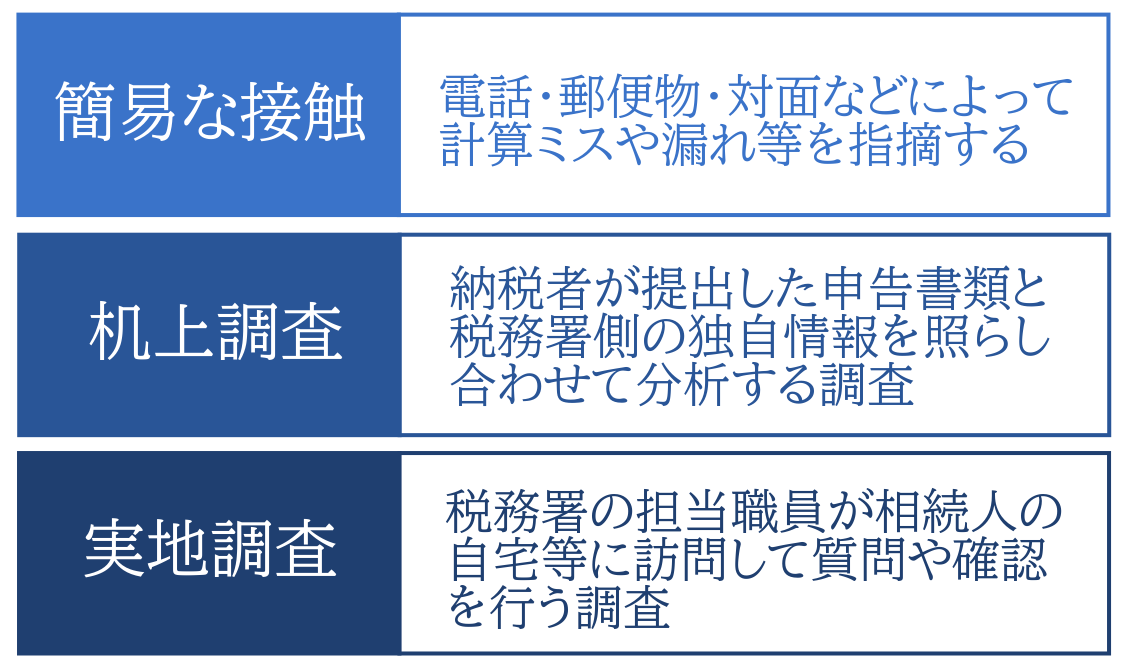

1-2.相続税の税務調査は3種類ある

相続税の税務調査は、簡易な接触・机上調査・実地調査という3種類の調査内容に分類されます。

相続税の税務調査とは、実地調査(担当者が自宅に来て行う調査)だけではありません。

相続税の税務調査は「①簡易な接触」「②机上調査」「③実地調査」と、段階を踏んで調査が進められます。

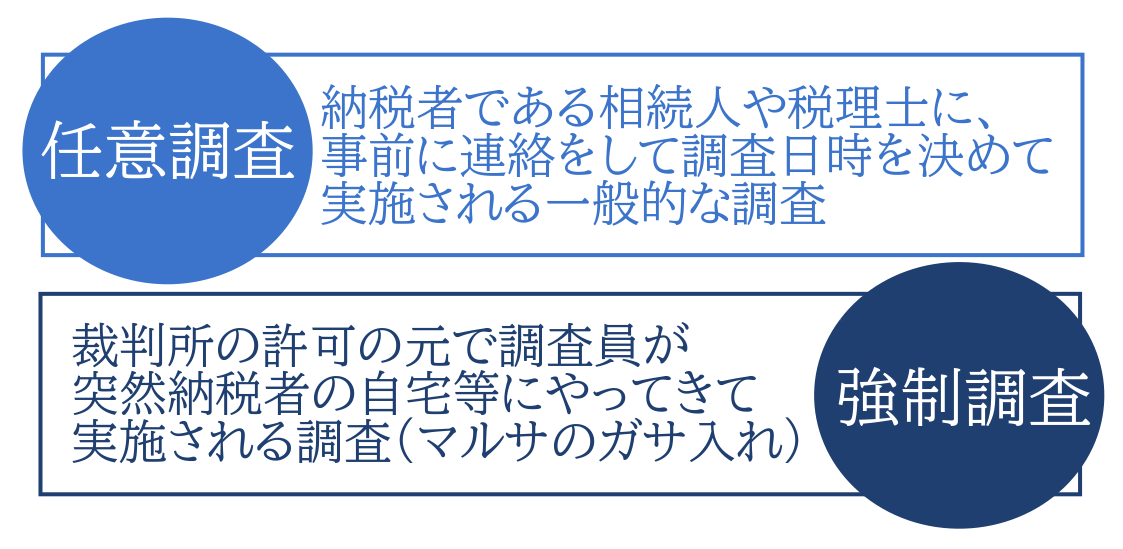

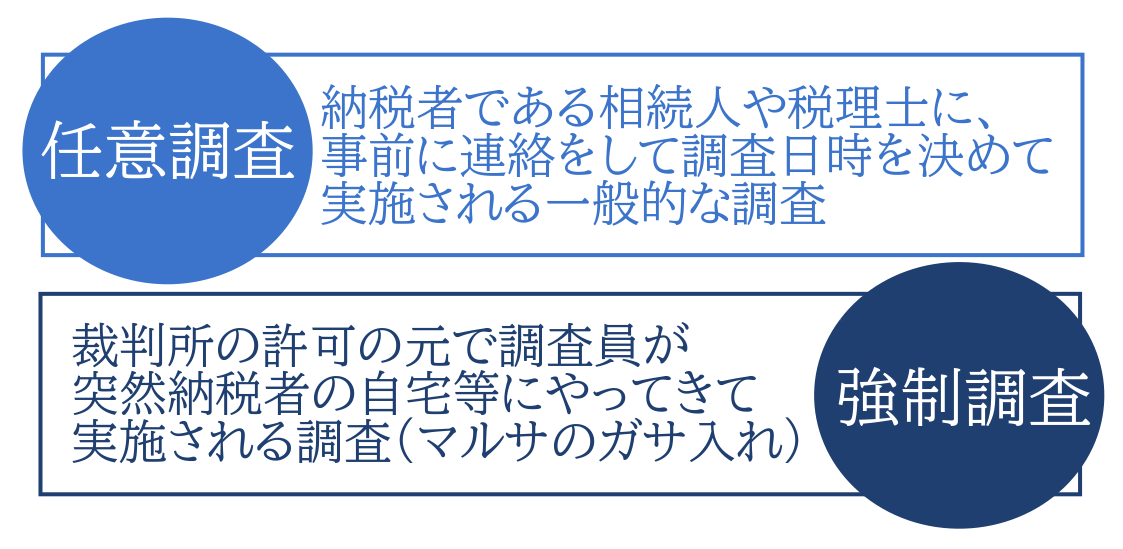

1-3.税務調査には任意調査と強制調査がある

相続税の税務調査における実地調査は「任意調査」となり、「強制調査」ではありません。

任意調査と強制調査の違いについて、理解しておきましょう。

相続税の税務調査において、強制調査が行われることはまずありませんのでご安心ください。

任意調査と強制調査の違いについて、詳しくは「国税庁の〔相続税〕税務調査先の選び方。嘘は課税の元。」をご覧ください。

1-4.相続税の税務調査の流れ

相続税の税務調査では、納税者が提出した申告書類の間違いを正確に見つけるために、以下の2つの手順を踏みます。

①機械で申告書をチェック(間違いを見つける)

②独自の調査能力で申告内容の真偽を確かめる

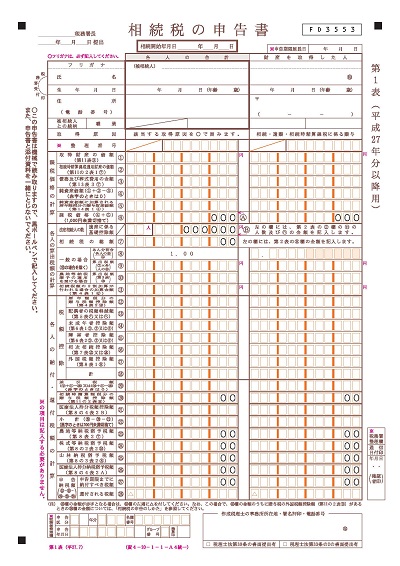

相続税の税務調査では、まず納税者が提出した相続税の申告書の計算が正しいかどうかを、システムで判断します。

申告書がセンター試験の解答用紙のように、機械に読み込ませる形式をとっている理由はここにあります。

【相続税の申告書】

この機械で申告書をチェックした段階で、相続税の申告書類に計算や記載方法の誤りがあると判明すると、税務署から「簡易な接触(電話・書面・対面)」による連絡が入ります。

この段階で税務署のチェックにかかるのは「自分で相続税申告をされた方」が多く、簡易な接触の段階で修正申告をすれば「事後処理」となります。

しかし、納税者が提出した申告書類に計算や記載方法等の誤りがなくても、税務署側は内部資料を持っています。

まずは机上調査によって、提出された申告書類と税務署側の内部資料を照らし合わせます。

そして「間違い」なのか「嘘」なのかを見極めるために、実地調査へと移行します。

2.相続税の税務調査の確率は?時期や時効は?

相続税の税務調査が行われるとすれば、どのくらいの確率なのでしょうか?

また相続税の税務調査が行われる時期や、時効についても知っておきましょう。

2-1.相続税の税務調査が行われる確率は?

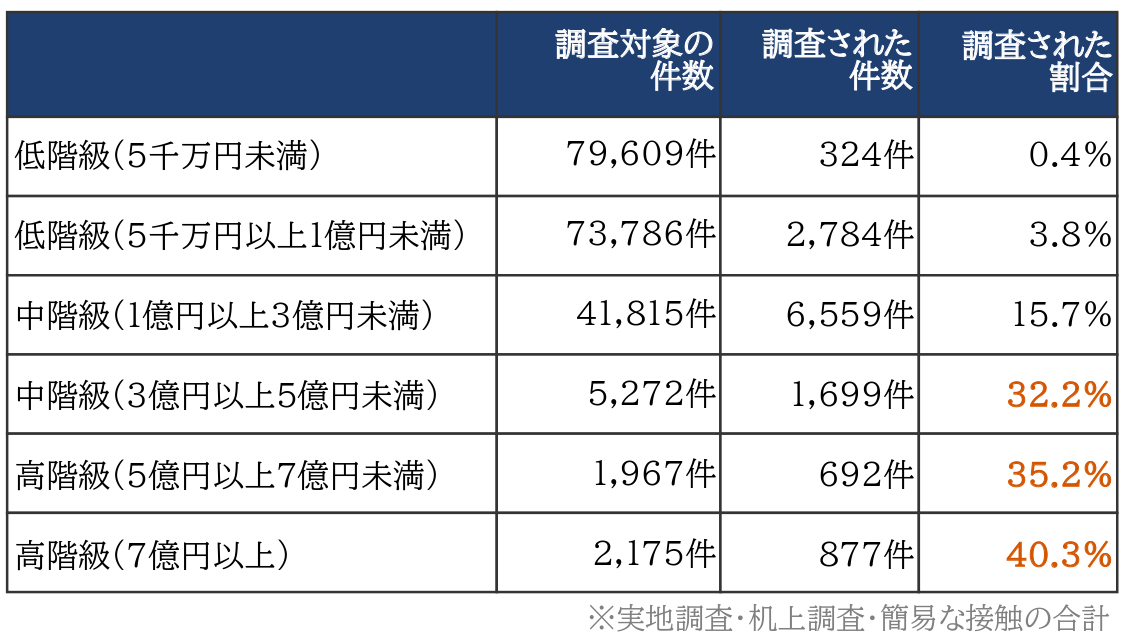

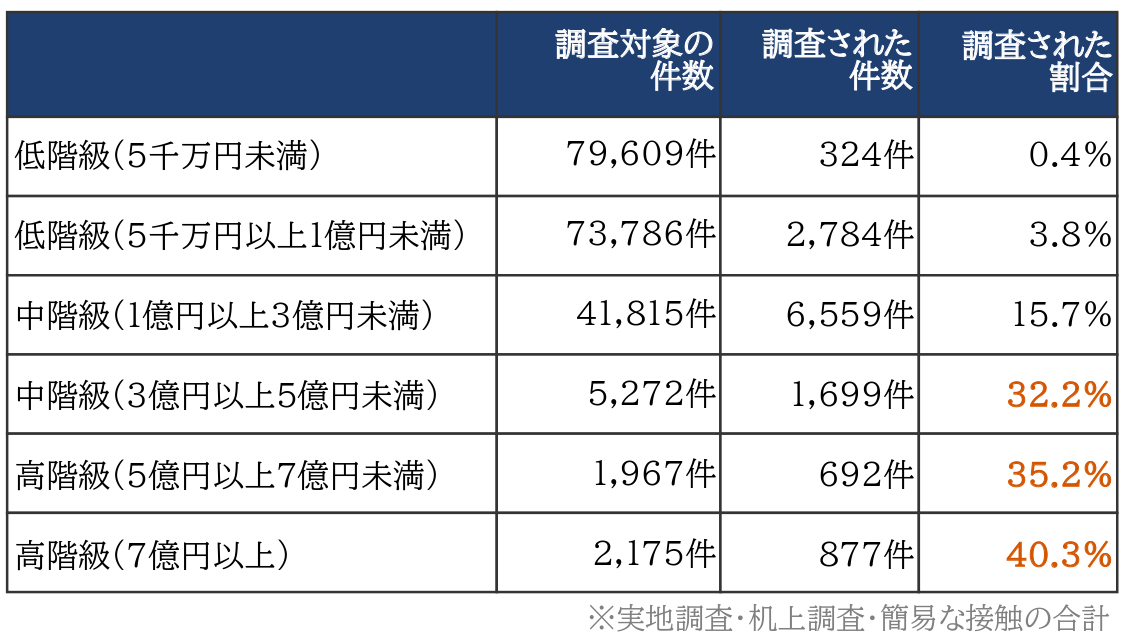

令和元事務年度(令和元年7月~令和2年6月)に相続税の調査対象となったのは204,624件で、実際に何らかの調査が行われたのは12,935件です。

よって、相続税の税務調査が行われる確率は6.3%となり、およそ16人に1人が何らかの税務調査が行われていることとなります。

相続税の税務調査には実地調査・机上調査・事後処理などの種類があるため、これらを細かく分類すると以下の割合となります。

※令和3年8月税務研究会発行の税務通信(No.3665)参考

なお、令和元事務年度は新型コロナウイルス感染症対策の影響もあり、税務調査の件数自体が下がっておりますので、あくまで目安としてお考えください。

相続税の税務調査の確率について、詳しくは「相続税の税務調査の確率は9%!調査されやすい場合や調査されない対策とは?」をご覧ください。

2-2.相続税の税務調査の時期はいつごろ?

相続税の税務調査が行われる時期は、相続税の申告期限から1~2年後の、8~11月頃となります。

このように相続税の税務調査の時期が限定的になる理由は、税務署では毎年2~5月は確定申告の繁忙期となり、7月は人事異動直後の年度替わりで税務調査自体が行われないためです。

もちろん調査内容によって異なる上に例外もありますが、税務署へ相続税の申告書を提出した後すぐに税務調査が行われる訳ではない、と思っておきましょう。

相続税の税務調査の時期について、詳しくは「相続税の税務調査はいつくる?1年後、2年後?」をご覧ください。

2-3.相続税の税務調査に時効はある?

相続税には時効が設けられており、相続税の申告期限(起算日)から原則5年、悪意があると認められる場合は7年に延長されます。

この相続税の時効を迎えると、税務署は相続税の税務調査ができなくなります。

なお、相続税の申告義務も納税義務もなくなるのは、時効までに「税務署側から通知等が届かなかった場合」です。

相続税の時効は正確には「除斥期間(じょせききかん)」と呼ばれ、税務署側から通知が届いた時点で時効カウントが止まりますのでご注意ください。

3.相続税の税務調査の対象になりやすいケース・対象者

一体どうやって、税務署は相続税の税務調査の対象者を選んでいるのでしょうか?

税務署は無作為に調査先を選定しているわけではなく、事前調査を入念に行い、財産の漏れがありそうなところを調査先に選定しています。

相続税申告をする段階で、税務調査に入られないような工夫や、申告書の作成を行うことが重要と言えるでしょう。

相続税の税務調査をされない対策を立てるためにも、事前に税務署の判断方法を学びましょう。

この章では、相続税の税務調査の対象になりやすいケースや対象者を3つご紹介します。

ケース①自分で相続税申告をした場合

税理士に依頼せずに自分で相続税申告をした場合、税務調査の対象になりやすいです。

この理由は、納税者が自分で相続税申告書を作成すると、申告書の記載間違い・計算ミス・添付書類の不足などが見つかりやすいためです。

相続税の申告書は第1表~第15表まであり、どの特例を適用させるのかで提出する申告書の種類が異なります。

さらに申告書の下側には「作成税理士の事務所所在地・署名押印・電話番号」を記載する欄が設けられているため、「税理士が作成した」のか「自分で作成した」のかは一目瞭然です。

税務署は「納税者が作成した書類」と判断すれば、記載ミス・計算ミス・財産隠しを疑いやすくなるため、相続税の税務調査を行う可能性が高くなってしまいます。

ケース②相続税の課税価格が3億円以上など大きい場合

相続税の課税価格(遺産総額)が大きい場合、相続税の税務調査が行われやすくなります。

令和元事務年度のデータを元にご紹介すると、相続税の税務調査は、相続税の課税価格3億円以上となると確率が一気に高まります。

「国税庁レポート2021年」でも、富裕層の調査により注力していく方針が示されています。

さらに全国の国税局に「重点管理富裕層プロジェクトチーム」が設置されており、特に多額の資産を保有していると認められる納税者については、関係者や主宰法人等をグループとして一体的に管理をして、情報の収集や分析を行うと示されています(詳細はコチラで解説しております)。

ケース③無申告である場合

無申告である場合も、相続税の税務調査が行われやすくなります。

「どうして税務署が無申告を把握できるの?」と聞かれることがありますが、これは税務署側が独自資料等によって、予め相続税が課税される可能性があるケースを把握しているためです。

相続が発生してから6~8ヶ月後に、「相続税についてのお尋ね」という書類が税務署から送られることがあります。

これは税務署が「相続税が課税される可能性が高い」と判断した人の相続人に対して、相続税申告を促す目的で送付される書類です。

回答は義務ではありませんが、「相続税についてのお尋ね」が届いた時点で「目を付けられている可能性が高い」と思った方が良いということです。

また、「配偶者控除(配偶者の税額軽減)」や「小規模宅地等の特例」を適用して相続税が0円になるケースの場合、相続税申告が必須となります。

知らずに無申告になってしまわないよう、特例や控除の申告要件については再確認をしておきましょう。

4.相続税の税務調査では何をどこまで調べるのか

税務署は独自の内部資料を元に、相続税の税務調査(机上調査や実地調査)を行います。

この税務署の内部資料には、被相続人(亡くなった人)はもちろん、相続人の過去の納税記録・収入・登記情報・海外資産に係る法定調書やCRS情報(海外口座等の情報)など、必要な情報が全て管理されています。

これらの資料と納税者が提出した申告書類を照らし合わせて、事実確認を入念に行います。

「少し位不動産や預金を申告しなくても分からないのでは?」と、税務署を甘く見ていると、後悔することになります。

この章で、相続税の税務調査において税務署が活用する内部資料について、知っておきましょう。

4-1.不動産(土地や建物)

相続した不動産(土地や建物)は、相続人間での遺産分割協議後に「名義変更手続き(相続登記)」を行うのが通常です。

相続登記は法務局で行いますが、相続登記の情報は税務署も把握できるようになっています。

このため、相続登記をした不動産が相続税申告から漏れていた場合には、税務署に分かってしまうのです。

また不動産収入がある場合には、所得税の確定申告で相続人へと引き継がれれば分かってしまうでしょう。

4-2.銀行口座の預金や株式等

銀行口座の預金や株式等については、税務署が相続人の了承を得ずに、銀行や証券会社に照会をかけることができます。

また相続開始時点の残高のみならず、過去にさかのぼって入出金や売買の履歴まで確認されるため、相続財産としての漏れはもちろんのこと、過去の生前贈与等も全て分かってしまいます。

なお、被相続人が管理していた別名義の銀行口座、つまり家族(未成年である子供や無収入の専業主婦である配偶者)名義の銀行口座の通帳も調査対象となります。

4-3.生命保険

生命保険についても、保険会社に照会をかけることができます。

被相続人(亡くなった人)本人名義の生命保険のみならず、家族全員がどういった保険に加入しているのか、被相続人が保険料を負担したものはないか等、細かく調べられます。

4-4.過年度確定申告書

ある程度の財産を築いた人であれば、所得税を多く税務署に納めているでしょう。

確定申告、源泉徴収に関わらず、税務署には被相続人の過去の所得データが蓄積されています。

これらのデータから推測される資産額よりも、相続税申告書への計上額が少ないと、調査移行への大きな動機付けとなります。

4-5.海外資産や海外取引

海外資産や海外取引に関しては、複数の資料を組み合わせることで大概の予想ができてしまいます。

例えば、金融機関に提出が義務付けられている「国外送金等調書」「国外証券移管等調書」、納税者に提出が義務付けられている「国外財産調書」「財産債務調書」などです。

また租税情報による各国の情報交換(CRS情報など)も、海外資産の調査でよく活用される資料です。

4-6.法人決算書

中小企業のオーナーであれば、毎年の法人税の確定申告書についても税務署にて確認できます。

そこから役員報酬の金額や、法人への貸付金の有無等を細かく調べられてしまいます。

4-7.相続税の税務調査では何年さかのぼる?

相続税の税務調査では、過去数年前にさかのぼって事実確認を行います。

特に注目されるのは、被相続人の死亡前3年以内と考えてください。

しかし、預貯金の通帳の入出金履歴は、過去5~10年分程度までさかのぼって調査が行われます。

5.相続税の税務調査における実地調査とは

相続税の税務調査の対象となった場合、大多数において実地調査が行われます。

特に富裕層(3億円以上)においては、相続税の税務調査になると、95%以上の確率で実地調査が実施されます(令和元事務年度のデータより抜粋)。

冒頭でもご紹介しましたが、この実地調査とは「税務署の担当職員が相続人の自宅等に訪問して質問を行う調査」のことです。

主に提出された申告書類と税務署の内部資料の相違について、「誤解や間違い」なのか「嘘(仮装・隠ぺい)」なのかを見極めることが目的となります。

5-1.実地調査の対応をする人

実地調査に来るのは担当職員2名で、実地調査の対応をするのは、原則「相続人全員」となります。

しかし相続人の人数が多い・相続人が遠方に住んでいる・相続人が幼児である場合など、現実的に全員で対応しきれない場合は例外もあります。

5-2.税理士に立ち会ってもらうこと

相続税申告を税理士に依頼した場合、実地調査の当日は、申告書を作成した担当税理士に立ち会ってもらいましょう。

実地調査当日までに申告書類を見直して、記載や計算にミスや漏れがないかを確認し、実地調査当日の対策を税理士と相談しましょう。

もしこの時点で修正申告や期限後申告ができれば、課せられるペナルティが軽減します。

税理士に相続税申告を依頼した方で、税務署から実地調査に関する電話連絡があった方は、「税務調査前に準備しておくこと【税理士立会い編】」をご覧ください。

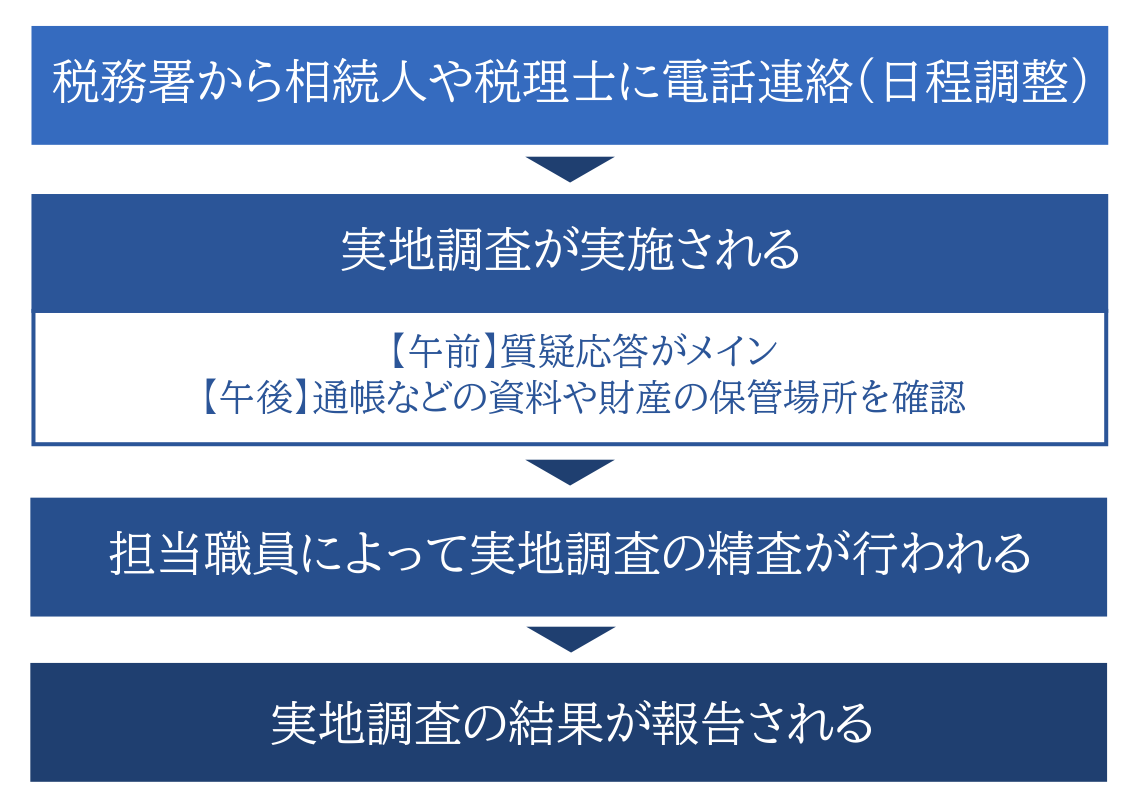

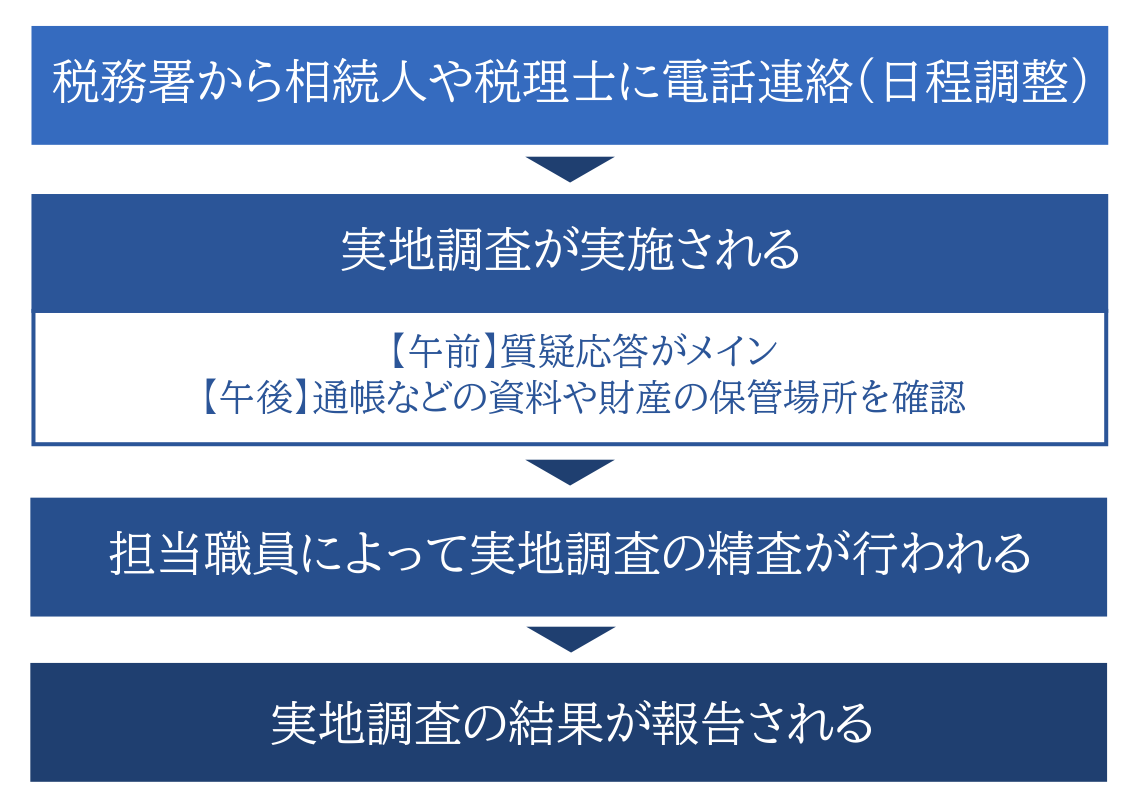

5-3.実地調査の流れ

実地調査の流れは、以下となります。

実地調査当日は、午前中は主に担当職員からの質問に答える形式で進められ、午後はその回答が事実であるか否かを裏付けるための確認が行われます(通帳の確認など)。

その後実地調査の内容を元に精査が行われ、2週間~1ヶ月後に実地調査の結果が報告されます。

5-3-1.当日によく聞かれる質問

実地調査の当日の午前中は、税務署のマニュアルに基づいた、以下のような質問への回答がメインとなります。

- 被相続人がどのように財産を築いたか

- 被相続人の職業や月々の生活費など

- 相続人と税理士の関係

- 相続人の職業や住まい

- 相続人の家族構成

実地調査の当日によく聞かれる質問について、詳しくは「相続税の税務調査の当日に聞かれる質問と内容」をご覧ください。

また、このタイミングで質疑応答記録書に、一筆を求められることがあります。

詳しくは「税務調査で「一筆」を求められた際の対応方法と調査への影響」で解説していますので、併せてご覧ください。

5-3-2.当日はどこまで調べられるのか

実地調査の当日の午後は、午前中の質疑応答に関する確認が行われます。

例えば、銀行口座の通帳の開示や、貴重品などの保管場所の確認などです。

もちろん、任意調査ですので必ず見せる必要はありませんが、指定された部屋や金庫の開示を拒否すると心証がよくありませんので、可能な限り対応をしましょう。

6.相続税の税務調査で申告漏れや無申告が発覚した場合のペナルティ

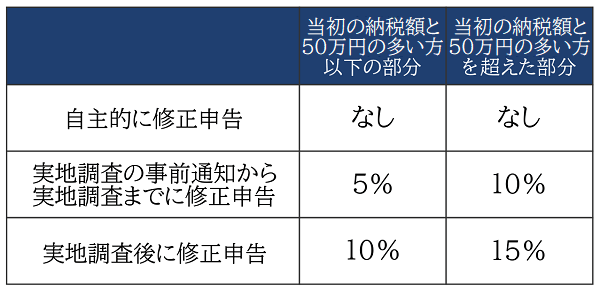

相続税の税務調査で申告漏れや無申告が発覚した場合、ペナルティとして「加算税」と「延滞税」が課税されます。

加算税とは正しく申告しなかった場合に課税される税金のことで、「過少申告加算税」「無申告加算税」「重加算税」の3種類があります。

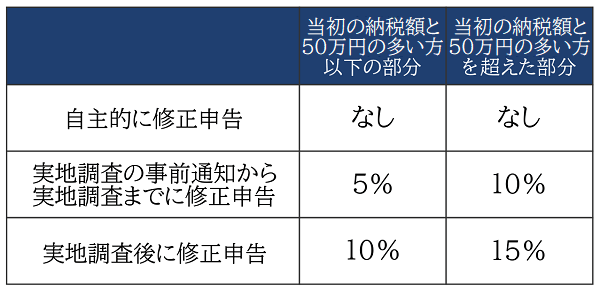

加算税は正しく申告しなかった理由によって種類が異なり、どのタイミングで修正申告や期限後申告をしたのかで税率が変動します。

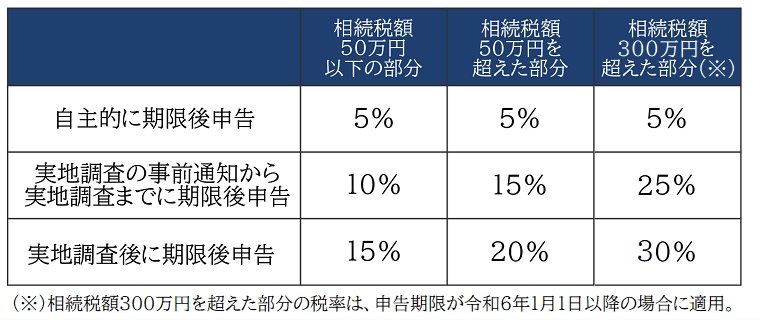

6-1.過少申告加算税

過少申告加算税は、申告期限までに相続税申告をしたものの、本来よりも少ない金額で申告した場合に課せられるペナルティです。

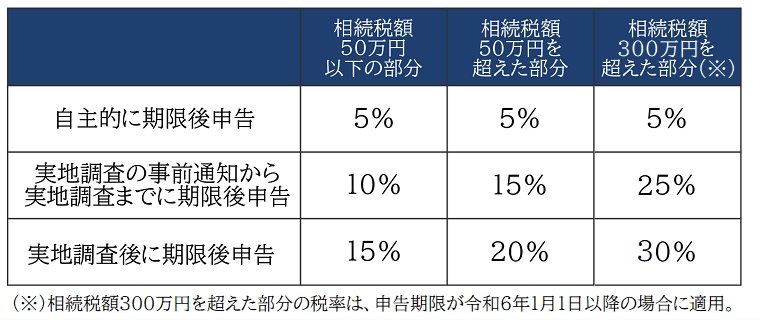

6-2.無申告加算税

無申告加算税は、申告期限までに相続税申告をしなかった場合に課せられるペナルティです。

なお、相続税の申告期限から1ヶ月以内に自主的に期限後申告した場合は、一定の条件を満たせば無申告加算税は課税されません。

また、過去5年以内に無申告加算税または重加算税を課税されたことがあれば、無申告加算税の税率が10%加算されます。

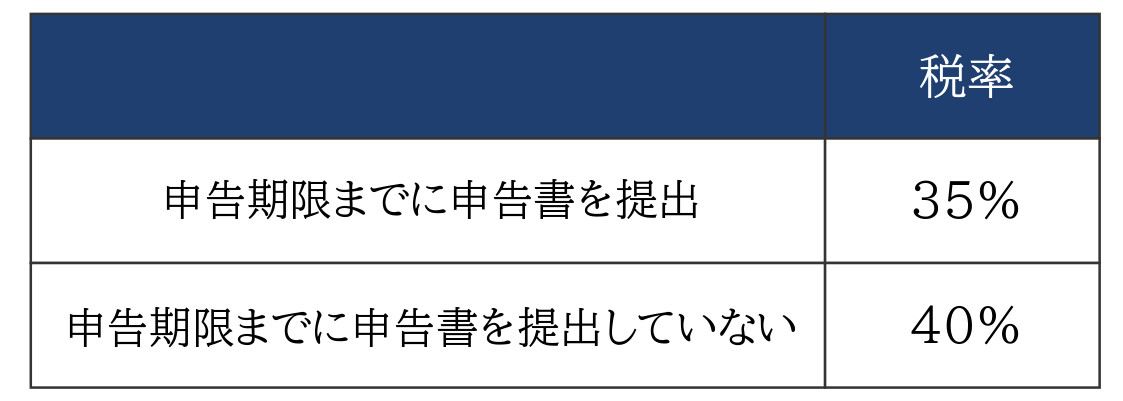

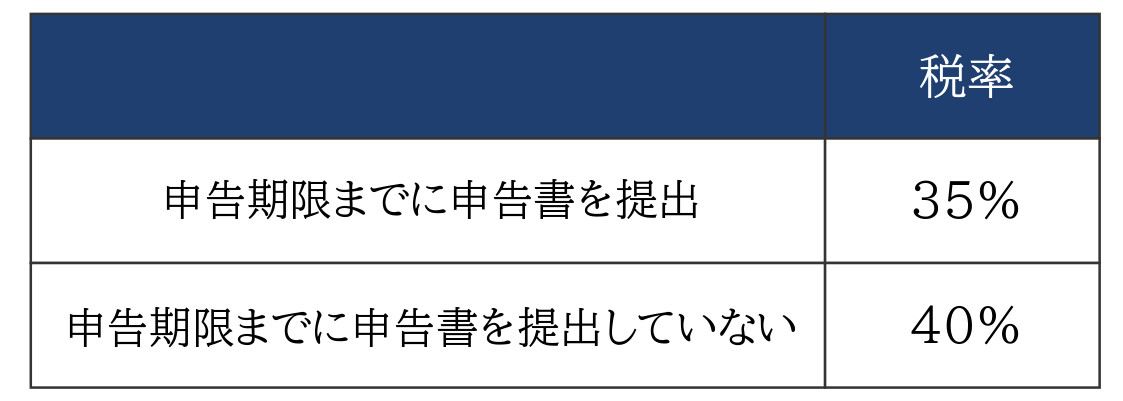

6-3.重加算税

重加算税とは、申告期限までに相続税申告をしたか否かに関わらず、意図的な仮装・隠ぺいが認められた場合に課せられるペナルティです。

なお、過去5年以内に無申告加算税または重加算税を課税されたことがあれば、重加算税の税率が10%加算されます。

6-4.延滞税

延滞税とは、申告期限や納付期限を過ぎてから、申告・納税をした際に課税されるペナルティのことです。

延滞税の税率は所定の納期限の翌日から2ヶ月後を境に2段階に分かれ、毎年税率が変動しますのでご注意ください。

延滞税や加算税の税率について、詳しくは「相続税の延滞税・加算税っていくら?税率・計算方法・免除特例も解説」をご覧ください。

7.相続税の税務調査が行われた事例

実際に、相続税の税務調査が行われた事例を3つご紹介します。

どのようなケースで税務調査が行われ、具体的にどのような財産を調べられたのかを確認しておきましょう。

事例①

相続人が相続財産を把握しきれておらず、相続税申告は不要と思い込んでいた事例です。

税務署からの「簡易な接触」により相続税の申告義務が発覚し、税理士に依頼をして期限後申告を行いました。

担当税理士は可能な範囲で期限後申告をしたものの、被相続人名義の銀行口座の残高、不動産買換時の持分と拠出割合の差分、家族名義の預金口座の漏れが確認されました。

事例②

相続税の申告時において、相続人が税理士に伝えていない被相続人の口座解約が多数あり、実地調査が行われた事例です。

この事例では書面添付制度を活用した相続税申告を行っており、某年10月に担当税理士に対して意見聴取が行われました。

意見聴取から1ヶ月後に1回目の実地調査が行われ、この際、口座解約時に相続人が同行してその事実を把握していたのにも関わらず、相続人は「同行していない(事実を否定)」と回答しました(質問応答記録書なし)。

税務署は2回目の実地調査を依頼したものの、相続人が拒否したため半年に渡って税務調査が長引き、結果としては「行為者である相続人(口座解約をした人)」に重加算税が賦課され、他の相続人には過少申告加算税が賦課されました。

事例③

書面添付制度を活用した相続税の申告を期限内に行ったものの、某年10月に担当税理士に意見聴取が行われました。

意見聴取から1ヶ月後の11月に税務調査が行われ、この際に相続人の兄弟(音信普通で不仲)が、相続時精算課税制度を適用した生前贈与を受けていたことが発覚しました。

12月に税務署において相続時精算課税制度に係る証拠書類を確認して修正申告を行い、過少申告加算税が賦課されました。

8.相続税の税務調査のリスクを下げる対策方法

相続税の税務調査のリスクを下げるためにも、この章でご紹介する2つの対策方法を実践されることをおすすめします。

8-1.税理士に依頼して正しく相続税申告をする

相続税の税務調査のリスクを下げるためにも、税理士に依頼をして正しい相続税申告を行いましょう。

この理由は、税金のプロである税理士であれば、相続税の申告書の記載ミスや計算ミスの可能性が低いためです。

ただ、税理士に依頼をすれば、必ずしも税務調査のリスクを下げられるとは限りません。

これは医者に「外科」や「内科」といった専門分野があるように、税理士にも「相続税」や「法人税」といった専門分野があるためです。

相続税の申告を依頼するならば、相続税に強い税理士を選びましょう。

相続税に強い税理士の選び方について、詳しくは「相続税専門税理士を5秒で見抜く方法」をご覧ください。

8-2.相続に関する人や銀行とのやりとりは形に残しておく

相続税の税務調査のリスクを下げるためにも、相続に関係する人(被相続人と相続人や相続人の家族)や銀行とのやり取りは、形に残しておきましょう。

例えば、家族間でお金の貸し借りをした場合や、生前贈与を行った場合などです。

8-2-1.家族間の「借金」を「贈与」とみなされないために

事業資金や住宅購入資金として、家族間(親子や親族)で、お金の貸し借りをすることがあるかと思います。

家族間の借金の場合、その貸主(貸した側)の相続が発生した時に、その借金が贈与とみなされてしまう場合があります。

しかし、家族間であっても借用書を取り交わし、返済方法として銀行振込などを利用していれば、「借金である」という証拠を残すことができます。

借金であると証明できる証拠があれば、税務調査が入っても、それが「生前贈与」とみなされる可能性は低くなります。

家族間の借金について、詳しくは「家族間で借金する際の借用書の書き方!贈与税がかかる理由・注意点」をご覧ください。

8-2-2.生前贈与では「贈与契約書の作成」や「申告」をする

生前贈与は相続税を節税する手段として広く活用されており、贈与税には様々な非課税枠があります。

- 暦年贈与

- 相続時精算課税制度

- おしどり贈与

- 住宅取得等資金の贈与

- 結婚・子育て資金の一括贈与

「面倒だから」と暦年贈与に係る贈与契約書を作成しなかったり、各種制度の申請をしなかったりすると、いざ相続が発生して税務調査が入った時に何の証拠も残りません。

暦年贈与の非課税枠を利用されるのであれば、贈与契約書の作成が必須です。

なお、相続発生前3年以内の暦年贈与は、相続税の課税対象となりますのでご注意ください。(令和9年以降の相続では、この「3年以内」という期間が段階的に延長されます。令和13年以降の相続では、相続発生前7年以内の暦年贈与が相続税の課税対象となります。)

また贈与税に係る各種制度の非課税枠を利用される場合は、必ず適用要件を確認し、期限までに申告・申請を行うことが大切です。

9.書面添付制度を採用した相続税申告も税務調査対策に有効

相続税の税務調査について、様々な視点で解説をしてきました。

相続税に強い税理士に依頼をして正しい相続税申告をしていれば、相続税の税務調査のリスクは低くなります。

中でも「書面添付制度」を活用して相続税申告をしてくれる税理士であれば、さらに税務調査のリスクを下げることに繋がります。

書面添付制度とは税理士法第33条の2と第35条の制度を総称したものです。わかりやすく言うと、税理士が税務署に対して「適切な申告書類である」ことを、専門家としてのお墨付きを与えて、税務署への対応をしてくれる制度のことです。

相続税申告を依頼する税理士を選ぶ際は、その税理士が書面添付制度を活用してくれるのか、もし活用する場合の報酬はどうなるのか、総合的に判断して見極めると良いでしょう。

» 【会話形式】 税務調査の対象に選ばれる可能性は?相続税申告をこれからする場合の今からできる対策

9-1.税理士法人チェスターへご相談を

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続専門の税理士事務所です。

税理士法人チェスターでは、原則全ての申告書に書面添付制度を採用しており、その結果、相続税の税務調査率1%以下を誇ります。

なお、書面添付制度の適用に関しまして、追加報酬は頂いておりません。

税理士法人チェスターは、すでに相続が発生されたお客様であれば、初回相談(60分)が無料となりますので、まずはお気軽にお問合せください。

相続税における税務調査のすべて

- 自分で相続税の申告を行った

- 相続が専門でない税理士に相続税の申告を依頼した

上記2つに当てはまる方は税務調査を行われる確率が極めて高いです。

なぜ税務調査を受けることになるのか?当日、何を聞かれるのか?追加で課税されることはあるのか?

税務調査前にやるべき準備から当日の受け答え、さらには後日の対応まで税務調査を難なくこなすための方法を弊社の実務から得た経験からご紹介します。

相続税の税務調査対策を見る