親族間売買は「みなし贈与」に?注意点や適正価格、メリット・デメリットを解説

不動産の親族間売買は、相続対策で親から子へ不動産を譲る場合や、共有を解消するために兄弟どうしで不動産の名義を変える場合などで行われます。このほか、子への資金援助を目的に親が不動産を買い取ることもあります。

親族の間で不動産を売買すると、売買をしたにもかかわらず贈与税が課税される場合があります。売買が適正な価格で行われていれば課税の心配はありませんが、適正な価格をどのように決めるかは大変難しい問題です。

この記事では、不動産の親族間売買のメリット・デメリットや適正価格の考え方、取引にあたって注意したいポイントについて解説します。親族の間で不動産の売買をしたいとお考えの方はぜひご覧ください。

この記事の目次 [表示]

1.不動産の「親族間売買」とは

不動産の「親族間売買」とは、親子や兄弟どうしなど親族の間で不動産を売買することをいいます。

はじめに、なぜわざわざ親族の間で不動産を売買するのか、その理由をご紹介します。

1-1.なぜ不動産を親族間で売買するのか

不動産を親族間で売買する理由には、さまざまなものがあります。

相続対策として子に財産を譲りたいといった理由のほか、親族どうしで共有している不動産について共有を解消したいといった理由もあげられます。

このほか、親族に資金援助をしたいという理由から親族間売買が行われることもあります。

不動産を持っているものの金銭的に困っている親族がいる場合に、援助する手段として親族間売買が行われます。

たとえば、次のような例があげられます。

- 子は住宅ローンを利用して自宅を購入したが返済に困っている

- 親には金融資産が潤沢にある

- 親が子から自宅を買い取り無償で貸し付ける(いわゆるリースバックをする)

親族間売買と無償貸付を組み合わせることで、子は住まいを失うことなく資金を得ることができます。

1-2.親族間売買の「親族」の範囲

民法では親族の範囲を「6親等内の血族、配偶者、3親等内の姻族」と定めています(民法第725条)。

一方、不動産の親族間売買の「親族」の範囲については、特に決まりはありません。

むしろ、民法に規定されている親族の範囲よりも広く、遠い親戚との取引も親族間売買に含まれると考えられます。

2.親族間売買と一般的な不動産売買の違い

不動産の親族間売買は一般的な不動産売買と共通する部分も多いですが、売買条件の柔軟性や税制上の取り扱いなどで違いがみられます。

2-1.売買条件の柔軟性の違い

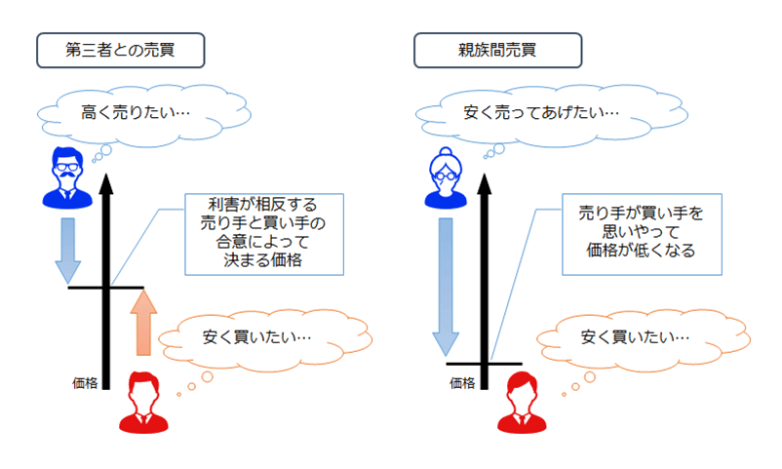

一般的な不動産取引では、利害が相反する売主と買主の合意によって売買価格が決まります。

一方、親族間売買では、売主と買主の利害が一致することもあり、相場より低い価格で売買することができます。詳しくは、「3-1.親族間売買では売買価格が低くなる傾向がある」で解説します。

このほか、売主と買主が親族であれば、不動産業者に仲介を依頼しないで直接取引することもできます。

直接取引をすると仲介手数料は不要になりますが、契約に不備が生じる恐れがあったり、自分で手続きをする手間がかかったりなど問題もあります。

2-2.税制上の違い

一般的な不動産取引では、売買で利益が出た場合に売主に譲渡所得税がかかります。

親族間売買でも、利益が出た場合は売主に譲渡所得税がかかります。一方、低額で売買した場合は通常の売買価格との差額が贈与とみなされて、買主に贈与税がかかることがあります。

詳しくは、「3-2.通常の売買価格との差額は「みなし贈与」になる」で解説します。

贈与とみなされないように通常の売買価格で取引を行ったとしても、親族間売買では譲渡所得税の特例措置を受けられない場合があります。

税制上の特例に関する注意点については、「5-2.税制上の特例を適用できない場合がある」で解説します。

2-3.住宅ローンの審査の違い

不動産の購入では住宅ローンを利用することが多いですが、親族間売買では住宅ローンの審査が厳しい傾向があります。

親族間売買で住宅ローンを利用しづらい理由は、「5-3.住宅ローンを利用しづらい」でお伝えします。

3.親族間売買で贈与税が課税される背景

親族の間で不動産を取引すると、売買をしたにもかかわらず贈与税が課税される場合があります。

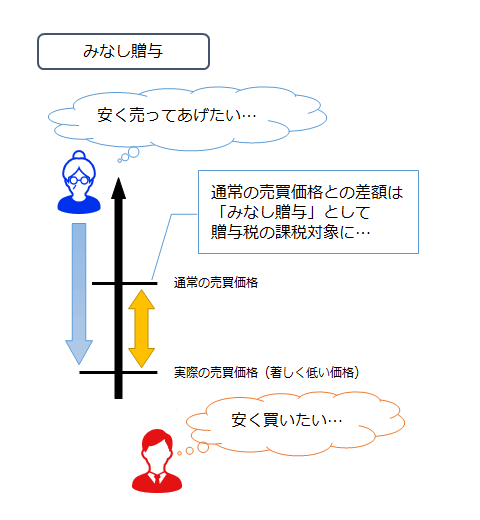

不動産の親族間売買で贈与税が課税される背景には、売主が買主を思いやって売買価格が低くなることがあげられます。通常よりも著しく低い価格で売買した場合は、通常の価格との差額は贈与とみなされ、贈与税の対象になってしまいます。

つまり、不動産の親族間売買は、親族の間で売買したということよりも、通常よりも著しく低い価格で売買したことが問題になります。

3-1.親族間売買では売買価格が低くなる傾向がある

第三者(たとえば不動産業者など)と不動産を売買するときは、売主には「できるだけ高く売りたい」という意思があり、買主には「できるだけ安く買いたい」という意思があります。

しかし、親子どうしなど親族間の売買では、買主を思いやって売主はできるだけ安く売ろうとします。第三者との取引ではまず起こらないことですが、売主と買主の利害が一致することで、第三者との取引に比べて売買価格が低くなる傾向があります。

3-2.通常の売買価格との差額は「みなし贈与」になる

不動産を低額で売買すると、買主は通常の価格で購入した場合に比べて得をしたことになります。

不動産を著しく低い価格で購入したことで得をした金額は、税制上、売主から買主へ贈与があったとみなされます。

これを「みなし贈与」といいますが、みなし贈与があると、売買をしたにもかかわらず贈与税が課税されます。

たとえば、通常5,000万円で売買される不動産を親から子へ1,000万円で売り渡した場合は、買主である子は4,000万円得をします。この4,000万円がみなし贈与となり、親から子への贈与として贈与税の対象になります。

親から子へ4,000万円の贈与があった場合の贈与税の額は1,530万円(子が未成年の場合は1,739万5,000円)であり、不動産の購入価格を上回る税金がかかってしまいます。

みなし贈与については、相続税法第7条で次のように定められています。

相続税法

(贈与又は遺贈により取得したものとみなす場合)

第7条 著しく低い価額の対価で財産の譲渡を受けた場合においては、当該財産の譲渡があつた時において、当該財産の譲渡を受けた者が、当該対価と当該譲渡があつた時における当該財産の時価(当該財産の評価について第三章に特別の定めがある場合には、その規定により評価した価額)との差額に相当する金額を当該財産を譲渡した者から贈与(当該財産の譲渡が遺言によりなされた場合には、遺贈)により取得したものとみなす。

(以下省略)

みなし贈与についての詳しい解説や、不動産の親族間売買以外でみなし贈与になる事例については、下記の記事を参照してください。

参考:みなし贈与で思わぬ課税に要注意!気をつけたいポイント

4.親族間売買のメリット

不動産の親族間売買には贈与税が課税される可能性がありますが、次のようなメリットもあります。

- 取引の条件を柔軟に決められる

- 相続対策になる

- 安心して売買できる

この章では、これらのメリットについて解説します。

4-1.取引の条件を柔軟に決められる

親族間売買では、取引の条件を柔軟に調整することができます。

事例としては、売買価格を相場より低くすることがあるほか、住宅ローンを利用しないで売買代金を分割払いで決済することもあります。

このほか、物件の引き渡し条件も第三者と取引する場合に比べて柔軟に設定できます。

4-2.相続対策になる

遺産に不動産があると、誰が不動産を引き継ぐかをめぐって相続人どうしでもめるケースが少なくありません。

生前に家族で話し合いをして子供に不動産を売り渡しておけば、相続のトラブルを防ぐことができます。

また、かつて親の不動産を相続したときに兄弟どうしで共有にしたものの、名義を一本化したい場合は、兄弟どうしで共有持分を売買します。

不動産の共有は売買や使用の妨げになるため、親族間売買で共有を解消しておくことは次の世代への相続対策になります。

共有名義のトラブルを防ぐ方法、メリットやデメリットについては、下記の記事を参照してください。

参考:共有名義の相続登記を徹底解説!トラブルを防ぐ方法/メリット・デメリット

4-3.安心して売買できる

親族間売買は、実利だけでなく気持ちの面でのメリットもあります。

長年住んできた自宅に愛着があると、売却する決心ができない場合があります。親族間売買であればまったく知らない人に売るわけではないので、売却の決心もしやすくなるでしょう。

5.親族間売買のデメリット

不動産の親族間売買には、次のようなデメリットもあります。

- 「みなし贈与」を疑われやすい

- 税制上の特例を適用できない場合がある

- 住宅ローンを利用しづらい

5-1.「みなし贈与」と判断されやすい

不動産の親族間売買の最大のデメリットは、低額で譲渡することによる「みなし贈与」と判断されやすいことです。

親族間売買のすべてがみなし贈与になるわけではありませんが、低額で譲渡することが多いため、みなし贈与を疑われてしまいます。不動産の売買がみなし贈与になると判断された場合は、売買をしたにもかかわらず贈与税が課税されることになります。

5-2.税制上の特例を適用できない場合がある

次のような不動産の売買では、本来受けられるはずの税制上の特例を適用できない場合があります。

- 親子間、夫婦間、同一生計の親族間の売買

- 家屋の売却後その家屋で同居する親族との売買

- 内縁関係にある人、特殊な関係のある法人などとの売買

これらの売買で適用できない特例は、次のとおりです。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

- 居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換えの特例

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

このほか、「住宅借入金等特別控除(住宅ローン減税)」は、同一生計でない親族間の売買では適用できますが、同一生計の親族間の売買では適用できません。

「直系尊属から住宅取得等資金の贈与を受けた場合の非課税の特例」は、配偶者や親族など一定の特別の関係がある人から住宅を取得した場合には適用することができません。

5-3.住宅ローンを利用しづらい

親族間売買では、住宅ローンの審査が厳しい傾向があり、資金調達の手段としては利用しづらくなっています。金融機関によっては、親族間売買に対して融資しないところもあります。

これは、貸し出した資金が住宅取得以外の用途で利用されることを警戒しているためです。

このほか、「みなし贈与」が疑われたり、相続トラブルに巻き込まれる可能性があったりすると、金融機関は融資に消極的になります。

6.親族間売買の流れ

続いて、不動産の親族間売買の流れをご紹介します。

売買の流れは一般的な不動産売買と大きく変わるところはありませんが、不動産業者に仲介を依頼しない場合は、これらの手続きをほとんど自分たちでしなければなりません。

6-1.登記事項証明書の内容を確認する

はじめに、売買する不動産の登記事項証明書(登記簿謄本)を法務局で取得し、不動産の所有者や権利関係を確認します。

親から相続した自宅を売却する場合は、名義が自分のものになっているかを確認します。

相続したときに登記をしていなければ、親の名義のままになっているので、先に名義変更(相続登記)の手続きが必要です。

また、ローンを利用して購入した自宅を売却する場合は、抵当権が残っていないかを確認します。

ローン返済が終わっていなければ、売買するまでに完済して抵当権を抹消します。ローンを完済したのに抵当権が残っている場合は、抵当権抹消登記をします。

6-2.不動産価格の相場を調査する

次に、売買する不動産の価格の相場を調査します。

近くの不動産の売買価格を参考にするか、不動産業者に査定してもらうなどします。

すでにお伝えしたように、通常の売買価格より低い価格で売買するとみなし贈与となり、贈与税が課税される可能性があるので注意が必要です。

親族間で不動産を売買するときの適正な価格については、次の章で詳しく解説します。

6-3.不動産売買の条件を決定する

続いて、不動産の売買の条件を決定します。売買価格のほか、引き渡しの時期や代金の支払い方法などを定めます。

一般的な不動産売買では、固定資産税の精算や不動産の欠陥に対する責任(契約不適合責任(※))に関する取り決めをします。しかし、親族間売買では、固定資産税を精算せず契約不適合責任を問わないことにする場合もあります。

(※)民法の改正により、不動産の欠陥に対する責任は「瑕疵担保責任」から「契約不適合責任」に変わりました(令和2年4月1日施行)。

6-4.売買契約の締結・決済・引き渡しを行う

価格をはじめ売買の条件について売主と買主が合意すれば、売買契約を締結します。契約では「不動産売買契約書」を作成します。不動産売買契約書には必要な額の収入印紙を貼付します。

その後、契約に定めた方法で代金の決済と不動産の引き渡しを行います。

代金の決済は、銀行振込で行うようにしましょう。通帳などに入出金の記録が残り、取引の客観的な証拠になります。

決済・引き渡しが終われば、所有権移転登記を行います。登記の手続きは司法書士に依頼するとよいでしょう。

買主が住宅ローンを利用する場合は、融資の実行と代金の決済、所有権移転登記を同日に行うことになるため、金融機関と相談して日程を決めます。

7.親族間売買の適正価格とは?

不動産の親族間売買がみなし贈与であると判断されると、売買をしたにもかかわらず贈与税が課税されることになります。

親族間売買に贈与税が課税されないようにするには、第三者との取引による通常の売買価格に準じた適正価格で売買しなければなりません。

親族間売買の適正価格をどのように決めるかは大変難しい問題で、国税庁も基準を示していません。

しかし、目安となる考え方はいくつかあります。

- 不動産業者による査定価格を使う

- 不動産鑑定価格を使う

- 路線価を1.25倍する

- 路線価をそのまま使う

この章では、それぞれの考え方について解説します。

7-1.不動産業者による査定価格を使う

不動産業者に査定を依頼すれば、通常の売買価格に近い価格を出してもらえるでしょう。

ただし、査定による価格は高くなる傾向があり、できるだけ安く売買したいという親族間売買のニーズとは合わない場合があります。

7-2.不動産鑑定価格を使う

不動産業者による査定のほか、不動産鑑定士に鑑定を依頼することもできます。

ただし、鑑定による価格も高くなる傾向があるほか、数十万円に及ぶ報酬がかかる点には注意が必要です。

7-3.路線価を1.25倍する

実務上よく行われる対応としては、路線価を1.25倍して(80%で割り戻して)適正価格を求めることもあります。この対応は、路線価が地価公示価格等の80%で定められていることを根拠にしたものです。

7-4.路線価をそのまま使う

路線価をそのまま適正価格として使うことも選択肢になります。

過去の裁判事例では、路線価で親族間売買を行った場合について、相続税法第7条に定める著しく低い価額での譲渡にはあたらないと判断された事例があります(東京地方裁判所平成19年8月23日判決、平成18年(行ウ)第562号)。

なお、路線価をもとに適正価格を求める場合は、地価の変動で路線価が時価から大きくかけ離れていない(時価の80%程度である)ことが前提です。大きくかけ離れている場合は、不動産鑑定などで実際の取引価格に近い価格を求める必要があります。

8.親族間売買にかかる費用

この章では、不動産の親族間売買にかかる費用をご紹介します。

なお、不動産業者に仲介を依頼した場合は、下記にご紹介する費用とは別に仲介手数料が必要になります。

仲介手数料については、「13-4.仲介手数料の相場は?」でご紹介します。

8-1.不動産の売主にかかる費用

不動産の売主には、次のような費用がかかります。

- 印紙税(不動産売買契約書に収入印紙を貼付。次章参照)

- 抵当権抹消登記費用(不動産に抵当権が設定されている場合)

- 住宅ローンの一括返済手数料(住宅ローンの残債を一括返済した場合)

- 譲渡所得税(売却益が出た場合。次章参照)

- 必要書類の発行費用(印鑑証明書、固定資産評価証明書など)

抵当権抹消登記を司法書士に依頼する場合は、別途司法書士報酬も必要です。

8-2.不動産の買主にかかる費用

不動産の買主には、次のような費用がかかります。

- 印紙税(不動産売買契約書に収入印紙を貼付。次章参照)

- 所有権移転登記費用(登記にかかる登録免許税。次章参照)

- 抵当権設定登記費用(住宅ローンの担保として抵当権を設定する場合)

- 住宅ローン事務手数料・保証料・印紙税(買主が住宅ローンを利用する場合)

- 不動産取得税(取得時に納税。次章参照)

- 必要書類の発行費用(印鑑証明書、住民票の写しなど)

所有権移転登記を司法書士に依頼する場合は、別途司法書士報酬も必要です。

9.親族間売買にかかる税金

不動産を売買した場合は、親族間売買であっても税金がかかります。

契約に対して印紙税がかかるほか、不動産登記には登録免許税が必要です。売主が売却益を得た場合は譲渡所得税がかかり、買主には不動産取得税が課税されます。

9-1.印紙税

不動産売買契約書は、印紙税の課税対象になります。印紙税は、通常売主と買主で折半して負担します。

税額は契約書に記載された売買金額に応じて定められ、その金額の収入印紙を契約書に貼付します。

なお、不動産の譲渡に関する契約書のうち令和9年3月31日までに作成されるものについては、印紙税が軽減されています。

軽減後の税額は、下記のとおりです。

| 記載された契約金額 | 税額 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 200円 |

| 50万円を超え100万円以下 | 500円 |

| 100万円を超え500万円以下 | 1千円 |

| 500万円を超え1千万円以下 | 5千円 |

| 1千万円を超え5千万円以下 | 1万円 |

| 5千万円を超え1億円以下 | 3万円 |

| 1億円を超え5億円以下 | 6万円 |

| 5億円を超え10億円以下 | 16万円 |

| 10億円を超え50億円以下 | 32万円 |

| 50億円を超えるもの | 48万円 |

(参照元:国税庁ホームページ

No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置)

9-2.登録免許税

不動産の名義変更(所有権移転登記)や抵当権の設定、抹消の登記には登録免許税がかかります。

9-2-1.所有権移転登記

売買した不動産の名義を変更するには、所有権移転登記を行います。

所有権移転登記の登録免許税の税額は、下記のとおりです。

- 土地:固定資産税評価額の1.5%(軽減措置)

- 建物:固定資産税評価額の2.0%(住宅用家屋は軽減措置により固定資産税評価額の0.3%)

住宅用家屋については登録免許税が軽減されますが、対象となる家屋には一定の要件があります。さらに、適用を受ける場合は市町村が発行する「住宅用家屋証明書」が必要です。

9-2-2.抵当権設定登記

買主が住宅ローンを利用する場合は、住宅を担保にする抵当権設定登記が必要です。

抵当権設定登記の登録免許税の税額は、原則として固定資産税評価額の0.4%ですが、住宅ローンについては軽減措置により固定資産税評価額の0.1%となります。

9-2-3.抵当権抹消登記

売主が抵当権抹消登記をする場合にも登録免許税がかかります。

税額は、不動産1件ごとに1,000円です。土地付きの建物は2件として数えます。一度に20件以上申請する場合は一律2万円となります。

9-3.不動産の譲渡所得税

不動産売買により売主が売却益を得た場合は、譲渡所得税が課税されます。

不動産の譲渡所得税は所有期間によって税率が異なり、他の所得と合計せずに、分離して税額を計算します。

9-3-1.長期譲渡所得

不動産を売却した年の1月1日時点でその不動産の所有期間が5年を超えていた場合は、売却益は長期譲渡所得となります。

税率は、下記のとおりです。

- 不動産長期譲渡所得に対する税率:20.315%(所得税15%、復興特別所得税0.315%、住民税5%)

なお、売却した年の1月1日時点で所有期間が10年を超えていた場合は、長期譲渡所得のうち6,000万円以下の部分について軽減税率を適用することができます。ただし、親族間売買では適用できない場合があります。

- 不動産長期譲渡所得に対する軽減税率:14.21%(所得税10%、復興特別所得税0.21%、住民税4%)

9-3-2.短期譲渡所得

不動産を売却した年の1月1日時点でその不動産の所有期間が5年以下の場合は、売却益は短期譲渡所得となります。

税率は、下記のとおりです。

- 不動産短期譲渡所得に対する税率:39.63%(所得税30%、復興特別所得税0.63%、住民税9%)

9-4.不動産取得税

不動産を取得したときは、不動産取得税が課税されます。税額は、下記のとおりです。

- 土地、住宅用の建物:固定資産税評価額の3.0%(軽減措置)

- 店舗・事務所など住宅以外の建物:固定資産税評価額の4.0%

宅地の不動産取得税は、軽減措置により固定資産税評価額の2分の1の金額に税率(3.0%)をかけた金額となります。

住宅を取得したときは、税額がさらに軽減される場合があります。詳しい内容は、都道府県のホームページなどで確認してください。

10.親族間売買を成功させるためのポイント

不動産の親族間売買を成功させるためには、取引に不備がないようにしたうえでトラブルを未然に防ぐことが重要です。

場合によっては、親族間売買にこだわることなく他の方法で不動産を譲ることができないか検討してもよいでしょう。

10-1.売買契約書を必ず作成する

親族間売買では、お互いに信頼があるので難しい手続きは省いてしまおうということになる場合があります。しかし、親族間売買であっても、必ず「不動産売買契約書」を作成しましょう。

親族間売買で契約書を作成しなければならない理由は、次の章で解説します。

10-2.他の相続人の同意を得る

親族間売買では、売主と買主以外の親族を巻き込むトラブルが起こる可能性があります。

相続できると見込んでいた親の自宅が知らない間に他の兄弟のものになってしまえば、トラブルは避けられません。

親族間売買をするときは、他の親族、特に将来相続人になる人の同意を得ておくようにしましょう。

10-3.難しい手続きは専門家に依頼する

親族間売買では売却する相手が決まっているので、仲介業者を通さないで取引をすることもできます。しかし、契約書の作成や登記などの手続きを自分たちで行わなければなりません。

これらの手続きが難しい場合は専門家に依頼するとよいでしょう。

どの専門家に依頼すればよいか具体的な内容は、「12.親族間売買はどの専門家に相談すればよい?」でご紹介します。

10-4.ローンを利用できない場合は分割払いを検討する

親族間売買では、住宅ローンを利用することが困難です。買主が住宅ローンを利用できず代金を一括払いできない場合は、分割払いを検討しましょう。

売主と買主が分割払いに合意してその旨を不動産売買契約書に記載すれば、分割払いができます。

分割払いをする場合は、利息の支払いを忘れないようにしましょう。無利息あるいは低利息で分割払いを行った場合は、通常の利息にあたる金額が贈与とみなされます。

10-5.親族間売買以外の選択肢とも比較する

親族に不動産を譲り渡す方法は親族間売買だけではありません。贈与や相続と比較検討することもおすすめします。

贈与をすると贈与税がかかりますが、適正価格で売買するよりも贈与税を払った方が安い場合もあります。

また、親子間または祖父母と孫の間の贈与であれば「相続時精算課税」が適用できます。

相続時精算課税では、贈与財産のうち2,500万円までは贈与税が非課税になります。ただし、贈与者が死亡したときに贈与財産が相続税の課税対象になります。詳しくは、下記の記事をご覧ください。

参考:相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

そのほか、相続でもめる心配がないのであれば、相続まで待つことも選択肢になります。不動産が相続税の対象になるものの、親族間で売買するよりは手続きが簡単といった利点があります。

11.親族間売買でも契約書を作成すべき理由

不動産の親族間売買では、「不動産売買契約書」を作成しないで済ませようとする人もいますが、トラブルを回避するためには契約書を作成しましょう。

ここでは、親族間売買でも不動産売買契約書を作成すべき理由をご紹介します。

11-1.売主と買主のトラブルを回避する

「6-3.不動産売買の条件を決定する」でお伝えしたように、不動産売買の契約では、価格以外にもさまざまな取り決めをする必要があります。

不動産の取引は高額であり、後々のトラブルを避けるためにも契約内容を書面に残しておきましょう。

11-2.当事者以外とのトラブルを回避する

親族間売買では、売主と買主以外の親族を巻き込むトラブルが起こる可能性があります。

前の章でお伝えしたように、親族間売買を行う場合は、将来相続人になる親族の同意を得ておくと安心です。そのうえで、親族に取引の内容を証明できるように、契約書を作成しておくとよいでしょう。

11-3.税務トラブルを回避する

不動産を贈与したのではなく売買したことを示すためにも、売買契約書が必要です。

売買したことを証明できずに税務署に贈与と認定されると、贈与税が課税されることになります。

12.親族間売買はどの専門家に相談すればよい?

不動産の売買では、親族間であっても契約書の作成や登記などの手続きが必要です。

さらに、贈与税が課税されない適正価格を決めるためには、税務の知識や実務に基づいたノウハウが欠かせません。

これらの理由から、親族間売買であっても専門家に相談することをおすすめします。

不動産の親族間売買について相談できる専門家は、契約書の作成・登記は司法書士、適正価格の判定は税理士といったように分野が分かれています。

相続対策や贈与を専門にしている事務所であれば、専門家どうしの連携があるため一か所で対応してもらえるでしょう。

13.親族間売買で仲介業者への依頼が必要なケース

親族間売買であっても、仲介業者(不動産業者)を通して取引をしなければならない場合や、仲介業者を通したほうがよい場合があります。

この章では、親族間売買で仲介業者への依頼が必要なケースをご紹介します。

なお、仲介業者を通せば取引がスムーズになりますが、仲介手数料が必要になる点には注意が必要です。

13-1.住宅ローンを利用するとき

買主が住宅ローンを利用する場合は、仲介業者への依頼が必要です。

住宅ローンの審査では、重要事項説明書など取引書類が必要になります。重要事項説明書は自分で作成することができないため、仲介業者に依頼しなければなりません。

13-2.みなし贈与にならないように売買したいとき

親族間売買でみなし贈与にならないように取引をしたい場合は、専門家に依頼して適正価格を算出してもらうことをおすすめします。

ただし、自分で税理士を探して依頼することは簡単ではありません。まずは仲介業者に相談して、不動産取引に詳しい税理士を紹介してもらうとよいでしょう。

13-3.対象の不動産に不安な点があるとき

対象の不動産に欠陥などの不安がある場合にも、仲介業者に相談しましょう。

仲介業者は買主に重要事項を説明する義務があり、取引にあたっては不動産の状況を詳しく調査します。

古い住宅では、目に見えない欠陥があったり、登記と実際の面積が異なったりといった問題が起こることがあります。専門家のチェックを受けておくと、安心して取引ができるでしょう。

13-4.仲介手数料の相場は?

親族間売買であっても、仲介業者に依頼した場合は仲介手数料がかかります。

仲介手数料は、国土交通省によって次のとおり上限が決められていて、多くの場合はこの上限額で請求されます。

- 200万円以下の物件:売却価格×5%+消費税

- 200万円超400万円以下の物件:売却価格×4%+2万円+消費税

- 400万円超の物件:売却価格×3%+6万円+消費税

(400万円以下の物件については、売主から受け取る仲介手数料の上限を「18万円+消費税」とする特例があります。)

親族間売買では広告を出して買主を探す必要がないため、仲介手数料を減額する余地はあるかもしれません。しかし、通常の取引とは異なりトラブルが起こりやすいため、減額に応じてもらえない場合もあります。

仲介手数料は決して安い金額ではありませんが、取引を円滑に進めるための必要経費として考えるとよいでしょう。

14.親族間売買でよく寄せられるご相談・事案のご紹介

最後に、この記事を制作している相続税専門の税理士法人チェスターで、親族間売買についてよくご相談いただく事案と、そのご相談に対する代表的な提案例をご紹介します。

14-1.自宅を子供に安い金額で売却したい

親族間売買についてのご相談の代表例は、「自宅を子供に安い金額で売却したい」というものです。

しかし、ここまでお伝えしてきたように、自宅を安い金額で売却すると贈与税が課税されてしまいます。その場合、子供は売買代金と贈与税を支払うことになります。

結果として、子供の負担が最も小さくなるのは、無償での贈与になることがほとんどです。

14-2.子供の家の住宅ローンを肩代わりしたい

親が金融資産を多く持っている場合に、「子供の家の住宅ローンを肩代わりして繰り上げ返済してあげたい」というご相談も寄せられます。

このようなケースでは、次のような方法をご提案しています。

- 子供の自宅を親へ売却(親族間売買)する

- 子供は売却で得られた収入で住宅ローンを一括返済する

- 子供はその自宅を親から無償(使用貸借)で借りる

親族間売買を行うことで、子供は自宅を処分することなくローンを返済することができます。

また、親の財産が金融資産から不動産に組み替えられ相続税評価額が低下するため、相続税対策にもなります。

14-3.賃貸物件の収入を自身の財産から切り離したい

賃貸物件を所有している方の中には、賃料収入によって自身の財産が増えて将来の相続税負担が大きくなることを懸念されている方もいらっしゃいます。

このようなケースでは、「賃貸物件の収入を自身の財産から切り離したい」というご相談も寄せられます。

賃貸物件の収入を自身の財産から切り離すためには、建物を子供(または同族会社)に売却して土地は無償で貸し出すといった方法をご提案しています。賃料収入は子供(または同族会社)のもとに入ることになり、自身の財産が増えることはなくなります。

14-4.相続した不動産の譲渡で取得費加算の適用を受けたいが第三者の手に渡るのは困る

相続した不動産を3年以内に譲渡した場合は、相続税の一部(その不動産に相当する部分)を譲渡所得計算上の取得費に加算して、譲渡所得を少なくすることができます。

この特例を適用するために不動産の売却を検討されている方からのご相談も寄せられ、「売却したいが第三者の手に渡るのは困る」とお考えの方もいらっしゃいます。

このような場合も、親族や同族会社への売却をご提案しています。

15.まとめ

ここまで、不動産の親族間売買のメリット・デメリットや適正価格の考え方、取引にあたって注意したいポイントなどについて解説しました。

親族間の売買は当事者どうしが親密であることから、わざわざ不動産業者を通したり専門家に相談したりする必要はないと考えがちです。

しかし、個人どうしの取引では契約に不備が生じる恐れがあるほか、低額の譲渡が起こりやすくみなし贈与として贈与税が課税されるリスクもあります。

したがって、親族間売買であっても不動産業者や専門家に相談することをおすすめします。

税理士法人チェスターの「生前・相続対策プラン」では、相続対策としての親族間売買のご相談を承っております。そもそも親族間売買がベストな方法であるのかといった検討から適正価格の判断まで、幅広いニーズにお応えいたします。

グループ内には司法書士法人や不動産会社があり、売買契約や名義変更手続きまでワンストップでサポートすることができます。

不動産の親族間売買をお考えの方はお気軽にご相談ください。

>>税理士法人チェスターの「生前・相続対策プラン」

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編