【親の支援で住宅購入】1,000万円まで非課税になる特例とは?

父母や祖父母から贈与された資金で住宅の購入や増改築をした場合は、一定の条件のもとで、1,000万円までの贈与に対する贈与税が非課税となります。この制度を、「住宅取得等資金贈与の非課税(直系尊属から住宅取得等資金の贈与を受けた場合の非課税)」といいます。

この記事では、住宅取得等資金贈与の非課税について、制度の内容、適用要件、適用の注意点について詳しく解説します。

住宅取得等資金贈与の非課税はたびたび延長され、そのつど非課税金額などの内容が変更されていますが、この記事の内容は2024年12月時点の最新情報に基づいています。

この記事の目次 [表示]

1.住宅取得等資金贈与の非課税とは

結婚や、子の誕生などのライフイベントをきっかけに、父母や祖父母から一部の資金援助(贈与)を受けて、自宅を購入するということは、よく見られます。父母などからであっても、一定金額以上の贈与を受けた場合には、通常は贈与税の課税対象となります。

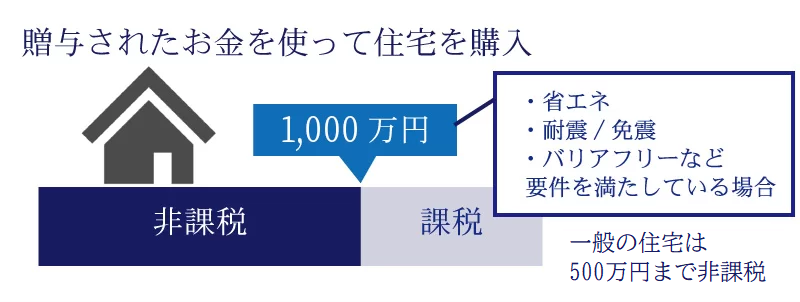

しかし、住宅取得等資金贈与の非課税が適用できれば、1,000万円(省エネ等住宅)または500万円(一般の住宅)までの贈与について、贈与税が非課税とされます。ただし、この特例には「人」「贈与の内容」「対象となる住宅」などについて、細かな適用要件が定められています。

まず、非課税特例の内容を確認し、次に適用要件を確認していきます。

1-1.非課税限度額は最大1,000万円

住宅取得等資金贈与の非課税を適用した場合に贈与税が非課税になる限度額(非課税限度額)は、下表のとおりです。

▼住宅取得等資金贈与の非課税限度額(2022年1月1日以後の贈与分)

| 省エネ等住宅 | 1,000万円 |

|---|---|

| 一般の住宅 | 500万円 |

「省エネ等住宅」とは、省エネルギー性能、耐震性能、バリアフリー性能を有する住宅のことです。「一般の住宅」とは、それ以外の住宅のことを指します。

省エネ等住宅は、以下のいずれかに当てはまり、そのことが住宅性能証明書など一定の書類で証明されている住宅です。

新築住宅(2024年1月1日以後に住宅取得等資金の贈与があった場合) |

|

|---|---|

新築住宅(2023年12月31日以前に住宅取得等資金の贈与があった場合)・中古住宅・増改築 |

|

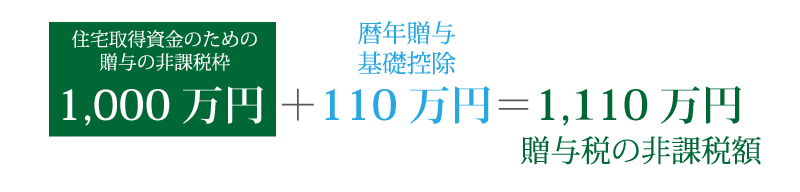

1-2.贈与税の基礎控除と併用できる

住宅取得等資金贈与の非課税は、贈与税の基礎控除額110万円と併用することができます。

父母や祖父母から省エネ等住宅の取得資金の贈与を受け、この特例の適用を受けた場合は、「住宅取得等資金贈与の非課税限度額1,000万円+贈与税の基礎控除110万円=1,110万円」までの贈与が非課税となります。

贈与税の基礎控除について詳しい解説は、下記の記事をご覧ください。

贈与税の基礎控除はいくら?計算方法・節税対策・併用できる特例・注意点を解説

1-3.非課税の適用を受けた贈与は生前贈与加算の対象外となる

相続税には「生前贈与加算」の規定があり、贈与から一定期間内(※)に贈与者が死亡した場合、その贈与財産は死亡した贈与者の相続財産に含めて相続税の課税対象となります。

しかし、住宅取得等資金贈与の非課税の適用を受けた場合、非課税となった贈与資金を相続財産に含める必要はありません。結果として、贈与者である父母や祖父母の相続財産の圧縮につながります。この点は、住宅取得等資金贈与の非課税の隠れたメリットともいえるでしょう。

(※)生前贈与加算の対象となる期間は「贈与から3年以内」ですが、2024年1月1日以後に贈与された財産については「贈与から7年以内」に延長されています。この改正について、詳しくは下記の記事をご覧ください。

1-4.夫婦それぞれの父母などから贈与を受けて利用することもできる

夫婦で資金を出し合って住宅を購入し、夫婦の共有名義とすることがあります。このような場合に、夫婦のそれぞれが、それぞれの親から、住宅取得等資金贈与の非課税を利用して贈与を受けることも可能です。

省エネ等住宅であれば、1,000万円ずつの非課税限度額をそれぞれ利用できるので、最大で2,000万円の贈与を非課税で受けられることになります。

注意すべきなのは、住宅取得等資金贈与の非課税の適用を受けるには、自身の直系尊属(父母、祖父母など)から贈与を受けなければならないという点です。

例えば、夫の父親から、夫が1,000万円、妻が1,000万円、それぞれ贈与を受けても、非課税の適用を受けられるのは夫だけだということです。妻は義理の父親から贈与を受けたため、非課税の適用は受けられません。

1-5.非課税の適用期間

住宅取得等資金贈与の非課税は、2026年12月31日までに贈与を受けた場合に適用できます。

なお、この特例は数度にわたり改正や延長が繰り返されています。2026年12月31日以降について、このまま廃止となるのか再度延長になるのか、記事執筆時点では未定です。最新の情報は、国税庁Webサイトなどでご確認ください。

2.住宅取得等資金贈与の非課税の適用要件

住宅取得等資金贈与の非課税の適用を受けるには、「受贈者」「贈与内容等」「住宅」について、詳細な要件が定められています。それぞれを順に確認していきます。

2-1.非課税の対象になる「受贈者」の要件

受贈者(贈与を受けた人)は、次の要件を「すべて」満たしていなければなりません。

- 贈与を受けた年の1月1日現在で18歳以上であること。

- 贈与を受けた年の合計所得金額が2,000万円以下であること。ただし、対象となる家屋の床面積が40㎡以上50㎡未満の場合は、同1,000万円以下であること。

- 2023年以前の贈与税申告で、住宅取得等資金贈与の非課税の適用を受けたことがないこと(例外あり)。

- 贈与を受けたときに日本国内に住所があること(例外あり)。

2-2.非課税の対象になる「贈与内容等」の要件

住宅取得等資金の贈与や住宅の取得、新築、増改築および住宅への入居は、次の要件を「すべて」満たしていなければなりません。

- 受贈者の直系尊属(父母、祖父母など)から、住宅を取得、新築、増改築するための金銭を贈与されたこと。

- 住宅の取得、新築、増改築の契約の相手方が、自身の配偶者、親族など特別の関係がある人でないこと。

- 贈与を受けた年の翌年3月15日までに贈与された金銭の全額を充てて住宅の取得、新築、増改築をすること。

- 取得、新築、増改築した家屋に、贈与を受けた年の翌年3月15日までに入居すること。間に合わない場合は、遅滞なくその家屋に入居することが確実であると見込まれること(贈与の翌年12月31日までに居住していない場合は、適用を受けられない)。

2-3.非課税の対象になる「住宅」の要件

住宅取得等資金贈与の非課税の対象になる住宅については、住宅の「取得・新築」の場合と「増改築」の場合の別に、それぞれ要件が細かく定められています。

2-3-1.住宅の取得・新築の場合の要件

住宅を取得・新築する場合は、家屋が以下の要件を満たしていなければなりません。

- 日本国内にある住宅用の家屋であること。

- 登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下であること。

- 床面積の半分以上を住居として使用すること。

2-3-2.中古住宅の場合の要件

中古住宅の場合は、上記の要件に加えて、次のいずれかの要件を満たす必要があります。

- 1982年1月1日以後に建築されたもの。

- 地震に対する安全性を満たすことが「耐震基準適合証明書」等により証明されたもの。

- (耐震基準に適合しない住宅の場合)住宅の取得日までに耐震改修工事の申請等を行い、贈与の翌年3月15日までに耐震基準に適合すると証明されたもの。

2-3-3.増改築の場合の要件

住宅取得等資金贈与の非課税は、住宅の取得、新築だけでなく、既存住宅の増改築(リフォーム)のための資金贈与にも適用できます。増改築の場合は、以下の要件を満たしていなければなりません。

- 日本国内にある住宅用の家屋であること。

- 増改築後の登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下であること。

- 床面積の半分以上を住居として使用すること。

- 増改築工事の費用が100万円以上であること。また、費用のうち半分以上が住居部分の工事に充てられていること。

- 増改築は自己が所有かつ居住している家屋について行われ、工事の内容について証明する書類があること。

2-4.非課税の適用を受けるためには贈与税の申告が必須

住宅取得等資金贈与の非課税の適用を受けるためには、適用を受けた結果、贈与税の納税額が0円となる場合でも、贈与税の申告書を提出する必要があります。申告の期間は、贈与を受けた年の翌年2月1日から3月15日までです。

申告をしない場合はもちろん、提出が申告期限から1日でも遅れると非課税の適用は受けられなくなるので、十分注意してください。

3.住宅取得等資金贈与の非課税の必要書類

住宅取得等資金贈与の非課税の適用を受けるためには、贈与税の申告書に以下の書類を添付する必要があります。

- 受贈者の戸籍謄本など、受贈者の氏名・生年月日、贈与者が受贈者の直系尊属であることを証明する書類

- 源泉徴収票など、贈与を受けた年分の合計所得金額を明らかにする書類

- 売買契約書や工事請負契約書の写しなど、取得、新築、増改築の契約の相手を証明する書類

- 家屋の登記事項証明書

- 家屋を取得した場合は、耐震基準適合証明書など一定の書類

- 家屋を増改築した場合は、確認済証の写しなど一定の書類

- 家屋が省エネ等住宅である場合は、住宅性能証明書など省エネ等住宅であることを証明する書類

上記のほか、追加で書類が必要になる場合があります。

申告書に添付する書類について詳しい内容は、下記の国税庁の資料をご覧ください。

令和5年分 「住宅取得等資金の非課税」のチェックシート・添付書類一覧

4.【2024年時点】住宅取得等資金贈与の非課税の改正内容

住宅取得等資金贈与の非課税は、たびたび改正されています。

令和4年度税制改正では、非課税限度額の縮小など大きな改正が行われました。また、令和6年度税制改正でも、「省エネ等住宅」の要件の見直しが行われました。

ここでは、これら近年の改正内容について解説します。

4-1.非課税限度額の縮小

令和4年度税制改正では非課税限度額が縮小され、1,000万円(省エネ等住宅)または500万円(一般の住宅)までとなりました。

非課税限度額が縮小されたとはいえ、1,000万円でも一般的な住宅ローンの頭金に充てるには十分な金額です。非課税で贈与者の財産を移転して、将来の相続財産を減らす効果もあることを考慮すれば、引き続き利用価値が高い特例です。

なお、改正前は住宅取得等の契約時期により非課税限度額が異なりましたが、改正後は契約時期による違いはなくなりました。

4-2.中古住宅の築年数要件の廃止

令和4年度税制改正では、非課税の適用対象となる中古住宅の要件についても改正がありました。

具体的には、改正前の築年数要件(築20年以内、耐火建築物は築25年以内)を廃止し、新耐震基準に適合している家屋であることが要件に加えられました。なお、1982年1月1日以後に建築された家屋については、新耐震基準に適合している家屋とみなされます。

4-3.受贈者の年齢要件引き下げ

民法の成人年齢引き下げに合わせて、受贈者の年齢要件は2022年4月1日以後、20歳以上から18歳以上へと引き下げられました。なお、年齢は、贈与を受けた年の1月1日時点で判定されます。

4-4.省エネ等住宅の要件の見直し

令和6年度税制改正では、「省エネ等住宅」の要件が見直されました。

住宅用家屋の省エネ性能について、改正前は、新築、中古、増改築を問わず「断熱等性能等級4以上または一次エネルギー消費量等級4以上であること」と定められていました。改正後は、新築の家屋は「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上であること」となりました。

ただし、2023年12月31日までに建築確認を受けた家屋または2024年6月30日までに建築された家屋については、改正前の要件を満たしていればよいとされています。

5.住宅取得等資金贈与の非課税の注意点

住宅取得等資金贈与の非課税は、一定額まで贈与税が非課税とされる贈与税の軽減効果が大きな特例です。しかし、贈与を受けることで他の特例が使えなくなったりトラブルが起こったりする場合もあります。

ここでは、住宅取得等資金贈与の非課税特例を利用するときに注意しておきたい点について解説します。

5-1.住宅ローン控除の適用額が減る恐れがある

住宅を取得するとき、ほとんどの人は住宅ローンを利用するでしょう。その場合、「住宅ローン控除(住宅借入金等特別控除)」と呼ばれる、所得税の減額措置を受けられることがあります。住宅ローン控除は、原則として年末のローン残高の0.7%が所得税額から控除される制度です。

住宅ローン控除と住宅取得等資金贈与の非課税は併用できますが、住宅ローン控除の適用可能額に一定の制限が課される場合があります。

具体的には、次の①の金額が②の金額より多い場合、②の金額を超える金額については、住宅ローン控除の適用を受けることができません。

- ① 住宅ローンの年末残高

- ② 住宅取得等の対価の額-住宅取得等資金贈与の非課税による非課税贈与額

住宅取得等の対価の額とは、住宅の購入額のことです。

住宅取得等資金贈与の非課税と併用する場合の住宅ローン控除の適用可能額について、具体例で見てみましょう。

- 住宅取得等の対価の額:3,000万円

- 住宅ローンの年末残高:2,500万円

- 住宅取得等資金贈与の非課税による非課税贈与額:1,000万円

【計算例】

- ①の金額:2,500万円

- ②の金額:3,000万円-1,000万円=2,000万円

→①と②を比較すると、①が500万円多い。

- 住宅ローン控除の適用ができない金額:①-②=500万円

住宅ローン残高2,500万円-住宅ローン控除の適用ができない金額500万円=2,000万円

住宅ローン控除を受けられる金額=2,000万円

住宅取得等資金贈与の非課税を利用して贈与された資金が多く、住宅ローン残高が少ない場合は、住宅ローン控除の恩恵がその分減ります。どの程度の影響があるのかは、税理士などに相談して、事前にシミュレーションしてもらうとよいでしょう。

5-2.相続税の「小規模宅地等の特例」が利用できなくなる

「小規模宅地等の特例」とは、相続税額の計算において、被相続人が生前に居住や事業などに使用していた宅地(自宅の土地など)の評価額を大幅に減額できる制度です。

例えば、親が亡くなったときに、親が住んでいた自宅を相続する人が小規模宅地等の特例の適用を受ければ、適用を受けない場合と比べて、相続税額が大きく減額される可能性があります。

ところが、「自分の持ち家がある人」は、親の自宅を相続しても小規模宅地等の特例の適用を受けることができません。

そのため、近い将来に親の自宅を相続する予定のある人などは、住宅取得等資金贈与の非課税を利用して持ち家を取得するよりも、親の自宅を相続して小規模宅地等の特例の適用を受けたほうが、課税上は有利になる可能性もあります。

しかし、課税上の有利・不利を最優先にして、家を持つか持たないかを決めることは本末転倒です。家は家族の生活の基盤となるものなので、家族にとって必要かどうかを優先して判断しましょう。

小規模宅地等の特例の内容、適用要件について詳しい解説は、下記の記事をご覧ください。

小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

5-3.住宅取得の不動産取得税・登録免許税は相続より高くなる

住宅を取得した人には、不動産取得税と登録免許税が課されます。このため、資金の贈与を受けて住宅を取得する場合には、不動産取得税と登録免許税の負担も考慮しておく必要があります。

住宅取得にかかる不動産取得税と登録免許税の税額は、「固定資産税評価額」を基準にした課税標準額に以下の税率を乗じて計算します。

| 不動産取得税 | 登録免許税 | |

|---|---|---|

| 土地 | 3%(注1) 課税標準額は「固定資産税評価額×1/2」(注1) | 1.5%(注2) |

| 建物 | 3%(注1) | 新築:0.15% 購入:0.3%(注1) |

(注1)2027年3月31日までの軽減措置

(注2)2026年3月31日までの軽減措置

相続で不動産を取得した場合には、土地・建物にかかる不動産取得税は非課税、登録免許税の税率は土地、建物ともに0.4%となります。相続による取得のほうがこれらの税が低くなることにも留意しておきましょう。

(参考)相続による取得の場合

| 不動産取得税 | 登録免許税 | |

|---|---|---|

| 土地 | なし | 0.4% |

| 建物 |

5-4.贈与が原因となり遺産分割でもめる可能性がある

子が複数いる家庭の場合、一部の子だけに贈与をすると、親が亡くなった後の遺産分割でトラブルの原因になる恐れがあります。

生前に一部の子だけに贈与をしていた場合、他の子が不公平に感じることもあります。この点に配慮せずに、贈与を受けた子が遺産分割において平等の取り分を主張すると、遺産分割でもめてしまうのです。

また、資金贈与の時期や金額について、明確な記録が残っていない場合も注意が必要です。親が亡くなった後でこれらの記録が残っていないと、贈与の事実や金額について兄弟姉妹間で認識の違いが生まれ、結果として遺産分割で対立してしまうことがあります。

遺産分割でもめることを避けるためには、贈与をするときに、その内容を明確にした贈与契約書などの記録を残しておくことが大切です。

6.住宅に関係する贈与が非課税になるその他の特例

住宅取得等資金贈与の非課税以外にも、住宅取得等に関係して課税の軽減につながる制度があります。

ここでは、「贈与税の配偶者控除」と、「相続時精算課税」についてご紹介します。

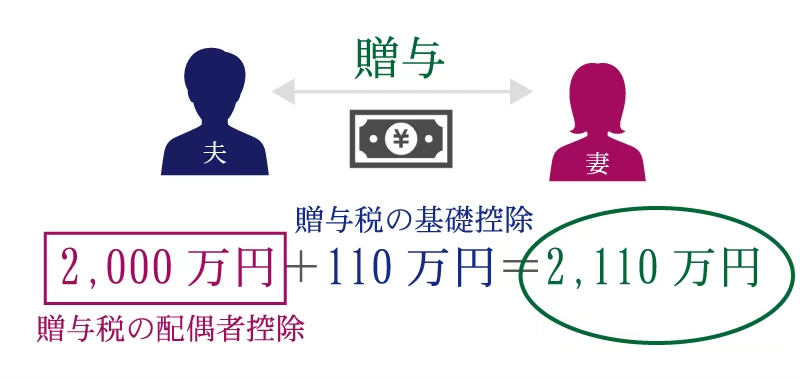

6-1.贈与税の配偶者控除(おしどり贈与特例)

住宅取得等資金贈与の非課税は、直系尊属から子などへの贈与に利用できる制度ですが、夫婦間の贈与には「贈与税の配偶者控除」が利用できます。

贈与税の配偶者控除は、結婚してから20年以上経過した夫婦の間で、住宅または住宅取得のための資金を贈与する場合、2,000万円まで贈与税が非課税となる特例です。「おしどり贈与特例」と呼ばれることもあります。

贈与税の配偶者控除は、贈与税の基礎控除(110万円)と併用でき、合計2,110万円まで贈与税がかからずに贈与することができます。

なお、贈与税の配偶者控除の適用を受けるためには、贈与税がかからない範囲の贈与であっても、贈与税の申告が必要となります。詳しい制度内容は下記の記事をご覧ください。

【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!

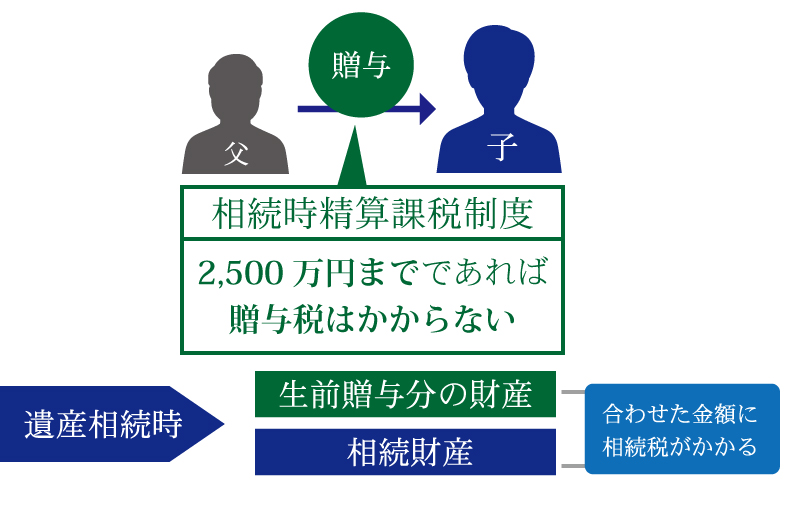

6-2.相続時精算課税制度

贈与税には、暦年課税と、相続時精算課税の2種類の課税方式があります。通常は暦年課税が適用されますが、税務署に選択届を提出すれば、特定の贈与者ごとに相続時精算課税の適用が受けられます。

なお、相続時精算課税の対象となるのは、60歳以上の直系尊属から18歳以上の子や孫への贈与の場合です。

相続時精算課税では、贈与税の計算から控除される金額として、毎年110万円の基礎控除(※)のほか、累計で2,500万円までの特別控除があります。

(※)相続時精算課税の基礎控除は、2024年1月1日以後に受けた贈与財産に適用されます。

特別控除を利用した贈与財産の価額は、贈与時には課税されませんが、その贈与者が亡くなったときに、その贈与者の相続財産の価額に組み入れられて、相続税の課税対象となります。

つまり、課税計算をするタイミングが贈与時点から相続時点へ先送りされるのが相続時精算課税であり、本質的な意味で非課税となるわけではありません。

しかし、「いますぐに、多額の資金を非課税で贈与したい」というニーズがあるご家庭であれば、使い勝手のよい制度です。

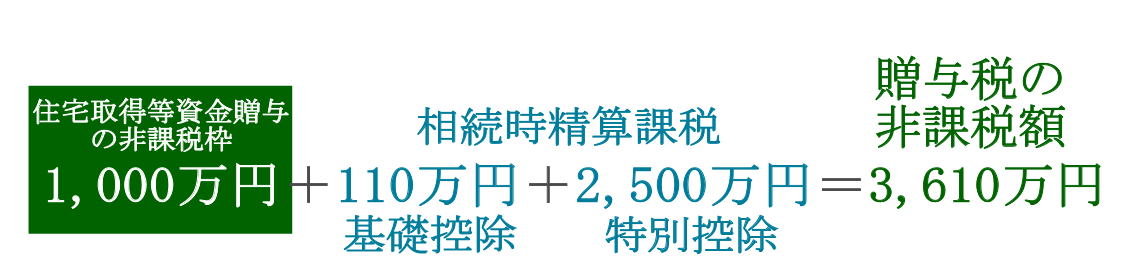

この相続時精算課税と住宅取得等資金贈与の非課税は、組み合わせて利用することができます。この2つの制度の控除額や非課税限度額を最大限活用すれば、3,610万円まで非課税で贈与することができます。

なお、住宅取得等資金の贈与のために相続時精算課税を選択する場合は、贈与者が60歳未満であっても適用が受けられます(2026年12月31日まで)。

相続時精算課税制度の詳しい内容は、下記の記事をご覧ください。

相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

7.その他、住宅取得資金の援助について知っておきたいこと

最後に、親などから住宅取得資金の援助を受ける場合に、あわせて知っておきたい事項を2点ご紹介します。

7-1.借金で住宅取得資金の援助を受ける場合の注意点

父母や祖父母から住宅を取得するための資金を援助してもらう場合、贈与ではなく、借金という形で受け取れば、贈与税はかかりません。ただし、注意点もあります。

いわゆる「あるとき払いの催促なし」という条件で借りたお金は、実質的には贈与であると税務署からみなされ、贈与税が課される可能性が高いです。

また、返済期限が著しく長期であったり、利息の設定がなかったりすれば、やはり贈与とみなされてしまう恐れがあります。

そこで、親などから住宅取得のための資金を借りる場合には、通常の金銭消費貸借契約と同様に、契約書を作成しておくことが重要です。契約書には、借入金額や金利、返済条件などを明記します。当然、契約書記載のとおりに実際に返済を行う必要があります。

そのような準備を整えておけば、贈与であるとみなされる可能性は低くなるでしょう。

7-2.贈与税の基礎控除を利用して、親に住宅ローンを負担してもらう場合の注意点

住宅ローンを組んで住宅を取得する場合、贈与税の暦年課税の基礎控除を活用することで、贈与税がかかることなく、親などに住宅ローンの返済を負担してもらうことができます。

具体的には、毎年の返済額が110万円以内(毎月約9万円以内)となるような住宅ローンを組み、その返済額相当分について毎年父母や祖父母から贈与を受けます。

ただし、それが連年贈与(定期贈与)であると税務署に判断されると、贈与の合計額に対して贈与税が課税されることになります。この点について、十分注意する必要があります。

連年贈与について詳しい解説は、下記の記事をご覧ください。

連年贈与に該当すると高額の贈与税が課税…回避する方法を解説!

8.まとめ:住宅取得等資金贈与の非課税は、要件に該当するならぜひ利用したい

住宅購入資金は多額なものであり、その一部について親から援助を受けることは、よく行われています。住宅取得等資金贈与の非課税は、最大1,000万円の贈与が非課税となる節税効果の大きい特例です。現時点で要件に該当している人は、積極的に利用を検討したほうがよいでしょう。

しかし、自分が要件に該当するか、あるいは、住宅ローン控除などの他制度との比較などで判断に迷うことがあるかもしれません。そのようなときは、相続や贈与に詳しい税理士にぜひご相談ください。

相続税専門の税理士法人チェスターは、相続税申告件数が年間3,000件を超え、業界トップクラスの実績があります。住宅取得等資金贈与の非課税特例についてもご相談を承っておりますので、お気軽にお問い合わせください。

>>生前対策プランをご検討の方はコチラ

>>すでに相続が発生された方はコチラ【初回相談無料】

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編