贈与税の基礎控除はいくら?計算方法・節税対策・併用できる特例・注意点を解説

個人間で財産の贈与が行われた場合、財産をもらった人には原則的に「贈与税」が課税されます。

ただし、贈与された財産が年間110万円以下の金額であれば、贈与税は課税されません。この110万円のことを、贈与税の「基礎控除」といいます。

基礎控除を上手に活用すれば、節税しながら財産を移転することが可能となりますが、贈与税は相続税と密接に関連しており、相続税との関連において注意すべき点があります。

本記事では、それらの注意点も含めて、基礎控除を中心に贈与税全般について解説していきます。

この記事の目次 [表示]

- 1 1.贈与税の基礎控除とは?

- 2 2.贈与税の課税方式には、暦年課税と相続時精算課税の2種類がある

- 3 3.贈与税の基礎控除をふまえた税額の計算方法

- 4 4.贈与税の基礎控除を利用した節税対策

- 5 5.贈与税の基礎控除や生前贈与に関する注意点

- 6 6.贈与税の基礎控除と併用できる特例

- 7 7.「控除」と「非課税」の違いと注意点

- 8 8.相続時精算課税制度を利用して控除額を拡大する方法

- 9 9.贈与税の申告方法

- 10 10.まとめ:税制改正で贈与税の基礎控除は使えなくなる?

1.贈与税の基礎控除とは?

贈与税は、個人から財産をもらった個人に課される税金です。財産をあげた人のことを「贈与者」、もらった人のことを「受贈者」といいます。つまり贈与税は、贈与者ではなく、受贈者に課税される税金です。

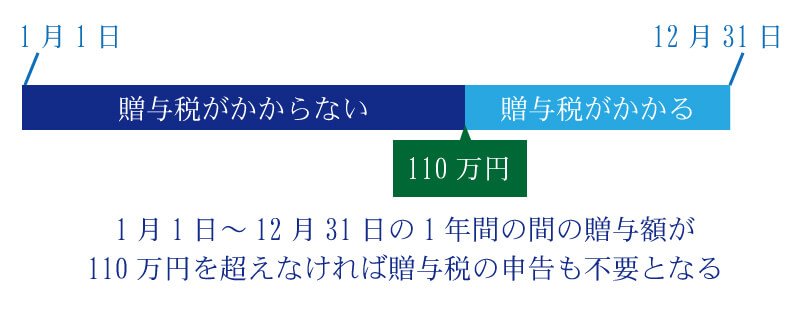

後で説明しますが、贈与税の課税方式には、「暦年課税」と「相続時精算課税」とがあります。このうち、通常の課税方式である暦年課税では、原則として暦年(毎年1月1日~12月31日)の1年間に受贈者が受けた贈与財産の総額から、110万円を差し引いた金額に対して贈与税が課税されます。例えば、1年間に受けた贈与の総額が200万円だとしたら、200万円-110万円=90万円が、贈与税の課税対象になるということです。

暦年に贈与を受けた財産の総額が110万円以下であれば、贈与税は課税されず、贈与税の申告も不要となります。

この110万円のことを、贈与税の「基礎控除」と呼びます。

1-1.基礎控除額は、かつて60万円から110万円に改正された

ここで、贈与税の基礎控除額の変遷を振り返ります。

かつて、贈与税の基礎控除額は60万円でしたが、平成13年から110万円に引き上げられました。その際、基礎控除額を60万円と定めた相続税法は改正されず、租税特別措置法で新たに110万円と定められました。現在でも基礎控除額が110万円となっているのは、租税特別措置法の規定によるものです。

▼相続税法

(贈与税の基礎控除)

第二十一条の五 贈与税については、課税価格から六十万円を控除する。

▼租税特別措置法

(贈与税の基礎控除の特例)

第七十条の二の四 平成十三年一月一日以後に贈与により財産を取得した者に係る贈与税については、相続税法第二十一条の五の規定にかかわらず、課税価格から百十万円を控除する。(以下略)

1-2.令和5年税制改正における贈与税の改正

以前から、現行の相続税と贈与税の仕組みにおいては、贈与税の基礎控除の活用などによって、生前に贈与で資産を移転させるか、死亡後に相続で移転させるかによって、税負担が異なってくることに対しての問題性が指摘されてきました。

そこで近年、相続税と贈与税をより一体的に捉えて、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進めるという政府方針が打ち出されました。

「資産移転時期の選択に中立的な税制の構築」というのは、生前に贈与により資産を移転しても、死後に相続により資産を移転しても、税負担が変わらないような税制にしていくということです。

実際、令和5年の税制改正大綱においては、その第一歩ともいえる変更が盛り込まれました。贈与税の暦年課税における生前贈与加算期間の延長、相続時精算課税における基礎控除の新設などの改正です(改正内容の詳細は後ほど説明します)。

2.贈与税の課税方式には、暦年課税と相続時精算課税の2種類がある

すでに触れましたが、贈与税の課税方式には「暦年課税」と「相続時精算課税」とがあり、納税者による選択が可能です。

ただし、何もしなければ暦年課税方式により課税されます。相続時精算課税を選択するためには、適用要件を満たしたうえで、所定の届出を行う必要があります。

なお、一度相続時精算課税を選択すると、同じ贈与者からの贈与については、以後、相続時精算課税が適用され、暦年課税に戻すことはできません。このため、相続時精算課税を選択するかどうかの判断は、慎重に行う必要があります。

以下、それぞれの制度の概要を確認しますが、相続時精算課税は、令和5年の税制改正で仕組みが大きく変更され、令和6年1月1日以降に実施された贈与からは、新しい制度が適用されています。

2-1.暦年課税

暦年課税とは、受贈者ごとに、毎年1月1日~12月31日の間(暦年)に受けた贈与の総額から、110万円の基礎控除額を差し引いた金額に対して課税される方式です。

相続時精算課税制度を選択しなければ、暦年課税となるため、現状では、暦年課税が用いられることが一般的です。

なお、贈与税を申告、納税しなければならないのは、贈与者ではなく受贈者である点に注意してください。

ただし、受贈者が滞納した場合、贈与者は受贈者の贈与税額のうち、贈与した財産の価額に対応する部分の金額について、その財産を限度として連帯納付義務を負うことになりますので、この点、注意を要します。

2-2.相続時精算課税

贈与税の「相続時精算課税」とは、その名のとおり、将来に相続が発生した時点で、贈与税をまとめて「精算」する仕組みを採り入れた課税方式です。

2-2-1.令和6年1月1日以後の贈与には110万円の基礎控除がある

令和5年度税制改正では、相続時精算課税に年間110万円の基礎控除が設けられました。

相続時精算課税の基礎控除は、暦年課税の基礎控除とは別のもので、令和6年1月1日以後の贈与に適用されます。

また、相続時精算課税選択後の贈与額が、年間110万円の基礎控除の範囲内に収まる場合には、贈与税の申告は不要です。

2-2-2.贈与時は2,500万円までの特別控除額が設定される

相続時精算課税の適用を届け出ると、2,500万円までの「特別控除」が設定されます。例えば、3,000万円の贈与を受けた場合、基礎控除110万円と特別控除2,500万円を控除した390万円のみが贈与税の対象となるということです。

また、この特別控除2,500万円の枠は1年で使い切る必要はなく、次のように残額を翌年以降に繰り越すことができます。

| 年 | 年間贈与額 | 基礎控除額 | 特別控除額の残り | 贈与税課税対象額 |

|---|---|---|---|---|

| X1 | 1,000万円 | 110万円 | 2,500万円-(1,000万円-110万円)=1,610万円 | 0 |

| X2 | 1,000万円 | 110万円 | 1,610万円-(1,000万円-110万円)=720万円 | 0 |

| X3 | 900万円 | 110万円 | 720万円-(900万円-110万円)=-70万円 →特別控除額の残りは0 | 70万円 |

| X4 | 100万円 | 110万円 | 0 | 0(基礎控除額以下のため) |

特別控除を超える贈与額(上の例ではX3年の70万円)については、一律20%の税率で贈与税が課税されることとなります。

なお、贈与税の申告について、X1年とX2年においては、贈与額が特別控除枠内であるため課税対象額は0となりますが、贈与税の申告は必要です。また、X3年は、課税対象額があるので当然申告が必要です。X4年は、贈与額が基礎控除額以下であるため、贈与税の申告は不要です。

2-2-3.贈与財産は贈与者の死亡時に相続税の対象になる

相続時精算課税の対象になった贈与財産の価額は、その贈与財産の贈与者が死亡した場合に相続財産の価額に加算され、相続税の課税対象となります。ただし、各年の基礎控除により控除した金額は除きます。

例えば、上記表の3,000万円を贈与した贈与者が死亡して相続が発生し、相続財産の価額が5,000万円だったとします。その場合、5,000万円に2,570万円(贈与額合計3,000万円-X1年~X3年の基礎控除額330万円-X4年の基礎控除額100万円(贈与額が100万円であるため))が加えられて7,570万円が相続財産とされ、相続税が計算されるということです。

なお、上記例ではX3年に贈与税を支払っていますが、その支払った贈与税は相続税から差し引かれます。

2-2-4.相続時精算課税の適用要件等

相続時精算課税は、原則として贈与者は60歳以上の直系尊属(父母や祖父母)、受贈者は18歳以上(※)の子や孫という要件があります。なお、年齢は贈与があった年の1月1日の時点で判定します。

(※)成人年齢引き下げ前の令和4年3月31日以前の贈与については、20歳以上。

また、相続時精算課税の適用を受けるためには、所轄税務署に「相続時精算課税選択届出書」を提出する必要があります。

その他、相続時精算課税についてのくわしい解説は、下記の記事をご覧ください。

(参考)相続時精算課税制度とは?2024年改正対応!メリット・デメリットを徹底解説

(参考)相続時精算課税制度とは│必要書類や手続きを分かりやすく解説

3.贈与税の基礎控除をふまえた税額の計算方法

次に、暦年課税と相続時精算課税の具体的な贈与税の計算方法について説明します。

3-1.暦年課税の税額計算

暦年課税における贈与税の計算方法は、下記のとおりです。

暦年課税の税率は、贈与者がだれなのかによって、一般贈与財産に対する一般税率と、特例贈与財産に対する特例税率とに区分されています。

| 一般贈与財産 | 特例贈与財産以外のもの |

|---|---|

| 特例贈与財産 | 18歳以上の人(※)が、直系尊属(父母や祖父母など)から贈与を受けた財産 |

(注)年齢は贈与があった年の1月1日の時点で判定します。なお、令和4年3月31日以前の贈与については20歳以上となります。

3-1-1.一般贈与財産(一般税率)とは

直系尊属以外(配偶者や兄弟姉妹、あるいは友人など)から贈与を受けた財産は、一般贈与財産と呼ばれます。一般贈与財産について適用されるのが、一般税率です。

また、直系尊属からの贈与でも、受贈者が18歳未満の場合には一般税率が適用されます。

一般贈与財産の税額は、以下の速算表により求めることができます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

(出所)国税庁ホームページ「No.4408 贈与税の計算と税率(暦年課税)」

3-1-2.一般贈与財産の贈与税計算例

弟が兄から1年間に1,000万円の贈与を受けた。

▼計算例

1,000万円-110万円(基礎控除)=890万円

890万円×40%-125万円=231万円

この場合、贈与税額は231万円となります。

3-1-3.特例贈与財産(特例税率)とは

18歳以上の人が直系尊属(父母や祖父母など)から贈与された財産のことを特例贈与財産といいます。特例贈与財産に適用されるのが、特例税率です。

特例贈与財産の税額は、以下の速算表により求められます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

(出所)国税庁ホームページ「No.4408 贈与税の計算と税率(暦年課税)」

3-1-4.特例贈与財産の贈与税計算例

30歳の子が父から1年間に1,000万円の贈与を受けた。

▼計算例

1,000万円-110万円(基礎控除)=890万円

890万円×30%-90万円=177万円

この場合、納税する贈与税額は177万円となります。

特例税率は一般税率よりも税率構造が緩和されて設定されているため、同じ贈与額でも、税額は低くなります。

3-1-5.一般贈与財産と特例贈与財産の両方がある場合

18歳以上の人が、同一年内に直系尊属(例えば父)と、それ以外の人(例えば兄)の両方から財産を贈与された場合、前者は特例贈与財産、後者は一般贈与財産で、混在することになります。

その場合、それらを別々に計算するのではなく、以下のようにして税額を求めます。

- ① 一般贈与財産と特例贈与財産の合計額を、一般税率で計算して税額を算出する

- ② ①の額を、一般贈与財産と特例贈与財産の合計額に対する一般贈与財産の割合で按分する

- ③ 一般贈与財産と特例贈与財産の合計額を、特例税率で計算して税額を算出する

- ④ ③の額を、一般贈与財産と特例贈与財産の合計額に対する特例贈与財産の割合で按分する

- ⑤ ②と④を合計した額が税額となる

3-1-6.一般贈与財産と特例贈与財産の両方がある場合の計算例

1年の内に、一般贈与財産が200万円、特例贈与財産が800万円あった

(合計額は1,000万円)

▼計算例

①1,000万円-110万円(基礎控除額)=890万円

890万円×40%-125万円=231万円(一般税率)

②231万円×(200万円÷1,000万円)=46万2,000円

③1,000万円-110万円(基礎控除額)=890万円

890万円×30%-90万円=177万円(特例税率)

④177万円×(800万円÷1,000万円)=141万6,000円

⑤46万2,000円+141万6,000円=187万8,000円 → 贈与税額

3-2.相続時精算課税の場合

相続時精算課税を選択する際は、相続時精算課税の適用を受けようとする財産を贈与した人を“指定”する必要があります。この指定された贈与者のことを「特定贈与者」といいます。

3-2-1.特定贈与者からの贈与と、それ以外の贈与者からの贈与を別々に計算する

相続時精算課税を選択した特定贈与者からの贈与は、その後の贈与もすべて相続時精算課税が適用され、暦年課税に変更する(戻す)ことはできません。

なお、その場合でも、特定贈与者以外の人からの贈与については、相続時精算課税を選択しなければ、暦年課税が適用されます。この場合の贈与税額の計算方法は、上記の説明のとおりです。

3-2-2.相続時精算課税選択時の贈与税額

相続時精算課税を選択した特定贈与者からの贈与については、以下の計算式により贈与税額を計算します。

贈与税=(1年間に特定贈与者から受けた贈与財産の合計額-基礎控除額110万円(注1)-特別控除額2,500万円(注2))×20%

(注1)令和6年1月1日以後の贈与に適用します。特定贈与者が複数人いる場合には、基礎控除額110万円を贈与額により按分計算します。

(注2)前年までに適用した累積額を除きます。

この2,500万円の特別控除は、特定贈与者ごとに設けられています。例えば60歳以上の父と母から贈与を受ける場合に、その双方について相続時精算課税を選択すれば、最大5,000万円まで、贈与税の負担なく贈与を受けられます。

ただし、基礎控除は受贈者ごとに年間110万円であり、特定贈与者が複数人いる場合には、基礎控除額110万円を贈与額により按分計算します。

3-2-3.相続時精算課税選択時の贈与税額の計算例

▼設例

65歳の父が、相続時精算課税を用いて30歳の子に現金3,000万円を贈与した(令和6年1月1日以後)。

▼計算例

(3,000万円-110万円-2,500万円)×20%=78万円 → 贈与税額

※父の相続発生時には、上記の3,000万円から基礎控除額を除いた2,890万円が相続財産に加算され、78万円の贈与税額は、相続税額から控除される。

4.贈与税の基礎控除を利用した節税対策

相続を見越して、生前に自分の財産を子などへ贈与していくことは「生前贈与」と呼ばれ、もっともポピュラーな相続税対策として知られています。

なぜ生前贈与が相続税対策になるのかというと、贈与税の基礎控除を使って無税で財産を移転し、その分、死亡時の相続財産を減らせるためです。相続財産が減れば、それに応じて、相続税も減額されます。

例えば、想定される相続財産が1億円だとします。そのまま相続が発生すれば、1億円の財産を基準にして、相続税が計算されていきます。

一方、毎年110万円を20年間にわたって親から子に贈与(計2,200万円)すれば、相続財産は7,800万円に減額しており、その分相続税が減るというわけです。一方、贈与税の方はどうかといえば、暦年課税の基礎控除の範囲内であるため、贈与税は課税されません。

このように、生前贈与は相続税の節税対策として効果があります。

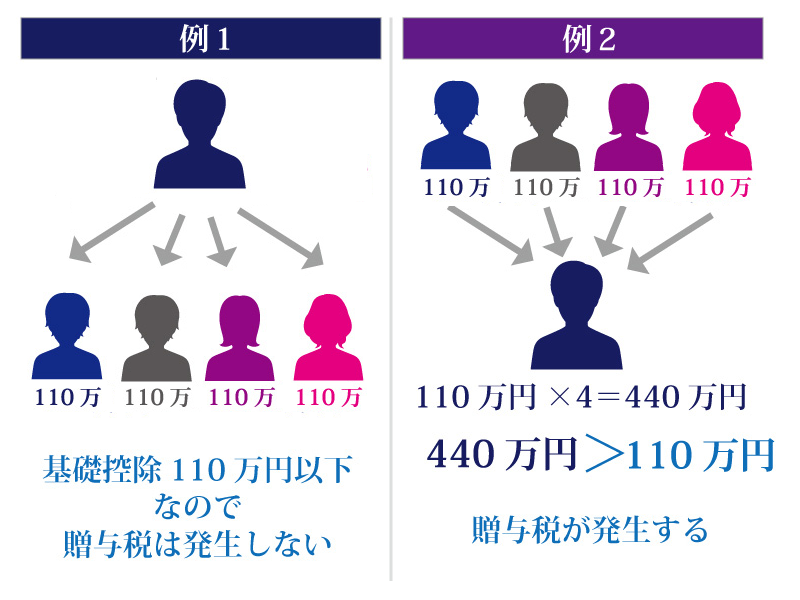

さらに、贈与税は受贈者ごとに計算され、基礎控除も受贈者ごとに設定されるので、複数の子や孫に贈与するなど、受贈者を増やせば、効果をより大きくすることもできます。

4-1.贈与税と相続税のバランスを考慮して節税を考える

多額の相続財産が見込まれる場合、年間110万円の基礎控除の範囲内では、移転できる財産が少なすぎるということもあるでしょう。あるいは、あまり長い年月の贈与を続けられない場合もあるでしょう。そういった場合は、贈与額を基礎控除の範囲内に収める必要はありません。

多少の贈与税を支払ってでも、より多くの財産を生前贈与で移転したほうが、トータルで見た税負担が抑えられる場合もあります。

それは、相続税も贈与税も、課税財産額が大きくなるほど税率が高くなる超過累進税率なので、財産移転を贈与と相続とに割り振ることで、低い区分の税率を使えるためです。

ただし、総合的に見て最適な贈与額を計算することは専門知識がないと難しいので、相続専門の税理士にシミュレーションを依頼したほうがよいでしょう。また、下記の記事も参考にしてください。

(参考)相続税の税率(割合)は最高55%!【早見表あり】計算方法も税理士が解説

5.贈与税の基礎控除や生前贈与に関する注意点

贈与税の基礎控除を活用した生前贈与は、有効な相続税対策といえますが、注意しなければならない点も多々あります。

5-1.相続人等が受けた相続発生前3年以内の贈与は、相続財産に戻されることを意識しておく

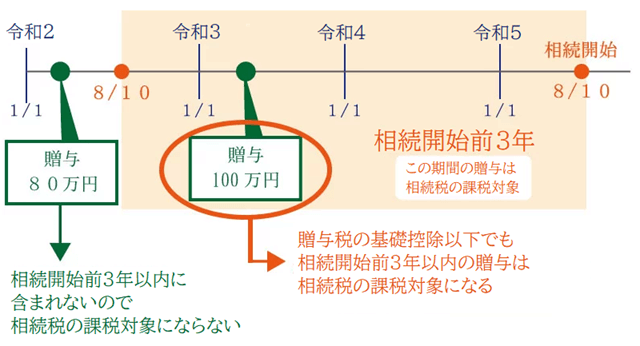

相続発生前の3年(注)以内に、被相続人(亡くなった人)が、相続人等に対して行っていた贈与に係る財産の価額は、相続発生後、相続財産に足し戻されて相続税の課税対象となります。言い換えると、相続人等に贈与が行われた後3年以内に贈与者が亡くなった場合は、その贈与が相続に含まれるということです。つまり、生前に贈与をしていたことによる節税効果はなくなるのです。

(注)令和5年度税制改正により順次延長され、令和13年1月1日から7年となります(後記5-1-2)。

この仕組みのことを、「生前贈与加算」と呼びます。この仕組みがあるため、例えば、重篤な病気を患って、余命1年と医師から宣告されている人が、節税を目的として相続人に生前贈与をしても、無駄となる可能性が高いのです。

生前贈与加算された贈与財産について、贈与税を支払っていた場合は、その贈与税の金額は相続税から差し引かれます。

また、生前贈与加算は、贈与財産の金額が基礎控除以下であっても対象となります。

5-1-1.生前贈与加算の対象となるのは、生前贈与された人が相続人等である場合のみ

ただし、生前贈与加算の対象となるのは、贈与されていた人が「相続人」、または「遺贈による受遺者」(遺言で相続財産をもらった人)の場合だけです。それ以外の人が相続発生前3年以内の生前贈与を受けていても、生前贈与加算の対象とはなりません。

例えば、被相続人の孫は相続人にはなりません(代襲相続等の例外を除きます)。孫が、相続発生前3年以内に贈与を受けていた場合でも、遺言による遺産の取得が孫になければ、孫が生前贈与を受けた財産は、生前贈与加算の対象にはなりません。

生前贈与加算についてのくわしい内容は、下記の記事も参照してください。

(参考)死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?

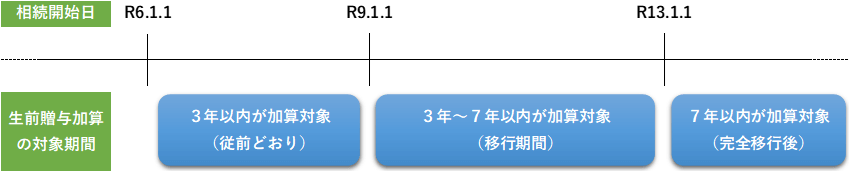

5-1-2.令和5年税制改正で、生前贈与加算の期間が7年以内に延長

令和5年度税制改正には、この生前贈与加算の期間を、それまでの3年以内から「7年」以内に延長することが含まれました。

これは、先にも記したとおり、「資産移転時期の選択に中立的な税制の構築」という方針に基づくものです。

この延長により、今後は生前贈与による相続税対策の効果は、かなり減少することが予想されます。

ただし、延長された部分の4年間(相続開始前3年超7年以内)に受けた贈与については、合計100万円までの金額は、生前贈与加算の対象にしないこととされています。

また、この改正は、「令和6年1月1日以後に贈与により取得する財産に係る相続税について適用する」こととされています。

このため、実際に加算期間が延長していくのは、令和9年1月1日以降の相続ということになります。令和9年1月1日以降、加算期間は徐々に延長されていき、令和13年1月1日以降の相続については加算期間が7年となります。

5-2.贈与契約書を作成し、銀行振込で贈与して、証拠を残す

贈与をする場合には、贈与契約書を作成しておくと、後のトラブルを予防できます。贈与は、贈与する人が財産を与えるという意思を示して、財産をもらう人がそれを受諾することではじめて成立します。贈与契約書があれば、双方の合意があったことが明確に証明されます。

また、贈与をするときは、現金を手渡すのではなく、銀行振込で送金することをおすすめします。

現金の手渡しでは確かに贈与したという証拠が残りません。

5-3.定期贈与とみなされないようにする

定期贈与とは、毎年一定の金額を贈与することがあらかじめ決められた贈与のことをいいます。

例えば、「毎年100万円を10年にわたって贈与する」という約束のもとで贈与するケースなどが該当します。

税務署から定期贈与だと認定されると、もともと1,000万円を贈与する意図で、それを10回に分割したものとされ、1,000万円から基礎控除110万円を控除した890万円に対して課税される可能性があります。定期贈与とされなければ全額課税されないため、大きな差です。

基礎控除の範囲内での生前贈与を毎年繰り返し行おうとする場合は、定期贈与とみなされないようにするために、十分注意しなければなりません。

5-3-1.毎回贈与契約書を作成する

定期贈与とみなされないための対策の1つは、贈与をするたびに贈与契約書を作成することです。

先に述べたように贈与契約書は大切ですが、贈与のたびに作成するのは手間がかかるので、1回で済ませたいと思うかもしれません。しかし、「毎年100万円を10年にわたって贈与する」という契約では、定期贈与になってしまいます。面倒でも、毎回の贈与のたびに贈与契約書を作成することをおすすめします。

5-3-2.時期や金額を変えて行う

2つ目の対策は、毎回、時期や金額を変えて贈与を行うことです。

毎年同じ時期に同じ金額の贈与を行うと、定期贈与とみなされる可能性が高くなります。

ある年は4月に110万円を贈与して、翌年は8月に100万円を贈与するといったように、時期や金額を変えて贈与するとよいでしょう。

5-3-3.あえて少額の贈与税を申告する

基礎控除の110万円を少し超える金額(120万円など)を贈与して、あえて贈与税を申告、納税する方法も有効といわれています。その年に贈与税を納税しているということは、「その年の贈与」という一つの証拠になります。

5-4.贈与したつもりで、名義預金とされないように注意

財産の贈与は、贈与する人ともらう人が合意してはじめて成立します。自分は贈与したつもりでも、相手が財産をもらったと認識していない場合、贈与は成立していないことになってしまいます。

例えば、子の名義の預金口座に送金して贈与したつもりになっていても、子が預金口座の存在、あるいは送金された事実を知らなければ、贈与にはなりません。

また、その預金があることは知っていても、親が通帳と印鑑を管理して、子が自由に使えないようにしている場合も、贈与が有効に成立しているとは認められません。

こういった預金口座は、相手の名義を借りて自身の財産を保管している「名義預金」とみなされ、贈与者が死亡すると相続税の課税対象となってしまう可能性が高いでしょう。

(参考)名義預金とは│条件や相続税が課税されない方法、時効も解説

5-5.複数の贈与者から贈与を受けた場合も基礎控除は110万円

繰り返しになりますが、贈与税は受贈者が1年間に受けた「贈与の総額」から、基礎控除を差し引いて計算するものであり、“贈与者ごとに計算するのではない”という点について、勘違いされることがあるので、十分注意してください。

例えば、父親が4人の子供に110万円ずつ贈与した場合は、それぞれの子供がもらった金額は110万円であり、贈与税はかかりません。

一方、1人の子供に父親、母親、祖父、祖母がそれぞれ110万円ずつ贈与した場合は、子供がもらった金額は440万円となり、基礎控除を大きく超えるため贈与税がかかります。

なお、令和6年1月1日以降に、異なる贈与者からの贈与について暦年課税と相続時精算課税を併用する場合は、それぞれの基礎控除110万円を重複して使うことができます(各制度とも110万円が限度です)。

6.贈与税の基礎控除と併用できる特例

贈与税には、税額を軽減する特例がいくつか用意されています。主なものとして次の特例が挙げられます。これらの特例は、暦年課税の基礎控除と併用することが可能です。

- 贈与税の配偶者控除(通称:おしどり贈与)

- 住宅取得等資金の贈与税の非課税特例

- 教育資金一括贈与の非課税特例

- 結婚・子育て資金一括贈与の非課税特例

- 特定障害者の贈与税の非課税特例

これらの特例の概要は下表のとおりです。

| 規定 | 受贈者 | 控除額・非課税枠 | 適用期限 |

|---|---|---|---|

| 贈与税の配偶者控除 | 婚姻期間20年以上の配偶者 | 2,000万円 | 期限なし |

| 住宅取得等資金の贈与税の非課税特例 | 贈与者の直系卑属で18歳以上 一定の所得要件あり | 1,000万円(良質住宅以外の場合は500万円) | 令和8年12月31日までの贈与 |

| 教育資金一括贈与の非課税特例 | 贈与者の直系卑属で30歳未満 一定の所得要件あり | 1,500万円(学校等以外に対しては500万円) | 令和8年3月31日までの贈与 |

| 結婚・子育て資金一括贈与の非課税特例 | 贈与者の直系卑属で18歳以上50歳未満 一定の所得要件あり | 1,000万円(結婚に関しては300万円) | 令和9年3月31日までの贈与 |

| 特定障害者の贈与税の非課税特例 | 特定障害者 | 3,000万円(特別障害者の場合は6,000万円) | 期限なし |

なお、各特例についての詳細は、下記の記事を参照してください。

(参考)

【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!

住宅取得等資金に係る贈与税の非課税措置が拡充【令和3年度・4年度改正】

教育資金の一括贈与は本当にお得?条件・期限などを解説

結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

特別障害者に対する贈与税の非課税

7.「控除」と「非課税」の違いと注意点

贈与税が軽減される制度として、暦年課税の基礎控除や相続時精算課税の特別控除などの「控除」と、住宅取得等資金の贈与税の非課税措置の「非課税」とがあります。この「控除」と「非課税」の違いについて、どう考えればいいのでしょうか?

7-1.控除と非課税の違い

贈与税における「控除」とは、現行の税制では、暦年課税・相続時精算課税の基礎控除(110万円)と相続時精算課税の特別控除(2,500万円)のことを意味します。その具体的な内容については上記のとおりです。

一方、「6.贈与税の基礎控除と併用できる特例」においてご紹介した非課税特例は、本来は課税対象であるものの、政策的な理由などから特別に課税しないこととされているものが中心です。

例えば、住宅取得等資金の贈与税の非課税特例には、「若年・中年層の住宅取得者の初期負担軽減を通じて、良質な住宅の形成と居住水準の向上を図る」といった政策目的があります。

7-2.2つの控除を組み合わせて使うことはできる?

暦年課税の基礎控除は、特例と併用することができます。

例えば、暦年課税の基礎控除(110万円まで)と贈与税の配偶者控除(2,000万円まで)を併用すれば、最大で年間2,110万円まで贈与税を課されることなく、配偶者への贈与が可能です。

一方で、暦年課税と相続時精算課税は選択制であるため、同じ贈与者からの贈与について、暦年課税の基礎控除と相続時精算課税の基礎控除・特別控除を併用するといったことはできません。

ただし、別の贈与者からの贈与について、片方(例えば、父)からの贈与については相続時精算課税を選択し基礎控除・特別控除を使い、もう片方(例えば、母)からの贈与については暦年課税を選択し基礎控除を使うことは可能です。

7-3.控除や非課税措置を受けるための手続き

相続時精算課税の適用を受けるためには、その旨の意思表示を行う必要があります。これを行わないと相続時精算課税の適用は受けられないので注意しましょう。

具体的には、相続時精算課税を選択しようとする受贈者(子や孫)は、贈与を受けた年の翌年2月1日から3月15日までの間(贈与税の申告期間)に、所轄税務署に「相続時精算課税選択届出書」を提出しなければなりません。

また、特例のうち、贈与税の配偶者控除(おしどり贈与)と住宅取得等資金の贈与税の非課税特例も、適用を受けるためには贈与税の申告書の提出が必要です。

なお、教育資金一括贈与の非課税特例や結婚・子育て資金一括贈与の非課税特例、特定障害者の贈与税の非課税特例も、適用を受けるためには金融機関等を通じて所定の手続きが必要となりますので、こちらも注意が必要です。

8.相続時精算課税制度を利用して控除額を拡大する方法

相続時精算課税で令和6年1月1日以後の贈与に適用できる110万円の基礎控除は、“受贈者ごと”に設定されるものです。一方、2,500万円の特別控除は、“特定贈与者ごと”に設定されます。特定贈与者となれるのは、60歳以上の直系尊属なので、例えば、父母の2名と祖父母の2名、計4名を特定贈与者に指定することも可能です。すると、2,500万円×4で計1億円まで控除額を拡大できることとなります。

ただし、相続時精算課税の対象になった財産(基礎控除額を除く)は、贈与者が死亡して遺産を相続するときに相続税の課税対象になることを忘れないようにしましょう。

9.贈与税の申告方法

暦年課税又は相続時精算課税の基礎控除を超える贈与を受けた場合や、一定の非課税特例の適用を受ける場合には、受贈者は贈与税の申告をする必要があります。

9-1.申告書の作成、提出はネットの利用が便利

贈与税の申告書は、税務署や国税庁ホームページから入手(ダウンロード)することができます。入手した申告書に手書きで記入していってもよいのですが、現在は、一般的な贈与税の申告書はパソコンやスマホで作成することが可能です。

税額なども自動計算されるので、計算間違い等を気にする必要がありません。さらに、作成した申告書等は、e-Tax(電子申告)を利用してネット経由で提出することもできます。

複雑な贈与ではなく、また特別にパソコン等が苦手でなければ、これらを利用するほうが簡便でしょう。

ただし、不動産を贈与された場合など、贈与財産の評価が難しいときや、非課税特例を用いるときは、申告書の作成から申告まで税理士に依頼するほうが安心です。

下記の国税庁ホームページにアクセスし、ガイダンスに従っていけば、申告書は作成できます。

(参考)国税庁ホームページ「国税庁 確定申告書等作成コーナー」

作成した贈与税の申告書は、受贈者の住所地を管轄する税務署に提出します。申告書の提出方法には、以下の方法があります。

- 税務署へ持参する(受付時間外の場合は時間外収受箱へ投函する)

- 税務署に郵送する

- e-Taxで送信する

9-2.必要書類

贈与税の申告にあたり必要な書類は、申告内容により異なってきます。一例として、以下のような組み合わせがあります。

| 申告内容 | 申告書の種類 | その他の添付書類(注1) |

|---|---|---|

| 暦年課税のみ | 申告書第1表 | 受贈者の戸籍謄本など(注2) |

| 相続時精算課税のみ | 申告書第1表と第2表 | 相続時精算課税選択届出書、受贈者や特定贈与者の戸籍謄本 など(初回のみ) |

| 住宅取得等資金の非課税 特例と暦年課税 | 申告書第1表と第1表の2 | 【受贈者に関する事項】 戸籍謄本、源泉徴収票など 【不動産に関する事項】 売買契約書・工事請負契約書の写し、登記事項証明書など |

(注1)ケースによって必要な添付書類が異なりますので、くわしくは以下の国税庁ホームページなどをご確認ください。また、土地など財産の評価を必要とするものの贈与を受けた場合には、「評価明細書」を添付する必要があります。

(参考)国税庁ホームページ「令和6年分贈与税の申告のしかた」

(注2)贈与を受けた財産に特例贈与財産が含まれる場合で、基礎控除110万円を引いた課税価格が300万円を超える場合には、贈与者が直系尊属であることを証明するため、受贈者の戸籍謄本等の提出が必要となります。ただし、過去に同じ人から贈与を受けて戸籍謄本等を提出している場合は、再提出の必要はありません。

9-3.申告期間

贈与税の申告と納税は、贈与を受けた年の「翌年2月1日から3月15日まで」に行わなければなりません。

申告期限までに申告しなかった場合は、原則として「加算税」を納めなければなりません。

また、納税が期限後となってしまった場合には、納税が遅れた分に対して原則として「延滞税」を納める必要もありますので注意しましょう。

(参考)

【自分でできる】贈与税の申告方法・申告書の書き方・必要書類をすべて解説

贈与税申告書の書式・様式の入手場所と書き方のポイント

贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について

贈与税申告の手続きについてのまとめ

10.まとめ:税制改正で贈与税の基礎控除は使えなくなる?

令和5年の税制改正では、生前贈与加算の期間が7年に延長されました。この改正には、生前贈与の相続税節税効果を減じる影響があります。今後も、節税対策としての生前贈与に対して、「資産移転時期の選択に中立的な税制の構築」が推進されていく方向であることは、間違いないでしょう。

マスコミなどでは一時、「近いうちに、贈与税の基礎控除は廃止されるのではないか」、あるいは、「相続税と贈与税が一体化されて、贈与税はなくなるのではないか」といった推測も報じられていました。

将来のことを確実に予想することはできませんが、贈与税に関しては、今後もなんらかの改正が進められていく可能性はないとはいえません。

生前贈与による相続税の節税対策にはさまざまな方法があり、どの方法がもっとも効果的であるかは、今後の制度改正も見据えた上での、シミュレーションが必要です。

生前贈与による大きな資産移転をお考えの方は、実施タイミングなども含めて、最新動向にくわしい専門家にできるだけ早くご相談なさることをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編