住宅取得等資金贈与の非課税措置が延長【令和4年度以降】

※本記事は、令和4年の情報に基づいています。期間の延長については、適宜反映を行っております。

令和4年度の税制改正で、住宅取得等資金に係る贈与税の非課税措置(以下、「住宅取得等資金贈与の特例」と表記します)の期限が、令和5年12月31日まで延長され、さらに令和6年度税制改正で延長され、令和8年12月31日までとなりました。

住宅取得等資金贈与の特例は、住宅の購入や増改築にあてるための最大1,000万円までの資金贈与が非課税となる制度です。

本記事では、住宅取得等資金贈与の特例の改定について解説します。制度を利用した場合の具体的な節税額のシミュレーションや手続き方法、注意点も紹介しますので、参考になさってください。

この記事の目次 [表示]

- 1 1.住宅取得等資金に係る贈与税の非課税措置の令和4年度の改正ポイント

- 2 2.住宅取得等資金贈与の特例の要件

- 3 3.贈与税の基本と税率

- 4 4.住宅取得等資金贈与の特例が適用された場合、どれくらい節税になるのか

- 5 5.住宅取得等資金贈与の特例を利用する際の、贈与時期、居住開始時期、書類提出時期

- 6 6.住宅取得等資金贈与の特例を適用するための必要書類と提出手続き

- 7 7.住宅取得等資金贈与の特例と他制度との併用に関する注意点

- 8 8.住宅取得等資金贈与の特例に関するその他の注意点

- 9 9.住宅取得資金の贈与を申告しないとどうなる?

- 10 10.(参考)住宅ローン控除とは【令和4年改正版】

- 11 11.まとめ:住宅取得等資金贈与の特例の利用は、慎重な検討が必要

- 12 12.生前贈与による相続税対策はチェスターへ

1.住宅取得等資金に係る贈与税の非課税措置の令和4年度の改正ポイント

住宅取得等資金贈与の特例は、住宅用家屋の新築、取得または増改築などのために必要な資金を直系尊属から贈与された場合に、要件を満たせば贈与税が一定額まで非課税になる制度です。

本制度は、令和3年12月31日までの贈与が適用期限とされていましたが、令和4年度税制改正により適用期限の延長が決まりました。

また、同改正では、他にも制度内容に改定があったため、あわせて解説します。

改定ポイントは、以下3点です。

- 適用期限が2年延長(令和5年12月31日まで)

- 非課税限度額の見直し

- 受贈者の年齢要件の引き下げ

1-1.適用期限が2年延長(令和5年12月31日まで)

本特例は、令和4年1月1日から令和5年12月31日までに行われた贈与に適用されます。

(令和6年度税制改正では適用期限がさらに3年間延長され、令和8年12月31日までとなりました。)

1-2.非課税限度額の見直し

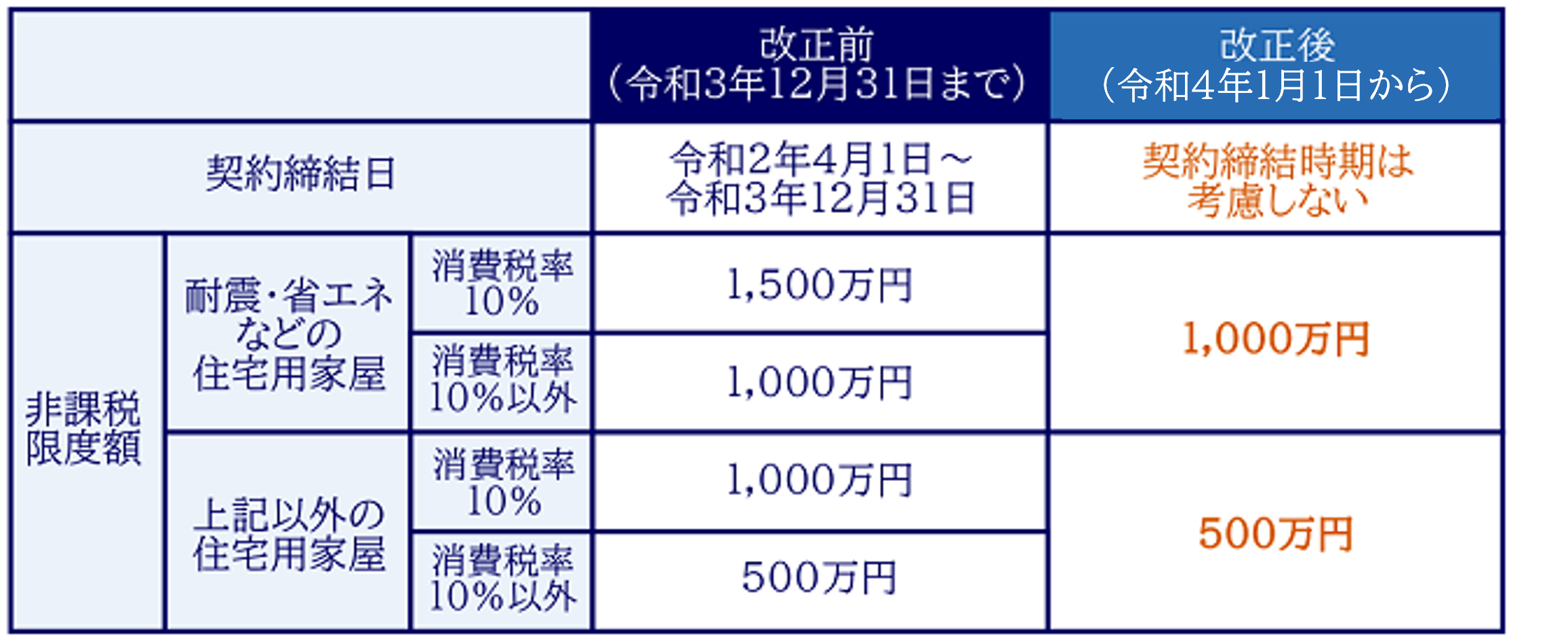

非課税限度額の見直しが行われました。改定前と改定後の非課税限度額は以下のとおりです。

消費税率が10%の場合の非課税限度額が、500万円分引き下げになっています。

1-3.受贈者の年齢要件の引き下げ

本特例には、贈与を受ける人(受贈者)の年齢制限が設けられています。

民法の成年年齢の改定にあわせて以下の改定がおこなわれました。

| 改定前の受贈者年齢制限 | 改定後の受贈者年齢制限 |

|---|---|

| 20歳以上 | 18歳以上 *令和4年3月31日以前の贈与は、20歳以上 |

2.住宅取得等資金贈与の特例の要件

本特例の適用を受けるための要件は、下記の3種類について定められています。

(2)贈与者(贈与をする人)の要件

(3)取得する住宅の要件

それぞれを見ていきます。

2-1.(1)受贈者の要件

受贈者の要件は、以下のとおりです。以下の要件をすべて満たす必要があり、1つでも満たしていないと住宅取得等資金贈与の特例の適用はできません。

- (1)贈与者の直系卑属(子、孫など、直接続く下の世代)であること。

- (2)贈与を受けた年の1月1日において、18歳以上(※)であること。

(※令和4年3月31日以前の贈与については20歳以上。) - (3)贈与を受けた年の所得金額が2,000万円以下(※)であること。

(※新築等をする住宅用の家屋の床面積が40㎡以上50㎡未満の場合は、1,000万円以下) - (4)過去の贈与税の申告で、本特例の適用を受けたことがないこと。

- (5)配偶者や親族などから住宅用の家屋の取得をしたものではないこと、またはこれらの人との請負契約等により新築もしくは増改築等をしたものではないこと。

- (6)贈与を受けた年の翌年3月15日までに住宅取得等資金の全額をあてて、住宅用の家屋の新築等をすること。

- (7)贈与を受けた時に日本国内に住所を有し(※)、日本国籍を有していること。

(※例外があります)。 - (8)贈与を受けた年の翌年3月15日までに、その家屋に居住すること。または同日後遅滞なく(※)その家屋に居住することが確実であると見込まれること。

(※遅くとも、贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできません。)

2-2.(2)贈与者の要件

贈与者の要件は、贈与したときに、受贈者の直系尊属であることです。直系尊属とは、父母、祖父母、曾祖父母など、自分より上の世代で、直通する系統の親族のことです。

配偶者の父母(または祖父母)は直系尊属には該当しません。養子縁組をしている場合の父母は直系尊属に該当します。

2-3.(3)取得する住宅の要件

住宅取得等資金贈与の特例は、「住宅用家屋の新築、取得」「増改築等」「新築や増改築等に必要な土地の取得」などに適用できます。ただし、日本国内にある住宅に限られます。

以下、「新築または取得の場合」と「増改築の場合」に分けて、適用要件を解説します。

▼新築または取得の場合の適用要件

- (1)床面積が40㎡~240㎡(※)で、かつ、その床面積の1/2以上が受贈者の居住のために使われること

(※マンション等の共同住宅の場合は、専有部分の床面積で判断します) - (2)取得住宅が、以下①~④のいずれかに該当すること

①新築住宅

②昭和57年1月1日以後に建築された中古住宅

③地震への安全性基準に適合することが、耐震基準適合証明書などで証明されている中古住宅

④上記の②③に該当しないが、以下の2要件を満たしている中古住宅- (a)取得日までに、耐震改修をおこなうことを都道府県知事などに申請する

- (b)資金の贈与を受けた翌年3月15日までに耐震改修をおこない耐震基準に適合することを証明書等で証明できる

▼増改築等の場合の適用要件

- (1)増改築等をした後の床面積が40㎡~240㎡(※)、かつ、その床面積の1/2以上が受贈者の居住のために使われること

(※マンション等の共同住宅の場合は、専有部分の床面積で判断します) - (2)受贈者が所有・居住している家屋に対しておこなわれる増改築であること

- (3)工事費用が100万円以上であること。かつ、工事費用の半分以上が、受贈者の居住用の部分に使われていること

2-4.省エネ等住宅とそれ以外の住宅の区分

本特例においては、住宅の種類が「省エネ等住宅」か「それ以外の住宅」かにより、非課税限度額が異なります。

| 取得物件種類 | 非課税限度額 |

|---|---|

| 省エネ等住宅 | 1,000万円 |

| それ以外の住宅 | 500万円 |

省エネ等住宅とは、以下3要件のいずれかに適合する住宅用家屋であることを、住宅性能証明書などにより証明できる住宅です。

- (1)断熱等性能等級4以上または一次エネルギー消費量等級4以上であること

- (2)耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること

- (3)高齢者等配慮対策等級(専用部分)3以上であること

上記に該当しない場合は「それ以外の住宅」となります。

(令和6年度税制改正では、上記(1)の要件が「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上であること」となりました(建築時期等による例外あり)。)

2-5.非課税限度額は「受贈者ごと」に設定されている

本特例の非課税限度額は、「受贈者ごと」に設定されています。

例えば、1人の受贈者が、父と祖父など2人の直系尊属から1,000万円ずつ贈与を受けた場合でも、非課税限度額は1,000万円です。1,000万円×2人で2,000万円の非課税限度額が適用されるわけではないため、注意してください。

逆に、父が長男と長女に1,000万円ずつ住宅資金を贈与した場合は、長男と長女はそれぞれ、本特例の1,000万円までの非課税限度額を利用できます。

(参考)住宅取得等資金贈与の非課税特例~適用要件の期限に注意~

3.贈与税の基本と税率

住宅取得等資金贈与の特例では、要件を満たせば贈与税が一定額、非課税になります。本特例を理解する前提として、贈与税の基本的な仕組みや税率を解説します。

3-1.贈与税の基本

贈与とは、自分の財産を“無償で”相手にあげるという意思表示をして、相手方がこれを承諾することによって成立する契約行為です。

個人からの贈与によって財産を取得したときに、受贈者(財産を受け取った人)にかかる税金が贈与税です(法人からの贈与では、所得税がかかります)。なお、贈与税は贈与者(財産をあげた人)にはかかりません。

贈与税の計算方法には、「暦年課税」と「相続時精算課税制度」の2種類があります。相続時精算課税制度は、届出を出すことで適用できます。特に届出をしなければ、暦年課税が選択されているので、多くの場合、暦年課税が用いられます。そこで、ここでは暦年課税を前提に説明します。

3-2.暦年課税の基礎控除

暦年課税には、贈与額から控除できる「基礎控除」が設定されています。基礎控除額は、受贈者1人に対して、年間110万円です。基礎控除内(110万円以下)の贈与であれば、贈与税は課税されません。

基礎控除の対象は、1月1日~12月31日の1年間に、1人の受贈者が受けた贈与すべてです。同じ年にAさんが、Bさんから100万円、Cさんから50万円の贈与をそれぞれ受けた場合には、Aさんが受けた贈与額合計は150万円です。そこで150万円から基礎控除110万円を引いた40万円に対して、贈与税が課税されます。

一方、Aさんが、Bさんに100万円、Cさんに50万円を贈与した場合、Bさん、Cさんは、その年に他の人からの贈与がなければ、贈与税は課税されません。

3-3.贈与税の税率

贈与税の計算式は以下のとおりです。

なお、贈与税には、受贈者と贈与者の関係性によって、「特例税率」と「一般税率」の2種類の税率が設定されています。

3-3-1.特例税率

受贈者が、贈与を受けた年の1月1日時点で18歳以上の場合で、親や祖父母などの直系尊属から贈与を受けた場合に適用されるのが「特例税率」です。

特例税率の税率と控除額は以下のとおりです。

| 基礎控除後の価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

例えば、25歳の人が1年間で受けた贈与が父(直系尊属)からの1,000万円の贈与のみである場合は、以下の贈与税額となります。(非課税特例等の適用がない場合)。

3-3-2.一般税率

特例税率の適用要件に該当しない贈与は、すべて一般税率が適用されます。例えば、兄弟間や夫婦間の贈与の場合です。

一般税率の税率と控除額は以下のとおりです。

| 基礎控除後の価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1,000万円以下 | 40% | 125万円 |

| 1,000万円超1,500万円以下 | 45% | 175万円 |

| 1,500万円超3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

例えば、1年間で受けた贈与が姉からの1,000万円の贈与のみである場合は、以下の贈与税額となります。(非課税特例等の適用がない場合)。

3-4.贈与税は見直しが検討されている

現在、相続税と贈与税は別の税体系となっており、生前と死後にいくらずつ贈与・相続するかで支払う税金の合計が変わります。

それにより、生前贈与などを利用した、いわゆる節税策が広く用いられ、課税上の不公平が生じているという指摘が以前からなされていました。そこで、相続税と贈与税の一体化に向けた見直しが検討されています。

令和4年度税制改正大綱には、以下の文言があります。

わが国では、相続税と贈与税が別個の税体系として存在しており、贈与税は、相続税の累進回避を防止する観点から高い税率が設定されている。このため、将来の相続財産が比較的少ない層にとっては、生前贈与に対し抑制的に働いている面がある一方で、相当に高額な相続財産を有する層にとっては、財産の分割贈与を通じて相続税の累進負担を回避しながら多額の財産を移転することが可能となっている。今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

引用元:令和4年度税制改正大綱|自由民主党(下線は引用者による)

翌年の令和5年度税制改正では、暦年課税において生前贈与財産を相続財産へ加算する期間が延長されたほか、相続時精算課税制度に年間110万円の基礎控除が新設されました。この改正によって、資産移転時期の選択に中立的な税制に近づくこととなりました。

(参考)【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し

今後も、資産移転時期の選択に中立的な税制の構築に向けて、制度の見直しが続くと予想されます。

(参考)贈与税はどんな時に払う?計算方法や非課税の特例も解説

(参考)贈与税の計算方法とは?速算表・税額を0にできる5つの特例を解説

4.住宅取得等資金贈与の特例が適用された場合、どれくらい節税になるのか

住宅取得等資金贈与の特例が適用されれば、一定金額までの贈与が非課税となります。その節税効果について、設例を用いて確認します。

【設例】

贈与者:父

受贈者:子

住宅取得等資金贈与の特例を用いておこなう贈与額:1,500万円

取得する住宅:省エネ等住宅

父から贈与を受ける場合に発生する贈与税を計算します。住宅取得等資金贈与の特例を適用する際の贈与税の計算式は以下のとおりです。

390万円×15%-10万円=48万5,000円

子が支払う贈与税は48万5,000円です。

一方、住宅取得等資金贈与の特例を適用しない場合の贈与税を計算します。計算式は以下のとおりです。

1,390万円×40%-190万円=366万円

子が支払う贈与税は366万円です。

以上、住宅取得等資金贈与の特例を使うことで、差額の317万5,000円(366万円-48万5,000円)も贈与税が減額されることがわかります。

5.住宅取得等資金贈与の特例を利用する際の、贈与時期、居住開始時期、書類提出時期

住宅取得等資金贈与の特例を適用する際、特に注意すべき、贈与時期や居住開始時期、贈与税申告・書類提出時期との関係などを説明します。

一定の条件に該当しないと、非課税が適用されないことになるので十分注意してください。

5-1.贈与時期

今回の改定で対象となる贈与は、令和4年1月1日~令和5年12月31日に住宅用家屋の新築や取得・増改築などのために直系尊属から受けた金銭の贈与です。

令和5年12月31日までに贈与した資金が対象となり、贈与が1日でも遅れると対象外になるので注意してください。

(令和6年度税制改正で適用期限が3年間延長され、令和8年12月31日までとなりました。)

5-2.居住開始時期

原則として、贈与を受けた年の翌年3月15日までに対象の家屋に居住する必要があります。何らかの事情により、それまでに居住できない場合であっても、遅くても贈与を受けた年の翌年12月31日までに対象の家屋に居住していないと、特例は受けることができなくなります。

5-3.贈与税の申告、書類提出時期

住宅取得等資金贈与の特例の適用を受けるためには、贈与を受けた年の翌年の2月1日~3月15日に、本特例の適用を受けることを記した贈与税申告書、添付書類一式を税務署に提出しなければなりません。なお、3月15日が土日祝日にあたるときは、その翌日が申告期限となります。

書類提出期限に遅れると、本特例の適用ができなくなります。余裕をもって準備しましょう。

6.住宅取得等資金贈与の特例を適用するための必要書類と提出手続き

本特例の適用を受けるために必要な提出書類と手続きについて説明します。

6-1.必要書類

必要書類は以下のとおりです。

- 贈与税申告書

- 戸籍謄本

- 源泉徴収票など、受贈者の所得を証明できる書類

- 登記事項証明書(贈与税申告書への不動産番号の記載により代えても可)

- 住宅を取得、新築等した際の、売買契約書や建築請負契約書の写し

- 増改築等工事証明書(増改築等の場合)

- 住宅性能証明書(省エネ等住宅の新築や取得・増改築などの場合)

6-2.提出手続き

贈与を受けた年の翌年2月1日~3月15日に、贈与税の申告書と添付書類一式を所轄の税務署に提出します。

7.住宅取得等資金贈与の特例と他制度との併用に関する注意点

不動産の税金に関する特例措置などは、本特例以外にもあります。他の特例との併用について解説します。

7-1.住宅ローン控除との併用は?

住宅ローン控除は、住宅ローンを利用して住宅を購入した場合などに住宅ローン残高に応じて所得税が控除される制度です。住宅ローン控除は、住宅取得等資金贈与の特例と併用可能ですが、適用範囲に制限が生じます。

以下の①の金額が②の金額を超える際は、超える金額部分に対して住宅ローン控除の適用がされません。

②住宅用家屋の新築等の対価額から、住宅取得等資金贈与の特例で非課税となった部分の金額を差し引いた金額

具体的には、以下のような場合に住宅ローン控除額が変動します。

【設例】

- 年末時点で住宅ローン残高:1,600万円

- 住宅用家屋の新築価格:2,000万円

- 住宅取得等資金贈与の特例で非課税となった金額:500万円

①住宅ローンの年末残高:1,600万円

②住宅用家屋の新築等の対価額(2,000万円)から、住宅取得等資金贈与の特例で非課税となった部分の金額(500万円)を差し引いた金額=1,500万円

①-②=100万円

通常、住宅ローン控除は、年末時点の住宅ローン残高である1,600万円に対して計算されます。

しかし、上記例では「住宅用家屋の新築価格2,000万円-住宅取得等資金贈与の特例で非課税となった金額500万円=1,500万円」が住宅ローン残高1,600万円を下回っています。

この場合、差額の100万円部分には、住宅ローン控除が適用できず、1,500万円に対してのみ住宅ローン控除が計算されることとなります。

7-2.小規模住宅等の特例との併用は?

小規模宅地等の特例は、亡くなった被相続人の自宅の土地や事業用地を相続するときに、その評価額を引き下げて相続税を減額できる制度です。

小規模宅地等の特例の適用要件は複雑ですが、相続人が配偶者以外の場合は、被相続人と同居しているか、相続開始日の直前3年以内に自分の所有する住宅に住んだことがない(賃貸住宅に住んでいる)ことが要件になります。

住宅取得等資金贈与の特例を適用することは、すなわち受贈者が住宅を所有することになるため、その受贈者が将来相続人になった場合は、小規模宅地等の特例は適用できないこととなります。

近い将来に、相続が発生し、親などから住宅用家屋の相続を受けることが見込まれる場合には、住宅取得等資金贈与の特例を使って住宅資金の贈与を受けるべきかどうかを、慎重に検討されたほうがよいでしょう。

(参考)小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説

7-3.相続時精算課税制度と併用は?

相続時精算課税制度は、原則として60歳以上の親や祖父母から、18歳以上の子や孫が贈与を受ける際に、最大2,500万円まで贈与税がかからない制度です。この制度を適用した贈与財産は、贈与者が亡くなったときに相続財産に組み込まれて、相続税の課税対象になります。

住宅取得等資金贈与の特例と相続時精算課税制度とは、併用可能です。

併用すれば、相続時精算課税制度での2,500万円に加えて最大1,000万円の非課税枠が適用でき、最大3,500万円を無税で贈与できることとなります(令和6年以降は相続時精算課税制度にも基礎控除額110万円があるため、3,610万円まで無税で贈与できます)。

なお、相続時精算課税制度は原則として60歳以上の親や祖父母からの贈与が対象ですが、住宅取得等資金の贈与の場合に限り、贈与者の年齢制限はありません。

(参考)相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

8.住宅取得等資金贈与の特例に関するその他の注意点

住宅取得等資金贈与の特例の適用を検討する際の、その他の注意点を解説します。

8-1.贈与税の納税は不要でも申告は必要

住宅取得等資金贈与の特例を適用することで、贈与税が非課税となり、納税が不要となる場合でも、申告は必要です。

8-2.遺産分割のトラブル防止に配慮する

複数の推定相続人(子など)がいる場合に、そのうちの一部の人にだけ本特例により資金を贈与した場合、将来の相続時に遺産分割を巡るトラブルにつながる可能性があります。

特に、多額の住宅資金贈与により相続する財産が減少し、他の相続人の遺留分(最低限相続できる割合)を侵害することになってしまった場合は、遺留分侵害額請求などの法的なトラブルを引き起こす恐れが高くなります。複数の相続人がいる場合は、十分な配慮が必要です。

9.住宅取得資金の贈与を申告しないとどうなる?

本来税務署に申告すべき住宅取得資金の贈与を受けたけれど、申告をしなかった・忘れていた場合にどのようなペナルティーが課されるのか解説します。

9-1.住宅取得等資金贈与の特例は適用できない

住宅取得等資金贈与の特例の適用を受けるには、贈与税の申告が要件とされています。贈与を受けた年の翌年の2月1日~3月15日に申告しないと、そもそも特例の適用が認められません。

そのため、住宅取得等資金贈与の特例の非課税枠は使わないものとして贈与税を計算し納税する必要が生じます。住宅取得等資金贈与の特例を適用する場合には、必ず期限内に申告をおこなってください。

9-2.無申告加算税、重加算税が課される

贈与税が課税される贈与があったにもかかわらず、贈与税の申告・納税をしなかった場合には、本来納めるべき贈与税に加えてペナルティーが課されます。

申告をうっかり忘れていた場合に課されるペナルティーが無申告加算税です。納付すべき税額に対して課される加算税率は5~20%(申告期限が令和6年1月1日以後の場合は5~30%)です。

また、意図的に申告しなかったと判断される場合には、重加算税が課されます。重加算税は35~40%と、高い税率で加算され、非常に大きな負担となります。

9-3.延滞税も課される

期日までに申告していないことを税務署から指摘され、後から申告した場合、無申告加算税や重加算税に加えて延滞税も発生します。令和4年1月1日~令和6年12月31日の延滞税率は以下のとおりです。

| 期間 | 延滞税率 |

|---|---|

| 納期限の翌日から2ヶ月を経過する日まで | 年2.4% |

| 納期限の翌日から2ヶ月を経過した日以後 | 年8.7% |

(参考)【事例で見る】贈与税を支払わなかった場合における加算税の全てを徹底解説!

10.(参考)住宅ローン控除とは【令和4年改正版】

令和4年度税制改正大綱では、住宅ローン控除の延長も行われました。住宅ローン控除について簡単に解説します。

10-1.住宅ローン控除の概要

住宅ローン控除は、住宅ローン等で住宅を新築・取得または増改築した場合に要件を満たせば所得税や住民税の税額控除が受けられる制度です。

住宅は大きな買い物になるため、住宅ローンを利用して購入する方が多いです。そのため、住宅ローン控除は多くの方に利用されています。

10-2.令和4年改正のポイント

住宅ローン控除の主な改定ポイントは以下のとおりです。

- 適用期限が4年延長(令和7年12月31日まで)

- 控除率が1.0%から0.7%へ引き下げ

- 所得要件が合計所得金額3,000万円以下から2,000万円以下へ引き下げ

- 新築住宅・買取再販の控除期間が10年から13年へ拡大

- 借入限度額の見直し

10-3.住宅取得等資金贈与と住宅ローン控除の関係

7.住宅取得等資金贈与の特例と他制度との併用に関する注意点で説明したとおり、住宅取得等資金贈与の特例と住宅ローン控除は併用可能です。

11.まとめ:住宅取得等資金贈与の特例の利用は、慎重な検討が必要

以上、住宅取得等資金贈与の特例の改定ポイントや節税額のシミュレーション、特例利用時の注意点を解説しました。住宅取得等資金贈与の特例は、大きな節税が可能となる制度ですが、要件を満たしているか、他制度との有利不利の比較、確実な申告など、注意、検討すべきことも多くあります。

特に、子が自宅に同居しており、小規模宅地等の特例を用いて自宅を相続させるつもりの方は、住宅取得等資金贈与の特例を利用して不動産を取得する場合と比べて、どちらのほうが節税メリットはあるのか、注意して検討する必要があります。

12.生前贈与による相続税対策はチェスターへ

このような複雑な要素が絡む相続税対策では、自分でおこなう場合はもちろんのこと、相続税申告経験が少ない税理士がおこなっても、見落としなどのミスが生じる恐れがあります。

ぜひ一度、相続専門の税理士法人チェスターにお問い合わせください。

税理士法人チェスターでは、生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編