宝くじに相続税・贈与税はかかる?共同購入は?当せん金の税金をシミュレーション

「宝くじの当せん金は非課税?」「相続・贈与税はどうなる?」と考える方は多いのではないでしょうか。

当せん金をもらった場合に所得税は非課税ですが、贈与・相続時には税金が課されます。

複数人で宝くじを買う「共同購入」では、税金がかかる方法とかからない方法があります。

本記事では宝くじに所得税が課されない理由、ギャンブルの所得や海外の宝くじについて、相続税・贈与税のシミュレーションや税金の負担を軽減する方法を解説していきます。

この記事の目次 [表示]

1.宝くじの当せん金に所得税はかからない

宝くじの当せん金には、税金がかかりません。

宝くじの販売などを定めた「当せん金付証票法」では以下のように記載されています。

第13条 当せん金付証票の当せん金品については、所得税を課さない。

宝くじ公式サイトの「よくあるご質問」にも「宝くじの当せん金に、所得税はかかりません」と明記されています。

宝くじを発売しているのは都道府県と指定都市・全66団体です。

「当せん金付証票法」で宝くじを発売できるのは地方自治体のみと定められており、個人や会社などが発売することは刑法第187条で禁止されています。

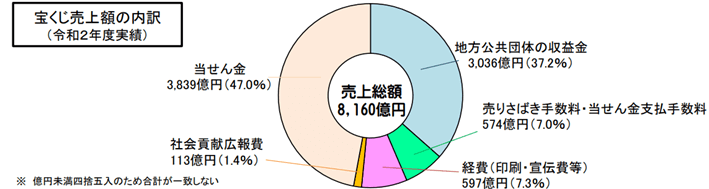

2021年度は宝くじの売上金のうち、3,036億円(37.2%)が発売元である全国都道府県と20指定都市へ納められ公共事業などに活用されました。

3,839億円(47.0%)は当せん金として当せん者に支払われ、113億円(1.4%)は社会貢献広報費に利用されています。

宝くじ売上額のうち37.2%にあたる地方公共団体の収益金は税収とみなされます。よって宝くじは、購入した代金を支払った時点で既に税金を納めていることになります。

当せん金に所得税を徴収すると二重課税になりますので、所得税は課されません。

1-1.懸賞や福引きの賞金・公営ギャンブルの払戻金は、一時所得とみなされる

懸賞や福引きの賞金は一時所得とみなされ、一定額を超えると課税対象となります。

一時所得とは、「営利を目的とする継続的行為から生じた所得以外」の所得をいいます。労働の対価や資産の譲渡による対価とではない、一時の所得を意味します。

公営ギャンブル(競馬・競輪・オートレース・ボートレース)の払戻金についても、一時所得として確定申告が必要となる場合があります。

1-2.海外の宝くじは?

海外の宝くじを購入し、当せんした場合はどうなるのでしょうか?

海外の宝くじを日本で購入することは刑法で違法とされています。

旅行や留学・出張などで海外に行き、当せんして得たお金は「一時所得」と考えられます。

2.宝くじの当せん金は相続税・贈与税の課税対象になる

宝くじの当せん金に対して所得税はかかりません。

しかし贈与する場合には贈与税、自分が亡くなった後に相続させる場合は相続税の課税対象となります。

「現金で手渡しすればバレないのでは?」と思う方もいらっしゃるかもしれません。

しかし、贈与税を申告しなかった場合には、納付する税額に対して50万円までは15%パーセント、50万円を超える部分は20%をかけて計算した金額を納めなくてはいけません(無申告加算税)。

仮装や隠ぺいがある無申告加算税の場合には、重加算税として「納付する税額×40%」を支払うことになります。

特に贈与税は税率が高めに設定されていますので、リスクが高く回避すべき行為といえます。

贈与税・相続税はいくらかかるのでしょうか?

2-1.贈与税のシミュレーション

例えば宝くじで1億円が当せんし、5000万円を夫婦の間で贈与した場合でシミュレーションしてみましょう。

2289.5万円の税金が課されます。当せん金のおよそ45%を納税しなくてはいけません。

2-2.相続税のシミュレーション

相続税の場合、他の相続財産と合わせて計算します。

例えば宝くじの当せん金が5,000万円相当で、他の相続財産(預貯金)の評価額が5,000万円の場合でシミュレーションしてみましょう。

その他の相続財産(預貯金)の評価額:5,000万円

債務:なし

相続財産の合計額:1億円

相続人:妻

相続割合:妻1/2 子ども1/2

相続開始前3年以内に被相続人からの贈与によって取得した財産の価額:子ども200万円

葬式費用で相続税から控除できる金額:妻200万円

未成年控除・障害者控除などその他の控除はないものとする

まずは相続財産に、相続開始前3年以内に被相続人からの贈与によって取得した財産の価額200万円を足し控除できる葬式費用200万円を差し引きます。

続いて相続税の基礎控除額(3,000 万円+600 万円×法定相続人の数)を差し引きます。

法定相続人は2人なので、基礎控除額は4,200万円になります。

相続財産の合計額1億円から基礎控除額4,200万円を差し引き、残り5,800万円に税金が課されます。

2,900万円を法定相続分に按分します。配偶者・子どもともに2,900万円です。

配偶者290万円・子ども290万円で合計580万円です。

実際の相続割合(配偶者・子ども1/2ずつ)で按分しますが、配偶者は「配偶者の税額軽減(法定相続分相当額もしくは1 億 6,000 万円のうち多い金額まで非課税)」で税金がかかりません。

実際に納付する相続税額は子どもの290万円となります。

贈与税は相続税より税率が高い仕組みになっていますので、同じ金額をもらっても税額が異なります。

相続税・贈与税を軽減するために、どのような方法があるのでしょうか?

3.宝くじの当せん金、贈与税の負担を軽減する3つの方法

- あらかじめ当せん金の配分を決め、共同購入する

- 基礎控除額の範囲内で贈与する

- 3つの非課税措置を活用する

3-1.あらかじめ当せん金の配分を決め、共同購入する

自分と財産を贈与したい人(達)でお金を出し合い、共同で宝くじを購入することが可能です。

ただし、店舗で購入した場合に代表の人が当せん金を受け取り分配すると贈与税の対象となる可能性があります。

一方で「宝くじ公式サイト」でグループを作成しオンラインで購入すると、当せんした際に各メンバーの購入枚数の比率に応じて当せん金が分配されます。

店舗で購入する場合は、それぞれ出資した額と当せん金の分配比率を取り決め契約書として残しておきましょう。取り決めた比率に応じて分配されると、共同購入者として当せん金をもらったとみなされ税金は課されません。

3-2.基礎控除額の範囲内で贈与する

贈与税には「暦年課税」と「相続時精算課税」の2つがあります。

暦年課税では、年間110万円以内は基礎控除額で税金が課されません。

なお相続時精算課税は、2024年1月からの贈与に非課税枠110万円が適用されます。

基礎控除を利用して当せん金を年間110万円以内で贈与すると、贈与税は課されません。

しかし贈与者(贈与した人)が亡くなってから3年以内(2024年1月1日以後は7年以内)に暦年贈与で贈与された財産は、相続財産に加えられ相続税の課税対象となりますので注意しましょう。

また、年間110万円を数年間に渡って贈与を受けることが、贈与者と受贈者(贈与される人)の間で契約されている場合には、「定期金給付契約に基づく定期金に関する権利」の贈与を受けたとみなされ贈与税がかかります。

1年ごとに贈与契約書を作成・締結し、書面に基づき110万円以下の贈与が行われた場合には贈与税はかかりません。

参考:暦年課税と相続時精算課税制度の違いとは?注意点・財産を多く残す方法を解説

3-3.3つの非課税措置を活用する

父母・祖父母などの直系尊属が子どもや孫に住宅の取得や教育費など一定の使い道で贈与をする場合、贈与税の非課税措置があります。

| 住宅取得等資金 | 結婚・子育て資金 | 教育資金 | |

|---|---|---|---|

| 贈与者 | 父母・祖父母などの直系尊属 | ||

| 受贈者 | 18歳以上の子・孫など 贈与年の合計所得金額2,000万円以下 など | 18歳以上50歳未満の子・孫など 贈与の前年の合計所得金額1,000万円以下 | 30歳未満の子・孫など 贈与の前年の合計所得金額1,000万円以下 |

| 限度額 | 省エネ住宅など:1,000万円 上記以外:500万円 | 1,000万円 | 1,500万円 |

| 使い道 | 居住用の家屋や敷地の購入資金、増改築の費用 | 結婚式の費用や新居の費用・引っ越し費用・子どもの保育料など | 学校の入学金・授業料・学用品の購入費など 習い事の費用(23歳未満のみ) |

| 申請方法 | 贈与の翌年2月1日から3月15日までの間に申告書と添付書類を提出 | 金融機関で専用の口座を作り金銭を授受する | |

上記の資金として贈与することを検討しましょう。

4.宝くじの当せん金・相続税を軽減する方法

- 当せん金で非課税財産を購入する

- 生命保険に加入し保険料を一括で支払う

4-1.当せん金で非課税財産を購入する

相続税には「非課税財産」があり、例えば墓地や墓石・仏壇・仏具などには税金がかかりません。

よって当せん金で非課税財産を購入すると、相続税の計算時に控除され税金の負担軽減が期待できます。

4-2.生命保険に加入し保険料を一括で支払う

相続税を計算する際、生命保険金は「500万円×法定相続人の数」が非課税になります。

生命保険に加入し、保険料を宝くじの当せん金で一括払いをすると相続税から一定額が控除されます。

「相続税対策についてもっと知りたい」という方は、下記の記事をご参照ください。

【相続税対策22選+7つの控除】注意点・節税効果を税理士が解説!

贈与税は相続税を補完する役割を担うものですので、相続・贈与はあわせて考えることをおすすめします。

5.贈与税・相続税対策はチェスター税理士法人にご相談を

宝くじの当せん金には所得税は課されませんが、相続・贈与では税金の課税対象となります。

当せん金だけではなく、相続税や贈与税に疑問や不安がある方は税理士に相談してみましょう。

>>贈与税に詳しい税理士に相談する

相続税専門の税理士法人チェスターは、年間3,000件以上の相続税申告実績があります。

相続のプロフェッショナル集団がお客様にとっての最善策をご提案いたします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編