遺留分とは?仕組みから計算・請求方法までわかりやすく解説

遺留分は、遺言に左右されることなく、相続人が受けとれる相続財産を一定額保障する制度です。

もしも被相続人からの遺言で「相続人の1人に全額わたす」と書かれていた場合、遺留分制度がなければもらえるはずだった遺産をもらえなくなってしまいます。このような状況が起こると、相続人の今後の生活に支障をきたす恐れがあることから、認められたのが遺留分制度です。

遺留分の仕組みや計算方法を知っていると、相続トラブルが起こったときでも自分の遺留分を主張できますし、遺留分を侵害されたときの対処方法もわかるでしょう。相続時に認められている遺産を確実に受け取れるように、遺留分について確認していきます。

この記事の目次 [表示]

1.遺留分とは-相続人のために最低限認められている遺産相続分

遺留分とは、相続人に対して最低限認められている遺産相続分です。被相続人が特別受益(遺贈や生前贈与による特別な利益)をしていたとしても、遺留分は適用されます。

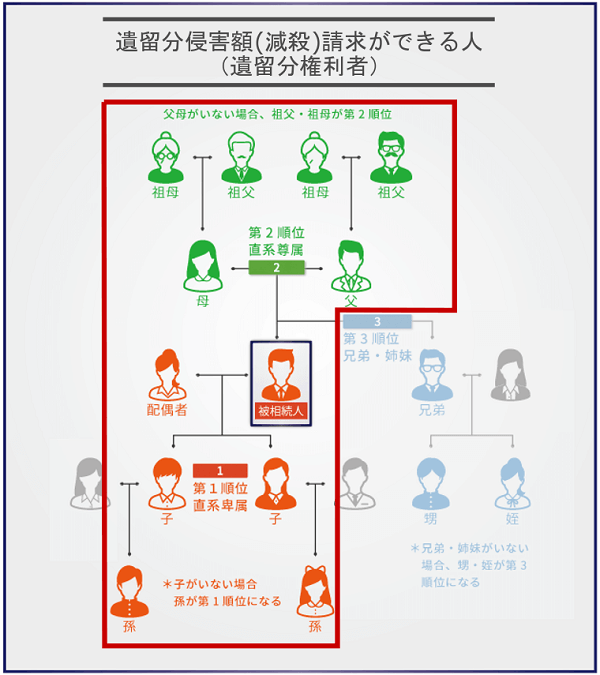

遺留分の対象となる相続人は、配偶者、その他は第1順位の子ども(子どもが先に死亡した場合は孫)・第2順位の父母(子どもがいない場合)の順で順位が定められています。被相続人の兄弟は含まれません。

1-1.遺留分は主張することで遺言よりも優先される

遺言により明らかに不公平な遺産分割がおこなわれた場合でも、遺留分を主張することで、遺留分が優先されます。例えば、自分の父親が亡くなり「遺産をすべて長男に相続させる」と遺言を残していたとします。被相続人(父親)の妻と次男もいるケースだと、妻と次男は1円も相続できない状態です。このような場合、妻と次男は遺留分を主張することで、遺言よりも遺留分が優先されます。

1-2.遺留分を確保するには「遺留分の主張」をしなければならない

相続人が遺留分を確保するためには、遺留分の主張をしなければなりません。

遺留分はあくまでも権利であるため、遺言書の内容が不公平だったとしても、主張しなければ遺言書どおりに相続がおこなわれてしまいます。

1-3.本来受け取れるはずの遺産を侵害されたら「遺留分侵害額請求」が可能

受け取れるはずの遺産を侵害されたら「遺留分侵害額請求」によって、侵害した人に遺留分を請求できます。遺留分侵害額請求の対象になるケースは、以下のとおりです。

遺留分侵害額請求の対象になるケース

- 当事者双方が、相続人に損害を加えることを知って特別受益をおこなった場合

- 相続開始前の1年間におこなわれた、相続人に対する特別受益によって、遺留分が侵害されていた場合

- 相続開始前の10年間におこなわれた、相続人以外に対する特別受益によって、遺留分が侵害されていた場合

このような場合、相続人は特別受益された人に対して、侵害額に相当する金銭の支払いを請求できます。ただし、相続の開始および遺留分を侵害する特別受益があったと知ったときから、1年または相続開始日から10年を経過したときに時効となり、遺留分侵害額請求権が消滅します。当事者間で話し合いがつかない(できない)場合は、家庭裁判所の調停手続を利用しましょう。

参考:遺留分侵害額請求(遺留分減殺請求)とは?備える方法・計算方法・時効・手続きの流れを紹介|相続税のチェスター

1-3-1.遺留分侵害額請求は遺留分減殺請求に代わる新制度

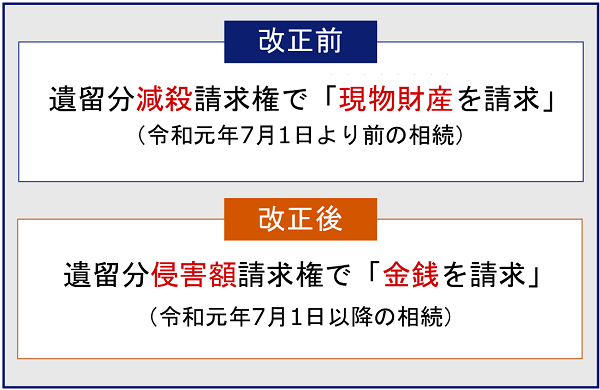

相続法の大改正により、令和元年7月1日以降の相続分から、遺留分減殺請求に変わる新制度として「遺留分侵害額請求」が定められました。

▲遺留分減殺請求(旧制度)と遺留分侵害額請求の違い

遺留分減殺請求(旧制度)では「現物財産を請求」と書かれており、建物や土地などを現物財産として請求する必要がありました。そのため、不動産の共有関係や事業継承などに支障があり、修繕や売却などの費用負担をめぐって、トラブルに発展することも多々ありました。

改正後の遺留分侵害額請求では「金銭を請求」となったため、建物や土地などを現物ではなく、それに相当する金銭を請求できるようになった点が大きな違いです。

1-4.被相続人の生前に家庭裁判所の許可のもと放棄することも可能

被相続人の生前であれば、家庭裁判所の許可のもとに遺留分を放棄することもできます。家庭裁判所の許可が必要な理由は、被相続人からの不当な圧力のもと、放棄を強要されている可能性があるためです。遺留分の放棄は、遺留分権利者の意志によって判断されるべきで、被相続人の主張で決定できるものではありません。

遺留分を放棄するためには、被相続人の住民登録があった地域を管轄する家庭裁判所に申し立てます。申し立てに必要な書類は、申立書・被相続人の戸籍謄本・遺留分を放棄する人の戸籍謄本・800円の収入印紙です。書類を提出後、家庭裁判所で審判がおこなわれ、問題がなければ遺留分の放棄が認められます。

ただし、遺留分を放棄したとしても相続ができなくなるわけではなく、相続権自体はあります。

参考:意外と簡単ではない!遺留分放棄が認められる判断基準|税理士法人チェスター

参考:遺留分放棄の許可|裁判所

2.兄弟姉妹は遺留分が認められない

▲遺留分権利者の範囲

被相続人の兄弟姉妹は、遺留分が認められていません。兄弟姉妹は第3順位の法定相続人ですが、直系である子どもや父母と比べると関係が薄いと考えられているからです。遺留分権利者は、被相続人の配偶者、第1順位の子ども(子どもがいない場合は孫)、第2順位の父母です。

また、子どもがいない場合は孫が第1順位になるように、代襲相続人にも遺留分が認められています。例えば、子どもが先に亡くなっている場合、代襲相続人(孫)は被代襲相続人(子ども)の遺留分をそのまま引き継ぎます。

つまり、兄弟姉妹の子どもである甥・姪が代襲相続人になっている場合は、そもそも被代襲相続人である兄弟姉妹に遺留分が認められていないため、代襲相続人である甥・姪にも遺留分は認められません。

参考:兄弟に遺留分はゼロ-子どもがいない場合の相続人と遺産配分とは

3.遺留分割合を計算する前に-対象となる財産の範囲を確認

まずは、遺留分の対象となる財産範囲を把握しましょう。遺留分の対象となる財産は、被相続人が相続開始時に持っていた財産(プラスの財産)に、被相続人がおこなった特別受益を加えた額から、債務(マイナスの財産)を差し引いて算定します。

遺留分の対象となる財産を求める計算式

プラスの財産 + 贈与した財産の価額 - マイナスの財産=遺留分の対象となる財産

| 財産の種類 | 対象になる期間 | 具体例 | |

|---|---|---|---|

| プラスの財産 | 相続開始日の価額 | 不動産 | 宅地、農地、建物、住宅、店舗、借地権、借家権など |

| 現金・有価証券 | 現金、預貯金、株券、貸付金、売掛金、小切手など | ||

| 動産 | 自動車、家財、貴金属、宝石、骨董品、美術品など | ||

| その他 | ゴルフ会員権、慰謝料請求権、損害賠償請求権など | ||

| 贈与した財産 | 相続開始前1年以内 | 法定相続人以外への贈与の価額 | |

| 相続開始前10年以内 | 法定相続人への特別受益の価額 | ||

| 期間を問わない | 遺留分権利者を害すると知って贈与された財産の価額(愛人への贈与など) | ||

| マイナスの財産 | 相続開始日々の価額 | 負債 | 借金、買掛金、住宅ローンなど |

| 税金関係 | 未払いの所得税・住民税など | ||

| その他 | 未払いの家賃・地代、未払いの医療費など | ||

4.遺留分の割合-対象となる相続人ごとに割合は異なる

遺留分の割合は、対象となる相続人やその人数によって異なります。民法第1042条では、遺留分の割合が定められています。

遺留分の割合

- 相続人が配偶者のみの場合、相続財産のうち2分の1が遺留分

- 相続人が父母(または祖父母)のみの場合は、相続財産のうち3分の1が遺留分

参考:民法第千四十二条(遺留分の帰属及びその割合)|e-Gov法令検索

4-1.遺留分の割合は2段階で算出する-総体的遺留分と個別的遺留分

遺留分の割合は、総体的遺留分と個別的遺留分の2段階で算出します。まず、遺留分権利者(相続人)全体に確保される「総体的遺留分」を確認します。次に相続財産から、各相続人に割り当てられる「個別的遺留分」を算出する流れです。

4-2.遺留分の割合を対象相続人ごとに一覧表で確認

以下の表は、遺留分の割合を相続人(遺留分権利者)ごとにまとめたものです。

| 相続人(遺留分権利者) | 総体的遺留分 | 個別的遺留分 |

|---|---|---|

| 配偶者のみ | 2分の1 | 配偶者:2分の1×1=2分の1 |

| 配偶者・子ども1名 | 2分の1 | 配偶者:2分の1×2分の1=4分の1 子ども:2分の1×2分の1=4分の1 |

| 配偶者・父母 | 2分の1 | 配偶者:2分の1×3分の2=3分の1 父母:2分の1×3分の1÷2=12分の1ずつ |

| 子ども1名のみ | 2分の1 | 子ども:2分の1×1=2分の1 |

| 父母のみ | 3分の1 | 父母:3分の1÷2=6分の1 |

5.ケース別で確認する遺留分の計算方法

個別的遺留分は、子どもの人数や父母どちらも存命しているのかなどで割合が異なります。次のケース別の計算方法で、細かい計算をチェックしていきましょう。

遺留分の計算事例

- 配偶者と子ども1名の場合

- 配偶者と子ども2名の場合

- 子どものみの場合

- 父母のみの場合

- 配偶者と父母の場合

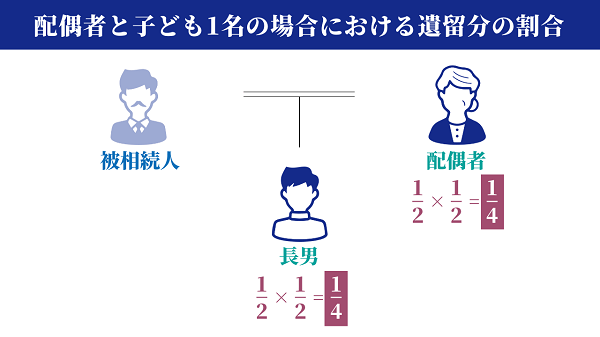

5-1.配偶者と子ども1名の場合-個別的遺留分はどちらも4分の1

▲配偶者と子ども1名の場合における遺留分の割合

相続人が配偶者と子ども1名の場合は、総体的遺留分が相続財産の2分の1です。個別的遺留分は、相続財産に対して配偶者・子ども1名どちらも4分の1となります。

相続人が配偶者と子ども1名で相続財産が3,200万円だった場合

- 総体的遺留分:3,200万円×2分の1=1,600万円

- 配偶者の個別遺留分:3,200万円×4分の1=800万円

- 子ども1名の個別遺留分:3,200万円×4分の1=800万円

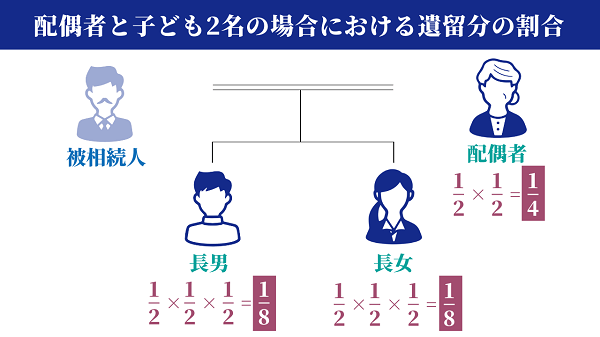

5-2.配偶者と子ども2名の場合-配偶者が4分の1・子どもが8分の1ずつ

▲配偶者と子ども2名の場合における遺留分の割合

相続人が配偶者と子ども2名の場合は、総体的遺留分が相続財産の2分の1です。個別的遺留分は、相続財産に対して配偶者・子ども2名どちらも4分の1です。ただし、子どもは2名のため、子ども1名につき相続財産の8分の1になります。

相続人が配偶者と子ども2名で相続財産が3,200万円だった場合

- 総体的遺留分:3,200万円×2分の1=1,600万円

- 配偶者の個別遺留分:3,200万円×4分の1=800万円

- 子ども2名の個別遺留分:3,200万円×8分の1=1名あたり400万円

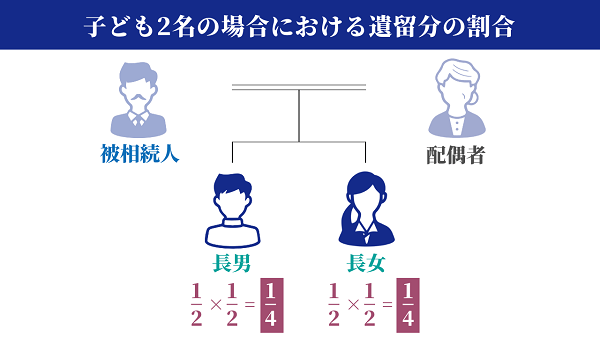

5-3.子どものみの場合-個別的遺留分は子どもの人数に応じて異なる

▲子ども2名の場合における遺留分の割合

相続人が子ども2名のみの場合は、総体的遺留分が相続財産の2分の1です。個別遺留分は、子どもの人数に応じて変わります。

相続人が子ども2名で相続財産が3,200万円だった場合

- 総体的遺留分:3,200万円×2分の1=1,600万円

- 子ども2名の個別遺留分:1,600万円÷2名=1名あたり800万円

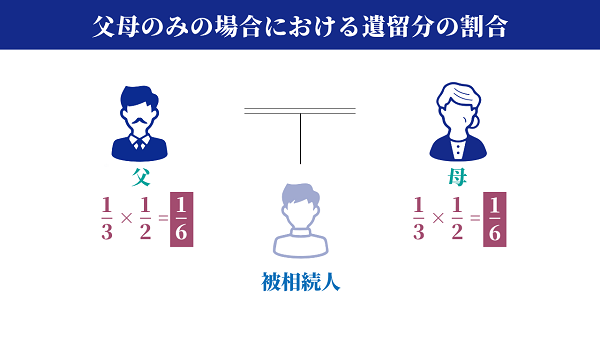

5-4.父母のみの場合-個別的遺留分は6分の1ずつ

▲父母のみの場合における遺留分の割合

相続人が父母のみの場合は、総体的遺留分が相続財産の3分の1です。個別的遺留分の割合は、相続財産に対して6分の1ずつになります。

相続人が父母のみで相続財産が6,000万円だった場合

- 総体的遺留分:6,000万円×3分の1=2,000万円

- 父母の個別遺留分:6,000万円×6分の1=1名あたり1,000万円

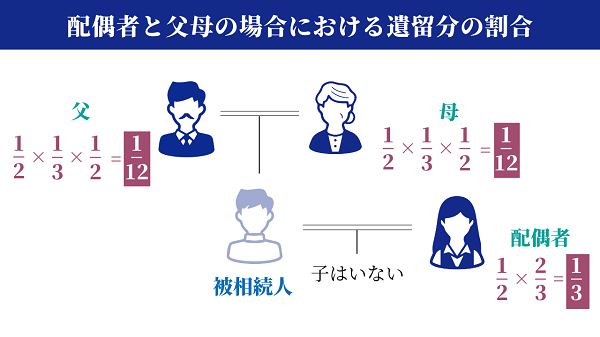

5-5.配偶者と父母の場合-配偶者は3分の1・父母は6分の1ずつ

▲配偶者と父母の場合における遺留分の割合

相続人が配偶者と父母の場合は、総体的遺留分が相続財産の2分の1です。個別的遺留分は、相続財産に対して配偶者が3分の1、父母は12分の1ずつになります。

相続人が配偶者と父母で相続財産が6,000万円だった場合

- 総体的遺留分:6,000万円×2分の1=3,000万円

- 配偶者の個別遺留分:6,000万円×3分の1=2,000万円

- 父母の個別遺留分:6,000万円×12分の1=1名あたり500万円

6.遺留分によって遺族間トラブルが発生しやすいケース

遺留分によって遺族感トラブルが発生しやすいケースには、以下のようなものがあります。

遺留分をめぐり遺族間トラブルが発生しやすいケース

- 遺留分を侵害するような遺言書が発見された場合

- 特別受益が「あった・なかった」の考え方の相違がある場合

トラブルが発生する原因を知り、対策をおこなっていきましょう。

6-1.遺留分を侵害するような遺言書が発見された場合

「特定の人に財産をすべて譲る」といった内容の遺言書が発見された場合、トラブルに発展しやすい傾向にあります。例えば「内縁の妻に全財産を譲る」といった内容の遺言書があると、法相定続人に1円も財産がわたらないことになり、トラブルの種となります。

例のように、被相続人が特別受益(遺贈や生前贈与による特別な利益)をおこない、遺留分権利者が遺留分に相当する財産を受け取れなかった場合は、特別受益を受けた人に対して「遺留分侵害額請求」を行使できます。

また、意見がまとまらず、トラブルが起きそうな(起きてしまった)場合は、弁護士のサポートを受けるのもひとつの方法です。

参考:遺言書の効力と遺留分の権利はどちらが優先?注意すべき点を解説

6-2.特別受益が「あった・なかった」の考え方の相違がある場合

遺留分において、特別受益が「あった・なかった」と考え方に相違があると、トラブルが起きやすい傾向にあります。特別受益とは、被相続人が生前に特定の相続人に対して、明らかに特別な資金援助や贈与をしていることです。具体的には進学費用や住宅の資金援助などがあげられます。

トラブルが起きてしまう原因としては、特別受益の定義があいまいであるためです。例えば、長男が新居を建てる際に被相続人が費用を負担しており、次男がこれから新居を建てようとしていた場合、次男は長男が受けた援助を特別受益であると主張するでしょう。しかし、長男はそのように考えていない場合もあります。

特別受益があった相続人とそうでない相続人との間で不公平が生じないよう、特別受益は遺留分算定の基礎に含まれます。そのため、特別受益があったかどうかの揉め事が起きると、特別受益を受けていない相続人からすると、遺留分が侵害されていることになり、トラブルが起きてしまうわけです。

参考:特別受益とは~特別受益の持ち戻しや具体的な計算例を解説

7.遺留分侵害額請求を弁護士に依頼する場合の留意点

遺留分侵害額請求を弁護士に依頼する場合は、作業に必要な日数や請求額によって費用相場が異なるため、注意しましょう。また、弁護士に依頼しても必ず希望どおりの遺留分を受け取れるとは限りません。

弁護士に依頼するにあたっての留意点をチェックし、予算や依頼のイメージをつかみましょう。

7-1.料金相場は依頼する内容によって異なるため要確認

| かかる費用 | 費用の相場 | 内容 |

|---|---|---|

| 相談料 | 5,000円程度/30分 ※初回相談無料の事務所もあり弁護士に相談するときの費用 | 弁護士に相談するときの費用 |

| 着手金 | 請求額に応じて算定

※(旧)日本弁護士連合会報酬等基準参考 | 弁護士に依頼する時点で支払い費用で、案件の結果に関係なく必要 |

| 報酬金 |

※(旧)日本弁護士連合会報酬等基準参考 | 案件が成功した場合のみ、終了の段階で支払う費用 |

| 事務手数料 |

| 事務的な手続を依頼する場合に支払う費用 |

| 日当 | 出廷1回につき2万~5万円程度 | 弁護士が案件処理のために、事務所から移動して拘束される際に発生する費用 |

| 実費 |

交通費や宿泊費、裁判を起こす場合は収入印紙や切手代も含む費用 |

上記の表のとおり、依頼する範囲や請求額によってかかる費用が異なります。あくまでも相場であるため、弁護士に依頼するときは事務所ごとの費用を細かくチェックしましょう。

7-2.弁護士に依頼しても必ず希望どおりの遺留分を受けられるとは限らない

弁護士に遺留分侵害額請求を依頼しても、希望どおりの遺留分を受けられるとは限りません。請求した相手にお金がない場合では、交渉によって減額されるケースもあります。

弁護士へ依頼する際は、自分が希望する遺留分を受けられる勝算があるかを確認しましょう。不明な点は質問し、納得したうえで委任契約を結んでください。

8.遺留分に関するよくある質問

遺留分に関するよくある質問をまとめました。遺留分と法定相続分の違いや、遺留分は必ずもらえるのかについて答えます。

遺留分に関するよくある質問

- 遺留分と法定相続分の違いはなに?

- 遺留分は必ずもらえるもの?

8-1.遺留分と法定相続分の違いはなに?

遺留分は、遺言が原因でもらえるはずの遺産が侵害されてしまっている場合に、利用します。法定相続分は、遺産分割協議で遺産を分ける場面で利用し、それぞれ使う場面の異なるものです。

| 遺留分 | 法定相続分 | |

|---|---|---|

| 意味 | 相続人が最低限認められている遺産相続分 | 遺産を相続する割合 |

| 使う場面 | 遺留分が侵害されている場合、認められている相続分を取り戻す権利として使う | 遺産をどのように分けるか話し合う「遺産分割協議」の基準として使う |

| 対象の相続人 | 配偶者、第1順位の子ども(子が先に死亡した場合は孫)、第2順位の父母(父母死亡の場合は祖父母) ※兄弟姉妹は除く | 配偶者、第1順位の子ども(子が先に死亡した場合は孫)、第2順位の父母(父母死亡の場合は祖父母)、第3順位の兄弟姉妹 |

| 割合 |

|

|

8-2.遺留分は必ずもらえるもの?

遺留分は、侵害されていた場合、申請すれば必ずもらえる権利です。よほど親族間の関係性がこじれていない場合は、まず話し合いで解決を目指し、遺留分侵害額請求を通知します。相手が応じない場合は、家庭裁判所に遺留分侵害額請求を申し立て、請求しましょう。

9.難しい相続トラブルはプロの手も借りながらスムーズに解決しよう

遺留分は、遺言の内容によっては大きなトラブルに発展してしまいます。相続トラブルは一度起きてしまうと、遺族間の話し合いだけでは収束が難しいケースが多々あるものです。万が一遺族間でトラブルが発生してしまった場合は、相続関連業務に強い法律事務所へご相談ください。遺族間トラブルの専門である弁護士が仲介し、納得のいく相続に導きます。

また、相続の手続は手間のかかる業務が多く、日常生活をしながら対応するのは一部の人に大きく負担がかかってしまうでしょう。相続手続をスムーズに進めたいのであれば、司法書士法人チェスターへ代行依頼をご検討ください。

そして、相続税対策を徹底したいなら税理士法人チェスターへ。税計算のプロだからこそ複雑な計算も正確に処理し、申告漏れや納付漏れによるペナルティも未然に防げるでしょう。

相続税に関するトラブルや手続きは、プロの手を借りながら確実に解決していくことをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編