祖父が学費を支払うときに非課税で贈与できる方法3つ

祖父が孫の学費を支払う場合、非課税で贈与するには3つの方法があります。

原則として贈与は課税の対象ですが、一定の要件を満たすことにより非課税となります。

学費に関する贈与を非課税にするには、法令で定められた要件を満たすことが必要です。

どのような要件を満たせば非課税で贈与できるのかを知り、想定外の税金を払わなくて済むようにしましょう。

この記事の目次 [表示]

1.祖父が学費を支払う際に非課税にするための方法3つ

高校、大学に限らず子育てでは多くの学費が必要となります。

祖父が孫を扶養していて「その資金が通常必要と認められるもの」の場合、贈与税は課税されません。学費は一般的には必要な資金に当てはまりますが、支払い方法によっては贈与税の対象となってしまうケースがあります。

祖父が学費を援助する場合、非課税にするためには以下のような方法があります。

祖父からの学費支払いを非課税にする方法

- 学費は都度贈与する

- 1年間に支払う学費を110万円以下にする

- 「教育資金の一括贈与に係る贈与税非課税措置」の条件内で贈与する

1-1.学費は都度贈与する

祖父が孫の学費を支払う場合、資金が必要になったタイミングで都度支払えば、金額に関わらず贈与税はかかりません。

大学は学部によっては1年の学費が数百万円となることもありますが、そのような場合も都度支払えば大丈夫です。

ただし「都度」という条件には注意が必要で、学校にすぐ納めない分まで渡してしまうと通常の贈与とみなされ税金がかかってしまいます。

都度支払ったことを証明するには、祖父から学校等へ直接振り込むのが確実です。領収書は必ず保管しておきましょう。

「振込は父母から」とする条件がある場合は、祖父から父母へ資金を渡し振り込んでもらいます。祖父から父母への贈与ではないことを証明するために、「父母からの振込が必要である」という条件の文書は保管しておくことをおすすめします。

1-2.1年間に支払う学費を110万円以下にする

祖父が支払う学費を1年間で110万円以下とした場合は、贈与税がかかりません。

贈与税を計算する際、1暦年間(1月1日から12月31日まで)に110万円の基礎控除があるためです。このように基礎控除の範囲内で贈与する方法は「暦年贈与」とよばれています。

ただし複数年にわたる暦年贈与は「定期贈与」にあたる場合があるので注意が必要です。

「定期贈与」とは、定期的に一定額の贈与をする契約を結ぶことです。たとえば「毎年、100万円を5年間にわたって贈与する」といったものが当てはまります。このケースでは合計500万円の定期金に関する権利を贈与したとみなされて、税金が課されてしまいます。

1-3.「教育資金の一括贈与に係る贈与税非課税措置」の条件内で贈与する

祖父が孫の学費を一括で支払う場合、「教育資金の一括贈与に係る贈与税非課税措置」の条件内であれば1500万円まで贈与税はかかりません。

上記の「必要な都度贈与する」ケースと異なり、現時点で孫が大学に入っていない場合でも、将来の大学費用を一括で渡しておくことが可能です。

参考:教育資金の一括贈与を非課税にする方法。金融機関等で手続きが必須|相続税のチェスター

2.教育資金の一括贈与に係る贈与税非課税措置とは

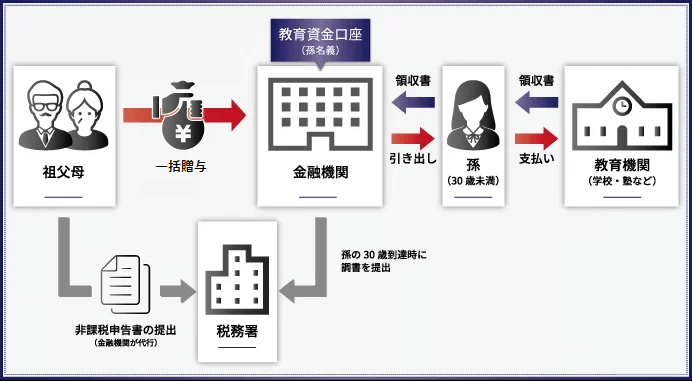

▲教育資金の一括贈与に係る贈与税非課税措置の仕組み

子どもや孫の教育資金に充てるため、父母や祖父母が一括で金銭等を贈与した場合、一定条件のもと贈与税がかからないという制度です。

高齢世帯の資産を若い世代へ移し、人材育成に役立てたり教育費に苦労する子育て世代を助けたりする、といった役割が期待されています。

適用を受けるためには金融機関等との契約にもとづいて教育資金口座の開設が必要です。

専用口座を開設して、金融機関経由で「教育資金非課税申告書」を税務署へ提出します。

対象者

| 贈与者 | 直系尊属(父母や祖父母) |

|---|---|

| 受贈者(贈与を受ける人) | 30歳未満の子や孫 |

2-1.教育資金の一括贈与に係る贈与税非課税措置の適用期間はいつまで?

教育資金の一括贈与に係る贈与税非課税措置は2013年に開始となりました。何度か改正されており、2023年現在、適用期間は2026年3月31日までと定められています。

参考:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし|税務署

現時点では孫が小さく今すぐ学費を必要としない場合でも、適用期間内であれば特例を使った一括贈与が可能です。

孫が30歳になった場合、学校などに在籍している場合を除き、特例の適用は終了となります。学校などに在籍している場合は延長できますが、延長は最長でも40歳までです。

参考:教育資金贈与はいつまで?対象項目や改正における注意点【最新版】|相続税のチェスター

2-2.教育資金の一括贈与に係る贈与税非課税措置の対象となる範囲

この制度の適用される範囲は「学校等に直接支払われるもの」と「学校等以外の者に対し直接支払われるもの」に分かれて定められています。

このうち「学校等以外に支払われる」場合の限度額は、500万円となっています。

(1) 学校等に対して直接支払われる次のような金銭をいいます。

① 入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料など

② 学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

(注)「学校等」とは、学校教育法で定められた幼稚園、小・中学校、高等学校、大学(院)、専修学校および各種学校、一定の外国の教育施設、認定こども園または保育所などをいいます。(2) 学校等以外の者に対して直接支払われる次のような金銭で教育を受けるために支払われるものとして社会通念上相当と認められるものをいいます。

イ 役務提供または指導を行う者(学習塾や水泳教室など)に直接支払われるもの

③ 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

④ スポーツ(水泳、野球など)または文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

⑤ ③の役務の提供または④の指導で使用する物品の購入に要する金銭

ロ イ以外(物品の販売店など)に支払われるもの

⑥ ②に充てるための金銭であって、学生等の全部または大部分が支払うべきものと学校等が認めたもの

⑦ 通学定期券代、留学のための渡航費などの交通費

(注)令和元年7月1日以後に支払われる上記③から⑤の金銭で、受贈者が23歳に達した日の翌日以後に支払われるものについては、教育訓練給付金の支給対象となる教育訓練を受講するための費用に限ります。

2-3.教育資金一括贈与の際に注意すべきポイント

教育資金一括贈与を行う場合、手順や方法を間違えると特例を使えない可能性もあるので注意が必要です。

教育資金一括贈与で注意すべきポイント

- 専用口座の開設と領収書提出が必要になる

- 贈与を受けた者が30歳を過ぎた場合、残った資金に贈与税がかかる

- 贈与した者が死亡した場合相続税が適用される

- 特例の適用金額は贈与を受ける人1人あたりで決まっている

2-3-1.専用口座の開設と領収書提出が必要になる

教育資金の一括贈与を非課税とする適用を受けるためには、新たに専用口座を作る必要があります。

さらに口座から払い出した資金が、教育資金に該当するものかどうかを確認するため、金融機関に領収書の提出が義務付けられています。

2-3-2.贈与を受けた者が30歳を過ぎた場合、残った資金に贈与税がかかる

子や孫など贈与を受けた者が30歳に達すると教育資金口座の契約は終了し、残った資金には贈与税がかかります。

ただし、30歳以上でも学校等に在籍している場合は、最長40歳に達する日まで契約は延長となるのです。

残った資金は、契約が終了した年に通常の贈与と同じように課税されます。その他の贈与と合わせて基礎控除額(110万円)を超える場合には、贈与税の申告をしなければなりません。

なお、直系尊属から成人した子や孫などへの贈与に対する贈与税は特例税率により計算しますが、2023年4月1日以降に贈与される財産については一般税率で計算することになります。

2-3-3.贈与した者が死亡した場合相続税が適用される (2021年4月1日以降の贈与分に適用)

贈与した者が死亡した場合、教育資金口座に残った資金には相続税がかかります。

(贈与を受けた者が23歳未満である場合や学校等に在籍している場合などを除きます。ただし、2023年4月1日以降の贈与分は、贈与者の相続税の課税価格(課税対象になる遺産の総額)が5億円を超える場合、年齢や学校等への在籍状況にかかわらず相続税がかかります。)

さらに贈与を受けた者が、贈与した者の子以外の場合(たとえば祖父から孫に贈与された資金の場合)は、相続税額の2割加算の対象となります。

※相続税額の2割加算制度:被相続人の配偶者および1親等(子や父母)以外の人が相続によって財産を取得した場合、相続税額に2割が加算される。

2-3-4.特例の適用金額は贈与を受ける人1人あたりで決まっている

教育資金一括贈与の特例は、贈与を受ける者1人につき1500万円までです。

双方の祖父母から資金援助する場合、資金を出す者として考えられるのは4人もいます。しかし1人だけで1500万円全額援助してしまえば、他の人からは特例を使った援助ができません。

もし双方の祖父母がこの特例を使用して援助したい意向がある場合は、合計で1500万円を超えないよう、事前に話し合うことが必要です。

2-4.教育資金の一括贈与に係る贈与税非課税措置の手続き

教育資金口座の開設等の手続は「信託銀行」「銀行、信用金庫など」「証券会社」のいずれかで行います。

「銀行、信用金庫など」での手続きは以下の通りです。

| 手続き | 注意点 |

|---|---|

| 贈与の契約 |

|

| 教育資金口座が開設できる金融機関と店舗、費用を調べる |

|

| 口座開設に必要な書類を準備する |

|

| 口座を開設する |

|

普段使っている一般の口座は使用できません。教育資金専用口座の使用が定められています。

3.祖父母からの贈与で非課税になる学費以外の教育費

祖父母からの援助で贈与税のかからない教育費とは、子や孫を教育する上で通常必要と認められるものです。

一般的には学校の入学金や授業料等の学費を指しますが、学費以外にも以下のようなものは社会通念上教育費と同等とみなされるため、非課税となります。

- 学校で使う教材費

- 塾等の指導料、教材費用

- 通学に交通機関を利用する場合の定期券代

- 学級費(生徒用の教材を購入するなど、先生が費用を集金して支払う)

- 修学旅行の参加費

- 海外へ留学する際の渡航費

非課税とするための方法は授業料等と同じで、「都度支払う」「1暦年に110万円以下にする」「非課税措置を利用する」といった注意が必要です。

4.祖父母からの学費援助で課税されるケース

祖父母からの援助であっても、通常必要と認められる範囲を超える場合や、特例を使わない一括贈与をした場合は課税されてしまうので注意しましょう。

4-1.通常必要と認められる範囲を超える贈与をする場合

課税されない学費の上限金額ははっきりと定められていませんが、「通常必要と認められる範囲のもの」となっています。たとえば大学の学費であれば通常必要と認められる範囲の贈与は一般的には400万円程度です。

注意が必要なのは、贈与を受ける側が高収入であったり多額の資産があるケースです。必要以上に大きな金額の援助は課税されてしまう可能性があります。

4-2.特例を使わず一括贈与する場合

すぐに必要ではない資金まで一度に渡すと、通常の贈与とみなされ課税されてしまうことがあります。

たとえば大学の学費4年分をまとめて渡した場合です。

その都度支払うのが面倒であれば、一括贈与の特例を使い教育資金口座に入金しましょう。

参考:教育資金の一括贈与を非課税にする方法。金融機関等で手続きが必須|相続税のチェスター

5.祖父母からの学費援助でわからないことは専門家に相談を

祖父母から学費を援助する場合、課税されない方法や通常必要と認められる資金の範囲などを、きちんと確認しておく必要があります。

適切な方法で援助すれば非課税となるにも関わらず知らずにいたり、課税対象のものを非課税と勘違いして援助したりしてしまうと、課税され後悔することになりかねません。

学費の援助を非課税にするための方法は複数あり、どの方法が適切なのかはケースによって異なります。

援助してあげたい孫がいる場合は、税金の専門家に相談することをおすすめします。税理士法人チェスターなら、専門家によるサポートで無駄な課税を避け、円滑な学費の援助をお手伝いします。

想定外の税金の支払いが発生することに不安がある人は、ぜひ一度お問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編