相続時精算課税制度と住宅取得等資金贈与の併用で3,610万円の贈与税が非課税に!

相続時精算課税制度と、住宅取得等資金贈与という2つの制度を併用して、最大3,610万円の贈与に対する贈与税を無税にするという方法があることをご存じでしょうか?

今回は、この2つの制度についてご紹介していきます。

この記事の目次 [表示]

1.相続時精算課税制度と住宅取得等資金贈与の非課税制度を併用する条件

住宅を購入する際、親などの直系尊属から購入の際に必要な資金を贈与された場合、相続時精算課税制度と住宅取得等資金贈与の非課税制度の併用が認められます。

- 住宅を取得するために、父から贈与を受けた

- 住宅を取得するために、祖母から贈与を受けた

2.相続時精算課税制度とは

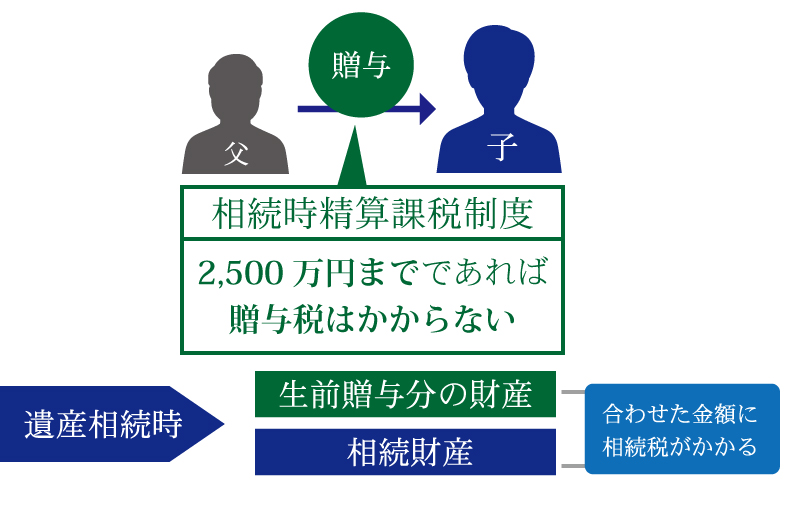

相続時精算課税制度は、60歳以上の父母または祖父母から、18歳以上の子または孫への贈与を行った場合、最大2,500万円まで贈与税が課税されないという制度です。

この制度は、親が高齢で亡くなった場合、子供も年齢を重ねている場合が多いので、子供がもっと若い時に財産を親から受け取ることができるようにすることを目的に作られています。

相続時精算課税という名の通り、相続時精算課税によって贈与された贈与財産は、相続発生時に相続財産と合わせて相続税の課税対象となります。仮に、2,500万円を超えて贈与税が課税されていた贈与がある場合でも、一度、相続財産と合算され相続税の計算を行い、支払った贈与税額分が差し引かれます。

なお、令和6年1月1日以降に贈与された財産については、相続時精算課税であっても毎年110万円の基礎控除があります。基礎控除の分は相続発生時に相続財産に合算する必要はありません。

3.住宅取得等資金贈与の非課税制度とは

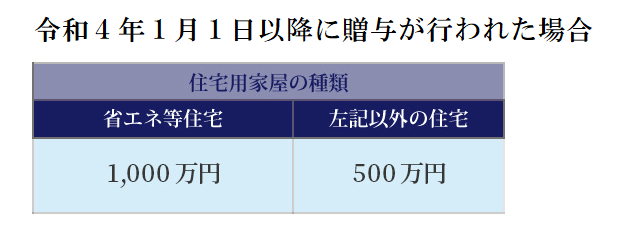

住宅取得等資金贈与の非課税制度とは、直系尊属(親など)から住宅取得等資金を贈与され、その資金を使って住宅用家屋を新築、購入、増改築等した場合に適用される制度です。

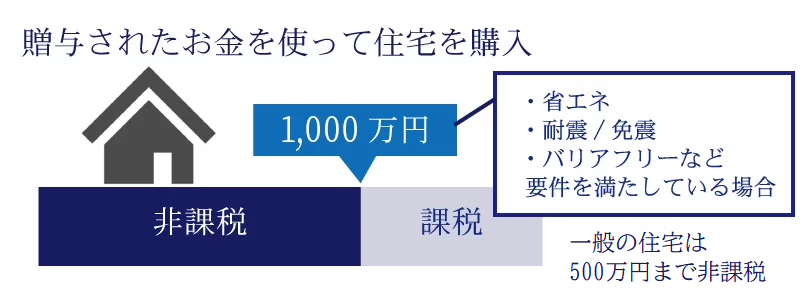

令和4年1月1日以降に贈与が行われた場合の非課税枠は、省エネ等住宅では1,000万円、一般の住宅では500万円となります。省エネ等住宅とは、省エネルギー性能や耐震性能などの一定の要件を満たした住宅用家屋のことをいいます。

例えば、1,000万円を直系尊属から住宅取得等資金として贈与された場合、その資金を使って省エネ等住宅の要件を満たした住宅用家屋を購入すれば、贈与税はかかりません。

住宅取得等資金贈与の非課税枠についての詳細は下記をご確認下さい。

父母・祖父母から住宅取得資金を贈与されたときに非課税になる制度とは?

4.相続時精算課税制度と住宅取得等資金贈与の非課税制度の併用

相続時精算課税制度と住宅取得等資金贈与の非課税制度を併用すると、最大3,610万円まで贈与税が課税されずに贈与を行うことが可能です。

(3,610万円の内訳は、相続時精算課税制度の特別控除2,500万円、基礎控除110万円、住宅取得等資金贈与の非課税枠1,000万円(省エネ等住宅の場合)です。)

相続時精算課税制度の贈与者の要件に「60歳以上の父母または祖父母」とありますが、住宅取得等資金を贈与する場合は、60歳未満でも相続時精算課税による贈与を行うことが可能となります。

5.まとめ

住宅の取得には多額の資金が必要となります。相続対策として生前贈与を検討されている場合には、住宅取得等資金の援助を行うことで相続財産を減らすことも可能となり、さらに、お子さんやお孫さんにも喜んでいただけるのではないでしょうか?

住宅取得等資金の贈与をご検討されている場合には、相続時精算課税制度との併用という方法もご検討ください。生前贈与など相続対策は専門家に相談しながらしっかりと準備しておきましょう。

【関連記事】

住宅取得等資金贈与の非課税枠は暦年贈与との併用も可能です。暦年贈与との併用に関しては下記をご確認ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編