贈与税の基礎知識!相続対策にも役立つ9つのポイントとは?

平成27年1月に贈与税と相続税で改正がありました。みなさんは相続税と贈与税がどう違うのかを正確に知っていますか。それぞれを混同したままでいる人もいるのではないでしょうか。相続税と贈与税の違いを把握していなければ大きな損をすることもあります。

この記事では贈与税について、これだけは押さえておきたいというポイントをお知らせします。意外なものに贈与税がかかってくることや、配偶者控除を利用することで2,000万円も控除で節税できることなど、知っているのと知らないのでは大違いです。

この記事の目次 [表示]

1.贈与税とは何か

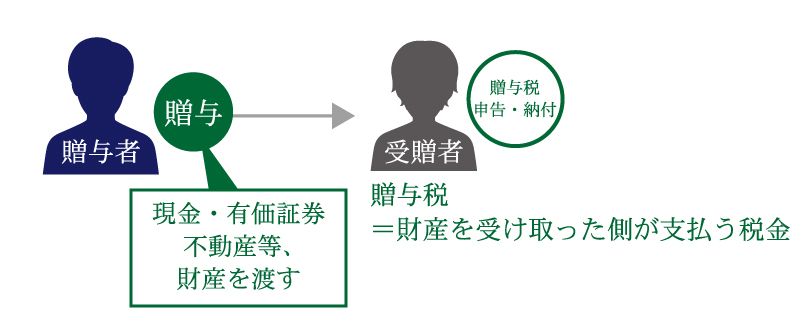

まず贈与とはある人が自分の財産を他人に与えることです。

贈与税は、個人間で現金や有価証券、不動産などの財産を贈与された場合に、もらった側に課される税金のことです。つまり、贈与税を支払うのは財産を受け取った個人となるのです。

2.相続税と贈与税の違い

似た場面で使われるので紛らわしいのが相続税と贈与税です。

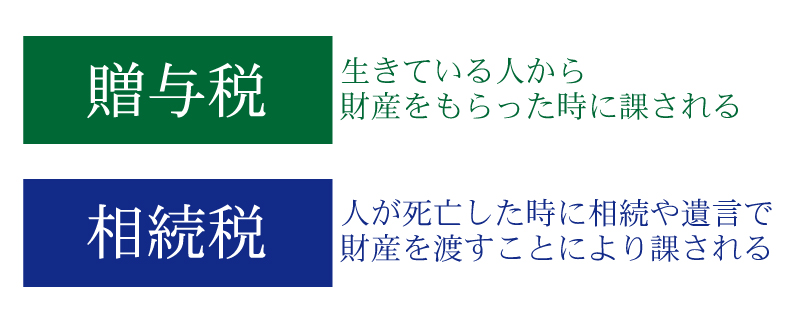

相続税は人が死亡した時に相続や遺言で財産を渡すこと(遺贈)により、配偶者や子供に財産が移転した際に課される税金のことです。それに対して贈与税は生きている人から財産をもらった時に、受け取った人に課される税金です。

つまり財産を生前にもらうのか死後にもらうのかがポイントになります。

※これとは別に、会社から財産を取得した場合には所得税が課されます。あくまで贈与税は個人が個人から財産をもらった際に、受け取った側が課税されます。

3.どんな人が贈与税を支払うのか

相続税法1条の4によると、贈与税の納税義務者(贈与税を支払う人)は次のようになっています。

(1)居住無制限納税義務者

贈与で財産を受け取った個人の中で、その財産を取得した時点で日本に住所がある人。

ただし、贈与で財産を受け取った人が一時居住者である場合は、次のいずれかの場合に居住無制限納税義務者となります。

- 贈与者が日本に住所がある(外国人である場合を除く)

- 贈与者が日本国内に住所がない期間が10年以内(外国人である場合を除く)

居住無制限納税義務者においては、取得した財産がどこに所在するかにかかわらず取得した全部の財産について納税する義務があります。

(2)非居住無制限納税義務者

贈与で財産を受け取った個人の中で、その財産を取得した時点で日本に住所がない人のうち、以下にあてはまる人。

- 日本国籍を有しており日本国内に住所がない期間が10年以内

- 日本国籍を有しており日本国内に住所がない期間が10年を超え、かつ贈与者が日本に住所があるもしくは日本に住所がない期間が10年以内(いずれも外国人である場合を除く)

- 日本国籍がなく、かつ贈与者が日本に住所があるもしくは日本に住所がない期間が10年以内(いずれも外国人である場合を除く)

平成25年4月に税制が改正となりました。これにより、日本国内に住む(日本に住所がない期間が10年以内の場合も含む)贈与者から贈与を受けた場合、すべての取得財産に対して納税の義務が生じるようになりました。

4.こんなものにも贈与税「みなし贈与財産」

贈与税は個人から金銭や物をもらった時にだけかかると思っていませんか。その他にも次のようなものにも贈与税はかかってきますので注意しましょう。

一般の人に多く関係するもので説明していきます。

(1)保険料を支払わず受け取った保険金

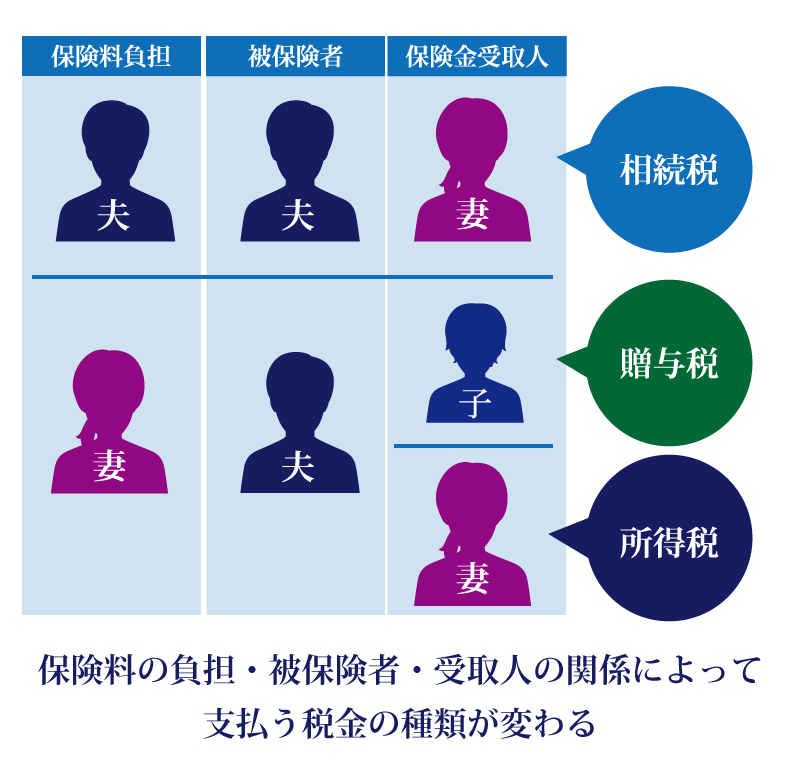

保険料の掛け金を支払わずに、受取人として生命保険の満期保険金を受け取った場合や損害保険金を受け取った場合です。これは贈与とみなされます。

(2)満期払戻金を受け取った際の保険金の課税関係

・保険金の支払者が夫で満期払戻金の受取人が夫の場合…所得税、満期保険金を一度に受け取った場合には一時所得、年金形式で受け取った場合は雑所得で課税

・保険金の支払者が夫で満期払戻金の受取人が妻の場合…贈与税

(3)低すぎる価額で財産を譲渡された場合の利益

評価額より不当に低すぎると思われる価格で財産を譲り受けたときに課税されます。

例えば、時価5億の土地を1億円で父から息子に譲渡された場合には、子は4億円の利益を受けたことになります。この4億円については贈与とみなされます。

(4)債務免除や債務引受などでの利益

これは父親が息子の借金を肩代わりしたり、息子の自宅購入のためにした借金を親が代わりに負担したりする場合に適用されます。この場合も贈与とみなされます。

(5)上記に当てはまらない、無償か著しく低い価額で得た利益

今までに紹介した他にも、相応の対価を支払わずに利益を受けた場合には贈与とみなされます。著しく低い金額の対価で利益を受けた場合も同様です。

5.贈与税がかからない財産もある

基本的に贈与税は、贈与を受けたすべての財産について課税されます。

ですが例外的に課税されない財産、つまり非課税財産とされるものもあります(相続税法21条の3、21条の2の4項)。

【代表的な非課税財産】

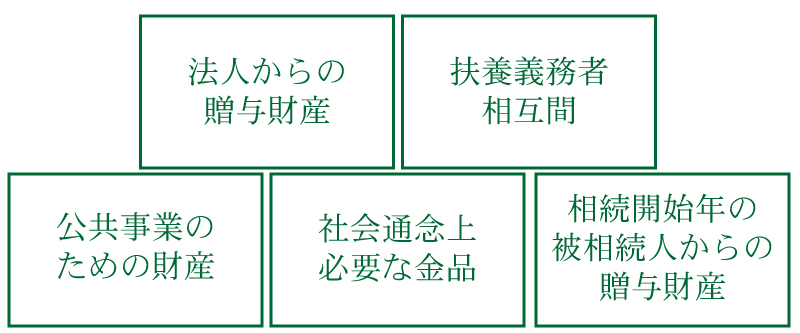

(1)法人からの贈与で取得した財産

贈与税の対象とされるのは個人から個人へと財産が贈与される場合です。

つまり個人が法人から財産を贈与されると贈与税はかかりません。ただし贈与税はかからないものの、もらった人の一時所得として所得税が課税されることになります。

(2)扶養義務者相互間での生活費や教育費

扶養義務のある親族間で、生活や教育のための財産を贈与しても課税対象になりません。

(3)公共事業のための財産

宗教、慈善、学術といった公共事業を行う者が取得して、その財産を公共事業のために用いることがはっきりしている場合には課税されません。

(4)社会通念上必要と認められる香典、贈答、祝物、見舞などの金品

一般的に必要とされる香典や花輪代、お中元やお歳暮、お祝い金やお見舞いなどは常識的な範囲のものならば贈与税の対象とはなりません。

(5)相続が始まった年に被相続人から贈与された財産

相続が始まった年に贈与された財産は贈与税の対象にはなりません。しかし相続税の対象となってしまいます。

さらに、相続が開始する3年以内に被相続人から贈与された財産は贈与税の課税対象となります。併せて相続税の課税対象ともなるため覚えておきましょう。

ただしこの場合、相続税の計算に際し贈与税額控除が可能なために、二重に課税されることはありません。

※非課税財産は贈与税の課税対象とならない場合でも、所得税など別の税金の対象となることがあるので気を付けましょう。

6.贈与税の課税方法について

贈与税の課税方法には2種類あります。「暦年課税」(原則)と「相続時精算課税」(特例)です。

今回は基本となる「暦年課税」について簡単に説明します。

・暦年課税について

贈与税は一人につき1月1日から12月31日までの期間に取得した財産の合計額から、基礎控除分の110万円を差し引いた残額に対して課税されます。

つまり、1年に取得した財産が110万円以下であれば贈与税はかかりません。申告も必要ありません。

しかし、毎年継続して贈与を続けていると、多額のお金を計画的に贈与しようとしているとみなされることがあり、そう判断されると税金が課せられるため注意が必要です。

7.税金計算方法(暦年課税の場合)

・第1段階

課税価格の算定は、本来の贈与財産+みなし贈与財産-非課税財産=課税価格となります。

・第2段階

贈与税額の計算は、〔 課税価格-配偶者控除-基礎控除(110万円) 〕 × 税率-控除額=納付税額となります。

8.配偶者控除について

(1)配偶者控除の仕組み

結婚して20年以上経つ配偶者に対し、住宅か住宅取得のための資金贈与があった場合、贈与税を算出する際に2,000万円が控除される制度です。

ここに110万円の基礎控除も併せると合計2,110万円まで贈与税はかかりません。

ただし、この特例は同一の配偶者間では一生に一度しか適用されませんので、専門家に相談するなどしてよく考えてからおこなう必要があります。

(2)配偶者控除が受けられる人

下記の3つの条件を満たしている必要があります。

a.夫婦の婚姻期間が20年を過ぎていること

b.配偶者から贈与された財産が、国内の居住用不動産もしくは居住用不動産を取得するための金銭であること

c.贈与を受けた年の翌年3月15日までに、取得した居住用不動産もしくは贈与を受けた金銭で取得した国内の居住用不動産に現実に住み、その後も引き続き住む見込みであること

(3)必要な手続き

下記の書類を添付し申告をする必要があります。

a.財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本又は抄本

b.財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

c.居住用不動産の登記事項証明書

9.贈与税の税率

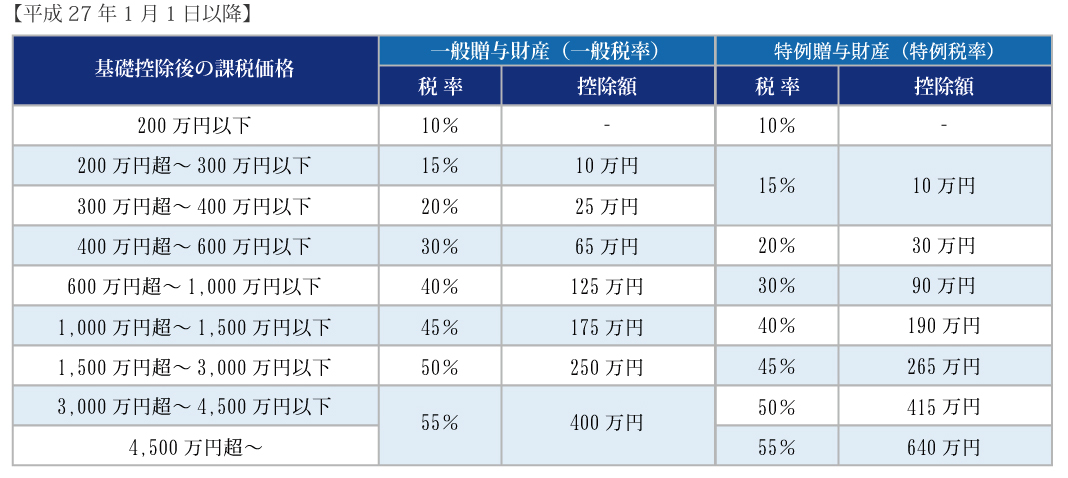

贈与税の税率は一般税率と特例税率の2種類になります。特例税率は20歳以上(※)の人が父母や祖父母などの直系尊属から贈与を受けた際に適用されます(※令和4年4月1日以後の贈与では18歳以上)。一般税率、特例税率は以下の通りです。

まとめ

贈与税には、さまざまな論点がありますので、各論点をしっかり押さえ、上手に節税対策を行いましょう!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編