相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!

相続に関する情報を調べていると必ず目にする「直系尊属」という言葉。普段、聞き慣れないような表現なので、いったい何?誰のこと?と疑問に思いますよね。

相続に関する要件などで頻繁に登場する言葉なので、意味をしっかりと理解しておかないと色々と面倒なことになりかねません!そこで今回はこの「直系尊属」についてしっかりとご説明していきたいと思います。

この記事の目次 [表示]

1.直系と尊属

まずは、直系尊属のそれぞれの言葉の意味から確認してみましょう。

(1)直系とは

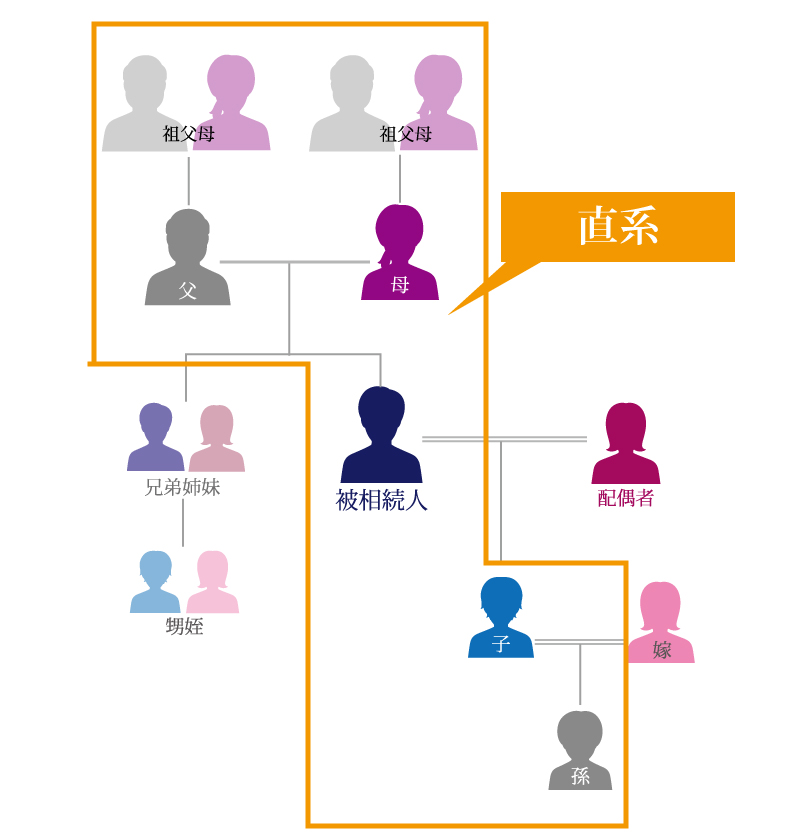

直系とは正式には「直系血族」を表します。血族ですから、血のつながりがある親族です。

そして、直系なので縦のラインをイメージしてもらえるとわかりやすいです。

(2)尊属とは

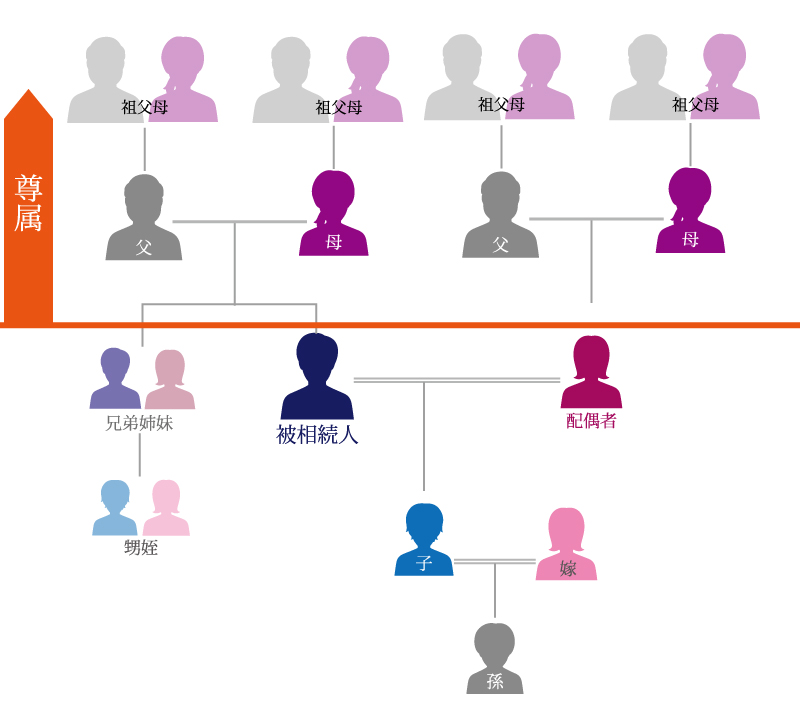

尊属とは親、祖父母、叔父叔母などの血縁関係のある人で自分よりも上の世代の人を言います。

(3)直系尊属

直系と尊属の意味が分かると、直系尊属の意味もご理解いただけると思いますが、直系尊属とは、縦のラインで繋がる血の繋がりがある上の世代の人ということになります。

上記の図でわかるように、叔父叔母は尊属ではありますが、直系血族ではありません。このような場合は傍系(ぼうけい)尊属といいます。

(4)この人は直系尊属?

① 兄や姉は直系尊属?

兄や姉は血縁関係にありますが、同世代という考え方になります。そのため、直系尊属には該当しません。もちろん、配偶者が年上だったとしても配偶者も直系尊属には該当しません。

② 配偶者の両親は直系尊属?

配偶者の両親は尊属ではありますが、直系ではありません。配偶者にとっては直系尊属となり、ご自身にとっては直系尊属にはならないということです。

③ 養子の場合の直系尊属は?

養子の場合、養父母は直系尊属になります。また、養父母の両親と

2.直系尊属から財産を受け取る場合

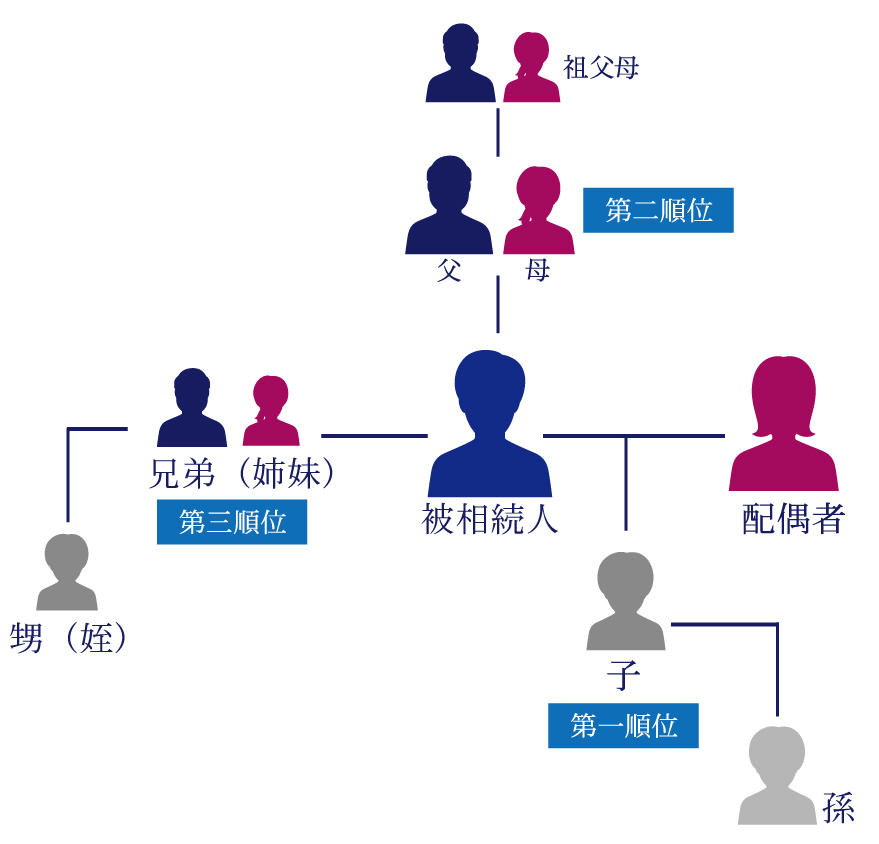

遺産を相続する人を相続人といいますが、相続人には順位があります。直系尊属から遺産を相続するという場合、相続人は第1順位である子(孫)になります。

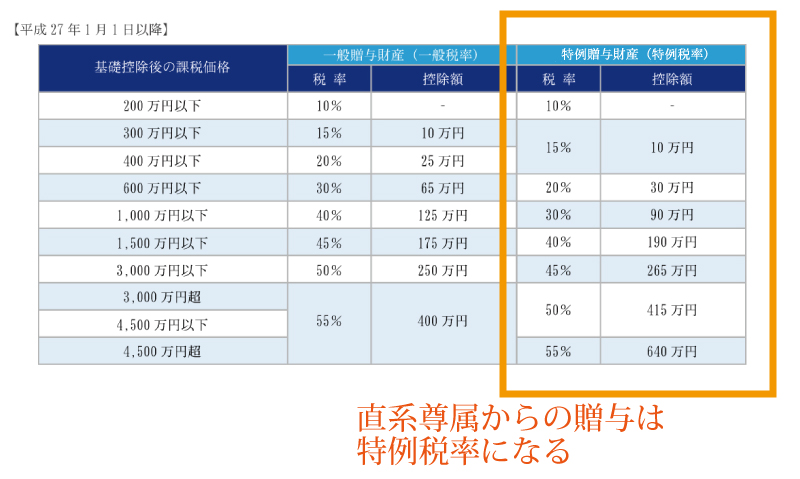

直系尊属から相続するから何か特例を適用できるということはありません。しかし、贈与の場合は贈与税の税率に違いが生じます。

直系尊属からの贈与の場合、「特例税率」という税率が設定されています。贈与税を計算する際に、贈与した人(贈与者)が直系尊属の場合には「特例税率」をかけて贈与税を算出します。

ただし、特例贈与は受贈者(贈与をされる人)が贈与の年の1月1日時点で20歳(※)以上であることが条件となります。直系尊属から20歳(※)未満(贈与された年の1月1日時点)の人に贈与する場合は一般税率になります。

(※令和4年4月1日以後の贈与では18歳となります。)

3.直系尊属が財産を受け取る場合

では、直系尊属が相続人となる場合について考えてみましょう。被相続人からみて、直系尊属となる人は父母(祖父母)です。相続人の順位は第2順位となります。

直系尊属が相続できるパターンとしては以下の2通りが考えられます。

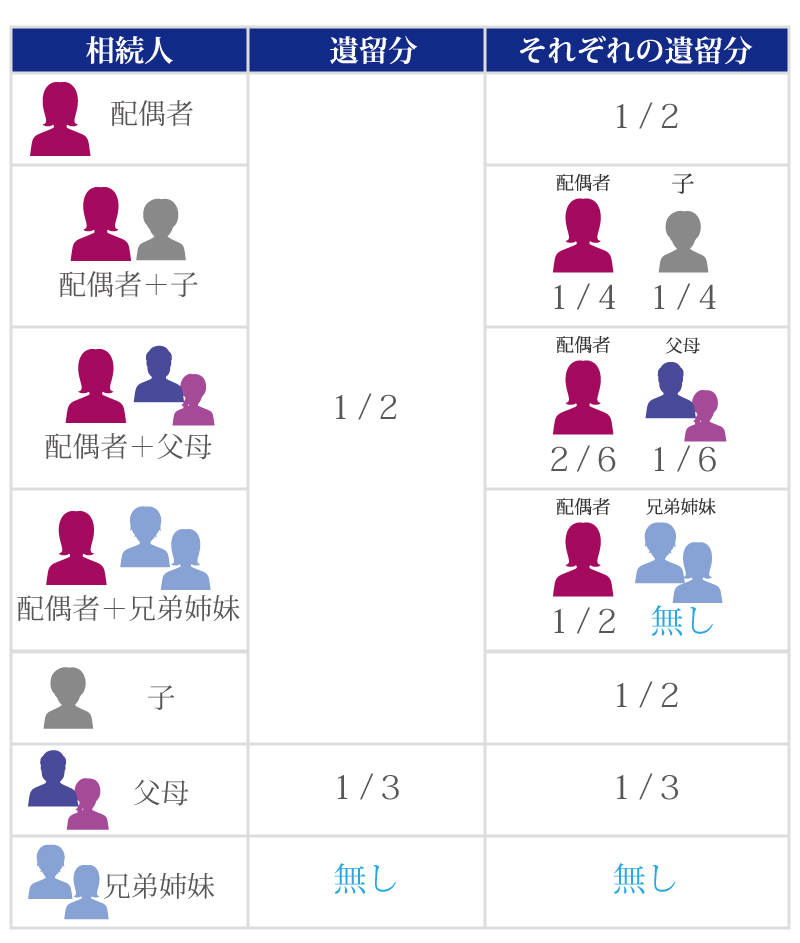

第2順位である直系尊属には遺留分(最低限相続できる相続分)があります。直系尊属のみが相続人となる場合の遺留分は相続財産の1/3です。直系尊属と配偶者が相続人となる場合の遺留分は相続財産の1/2です。

4.直系尊属と代襲相続

代襲相続とは相続人となる人が既に他界している場合に、代わりに相続することを言います。この代襲相続は相続開始前に相続人となる第1順位の子や第3順位の兄弟姉妹が既に他界している場合、その子が代わりに相続することができる権利です。

そのため、直系尊属の代襲相続は民法上では想定されていません。

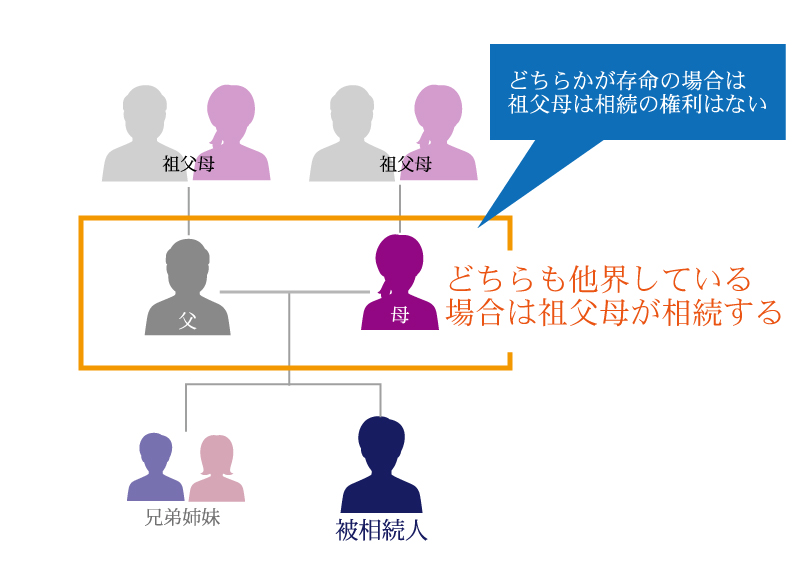

被相続人に妻子がいない場合で、第2順位である両親も既に他界している場合、祖父母が存命であれば、祖父母が第2順位となりますが、両親のどちらかが存命である場合には祖父母に相続の権利が移動することはありません。

まとめ

今回は直系尊属についてまとめてみました。相続において直系尊属の位置や直系尊属が相続した場合の権利等についてご説明しましたが、ご理解いただけたでしょうか?ご自身の直系(血のつながりがある縦のライン)で上の世代の方を直系尊属と言います。直系尊属から相続した財産の場合、何か特別なことはありませんが、贈与の場合には税率が変わりますので直系尊属を理解しておいてください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編