死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?

相続開始までの一定期間内に行われた贈与は、相続税の対象になるということをご存知ですか?「贈与だから贈与税じゃないの?」と思われるのではないでしょうか。

贈与されてから3年以内に贈与者が亡くなってしまった場合、その贈与は無かったものとされ、贈与された財産は相続財産に加算されます。令和6年以降に贈与される財産については、この期間が順次7年まで延長されます。

これは、相続税対策のための駆け込み贈与に対する対策として定められたルールですが、すべての贈与に適用されるわけではありません。

また、既に贈与税を支払っているという方もいらっしゃると思います。そこで、今回は、相続財産に加算される贈与と贈与税を支払っている場合の税額計算などをご説明します。

この記事の目次 [表示]

1.相続財産に加算される贈与

相続開始までの一定期間内に行われた贈与は、相続時に相続財産に加算され、相続税の対象となります。

令和5年までに贈与される財産については、相続開始前3年以内に行われた贈与が相続財産に加算される対象になります。

令和6年以降に贈与される財産については、相続税の対象になる期間が順次延長され、最終的には相続開始前7年以内に行われた贈与が相続財産に加算される対象になります。

ここでは、相続財産に加算されて相続税の対象になる贈与について、改正前と改正後に分けて解説します。

1-1.令和5年までの贈与分

令和5年までに贈与された財産については、相続開始前3年以内の贈与が相続財産に加算される対象になります。

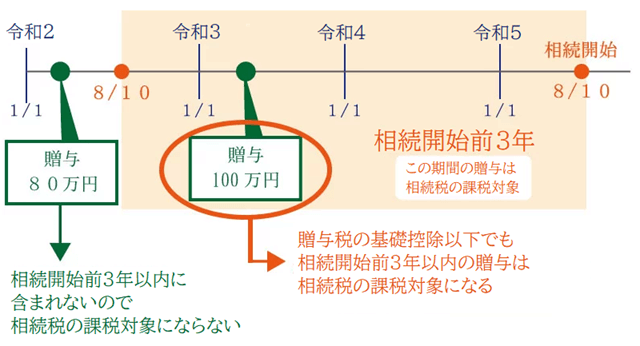

例えば、相続開始日が令和5年8月10日の場合は、令和2年8月10日~令和5年8月10日の間の贈与が相続税の課税対象となります。

なお、贈与税の基礎控除は110万円であり(暦年課税の場合)、年間110万円以内の贈与であれば贈与税はかかりません。しかし、年間110万円以内で贈与税がかからなかった贈与についても、相続開始前3年以内に行われたのであれば相続財産に加算される対象となります。

1-2.令和6年以降の贈与分

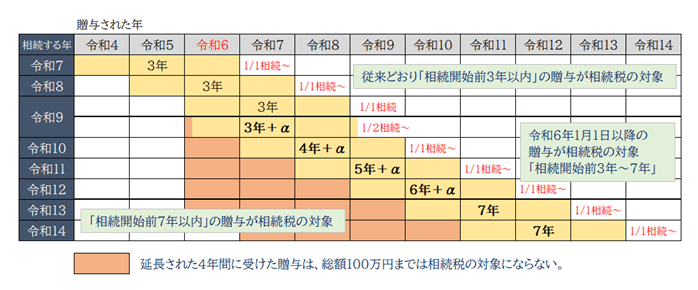

令和6年以降に贈与される財産については、相続開始前7年以内の贈与が相続財産に加算される対象になります。

ただし経過措置があり、令和12年末までに相続が開始する場合は、令和6年1月1日以後の贈与が相続税の対象になります。相続開始前7年以内の贈与が相続税の対象になるのは、令和13年1月1日以後に相続が開始する場合です。

改正前と同じく、年間110万円以内で贈与税がかからなかった贈与も相続税の対象となります。ただし、過去に受けた贈与の記録・管理の負担を軽減するため、延長された4年間に受けた贈与は総額100万円まで相続財産への加算対象になりません。

2.相続財産に加算されない贈与もある!

上記でご説明したように、相続開始前の一定期間内(3年以内、改正後は7年以内)に行われた贈与は相続財産に加算されるのですが、全ての贈与が加算対象となる訳ではありません。

2-1.贈与税の配偶者控除の対象となる贈与

贈与税には、夫婦間での居住用不動産の購入資金などの贈与であれば、一定の条件に該当している場合、2,000万円まで課税対象から控除できる特例があります。この特例の適用を受けている場合には、相続開始前の一定期間内に行われた贈与であっても、相続財産に加算されません。

(参考)夫婦間でも贈与税は発生する?発生するケースや基礎控除、配偶者控除も解説

2-2.直系尊属からの住宅取得等資金の贈与

一定の条件を満たした居住用の住宅を新築する場合などに係る費用を直系尊属(父母または祖父母)から贈与された場合に、最大1,000万円まで非課税となる特例(直系尊属から住宅取得等資金の贈与を受けた場合の非課税)です。

この特例の適用を受けている場合には、相続開始前の一定期間内に行われた贈与であっても、相続財産に加算されません。

(参考)父母・祖父母から住宅取得等資金を贈与されたときに非課税になる制度とは?

2-3.直系尊属からの一括贈与

以下の2つの特例を適用した贈与の場合には、相続開始前の一定期間内に行われた贈与であっても、相続財産に加算されません。

2-3-1.教育資金の一括贈与

直系尊属(父母または祖父母)から30歳未満の子や孫へ教育資金を贈与する際に、要件を満たしている場合には、最大1,500万円まで贈与税が非課税となる特例です。

(参考)教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

2-3-2.結婚・子育て資金の一括贈与

直系尊属(父母または祖父母)から18歳以上50歳未満の子や孫へ、結婚や子育てのための資金を一括贈与された場合、最大1,000万円まで贈与税が非課税となる特例です。

3.推定相続人以外への贈与は加算されない?

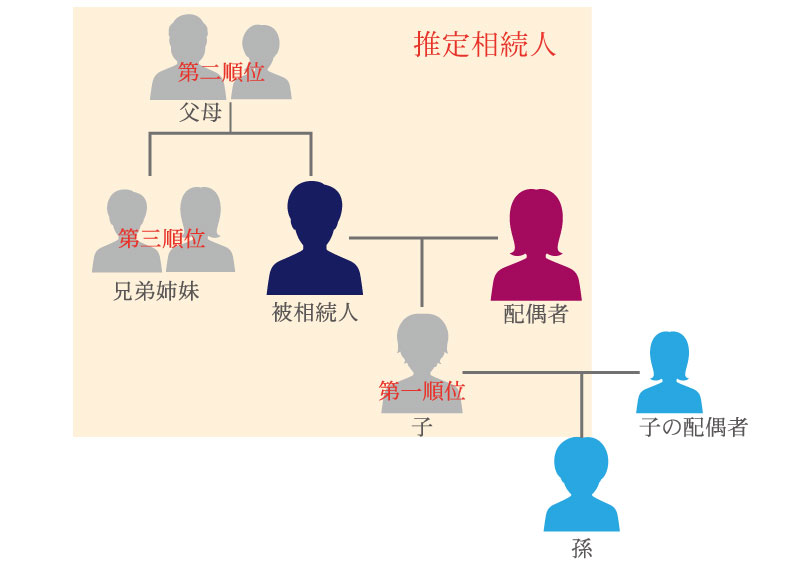

相続財産に加算される生前贈与は、推定相続人への贈与に限られます。推定相続人とは、相続が開始した場合に相続人となるであろう人のことをいいます。

推定相続人以外の人への贈与(孫や子の配偶者などへの贈与)は、相続財産への加算の対象外となります。

ただし、推定相続人以外の人が遺言によって財産を取得した場合、その人が相続開始前3年以内(改正後は7年以内)の贈与を受けていた場合には、その贈与は相続財産に加算されます。

(参考)相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!

(参考)推定相続人とは?法定相続人・相続人との違いや仕組み・確定方法を解説

4.孫への贈与は加算となるケースもある

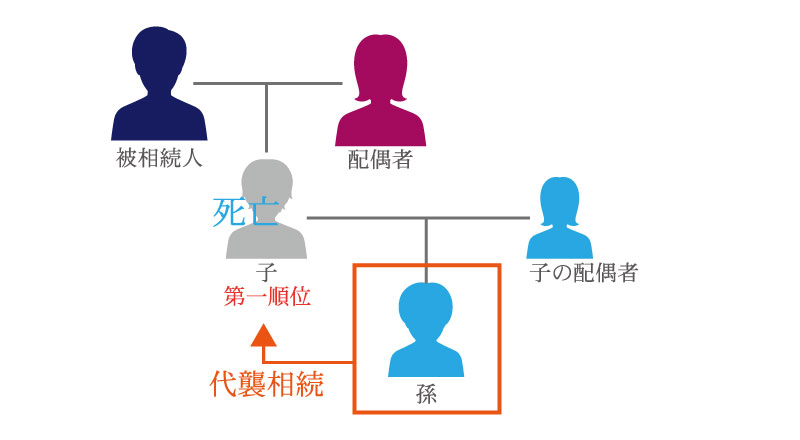

推定相続人ではない孫への贈与の場合には、原則として相続開始前の一定期間内(3年以内、改正後は7年以内)の贈与は相続財産に加算されませんが、加算となるケースもあるので注意が必要です。

4-1.孫が相続人に該当する場合

代襲相続や被相続人の養子になっている場合には、相続人に該当するため相続開始前の一定期間内に受けた贈与に関しては相続財産への加算対象となります。

4-2.遺言書により財産を遺贈された場合

被相続人が遺した遺言書に、孫への遺贈に関しての記載がある場合には、遺贈を受ける孫は相続人と同様の扱いとなります。そのため、相続開始前の一定期間内に受けた贈与に関しては相続財産への加算対象となります。

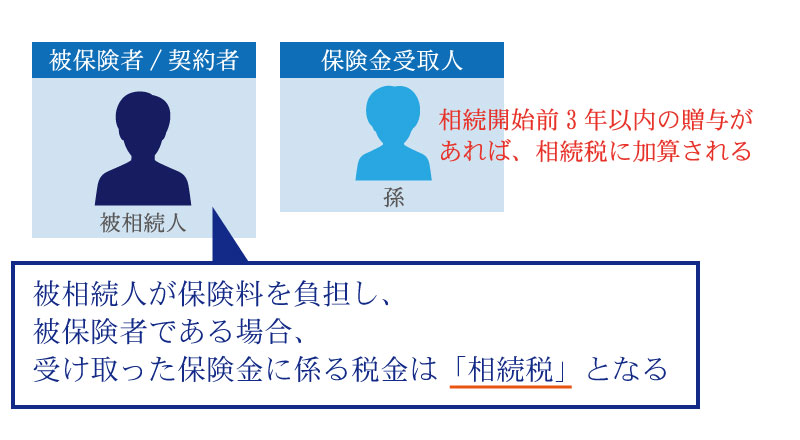

4-3.生命保険の受取人の場合

被相続人の生命保険の受取人が孫になっている場合には、相続人と同じ扱いとなり相続開始前の一定期間内に受けた贈与に関しては相続財産の加算対象となります。

死亡保険金は受取人固有の財産ですが、みなし相続財産となり相続税の課税対象となります。

本来であれば孫は相続人ではありません(代襲相続や養子縁組を除く)ので、相続財産という表現は適切ではありませんが、被相続人の死亡保険金を孫が受け取った場合、遺贈によって取得した財産ということになります。

そのため、相続開始前の一定期間内に孫に対して贈与があった場合には、受け取った死亡保険金+相続開始前の一定期間内に受けた贈与に対して相続税が課税されることになります。

また、相続人でない人には、生命保険の非課税枠は適用されませんので注意が必要です。

同様に、被相続人が生前勤めていた会社から死亡退職金が支給され、孫が受け取った場合、死亡退職金と相続開始前の一定期間内に受けた贈与は相続税の課税対象となります。この場合も、死亡退職金に係る非課税枠は適用されません。

5.相続時精算課税制度を利用していた場合は?

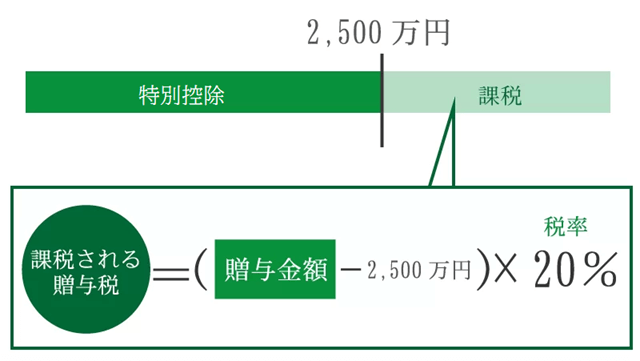

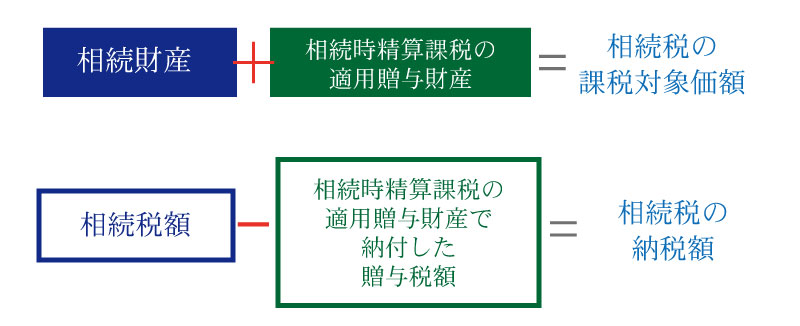

相続時精算課税制度とは、相続時に、生前に受けた贈与分と相続財産の合計が相続税の課税対象価格となる制度です。60歳以上の父母または祖父母から18歳以上の推定相続人または孫への贈与は、2,500万円まで贈与税の課税対象から控除でき、2,500万円を超えた部分に対して一律20%の贈与税が課税されます。

(参考)相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

相続時精算課税制度を選択すると、選択した贈与者からの贈与はそれ以降すべて相続時精算課税制度の対象となります。相続時精算課税制度の対象となった贈与財産は、2,500万円の特別控除により贈与税が課税されなかった財産も含めて、贈与者が死亡したときに相続税の課税対象になります。

なお、令和6年1月1日以降は、相続時精算課税制度においても暦年課税の基礎控除とは別に年間110万円の基礎控除を利用できます。

この基礎控除は上記の2,500万円の特別控除とは別のものであり、年間110万円までの贈与であれば、贈与税の申告・納税は不要になります。

また、年間110万円までの贈与は、相続開始前の一定期間内に贈与されたものも含めて贈与者が死亡した場合の相続税の対象になりません。

6.すでに贈与税を支払っている場合は?

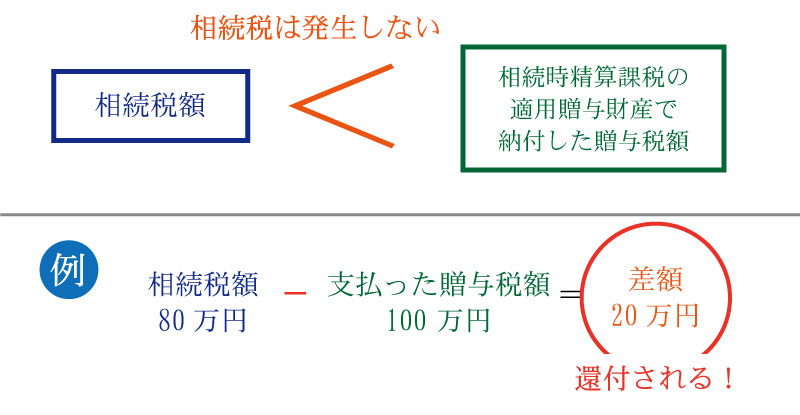

相続開始前の一定期間内の贈与で、贈与税を支払っている場合には、さらに相続税も支払わなければならないのでしょうか? 暦年贈与の場合と相続時精算課税制度の場合を確認しておきましょう。

6-1.暦年贈与の場合

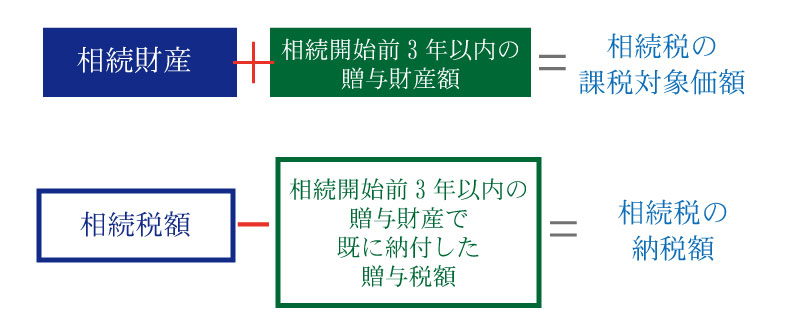

暦年贈与の場合には、年間110万円を超える部分に贈与税が発生します。相続開始前の一定期間内の贈与を受けた人が既に贈与税を支払っている場合には、一度相続税を計算し、そこから支払った贈与税を控除します。

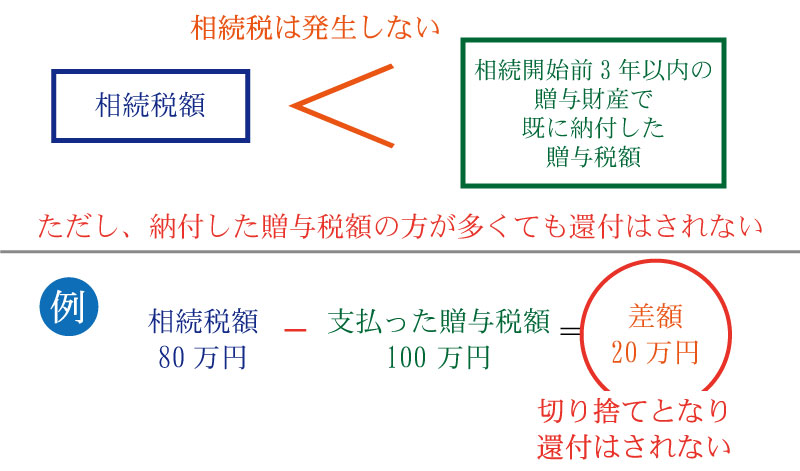

算出された相続税額が支払った贈与税額よりも低い場合には、相続税は発生しません。しかし、差額となる贈与税が還付されるということはありません。

6-2.相続時精算課税制度の場合

相続時精算課税の場合には、相続時精算課税を適用した贈与財産(基礎控除分を除く)を相続財産に加算して相続税を計算し、支払った贈与税額を控除します。そして、支払った贈与税額が相続税よりも高い場合には、相続税は発生しません。さらに、相続時精算課税の場合には、差額となる贈与税額は還付の対象となります。

(参考)贈与税の計算方法とは?速算表・税額を0にできる5つの特例を解説

7.申告書の記載時の注意点

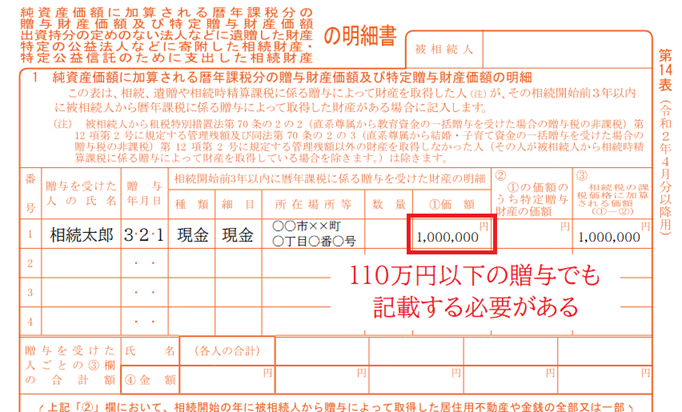

相続開始までの一定期間内に贈与があった場合、相続税申告書第14表を使用します。

注意すべき点は、相続開始前に受けた贈与が贈与税の基礎控除(110万円)以下であっても、記載しなければならないという点です。

贈与税と相続税は別物です。相続税には贈与税の基礎控除は関係ありません。そのため、贈与税の基礎控除以下の評価額であっても、相続税の申告書には記載する必要があります。

8.まとめ

相続開始前3年以内の贈与は、相続財産に加算され相続税の対象となります。令和6年以降に贈与される財産については、加算の対象となる期間が順次7年まで延長されます。

この生前贈与加算は相続人以外の人への贈与の場合には適用されません。また、加算の対象とならない贈与もあります。もし、相続税対策として生前贈与を検討されている場合には、生前贈与加算についてもしっかりと把握し、贈与を行ってください。

不安な点がある場合は、相続税に強い税理士への相談をおすすすめします。

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続専門の税理士法人です。

生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。相続税関連でお悩みの方は、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編