成年後見人のデメリット6つ-親族が望ましいケースや利用しない選択肢も

成年後見人には、メリットだけでなくデメリットもあります。成年後見人の申立手続は複雑で、ある程度費用もかかり、資産運用や生前贈与ができないなどお金の自由がきかなくなるからです。

成年後見人は第三者が務める割合が多いですが、最高裁判所では親族が成年後見人になるほうが望ましいと考えられています。そのため、第三者ではなく親族から選任するケースもあります。

成年後見制度によって被後見人の不利益を防げますが、成年後見人をはじめとする周りの人は、デメリットを知ったうえでご家族にとって最適な方法を検討してください。

なお認知症と診断された場合でも、被後見人にある程度判断力が残っていると認められた場合は、成年後見制度と比べて柔軟な財産管理がおこなえる家族信託の契約を結べます。

この記事の目次 [表示]

1.成年後見人を立てるデメリット6つ

成年後見人を立てる場合のデメリットは6つあります。

成年後見人を立てるデメリット

- 後見人申立手続は複雑で手間がかかる

- 専門家に依頼すると月々の利用料がかかる

- 財産保護のため資産運用ができなくなる

- 生前贈与ができなくなる

- 特別な理由がない限り途中で解任できない

- 親族の同意書がないと申立てに時間がかかる

成年後見制度をうまく活用するためには、生じるデメリットをあらかじめ理解しておくことが重要です。6つのデメリットに対し成年後見人や親族への負担を理解すると、財産運用やかかる費用などの事前準備ができます。

1-1.後見人申立の手続は複雑で手間がかかる

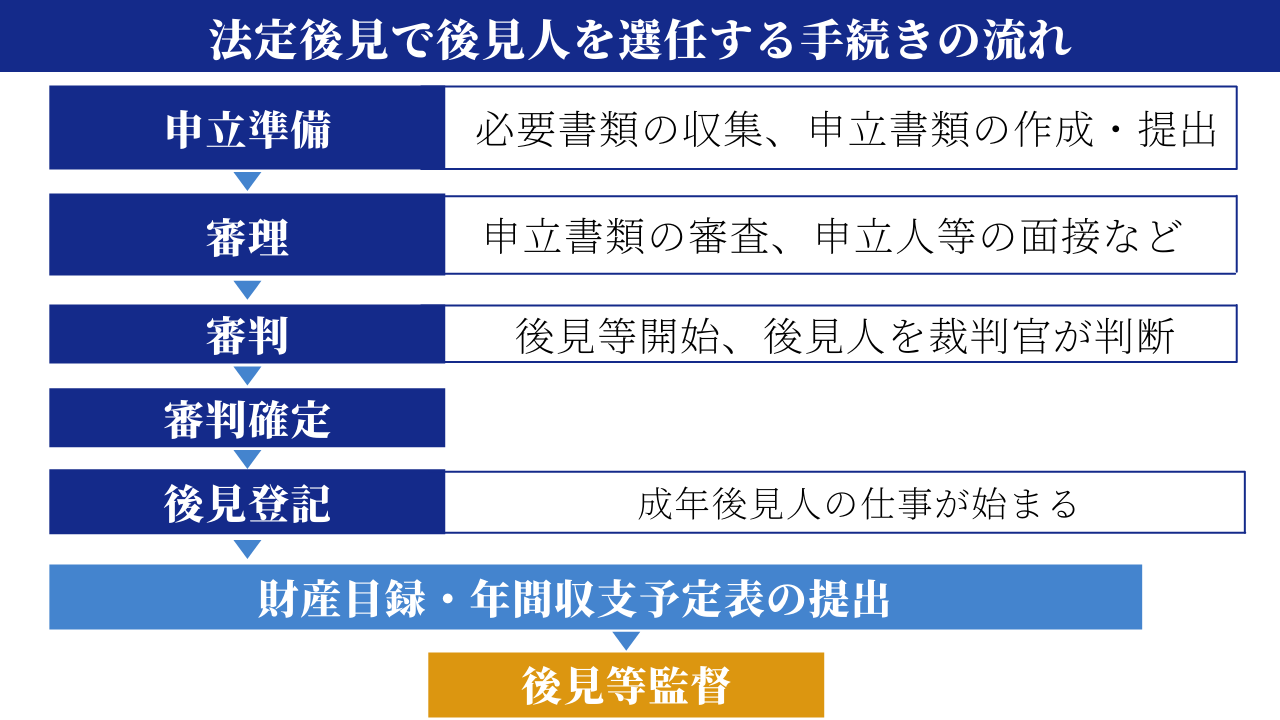

▲法定後見で後見人を選任する手続の流れ

引用:認知症の人が相続人になったときの問題点と対策-放置したときのトラブルも|税理士法人チェスター

成年後見人を決めるためには家庭裁判所への申立てが必要になり、その手続は複雑で手間がかかります。成年後見人は自分たちで勝手に決められないため、申立ての書類を準備しなければなりません。

成年後見制度は、まず家庭裁判所の裁判官が申立書類や調査結果に基づいて、制度利用を許可できるか審査します。また、同時に成年後見人として誰がふさわしいかの審査もおこないます。 したがって、裁判官が審査の基礎とするための書類をあらかじめ準備しなければならず、申立人に負担がかかる点がデメリットです。

1-2.専門家に依頼すると月々の利用料がかかる

専門家を成年後見人として選任した場合、月々の費用を被後見人(本人)が亡くなるまで支払い続けなければなりません。 費用の相場は管理財産の総額により異なりますが、月額3~5万円ほどです。

場合によっては追加で報酬が発生する可能性もあるため、月額3~10万円ほどの幅を見ておくとよいでしょう。

例えば、親が認知症にかかったため、専門家を成年後見人に選任し、親が亡くなるまで10年間成年後見人を続けてもらったとします。月額3万円だと、10年間で360万円を支払う必要があります。

認知症の家族を介護しながらフルタイムで働くのは大変なうえに、本人を施設へ入居させるためにはさらにお金が必要です。

その状況下で毎月3万円支払うのは負担になるため、専門家へ依頼した場合の利用料はデメリットのひとつです。

1-3.財産保護のため資産運用ができなくなる

成年後見制度は、被後見人が不利益にならないようにする保護・支援が目的であり、成年後見人を立てると資産運用ができなくなります。 被後見人のためを思い「積極的に投資で資産を増やそう」と資産運用を考える場合もあるでしょう。しかし、もし失敗してしまうとかえって被後見人の不利益になります。そのため、不動産活用や株式投資などの元本が保証されないような、リスクがある行為は禁止されています。 例えば、成年後見制度を利用する費用や被後見人が治療などで必要とする費用は、本人の財産から払うしかありません。投資によるカバーはできないため、資産運用ができない点はデメリットといえるでしょう。

1-4.生前贈与ができなくなる

成年後見制度を利用している場合、相続税対策や節税のために生前贈与をおこなうのは困難です。

なぜならば、成年後見制度は被後見人を保護・支援するための制度であり、相続税対策は相続人の利益のための行為にあたるからです。

遺産総額が基礎控除額を超えている場合は、相続税がかかります。生前贈与すると相続税の支払いを回避できる可能性が高いため、その場合は特に成年後見制度がデメリットになります。

参考:「相続」に関する18の重要なこと – 事前に知っておきたい【保存版】|税理士法人チェスター

1-5.特別な理由がない限り途中で解任できない

いったん成年後見人を選任すると、原則として被後見人の判断能力が回復するか亡くなるまで辞めさせられません。

なぜならば、被後見人の判断能力が低下したままにもかかわらず、途中で解任してしまっては被後見人の保護・支援にならないからです。

特にデメリットが大きいのは、選任された人に対して周りが成年後見人に不適格だと感じても解任できない点です。また、大変で負担が多いことを理由に解任できないのもデメリットといえるでしょう。

1-6.親族の同意書がないと申立に時間がかかる

親族の同意書がないと裁判所の審理に時間がかります。成年後見人選任の申立てをする際、家庭裁判所が「成年後見人として誰が適任か」を判断するために、親族の同意書が必要です。

しかし、申立人側の事情によっては親族に同意書を書いてもらうことが難しいケースもあります。

親族の同意書がない場合は、後見制度を早く利用したくても時間がかかってしまう点がデメリットです。

2.成年後見人を立てることで被後見人が得られるメリット

成年後見人はデメリットばかりでなく、被後見人の財産を保護し、日常の活動を支援できるメリットもあります。

具体的な内容は下記のとおりです。

成年後見人を立てるメリット

- 煩雑な財産管理をすべて任せられる

- 被後見人の財産が家庭裁判所の管理下に置かれるため不当な使い込みを防げる

- 認知症や精神障害を利用した不利益な契約を防げる

成年後見制度を利用する際は、成年後見人の役割が「被後見人の財産の保護」であることをきちんと認識しておくことが必要です。

2-1.煩雑な財産管理をすべて任せられる

成年後見人を立てると、細かい部分まですべて任せられます。 。

成年後見人ができることは下記のとおりです。

成年後見人の権限

- 銀行での手続き

- 不動産売却

- 遺産分割協議への参加

- 身上監護

- 介護保険契約の締結

不動産の売却については、被後見人の居住用不動産売却、賃貸借契約の締結や解除、抵当権の設定などの手続に家庭裁判所の許可が必要です。

また、身上監護とは被後見人の病院への入退院手続、要介護申請などの契約をすることです。被後見人の意思を尊重しながら、必要に応じておこなうことが求められます。

他にも、被後見人が訪問販売などの悪質商法に引っかかってしまった場合、成年後見人が代わりに契約を取り消せます。

2-2.被後見人の財産が家庭裁判所の管理下に置かれるため不当な使い込みを防げる

成年後見人を選任すれば、被後見人の財産を家庭裁判所の管理下に置けるため、親族による横領を防げます。

例えば成年後見人が選任されることで、同居の親族が被後見人の預貯金を勝手に使ってしまうケースを阻止できます。

また、成年後見人の選任は銀行にも届出されるので、成年後見人以外の人はたとえ親族であっても預貯金の引き出しができなくなります。

したがって、成年後見人がいることにより親族の使い込みから被後見人を守れるのです。

2-3.認知症や精神障害を利用した不利益な契約を防げる

本人が不利益な契約をしてしまった場合、成年後見人が本人に代わって契約の取り消しや代金返還請求ができます。

不利益な契約とは、たとえば悪徳業者が本人の認知症や精神障害に付け込んで不当に高額な商品を販売し、本人が購入してしまうケースが挙げられます。貴金属や寝具、リフォーム契約など、商品の種類はさまざまです。

契約を取り消せるのは原則として本人だけですが、認知症や精神障害などで判断能力が低下している場合、取り消しを主張することは難しいでしょう。

そこで、成年後見人が本人に代わって不利益な契約を取り消したり、支払い済み代金の返還を求めたりできるのです。

3.親族が成年後見人になるほうが望ましいケース

最高裁判所事務総局家庭局の資料によると、成年後見人の約80%は親族以外が選任されています。理由は、親族を成年後見人候補とする申立てが減少しているためであり、決して親族が選任されにくいわけではありません。

実際、最高裁判所は2019年3月18日、後見人について「身近な親族を選任することが望ましい」との考え方を示しました。

参考:成年後見人には「親族が望ましい」 最高裁、考え方示す|朝日新聞

成年後見人は弁護士や司法書士などの専門家がよい場合もあれば、親族が適任な場合もあります。。

親族が成年後見人になるほうが望ましいケースは下記のとおりです。

親族が成年後見人になることが望ましいケース

- 普段から生活資金全般の管理を親族がおこなっているとき

- 専門家の選任による多額の経済的負担を負えないとき

経済状況をふまえつつ、被後見人の保護という目的が達成できるような成年後見人を候補に立てましょう。

3-1.普段から生活資金全般の管理を親族がおこなっているとき

普段から本人の生活資金全般の管理を親族がおこなっているのであれば、親族が成年後見人に向いています。成年後見制度は、利用をはじめると被後見人が亡くなるまで業務が続く点がデメリットです。しかし、日頃から被後見人の財産管理全般をおこなっている場合は、むしろ親族が成年後見人になったほうがメリットが大きいです。

たとえば、認知症の親の定期預金を解約しようとしたところ、銀行から「本人でなければ解約できません。本人に判断能力が欠けている場合は、成年後見人を選任してください」と言われたとします。

この場合、成年後見人を選任すれば定期預金を解約できますが、解約したからといって、成年後見人の業務が終了するのではなく、原則として親が亡くなるまで業務は続きます。

また、成年後見人は親の財産について1円単位で収支を管理する必要があります。

以上をふまえると、日頃から被後見人の財産管理について慣れている親族が成年後見人になるほうが業務をおこないやすいでしょう。

3-2.専門家の選任による多額の経済的負担を負えないとき

親族が成年後見人になれば、専門家を選任した場合にかかる費用を抑えられます。弁護士や司法書士などの専門家に成年後見人を依頼すると、月々3~5万円、場合によってはさらに大きい金額を被後見人が亡くなるまで払い続けます。

そのため、専門家にかかる費用を介護費用や施設入所費用に回したい場合は、親族が成年後見人になったほうが経済的負担を減らせるでしょう。

親族が日頃から財産管理全般をおこなっているのであれば、親族が成年後見人になったほうが費用面でのメリットがあります。

4.親族が成年後見人になるデメリット

親族を成年後見人に立てた場合、メリットだけでなくデメリットも生じる可能性もあります。どのようなデメリットがあるのかを押さえておきましょう。

親族が成年後見人になった場合のデメリット

- 家庭裁判所への定期報告や財産目録の作成などの負担が大きい

- 横領のようなトラブルになるおそれがある

一緒に暮らしてきた親族だからといって、必ずしも成年後見人にふさわしいとは限りません。成年後見制度の目的は被後見人の財産の保護であることをふまえ、適切な人物を候補に選びましょう。

4-1.家庭裁判所への定期報告や財産目録の作成などの負担が大きい

成年後見人は、被後見人が亡くなるまで、家庭裁判所へ財産目録の提出や定期報告をおこないます。

定期報告とは、年に1回、後見事務について家庭裁判所へ報告することです。定期報告以外にも、家庭裁判所から求められた場合は都度、後見事務の報告をする必要があります。

定期報告では、被後見人の財産を大まかに記載すればよいわけではなく、すべての収支を1円単位で記録し報告しなければなりません。財産目録や定期報告を怠るなどの不備があった場合、裁判所から指導を受ける可能性もあります。

したがって、毎年正確な財産目録の作成や定期報告の準備は、成年後見人である親族にとっては大きな負担になります。

4-2.横領のようなトラブルになるおそれがある

被後見人との折り合いが悪かったり、自分の財産と被後見人の財産を区別できなかったりする親族が成年後見人になると、財産の横領がおこなわれるおそれがあります。

成年後見人自身に悪気がなくても、結果として横領に該当してしまうケースもあります。例えば、認知症の親の成年後見人に子が選任された場合、子からすると教育費や生活費など親の財産で育ってきた感覚から、親の財産と自分の財産を区別する意識が薄いこともあるでしょう。そして、悪気なく使ってしまい、結果として横領となるケースがあります。

被後見人の財産が使い込まれた場合、別の親族が裁判所に訴えを起こせば成年後見人を解任できます。しかし、新たに成年後見人を選任するとなると弁護士や司法書士などの専門家が選ばれる可能性があり、月々の報酬が発生します。

以上のように、親族が成年後見人になった場合、被後見人との関係性によっては横領のようなトラブルのリスクがあることを押さえておきましょう。

5.成年後見人に関する4つのQ&A

成年後見人に関するよくある4つの質問をQ&A式にまとめました。成年後見制度を検討するときの参考にしてください。

5-1.成年後見人が親族である割合は?

成年後見人が親族である割合は、以下のとおりです。

| 成年後見人と本人の関係性 | 成年後見人の数全体に占める割合 |

|---|---|

| 親族(子・配偶者・親・その他親族・兄弟姉妹) | 約26.2% |

| 第三者(司法書士・弁護士・社会福祉士・その他法人など) | 約73.8% |

参考:成年後見人等と本人との関係別件数(平成29年)|成年後見人の現状(厚生労働省)

平成29年(2017年)時点では、成年後見人が親族である割合は約26.2%です。親族のなかでも、成年後見人が子である割合が最も多い結果でした。

しかし成年後見人全体の約73.8%が第三者で、親族の割合は低いのが現状です。けっして親族が成年後見人に選ばれにくいのではなく、候補人に親族を選ばないケースが増えている背景があります。

5-2.親族と専門家のどちらがおすすめ?

親族と専門家どちらもメリットとデメリットがあるため、一概にどちらがおすすめとはいえません。ただし、候補人となる親族が後見事務の負担を理解し、候補人とそれ以外の親族の関係性がこじれないのであれば、信頼できる親族に財産管理を任せられます。

参考:親族後見人とは?親族後見人と専門職後見人の違い|相続税のチェスター

5-3.成年後見制度利用にかかる費用は?

成年後見制度にかかる費用は、約1万円~50万円前後です。かなり幅がありますが、必ずかかる費用と状況によってかかる費用があります。以下の表は、成年後見制度の申立てに必ずかかる費用です。

| 成年後見制度の申立に必ずかかる費用 | |

|---|---|

| 申立手数料 | 800円 |

| 後見登記手数料 | 2600円 |

| 郵便切手代 | 3000円~5000円程度 |

| 診断書の作成料 | 数千円程度 |

| 本人の戸籍謄本、住民票または戸籍の附票の発行費用 | 戸籍謄本:450円または350円 住民票または戸籍の附票:数百円 |

| 本人の成年後見が未登記であることを示す証明書の発行費用 | 300円 |

戸籍謄本は全国一律450円と法令で定められています。ただしコンビニ交付サービスにてマイナンバーカードを使用したマルチコピー機での発行は、当面の間350円とされています。

成年後見制度を利用するにあたって必ずかかる費用は、約1万円~2万円です。場合によっては以下の表に記載した費用もかかります。

| 成年後見制度の申立状況によって必要な費用 | |

|---|---|

| 鑑定費用 | 約5万円~約10万円 |

| 候補人の住民票または戸籍の附票の発行費用 | 数百円 |

| 登記事項証明書の発行費用(未登記の場合は固定資産評価証明書) | 数百円 |

| 専門家への支払報酬 | 約10万円~約20万円 |

| 専門職後見人への支払報酬 | 約20万円 |

成年後見制度の申立状況によっては、必ずかかる費用に加えて数百円~約50万円が必要です。例えば鑑定費用は、提出した診断書の内容では、被後見人の状況が明確にわからない場合に発生します。提出した診断書で被後見人の状況が明らかであれば、鑑定はおこなわれません。

後見人候補者の住民票または戸籍の附票の発行費用は、申立時に候補者が決まっていると必要です。

候補者を決めていなくても申立ては可能なため、申立時点で必要な費用ではありません。登記事項証明書の発行費用(未登記の場合は固定資産評価証明書)は、被後見人が不動産を所有している場合にかかります。

専門家への支払い報酬は、申立てに必要な資料作成や手続を依頼していると発生します。

また後見制度支援信託を利用する場合は、専門職後見人への支払報酬も必要です。後見制度支援信託とは通常必要な金銭を後見人が管理し、それ以外の金銭を銀行信託等に預ける制度です。

成年後見制度の申立てに必要な費用は、最終的に家庭裁判所で確認して確定します。

事前にいくら費用がかかるかの目安を把握し、余裕をもって準備しましょう。

6.成年後見制度を利用しない方法を選ぶなら家族信託がおすすめ

成年後見制度を利用しないと決めた場合は、家族信託による財産管理を検討しましょう。

家族信託とは財産管理を家族に任せる制度で、次のような関係です。

| 委託者 | 財産管理を依頼する人 |

|---|---|

| 受託者 | 財産管理を任される人 |

| 受益者 | 信託により利益を受ける人 |

例えば、高齢の親が自らを受益者として子に財産管理を依頼するパターンが典型です。

しかし、当事者の一方の判断能力が低下している場合は、家族信託契約は結べません。なぜならば、契約締結には当事者の判断能力が求められるからです。

もっとも、認知症がまだ軽度で、契約の内容を理解できるのであれば、家族信託契約を結べる可能性があります。

家族信託は公証役場で公正証書を作成するため、公証人による契約内容の確認があります。認知症の診断を受けても、公証人から見て「契約の内容を最低限理解できている」と判断されれば、家族信託契約を結ぶことは可能です。

6-1.成年後見制度と比べると柔軟な財産管理ができる

家族信託は、成年後見制度に比べて財産活用を自由におこなえる点がメリットです。成年後見制度は被後見人の財産を保護することが目的のため、リスクのある投資に財産を活用することはできません。

一方、家族信託は成年後見制度のような制限がなく、貸付や投資などをおこない積極的に不動産を活用することが可能です。

もし、資産を有効活用したいと考えている場合は家族信託契約を結んでおくとよいでしょう。

6-2.委託者の死後の財産管理を孫の代まで決められる

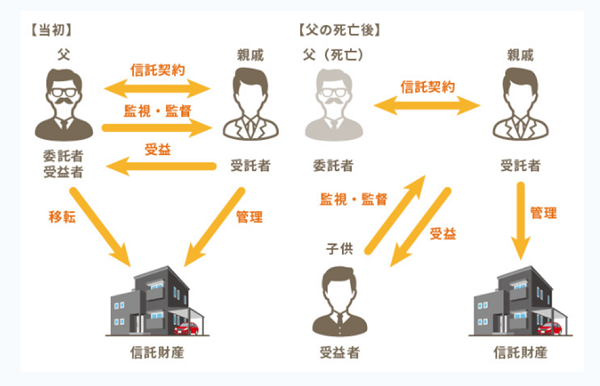

▲委託者の死後の財産管理について

引用:家族信託の基本的なしくみと具体的な活用方法|税理士法人チェスター

家族信託契約を結んでおけば、委託者の死後の財産を、孫あるいはその先の代まで相続内容を指定できます。

親の死後の財産については遺言で指定できますが、相続人である子が死亡した後の相続までは指定できません。そのため、親が代々受け継いだ不動産を自身の死後も守りたいと考えていても、子が相続後に自由に処分することを防げません。

一方、家族信託を活用すれば、子が勝手に不動産を処分することを防げます。例えば、不動産を信託財産とし、親が委託者・受益者、親戚を受託者に設定します。そして、親が死亡したときは受益者を子に変更できる内容の家族信託契約を結んでおきます。そうすれば、子は受益者として信託財産を利用できますが、受託者ではないため自由に売却することはできなくなります。

また、子が死亡したときは受益者を孫に変更する契約を盛り込むことも可能です。

以上のように、成年後見制度や遺言では難しい柔軟な取り決めができるのが家族信託のメリットといえるでしょう。

7.成年後見人を立てるべきか迷うならまずは専門家へ相談

成年後見制度を調べていると、どうしてもデメリットが目に付きがちです。しかし、見方を変えれば認知症の親の財産を守るために成年後見人を立てたほうがよい場合もあります。

成年後見人を立てるべきか、それとも他の方法を選択すべきかについて迷ったら、まずは専門家に相談してみましょう。

成年後見制度を含む親族の財産管理についての相談や、各種相続手続の代行は司法書士法人チェスターにお任せください。制度に詳しい司法書士が依頼人の状況に沿ったアドバイスをおこないます。

認知症の家族が悪徳商法に騙され不当な契約を結んでしまったなどのトラブルが発生した場合は、法律事務所にご相談ください。成年後見制度や消費者問題に精通した弁護士が早期解決へと導きます。

チェスターグループ内の弁護士事務所と連携が可能です。

生前から相続税対策を考えたい場合は、税理士法人チェスターにご相談ください。相続分野の経験豊富な税理士が、依頼者の現況を精査し、ベストな相続税対策を提案します。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編