資産とは?財産との違いや会計上の種類について簡単に解説!

資産と財産の違いは、資産は価値がプラスのもののみを指すのに対し、財産は経済的価値のあるものすべてを指す点にあります。財産のうち、預貯金や土地など経済的価値がプラスの財産を資産といい、借金やローンなど経済的価値がマイナスの財産を負債といいます。

相続手続きを行うにあたって最も重要な工程が、相続財産の把握です。

後から新たに相続財産が見つかると、遺産分割のやり直しや相続税申告の修正が必要になるかもしれません。

税理士が解説する所有財産の把握方法と注意点を踏まえて、計上もれのないようにしましょう。

この記事の目次 [表示]

1.資産と財産の違いとは

資産と財産の違いとは、一般的に、所有物や金銭債権などで金額がプラスとなるものを指すかどうかにあります。会計学上は、資産とは企業が所有し将来的な収益をもたらす可能性のある財産を指します。

これに対し、財産とは広く有形・無形の金銭的価値を有するものの総称です。具体的には、貯金などの金銭や土地家屋などの不動産、宝石などが挙げられます。相続上は、借金などのマイナスの金銭も財産として計上される点に注意が必要です。

資産と財産という言葉の意味は、会計学や国語辞典上、さまざまな定義があります。そのため、会社計算上の話なのか、相続の話なのかなどによって、適切に使い分けることが必要です。

2.資産とは-お金に換えられる財産の総称

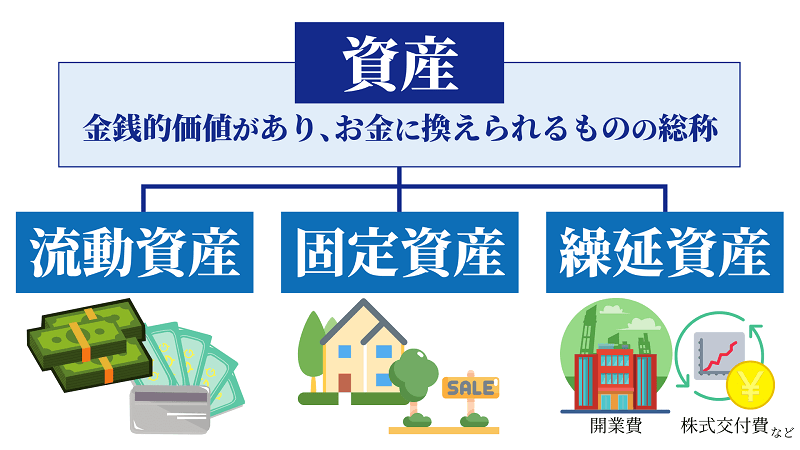

▲資産とは大きく分けて流動資産、固定資産、繰延資産の3つ

資産とは、金銭的価値があり、お金に換えられるものの総称です。個人か法人かを問わず、すでに貯金として持っている現金に加えて、今後金銭に換えられる財産も含みます。

会計学上は、資産は大きく3つに分けられます。

資産の種類

- 流動資産

- 固定資産

- 繰延資産

2-1.流動資産-預貯金や受取手形など1年以内に現金化できる資産

資産のうち流動資産とは、原則として1年以内に現金化できる資産のことです。大きく分けて、以下の3つがあります。

| 当座資産 | 棚卸資産 | その他 |

|---|---|---|

| すぐに現金化できる資産 | 主に販売が目的の資産 | 左記2つ以外で現金化が見込まれる資産 |

| ・現金 ・普通預金 ・売掛金 など | ・商品 ・材料 ・貯蔵品 など | ・前払金 ・未収入金 ・貸付金 など |

当座資産

流動資産の中でも、とくに短期間で現金化できるものが当座資産です。たとえば、現金、預金、売掛金、受取手形などがあります。

当座資産の現金として計上するのは事業用に使われる現金のみです。個人事業主が日常生活用に取り分けた現金については当座資産として計上しません。同様に、普通預金も事業用の残高のみをカウントします。

また、売掛金とは、売上となったもののまだ対価を受け取っていない金銭を指し、いわゆる「ツケ」と呼ばれるものです。

ちなみに、当座資産として計上される有価証券は、「事業用として株や国債などを保有している場合」に限ります。1日の中で株の売買を繰り返す投資家などをのぞき、個人事業ではあまり計上することのない科目といえます。

棚卸資産

棚卸資産とは、事業を通じて販売するなどの目的で、一時的に保有する資産です。一般的に、商品を仕入れたり製品を作ったりして販売するような事業者が「在庫」として所有しているものをいいます。

その他

当座資産や棚卸資産以外でも、短期間に現金化・費用化が見込める資産であれば流動資産に分類されます。たとえば、前払金や貸付金などです。また、この場合の「短期間」とは、基本的には決算日の翌日から起算して1年以内をいいます。

2-2.固定資産-土地や建物など現金化に時間のかかる資産

固定資産とは、流動資産とは反対に、現金化に時間のかかる安定した状態にある資産のことです。有形固定資産、無形固定資産の2つがあります。

| 有形固定資産 | 無形固定資産 |

|---|---|

| 固定資産のうち目に見えるものの総称 | 固定資産のうち目に見えないもの |

| ・建物 ・器具・備品 ・土地 など | ・借地権 ・営業権 ・商標権 など |

固定資産のうち、有形固定資産とは、文字通り目に見えるものを指します。具体的には、土地建物、器具、備品などです。

一方、無形固定資産とは固定資産のうち目に見えないものを指し、たとえば土地上に設定された借地権などがこれに当たります。

2-3.繰延資産-支出効果が1年以上に及ぶ一時的な資産

繰延資産(くりのべしさん)とは、企業または個人事業主が支出する費用のうち、その支出の効果が1年以上続くものをいいます。本来は費用であるものの、資産として繰延べられる財産という特殊な扱いをされる資産です。そのため、以下の5つのみが繰延資産に該当します。

繰延資産

- 創立費…会社の設立登記を行う際の登録免許税、定款作成費など

- 開業費…広告宣伝費やオフィスの家賃など

- 社債発行費…社債を発行するためにかかった費用

- 株式交付費…新株の発行や自己株式の処分などにかかった費用

- 開発費…新技術の開発や新規市場の開拓にかかった費用

3.財産とは-個人や団体が所有する経済的価値のあるものの総称

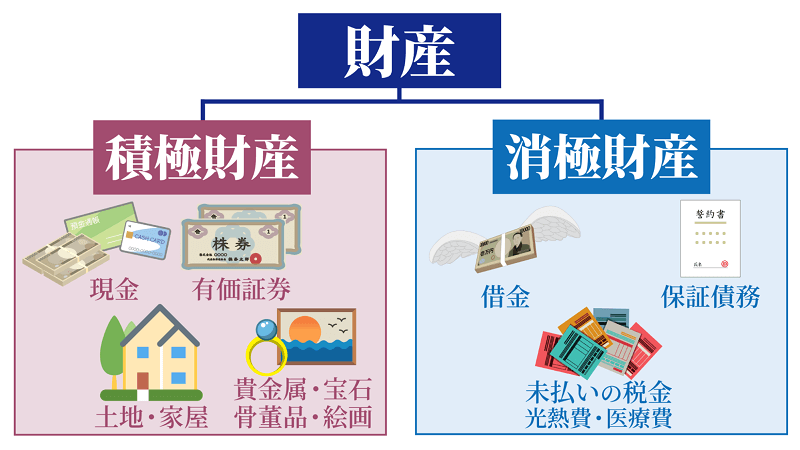

▲財産は「積極財産」と「消極財産」に分けられる

財産とは、個人や団体が所有する、広く有形無形の金銭的・経済的価値を有するものの総称です。

そして、相続における財産とは「プラスもマイナスも含めた財産に対する権利と義務」を指します。このことから、相続における財産には「積極財産」と「消極財産」の2つがあります。

3-1.積極財産(資産)-預貯金や土地などプラスの財産

財産のうち積極財産とは、経済的にプラスとなる財産のことです。目に見える財産だけでなく、財産上の法律関係も含まれます。

積極財産

- 現金

- 有価証券

- 土地・家屋

- 貴金属・骨董品

- 地上権、賃借権など

3-2.消極財産(負債)-借金や未納の税金などマイナスの財産

財産のうち消極財産とは、経済的にマイナスとなる財産のことです。積極財産が法律上の「権利」であるのに対し、消極財産は「義務」に該当します。

消極財産

- 借金

- 保証債務

- 未払いの税金・光熱費・医療費

4.税理士が解説する所有財産の効率の良い把握方法

家族が亡くなって相続が発生した場合、相続人は相続を承認するのか放棄するのかなどについて判断しなければなりません。そのためには、被相続人の遺した財産について正確に把握する必要があります。また、自分が亡くなった場合の相続についてスムーズに手続が進むよう生前に準備しておくことも大切です。

所有財産を効率良く把握するための方法として、下記のものがあります。

4-1.まずは自宅を中心に手がかりになるものを探す

まずは、被相続人の自宅にある遺品を中心に、財産の手がかりになるものを探します。金庫や書斎、タンスの引き出しなどを探し、預貯金通帳やカード、権利証などがあればまとめておくようにします。

また、終活ノートなどに遺産や相続についての情報が記載されている場合もあるため、見つけたら忘れずにとっておきましょう。

4-2.通帳や郵便物で預貯金や生命保険の契約などを調べる

被相続人の通帳や郵便物の記載事項から、預貯金や生命保険契約などについて調査します。もし、被相続人が利用していた金融機関を知っている場合は、当該金融機関に連絡し預金残高を照会しましょう。

反対に、被相続人が利用していた金融機関が分からない場合は、金融機関から届いた郵便物がないかどうか調べます。郵便物が見つからない場合は、被相続人の自宅または職場近くの金融機関など、心当たりのある金融機関に連絡し、残高照会をしましょう。

残高証明を発行してもらう場合、いくつかの書類が必要です。

残高証明発行に必要な書類

- 被相続人の戸籍謄本

- 相続人の実印

- 実印の印鑑証明 など

必要書類は金融機関によって異なるため、事前に確認しておきましょう。

また、被相続人がネット銀行を利用している可能性もあります。ネット銀行の場合、入出金などをインターネットで管理しており、通帳が残っていない可能性が高いです。その場合は、パソコンやスマートフォンの検索履歴や、口座開設時の書類などを調べる必要があります。

4-3.不動産について法務局や市区町村役場へ確認する

被相続人の不動産については、法務局や市町村役場等で不動産登記事項証明書を発行してもらい、調査します。固定資産税納税通知書や権利証も調査に有用です。

市町村役場では「名寄帳」を取得することで、被相続人所有の不動産を確認できます。名寄帳とは、土地家屋課税台帳もしくは固定資産税台帳とも呼ばれるもので、該当する人の所有不動産が記載された一覧表です。名寄帳には、固定資産税がかかっていない不動産も記載されています。もっとも、記載されるのは申請する市町村役場の該当地域の不動産のみであるため、所有不動産が複数地域にまたがる場合はそれぞれの役場で確認する必要があります。

不動産登記事項証明書の取得方法-法務局に申請書を提出

不動産登記事項証明書は、自身の最寄りの法務局に申請書を提出することで取得できます。不動産所在地の法務局に行く必要はありません。最寄りの法務局に行き、受付で「名寄帳に記載されている不動産の登記事項証明書を取得したい」と伝えれば、申請書の書き方を案内してもらえます。

このほか、市町村役場などにある「法務局証明サービスセンター」でも取得できます。

名寄帳の閲覧方法-市区町村役場に申請書を提出

名寄帳は、不動産のある市区町村役場の税務課で申請書を提出することにより取得できます。相続人本人が直接出向いて取得する方法の他に、郵送で受け取ることも可能です。

郵送の場合は、該当する市区町村の公式サイトにある「固定資産閲覧・複写申請書」(地域により名称は異なる)をプリントアウトし、必要事項を記入して郵送します。

また、郵送の際は、返信用として84円切手を貼り自分の住所を書いた封筒を同封しましょう。もし、切手に不足があれば、不足分が別途請求されます。郵送で名寄帳を取得する場合、定額小為替で料金を払います。

法務局で不動産登記事項証明書を申請する際は、あらかじめどのような不動産があるのか把握しておく必要があります。したがって、初めに名寄帳を取得して被相続人の所有不動産について調査しておくとよいでしょう。

4-4.金融機関や保険会社などへ取引内容を確認する

被相続人の金融取引や保険関係についても、銀行や保険会社などへ問い合わせて取引内容を確認しましょう。財産にはプラスの財産だけでなく、マイナスの財産も含まれます。そのため、被相続人の財産をそのまま相続すると、借金などのマイナスの財産も相続することになります。

相続した借金や負債の額が資産の額を超えて債務超過になる場合、相続放棄するかどうかの判断をしなければなりません。したがって、被相続人に借金や負債などがないかどうか、受け取れる保険があるのかなどについて金融機関や保険会社に問い合わせ、確認する必要があります。

借入先ごとの借入内容の確認方法は下記の通りです。

| 借入先 | 確認方法 |

|---|---|

| 銀行 | ・通帳を確認 ・銀行に問合せ |

| カード会社/消費者金融 | ・督促状を確認 ・借入先に問合せ |

| 友人・知人などの個人 | 借用書や契約書があるか確認 |

| 借金の有無が不明 | 下記の信用情報機関宛てに信用情報開示請求 ・全国銀行個人情報センター ・株式会社シー・アイ・シー ・株式会社日本信用情報機構 |

銀行からの借入について確認する場合は、被相続人の通帳を確認するか、銀行に直接問い合わせる方法があります。カード会社や消費者金融からの借入を確認する場合は、督促状などを確認するか、借入先に直接問い合わせます。友人、知人との間で個人的な貸し借りがある場合は、借用書や契約書があるかどうかを確認しましょう。

もし、借金があるのかどうかすら分からない場合は、信用情報機関(全国銀行個人情報センター、株式会社シー・アイ・シー、株式会社日本信用情報機構)宛てに信用情報開示請求をします。

5.税理士が解説する相続財産を調べるときの注意点

相続人が自分で被相続人の財産を調査する際には、注意すべき点がいくつかあります。調査の段階で誤りがあり正確な相続財産を把握できないと、プラスの財産を少ない額で相続してしまったりマイナスの財産を多く相続してしまったりと損をしてしまう可能性があります。

被相続人の相続財産を調べる際は、以下の点を押さえておきましょう。

5-1.相続財産とはみなされない財産もある

被相続人の財産の中には、相続財産とはみなされず相続税の対象にならないものがあります。

相続財産とはみなされないもの

- 日常的に礼拝しているもの(墓地、墓石、仏具など)

- 国や地方公共団体、特定の公益法人に寄付した財産

- 死亡保険金と死亡退職金の非課税限度額

もっとも、日常礼拝するものであっても、骨董品としての価値があまりに高額なものは課税対象です。

また、相続税法では、相続人が生命保険金を受け取った場合、一定の金額が「非課税限度額」として非課税となります。非課税限度額を求める計算式は「500万円×法定相続人の数」です。相続人全員が受け取った生命保険金の合計額が非課税限度額を超えた場合は、超過分が課税対象となります。

5-2.生命保険金は契約や受取人によって扱いが異なる

被相続人が死亡し、相続人が生命保険金を受け取ることになった場合、契約内容や受取人によって税の扱いが異なります。

民法上の考え方によると、生命保険金は被相続人の死亡時に所有していた財産ではないため、不動産などと同じ相続財産と扱うことはできません。

しかし、税法上は、生命保険金も被相続人の死亡によって発生し、相続人に移転する経済的価値がある財産としてみなされます。したがって、相続において生命保険は「みなし相続財産」として課税対象となるのです。

また、生命保険契約では、「被保険者」「保険契約者」「保険金受取人」がそれぞれ誰になるかによって、死亡保険金に課税される税金の種類が異なります。生命保険金について課税される税金の種類は下記の通りです。

| 被保険者 | 保険契約者 (保険料の負担者) | 保険金受取人 | 課税される税金の種類 |

|---|---|---|---|

| 夫 | 夫 | 妻 | 相続税 |

| 夫 | 妻 | 妻 | 所得税、住民税 |

| 夫 | 妻 | 子 | 贈与税 |

まず、被保険者と保険契約者が同じで受取人だけ異なる場合は、相続税が課されます。次に、保険契約者と保険金受取人が同じで被保険者が異なる場合は、一時所得となるため課税されるのは所得税と住民税です。

そして、被保険者、保険契約者、受取人のいずれも異なる場合は、贈与税が課せられます。なぜなら、この場合受取人は保険料負担者ではないため、生命保険は贈与に当たるからです。

以上のように、被相続人の生命保険金は契約内容や受取人によって税の扱いが異なる点に注意してください。

5-3.相続開始前3年以内の贈与は税法上の相続財産となる

被相続人が生前に贈与した財産は、死亡するまで(相続開始まで)の3年以内の贈与であれば税法上の相続財産となり、相続税が課されます。。

この場合、贈与税の基礎控除額である110万円以下の財産であっても、相続税の課税対象です。これには、死亡の直前に生前贈与することで相続税の課税から逃れようとするケースを防止する目的があります。贈与の際に贈与税を納めている場合は、その納めた分の額は相続税から控除されます。

(なお上記の「3年以内」は、令和9年以降段階的に「7年以内」まで延長されます。この場合、相続開始の3年前から7年前の間に贈与された財産は、総額100万円まで課税の対象になりません。)

6.相続のプロに相談すれば相続財産を正確に把握できる

ひとくちに「財産」と言っても、国語辞典的な意味と法律上の意味や、民法上と相続税法上の意味とで内容が異なります。相続においては、手続で損をしないためにも、被相続人の財産の範囲を正確に把握することが大切です。

もっとも、財産の種類はさまざまで、その評価の仕方も複雑です。いきなり被相続人の財産について細かく把握しようと思っても、専門知識がなければやり方がよく分からず、正確な財産を把握できない可能性があります。また、自分で一から調査していては多大な時間と労力がかかるでしょう。

そこで、被相続人の財産を調査するにあたっては、相続の専門家に相談することをおすすめします。相続のプロに調査を依頼すれば、相続財産を正確に把握することができます。

税理士法人チェスターなら、相続財産の調査にも長けています。相続財産の調査の仕方が分からない、プロに相談したいという方は、税理士法人チェスターが親身にサポートいたします。

まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編