法定相続情報証明制度で相続手続きが簡単に!利用方法を徹底解説

「法定相続情報証明制度」は2017年5月29日から始まった制度で、被相続人と法定相続人の関係を法務局の登記官が認証するものです。

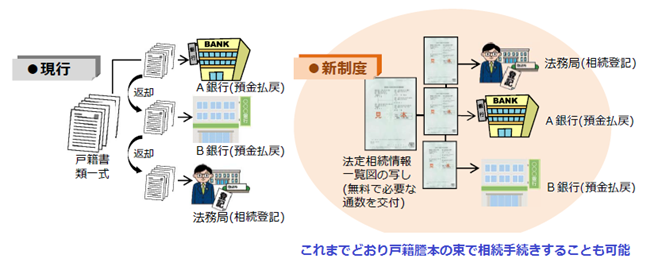

不動産の相続登記や銀行口座の名義変更などの相続手続きでは、これまで届け出先ごとに、相続人の出生から死亡までの戸籍謄本や住民票を提出しなければなりませんでした。戸籍謄本や住民票は被相続人が死亡した事実や法定相続人が誰であるかを確認するために必要な書類です。家族構成によって異なりますが、通常は複数の部数が発行されます。これらの書類の束を、複数の届け出先ごとに準備するため、時間と費用がかかっていました。

法定相続情報証明制度はこのような手間を軽減するために始まった制度で、一度だけ戸籍謄本を取り寄せて法務局で認証を受ければ無料で何部でも証明書が発行されます。また、2018年4月1日からは相続税の申告でも法定相続情報証明制度による証明書が使えるようになっています。

この記事では、法定相続情報証明制度について、どのようなときにどのようにして利用できるかを解説します。

この記事の目次 [表示]

1.法定相続情報証明制度とは?

法定相続情報証明制度は、被相続人と法定相続人の関係を法務局の登記官が認証する制度です。

戸籍謄本と家族関係の一覧図を法務局に届け出ると「法定相続情報一覧図の写し」が発行されます。一覧図の写しを戸籍謄本のかわりに提出することで、これまでより簡単に相続手続きができます。

なお、「法務局に行けば戸籍謄本の収集から一覧図の作成まですべて代行してもらえる」という誤解もあるようですが、法務局はあくまでも提出された情報に公的な認証を与えるだけです。戸籍謄本の収集と家族関係の一覧図の作成は相続人が自分で行う必要があります。弁護士、司法書士、税理士などの専門家に依頼することもできます。

この制度の主な目的には、次のようなものがあります。

- 不動産の相続登記を促進する

- 金融機関などの事務負担を軽減する

この制度が導入された当時は不動産の相続登記は義務ではなかったため、手続きのわずらわしさなどから相続しても手続きをしない人がいました。相続登記がされなければ、将来相続人が増えたときに権利関係が複雑になるだけでなく、所有者が不明になって土地活用に支障をきたすことが懸念されています。相続登記の手続きが簡単になることで、より多くの人が相続登記をするよう期待されています。

(なお、相続登記は2024年4月1日から義務化され、取得から3年以内に手続きをしなければなりません。)

金融機関などの事務負担の軽減も目的の一つです。金融機関では、提出された戸籍謄本をもとに被相続人と相続人の関係を確認する作業が大きな負担になっていました。相続人にとっても、金融機関に戸籍謄本を提出すると、金融機関側で確認が終わるまで返してもらえず、複数の届け出先がある場合に時間と労力がかかる原因となっていました。

法定相続情報証明制度を利用することで、相続人は一度に複数の金融機関で手続きができ、金融機関では相続人の確認作業が大幅に省力化できます。

2.法定相続情報証明制度が利用できる相続手続き

法定相続情報証明制度は、以下のような相続手続きで利用できます。戸籍謄本のかわりに「法定相続情報一覧図の写し」を提出します。

- 不動産の相続登記

- 銀行口座の名義変更

(対象の金融機関が制度に対応しているかを事前に確認することをおすすめします) - 相続税の申告

法定相続情報一覧図の写しの書式では、原則として通常の戸籍謄本に記載される続柄と同じように(「長男」「長女」「養子」など)実子と養子を区別できる表記にするようになっていますが、申出人の希望により、実子と養子を区別せずにどちらも「子」という表記にすることも可能です。

ただし、実子と養子を区別せず「子」と表記した法定相続情報一覧図は相続税の申告には利用することができず、引き続き戸籍謄本が必要となります。相続税法では不当な税逃れを防ぐために相続人に含めることができる養子の人数が制限されており、実子と養子の区別がつかない記載方法だと税法上の法定相続人の確定ができなくなってしまうためです。

3.法定相続情報証明制度を利用できるのは誰?

法定相続情報証明制度を利用できるのは、被相続人の相続人(相続人の相続人も含む)です。制度の申請は、民法上の親族や資格者代理人(弁護士、司法書士、税理士、行政書士など)が代理で行うことも可能です。

相続財産が預貯金のみで不動産がない場合でも、法定相続情報証明制度を利用することができます。

4.法定相続情報証明制度を利用する方法

法定相続情報証明制度を利用するには、次のような流れで手続きを進めます。

- 戸籍謄本など必要書類を集める

- 法定相続情報一覧図を作成する

- 法務局に申し出る

- 「法定相続情報一覧図の写し」が発行される

「何も準備しなくても法務局に行けば一覧図がもらえる」という誤解もあるようですが、家族関係の一覧図は相続人が自ら作成する必要があります。また、これまでどおり戸籍謄本は自分で、もしくは専門家に依頼して集めなければなりません。ただし各戸籍謄本の必要な部数は1部で足ります。

上記のそれぞれのステップについて、手続き方法を詳しくお伝えします。

4-1.戸籍謄本など必要書類を集める

法定相続情報証明制度を利用するには次の書類が必要です。

- 被相続人の出生から死亡までの戸籍謄本(除籍謄本)

- 被相続人の住民票の除票(取得できない場合は戸籍の附票)

- 相続人全員の戸籍謄本または抄本

- 申出人の住所・氏名が確認できるもの(住民票の写し、運転免許証・マイナンバーカード表面のコピーなど)

この他、場合によっては次の書類も必要になります。

- 法定相続情報一覧図に相続人の住所を記載する場合:各相続人の住民票の写し

- 親族が代理で手続きをする場合:委任状、申出人と代理人が親族であることがわかる戸籍謄本

- 資格者代理人が手続きをする場合:委任状、資格があることがわかる身分証明書の写し

4-2.法定相続情報一覧図を作成する

被相続人の出生から死亡までの戸籍謄本をもとに「法定相続情報一覧図」を作成します。法務局で一覧図を作成してもらえるわけではないので誤解のないようにしましょう。

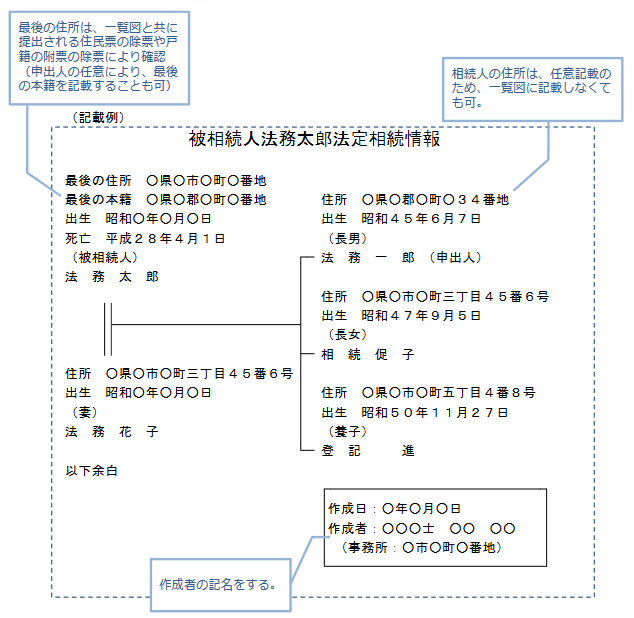

代表的な記載例は下の図のとおりですが、法務局のホームページでは、家族構成に応じた様式と記載例がExcel形式で公開されています。

引用:法務省発行資料

法定相続情報一覧図を作成するときは次の点に注意します。

- A4サイズの白い紙に記載。

- 相続人の住所の記載は任意。記載した場合は住民票の写しの提出が必要

- 相続放棄した人も記載。

- 廃除された相続人は記載しない。

4-3.法務局に申し出る

必要書類と一覧図が用意できれば、申出書に必要事項を記載して法務局(登記所)に申し出ます。申出ができるのは、次のいずれかの場所を管轄する法務局(登記所)です。

- 被相続人の本籍地

- 被相続人の最後の住所地

- 申出人の住所地

- 被相続人名義の不動産の所在地

手数料はかかりません。郵送で申し出ることもできますが、その場合は郵送料が必要です。

戸籍は法改正で何度か書き換えが行われており、被相続人の出生から死亡までの戸籍を取り寄せると、複数の種類の謄本が発行されることがほとんどです。一覧図を作成するためには、複数の戸籍を追跡して家族関係を正確に読み解く必要があり、家族関係が複雑な場合は被相続人が自分で必要書類の準備から一覧図の作成まで行うことが困難な場合もあります。

戸籍を読み取ることが難しい場合や、時間に余裕がない場合は、一連の手続きを弁護士、司法書士、税理士などの専門家に依頼することをおすすめします。

4-4.「法定相続情報一覧図の写し」が発行される

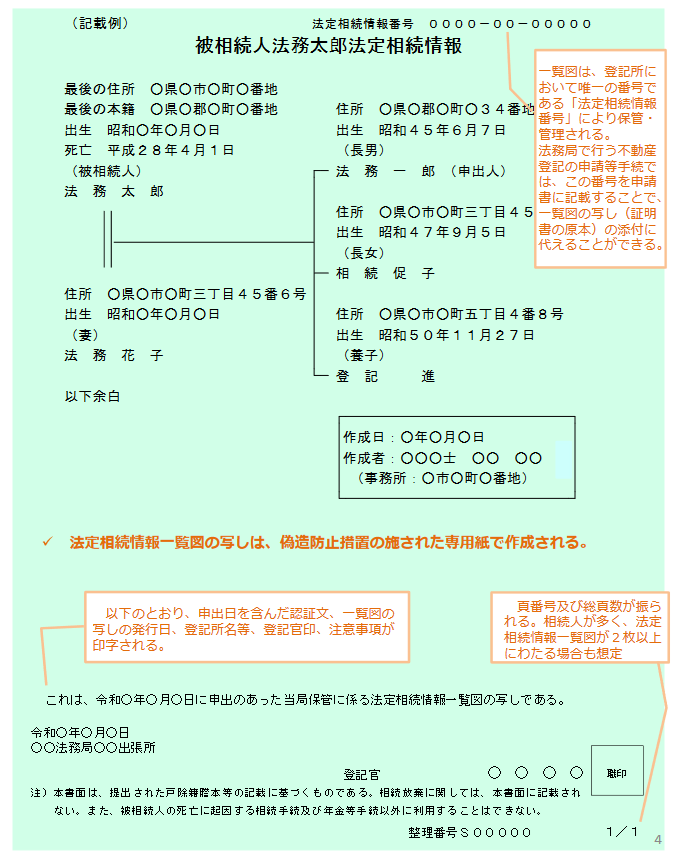

法務局に申し出ると、登記官が一覧図の内容を確認したのちに「法定相続情報一覧図の写し」が発行されます。一覧図の写しは下の図のような様式で、偽造防止対策がされた専用の用紙で発行され登記官による認証文が記載されます。

一覧図の写しは必要な部数が無料で発行されるため、届け出先が複数ある場合も便利です。提出された法定相続情報一覧図は法務局で5年間保存され、その期間内であれば一覧図の写しが再発行できます。

引用:法務省発行資料

5.法定相続情報証明申請後に様々な手続きができるようになる

法定相続情報証明制度は、相続登記や銀行口座、相続税申告など複数の相続手続きがある場合に大きなメリットがあり、そういった方は是非利用を検討したい制度です。

しかし、法定相続情報一覧図の写しが発行されて終わりというわけではなく、発行後にようやく様々な手続きに入ることができるようになるので、むしろここで解説した手続きは一連の相続手続きのスタートであると言えます。

相続登記や銀行の名義変更といった手続きはご自身で行うことも可能ですが手間もかかりますので、時間的・体力的に余裕がないという方は専門家に相談しましょう。

なお、相続税申告は他の相続手続きと比べて更に時間と手間のかかる作業や計算が発生します。

更に相続税申告には10か月という期限もありますので、相続税申告が必要な方は早めに税理士に相談すると良いでしょう。

【関連記事】

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、争族関係は法律事務所、不動産売却は不動産業へ…。

相続に関する様々な手続きにおいてプロの力を必要とされる方はそれぞれの専門家を探してこれだけの対応をしなければなりません。

でも、相続に関することならまずはチェスターへご相談頂ければもう安心です。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編