贈与税は誰が払う?いくら払う?計算方法・非課税の特例も解説

「贈与税は誰が払う税金なの?どのような場合にいくら払うの?」

この記事をご覧のみなさんはこのようにお悩みかと思います。

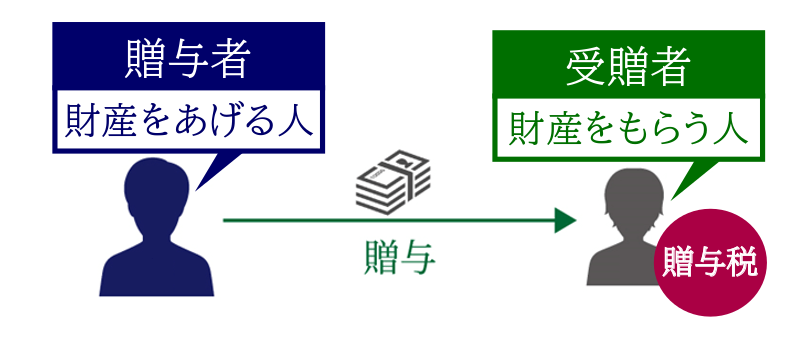

結論を言うと、贈与税を払うのは「財産をもらった人(受贈者)」です。しかし「贈与された=贈与税がかかる」という訳ではありません。

まとまった金額の贈与であっても、特例や控除を適用できれば、贈与税額がゼロ円になることもあります。

この記事では、贈与税はどのような場合に払う必要があるのか、贈与税額はどのように計算するかについて、税理士が詳しく解説します。

この記事の目次 [表示]

1.贈与税は誰が払う税金なのか

贈与税を払うのは、財産をもらった人です。財産をあげた人ではありません。

贈与とは、個人間において「財産をあげます」「財産をもらいます」という双方の合意により、財産を無償で譲渡することです。

この、財産を贈与する人のことを「贈与者(ぞうよしゃ)」、財産をもらう人のことを「受贈者(じゅぞうしゃ)」と呼びます。

贈与税は、贈与者が生きている間に贈与された財産に対して課税される税金です。

亡くなった人の財産を相続する場合や、遺言書によって財産を遺贈される場合は「相続税」が課税されます。

なお、個人が法人からもらった財産には「贈与税」ではなく「所得税」が課税されます。

贈与税について、詳しくは「贈与税とは?いくらから?計算方法から非課税になる特例までを解説」をご覧ください。

1-1.贈与税がいくらかかるかは税理士に相談を

贈与税がいくらかかるかどうかの判断は、必ず税金の専門家である税理士に相談をしましょう。

税理士に相談すれば、贈与税額の計算や申告手続きだけでなく、どのように贈与すれば贈与税や相続税の負担を減らせるかといったアドバイスを受けられます。

このサイトを運営している税理士法人チェスターは、相続税や贈与税を専門とする税理士法人です。

相続対策のための生前贈与などの相談を承りますので、まずはお気軽にお問合せください。

2.贈与税がかかる財産とかからない財産

実際に贈与された財産で、金銭的な価値があるものは、あらゆるものが贈与税の課税対象になります。

- 現金や預貯金

- 有価証券

- 不動産(土地・家屋)

- 事業用の財産

- 家財道具

- 貴金属や宝石

- 書画骨董など

なお、有価証券や不動産などは「贈与時の時価」を元に、贈与税が課税されます。贈与時の時価については、国税庁「財産評価基本通達」で定められた方法にて評価をします。

ただし、贈与していないように見えても贈与税がかかる場合や、逆に贈与に見えても贈与税がかからない場合もあります。

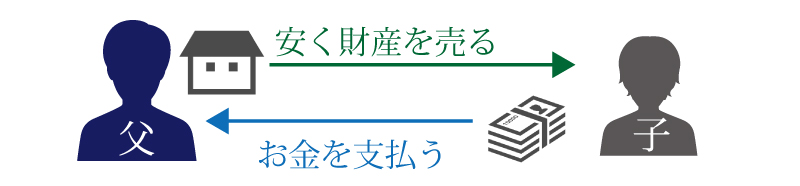

2-1.「みなし贈与財産」は贈与税がかかる

みなし贈与財産とは、財産を直接もらっていなくても、もらったときと同じ効果がある場合に、「贈与」を受けたと「みなされ」て贈与税の課税対象になる財産のことです。

例えば、「安く売ってもらった」とか「借金を帳消しにしてもらった」といった行為があてはまります。

- 無償または著しく低い価額で財産を譲ってもらった場合(低額譲渡)

- 無償または著しく低い価額で債務の免除などを受けた場合(債務免除等)

- 無償または著しく低い価額で利益を受けた場合(経済的利益の享受)

- 保険料を払っていないのに生命保険や損害保険の満期保険金を受け取った場合

- 契約者・被保険者・受取人が異なる生命保険契約に係る死亡保険金を受け取った場合

みなし贈与財産について、詳しくは「みなし贈与とは?該当するケース・回避する方法を事例で解説」をご覧ください。

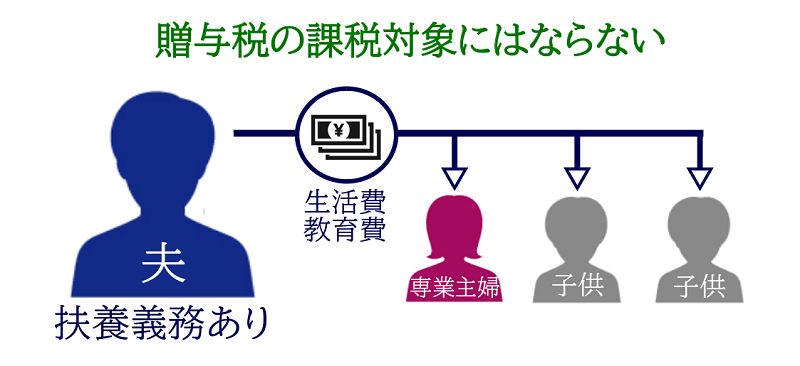

2-2.「非課税財産」は贈与税がかからない

非課税財産とは、個人からもらった財産であっても、贈与税がかからない財産のことです。

- 扶養義務者から生活費や教育費として必要な都度もらったもの

- 社会通念上相当と認められる冠婚葬祭等の贈答金(香典・花輪代・年末年始の贈答など)

例えば、1人暮らしをしている大学生の子どもに、親が毎月一定額の生活費を仕送りしても、贈与税はかかりません。

この理由は、親子間には「扶養義務」があり、生活費を「必要な都度」仕送りしている場合は、非課税とされているためです。

ただし、教育費や生活費として仕送りをしてもらった金銭で、子どもが貯金をしたり車を購入したりした場合は、非課税財産にはならずに贈与税の課税対象となるため注意が必要です。

詳しくは「親子間の贈与も贈与税がかかる?かからないケースや非課税になる方法を解説」をご覧ください。

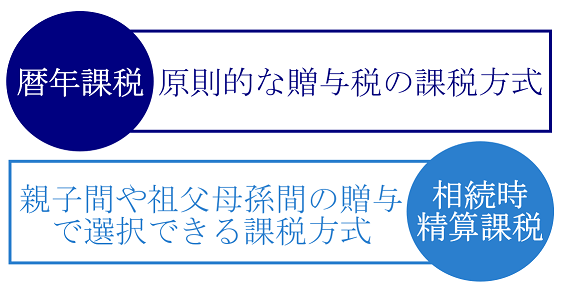

3.贈与税の課税方法は2種類ある

贈与税には「暦年課税」と「相続時精算課税」という2種類の課税方法があり、贈与者と受贈者との関係性や贈与した時の年齢によって、選択できる課税方法が異なります。

暦年課税と相続時精算課税は、どちらも1年間(1月1日~12月31日まで)に受けた贈与に対して贈与税が課税されますが、控除額や税率が異なります。

なお、相続時精算課税を一度選択すると、暦年課税に変更することはできません。

3-1.暦年課税

暦年課税とは、贈与者と受贈者の関係性を問われない、贈与税の原則的な課税方法のことです。

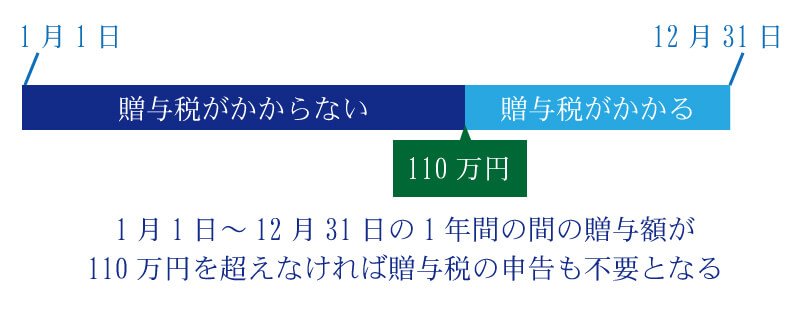

暦年課税には基礎控除があり、1年間にもらった財産の合計額が110万円を超えなければ、贈与税は課税されません(申告も不要)。

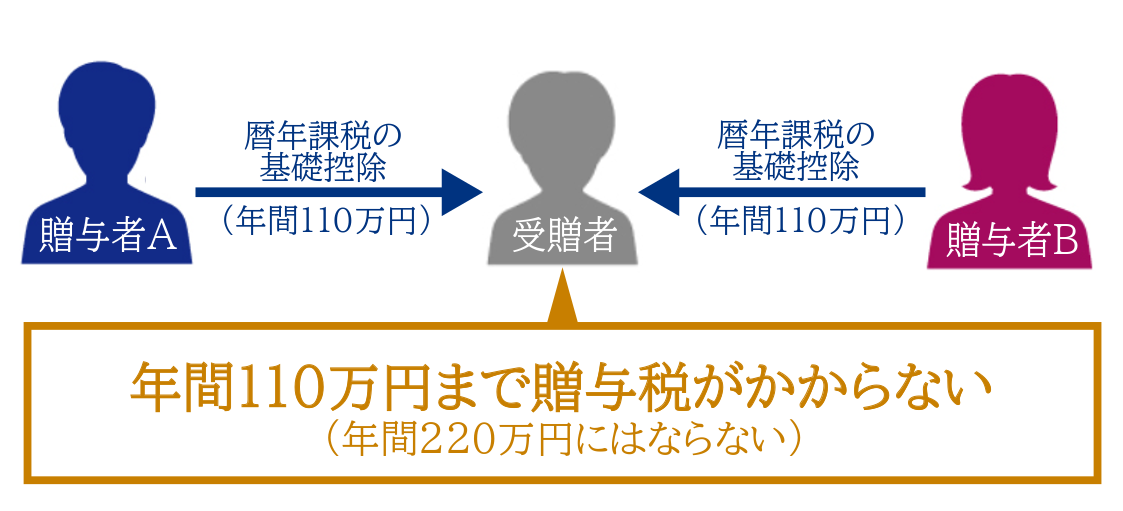

暦年課税における年間110万円の基礎控除は、財産をあげた人(贈与者)ごとに別々に枠があるものではありません。

例えば、父親と母親から100万円ずつもらった場合は、受贈者が年間にもらった額は200万円となるため、贈与税の基礎控除額を差し引いた90万円(贈与合計200万円-基礎控除額110万円)が、贈与税の課税対象になります。

また、暦年課税には「生前贈与加算」というルールがあり、贈与者の相続開始前の一定期間内にもらった財産の価額は、相続財産の価額に持ち戻して相続税を課税することとなります。

暦年課税について、詳しくは「暦年課税とは?相続時精算課税制度との違い・ポイントや注意点も解説」をご覧ください。

3-2.相続時精算課税

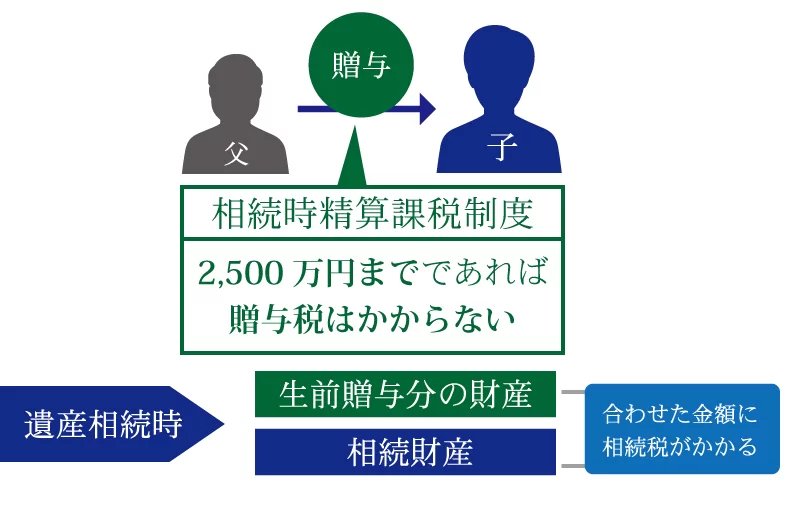

相続時精算課税とは、原則「60歳以上の両親(や祖父母)」から「18歳以上の子ども(や孫)」という直系血族間で贈与をした際に選択できる、贈与税の課税方法のことです(贈与者と受贈者の年齢は贈与があった年の1月1日の時点で判定)。

相続時精算課税には特別控除があり、同じ贈与者(特定贈与者)からもらった財産が累計2,500万円以下であれば、贈与税はかかりません(特別控除額の残額は翌年以降に繰り越せる)。

しかし、特定贈与者からもらった財産の価額は、贈与者が死亡したときに相続財産の価額に持ち戻して、相続税が課税されます。

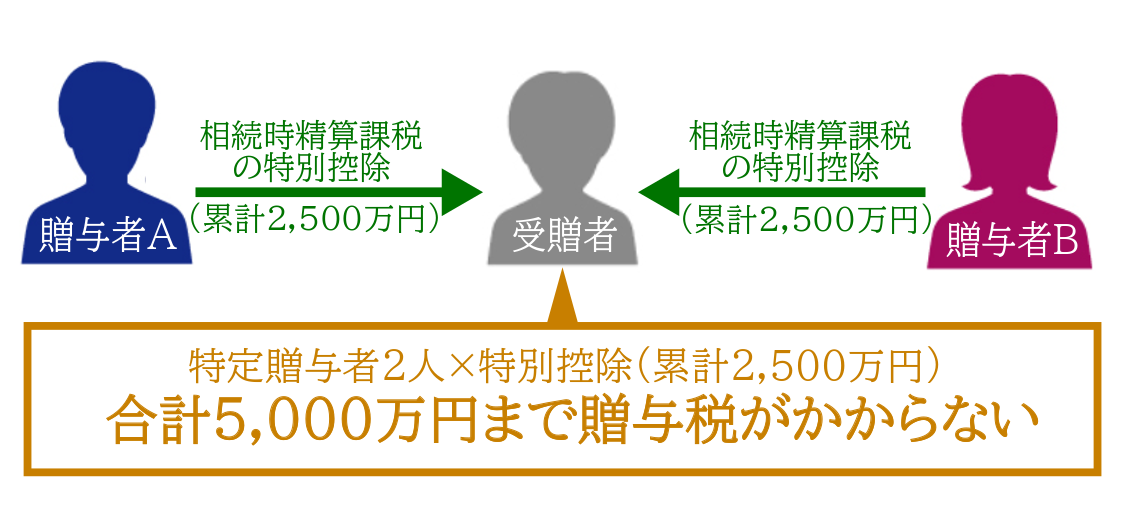

相続時精算課税における特別控除額は、指定した贈与者ごとに別々に枠が設定されます。

例えば、父親と母親から財産をもらった場合、それぞれの贈与について相続時精算課税を選択すれば、最高5,000万円(累計2,500万円×2人分)まで贈与税はかかりません。

また、令和6年1月1日からは、2,500万円の特別控除額とは別に、年間110万円の基礎控除額が新設されました。この基礎控除額は、特別控除額のように指定した贈与者ごとに別々に枠が設定されるのではなく、受贈者1人あたり年間110万円となります。

相続時精算課税の基礎控除を適用した財産の価額については、相続財産の価額への持ち戻しは不要です。

相続時精算課税について、詳しくは「相続時精算課税制度とは何か?メリットやデメリットも全て解説!」をご覧ください。

4.贈与税額の計算方法と税率

暦年課税と相続時精算課税における、それぞれの贈与税の計算方法や税率についてご紹介します。

4-1.暦年課税における贈与税の計算方法

暦年課税における贈与税の計算方法は、以下のとおりです。

4-1-1.暦年課税には「一般税率」と「特例税率」がある

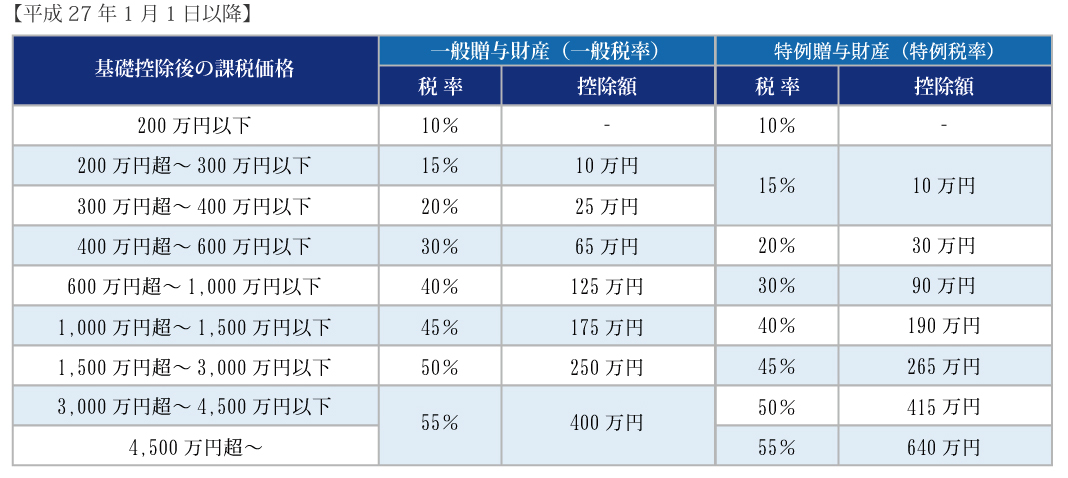

暦年課税には「一般税率」と「特例税率」の2種類の税率があり、受贈者の年齢や誰から財産をもらったかによって税率が異なります。

- 一般税率:特例税率が適用される場合以外の贈与に適用

- 特例税率:18歳以上の人が両親や祖父母など直系尊属から財産をもらった場合に適用

それぞれの税率と控除額は、基礎控除後の課税価格(1年間にもらった財産の合計額から基礎控除額110万円を引いた金額)をもとに、以下の表のとおり定められています。

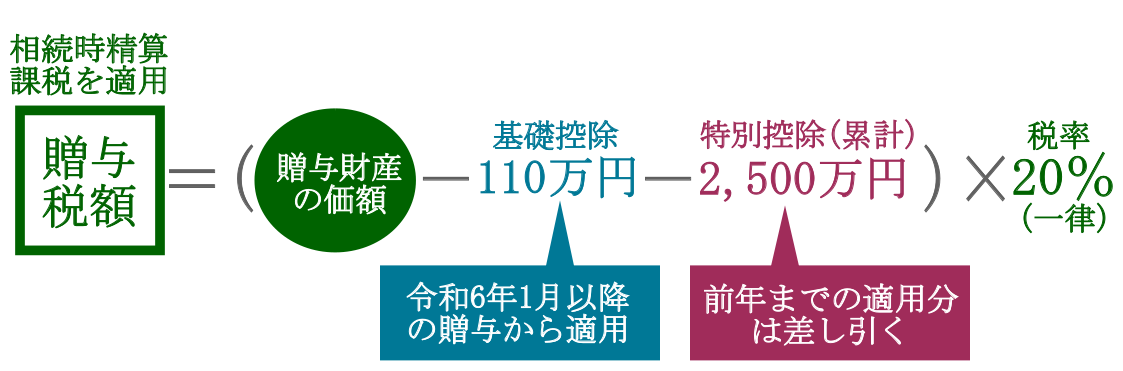

4-2.相続時精算課税における贈与税の計算方法

相続時精算課税を適用するときに指定した贈与者からもらった財産については、以下の式で贈与税を計算します。

相続時精算課税を適用した贈与財産が合計2,500万円を超えた場合、超過分の財産については、一律20%の税率で贈与税が課税されます(令和6年以降は基礎控除後の贈与財産が合計2,500万円を超えた場合)。

なお、複数の贈与者からの贈与に相続時精算課税を適用する場合は、年間の基礎控除額110万円は、同じ年にそれぞれの贈与者からもらった財産の金額に応じて按分します。贈与者ごとに別々に基礎控除の枠があるものではありません。

5.贈与税は誰がいくら払う?計算シミュレーション【早見表あり】

以下は、暦年課税による贈与税がいくらになるかを示す早見表です。

例えば、親から1,000万円の贈与を受けた場合、受贈者が成人していれば「特例税率」を適用するため、贈与税額は177万円です。

ただ、特例税率や一般税率のどちらを使うべきか判断できなかったり、一般税率と特例税率が混在したりすることもあるかと思います。

この章では3つのケースを元に、暦年贈与による贈与税額をシミュレーションするので参考にしてください。

(なお、以下のシミュレーションで贈与する金銭は、いずれも住宅取得等資金ではないものとします。住宅取得等資金の贈与に相続時精算課税を適用する場合は、贈与者の年齢の要件はありません(令和8年12月31日までの時限措置)。)

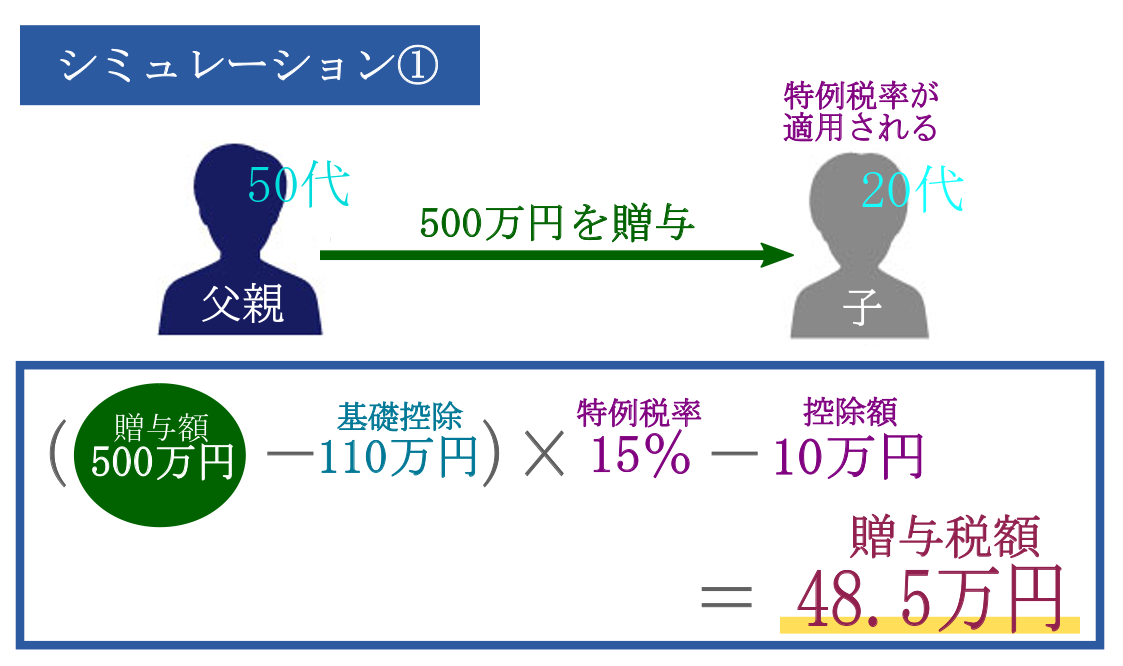

5-1.父親(50代)が子(20代)に500万円を贈与

父親(50代)が子(20代)に500万円を贈与する場合、贈与税を払うのは受贈者である子(20代)です。

このシミュレーションモデルは親から子への贈与ですが、贈与者である父親は50代ですので、相続時精算課税は選択できず、暦年課税による贈与を選択することとなります。

暦年課税を適用した贈与税の計算式は以下のとおりで、直系尊属から18歳以上の子への贈与であるため税率は「特例税率」が適用されます。

このシミュレーションモデルの場合、受贈者である子は贈与税額48.5万円を支払うこととなります。

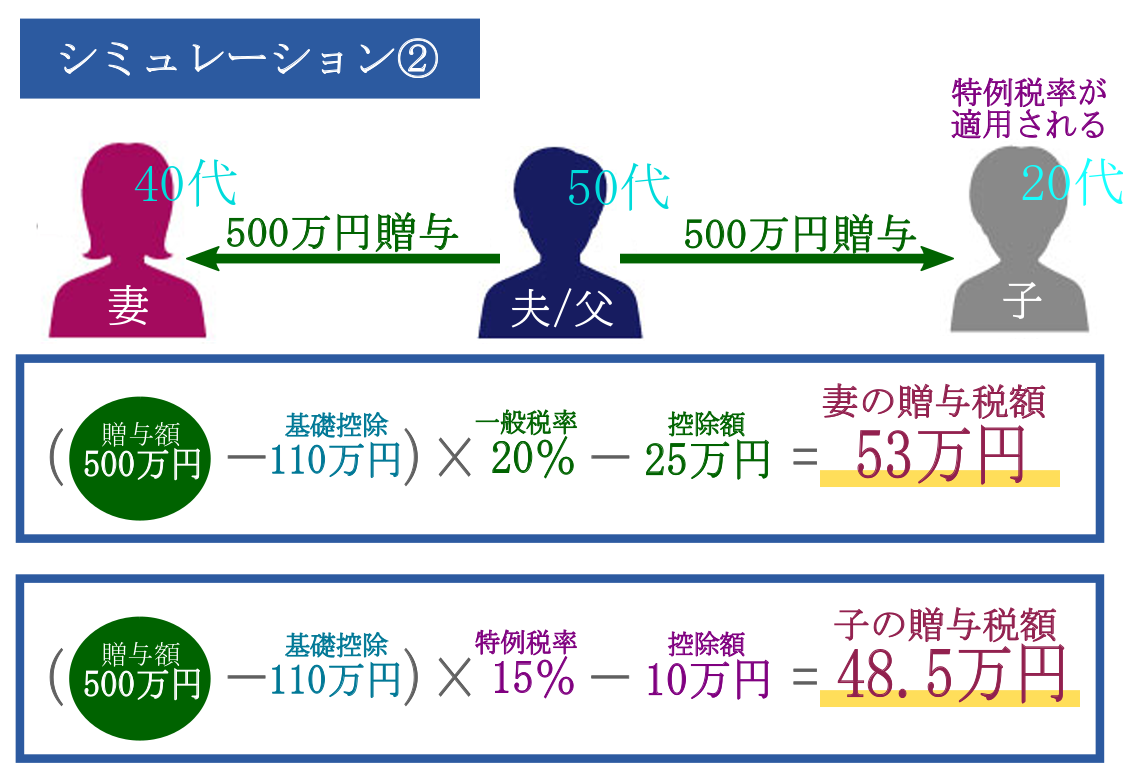

5-2.夫(50代)が妻と子に500万円ずつ贈与

夫(50代)が妻(40代)と子(20代)に500万円ずつ贈与する場合、贈与税を払うのは受贈者である妻と子です。

夫婦間の金銭の贈与については、相続時精算課税は適用できないため、暦年課税による贈与を選択することとなります。

また、親から子への金銭の贈与についても、贈与者である父親は50代ですので相続時精算課税は適用できず、暦年課税による贈与を選択することとなります。

暦年課税による具体的な贈与税の計算方法は、以下のとおりです。

このシミュレーションモデルの場合、受贈者である妻は贈与税額53万円を、受贈者である子は贈与税額48.5万円を支払うこととなります。

5-3.父親(50代)から300万円・叔父(40代)から200万円贈与

同じ年に父親(50代)から300万円、叔父(40代)から200万円を贈与される場合、子であり甥姪である受贈者は、年間合計500万円を贈与されることとなります。

どちらの贈与についても相続時精算課税は適用できないため、暦年課税による贈与を選択することとなります。また、直系尊属から18歳以上の受贈者への贈与とそれ以外の贈与があるため、暦年課税の「特例税率」と「一般税率」が混在することとなります。

「特例税率」と「一般税率」が混在する場合の贈与税の計算方法は、以下のとおりです。

このシミュレーションモデルの場合、子であり甥姪である受贈者は、贈与税額50.3万円(父親からの贈与分29.1万円+叔父からの贈与分21.2万円)を支払うこととなります。

6.贈与税がかかる場合は申告・納付の義務がある

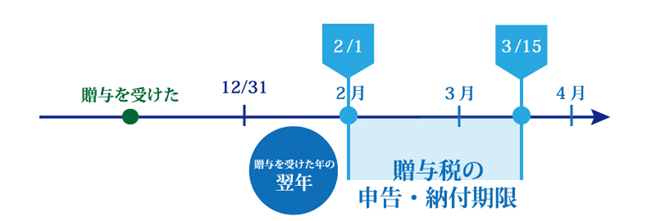

贈与税を支払う場合は、贈与された年の翌年2月1日から3月15日までの間に、贈与税の申告と納付をする義務があります。

なお、相続時精算課税を選択する場合は、初回の申告で「相続時精算課税選択届出書」と、受贈者の戸籍謄本などを税務署に提出します。

贈与税の申告書の提出先は、財産をもらった人(受贈者)の住所地を管轄する税務署です。

贈与税の納付方法は、金融機関や税務署での現金納付のほか、30万円以下であればコンビニエンスストアで納めることもできます。また、専用サイトからクレジットカードによる納付もできますが、別途、決済手数料がかかります。

贈与税の申告書の書き方や添付書類について、詳しくは「自分で出来る?贈与税申告書の作成・提出方法をすべて解説!」をご覧ください。

7.贈与税が非課税になる特例や控除もある

直系尊属からの贈与や夫婦間の贈与である場合、贈与財産や贈与する目的によっては、贈与税が非課税になる特例や控除を適用できます。

なお、これらの贈与税が非課税になる特例を適用すれば贈与税がゼロ円になる場合でも、贈与税の申告や指定書類の提出は必要ですのでご注意ください。

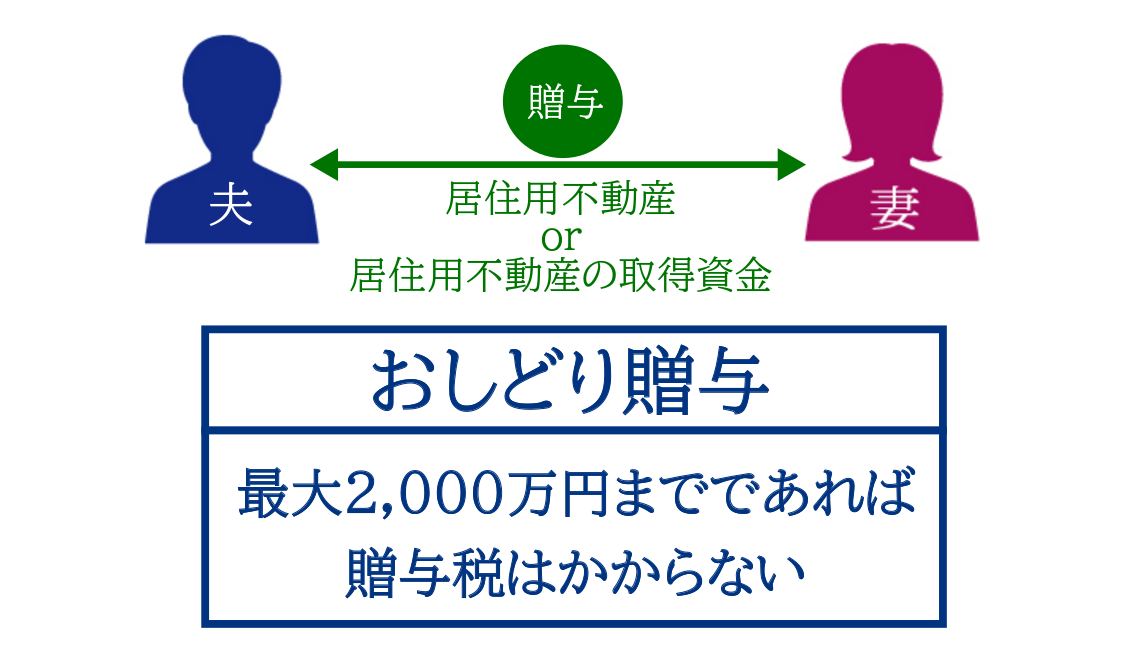

7-1.贈与税の配偶者控除(おしどり贈与)

贈与税の配偶者控除(通称:おしどり贈与)とは、婚姻期間が20年以上の夫婦間において、居住用不動産(または取得資金)の贈与があった場合に適用できる、贈与税の特例のことです。

贈与された財産価額から、暦年課税の基礎控除額110万円に加え、最高2,000万円まで控除することができます。

贈与税の配偶者控除について、詳しくは「おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説」をご覧ください。

7-2.住宅取得等資金贈与の非課税特例

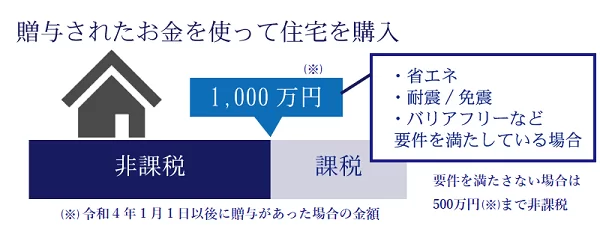

住宅取得等資金贈与の非課税特例とは、直系尊属(父母や祖父母等)からマイホームの新築・購入・増改築の資金援助を受けた場合に、受贈者や住宅の一定の要件を満たせば、一定額まで贈与税が非課税になる特例のことです。

令和8年12月31日までの贈与について適用でき、非課税となる限度額は以下のとおりです。

住宅取得等資金贈与の非課税特例について、詳しくは「住宅取得等資金贈与の非課税特例とは?要件・手続き・必要書類【2024年以降】」をご覧ください。

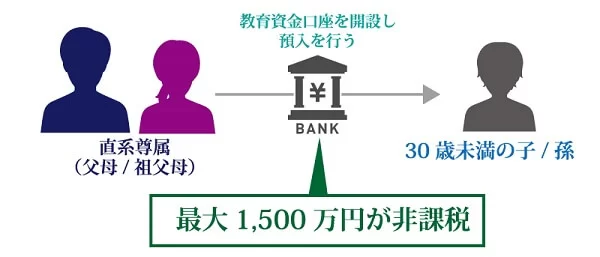

7-3.教育資金の一括贈与

教育資金の一括贈与とは、直系尊属(父母や祖父母等)から教育資金を一括で贈与された場合、最大1,500万円(習い事等は500万円)まで贈与税が非課税になる特例のことです(令和8年3月31日まで)。

教育資金の一括贈与では、金融機関で教育資金口座を開設し、その口座を経由して贈与を行います。

教育資金の一括贈与について、詳しくは「教育資金贈与はいつまで?対象項目や改正における注意点【最新版】」をご覧ください。

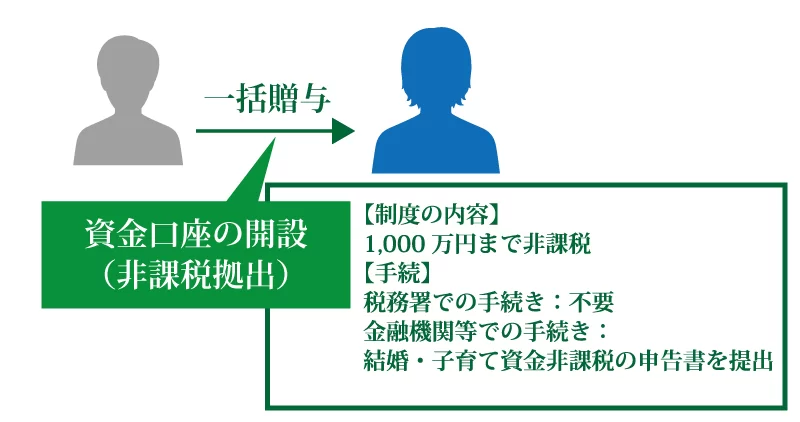

7-4.結婚・子育て資金の一括贈与

結婚・子育て資金の一括贈与とは、直系尊属(父母や祖父母等)から結婚や子育てのための資金を一括で贈与された場合、最大1,000万円(結婚資金は300万円)まで贈与税が非課税になる特例のことです(令和9年3月31日まで)。

こちらも、金融機関で専用口座を開設する必要があります。

結婚・子育て資金の一括贈与について、詳しくは「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

8.まとめ

贈与税を払うのは「受贈者(財産をもらった人)」ですが、贈与をされれば必ずしも贈与税が課税される訳ではありません。

財産の価額が暦年課税の基礎控除を下回る場合や、相続時精算課税の基礎控除や特別控除を下回る場合は、贈与税はかかりません。

また、贈与税が非課税になる特例や控除を適用できれば、まとまった金額の贈与をしても、贈与税がゼロ円になることもあります。

特に親子間の贈与を検討されている方は、必ず税理士に相談して、最適な贈与方法のアドバイスをもらいましょう。

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続専門の税理士法人です。

生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。相続税関連でお悩みの方は、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編