終活はいつから始める?平均年齢・年齢別やるべきことを解説

「終活」はいつから始めれば良いのでしょうか?

公的年金の受給開始年齢である65歳辺りから自分の時間が取れるようになり終活を始める方が多い傾向がありますが、早く始めることで不慮の事故や予期せぬ病に備える事ができます。

特に相続税対策は時間がかかるため、早めのスタートをおすすめします。

本記事ではいつから終活を始めるべきか、年齢別の終活、注意点について解説していきます。

この記事の目次 [表示]

1.終活とは?いつからやるべき?

終活とは「人生の終わりに向けた活動」という意味で、「終活」という言葉は2009年頃から広まり、新聞や雑誌・メディアなど様々な媒体で取り上げられるようになりました。

身の回りの整理やエンディングノートの作成など終活では判断力や体力・決断力などが必要となります。よって気力・体力があり、自分の時間がもてるようになる65歳前後から始める人が多いです。

65歳は公的年金の受給開始年齢です。繰り下げ受給をしない方は65歳から年金を受け取りリタイア、アルバイト・パートに再就職又は家でのんびりされる方が多く自分の時間がとりやすくなっています。

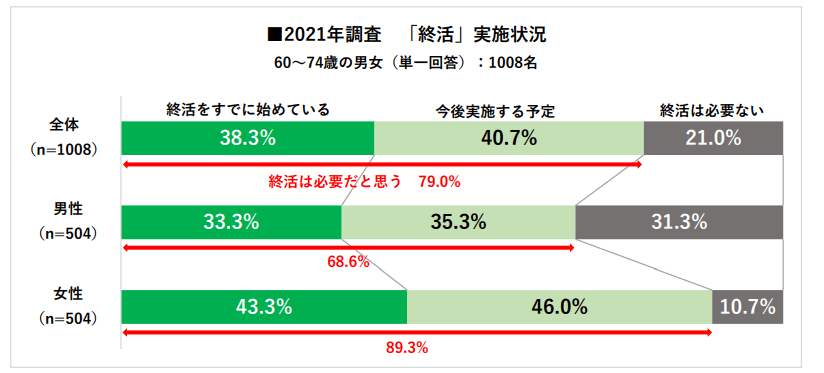

女性誌が60~74 歳の男女を対象に行った調査によると、既に終活を始めている人は全体で38.3%となっています。

「今後実施する予定」の人の割合を加えると79%の方が終活の必要性を感じています。

同調査では「必要だと思う終活」の問いに対して「家具や家の中の荷物整理・処分」「金融口座・金融商品の整理」「衣類やアクセサリーなど身に着けるものの整理・処分」などモノ・財産・情報の生前整理が上位を占めています。

同調査では、終活を始めたきっかけとして、親族・家族の死、自分・配偶者の健康状態悪化、定年退職、コロナ禍が挙げられています。

2.早く終活を始めるメリット

終活は「死後」を想像してしまい暗いイメージを抱く方もいらっしゃるかもしれませんが、今までの自分を見つめ直し未来に向かって生きる活動でもあります。

終活をしないまま人生の終わりを迎えてしまうと、残された家族や周囲の方が、葬儀・お墓、相続や遺品整理など全てを行わなければならず負担が重くなってしまうでしょう。

また、病気になった際には終末期医療で家族が延命措置などについて選択をすることになります。選択により病気が悪化した場合には、家族が「私のせいでこうなってしまったのでは」と後悔してしまうケースは少なくありません。

いつ人生の終わりがくるかは誰にも分かりませんので、終活は思い立った時に始めることをおすすめします。

終活は体力と気力を要する作業で、医療・介護・葬儀やお墓など自身にとって重要な事柄も判断することになります。

そのためできるだけ早めにエンディングノート・遺言書の作成、必要に応じてお墓の準備や弁護士・税理士との契約などを行いその後は定期的に見直しましょう。

3.年齢別の終活~20代から70代まで~

①.20代

20代の方ができる終活には以下の3点があります。

- エンディングノートの作成

- SNSアカウント・デジタル財産の管理

- 両親・祖父母の終活の手助け

エンディングノートは地方自治体もしくは大阪法務局・大阪司法書士会のホームページからダウンロードが可能です。

上記のエンディングノートにはいざという時の連絡先や家系図、預貯金などの口座番号・金融機関名、デジタルデータのID・パスワードとデータの処理について、葬儀やお墓などについて記入項目があります。詳しくは下記の記事をご参照ください。

終活のはじめはエンディングノートから。活用のコツや記載項目を解説

フォーマットは定められていませんので、自分の意思、身近な人に向けて残しておきたい事を市販のノートに書いても構いません。

20代はSNSを利用している方が多い世代ですので、もしものことがあった場合にアカウントのID・パスワード、アカウントを削除するか又は残しておくかを記入しておきましょう。

またサブスクリプションやネット銀行への預金、ネット証券会社にある有価証券などデジタル財産は身近な人でも気づかないことがありますので、もエンディングノートに記入しておくことをおすすめします。

両親や祖父母が終活を始める年代でもありますので、一緒に行うのも良いでしょう。

老後に向けた資産形成も早くから始める事で時間を味方につけることが可能となります。預貯金を始め、余裕がある方は積立投資・つみたてNISAを検討しましょう。

②.30代

30代では結婚・出産・マイホーム購入など大きなイベントを迎える人も多いでしょう。

結婚や出産・転職などライフイベントがあった方は○年後にマイホームを購入、○年後に子供が小学校入学など分かる範囲で今後のライフプランを書き、ライフプランに沿った資産の形成をおすすめします。

エンディングノートに加え遺言書の作成も視野に入る時期と言えます。

遺言書には自筆証書遺言・秘密証書遺言・公正証書遺言があり、それぞれメリット・デメリットがあります。詳しく下記の記事をご参照ください。

自筆証書遺言のメリット・デメリットと保管制度・方式緩和について徹底解説

③.40代

40代は健康状態に変化がある人が増える時期ですので、持病がある方はエンディングノートを作成し服薬状況や、かかりつけの病院などを記載しておきましょう。

老後資金の資産形成は、遅くても40代後半には本格的に始める事をおすすめします。

自身に必要な老後資金を試算し、目標金額に向けて貯金や投資でコツコツと増やしていきましょう。40代はまだ時間が有りますので、積立投資やつみたてNISA、iDeCoへの加入などで将来に備えることが可能です。

子供がいる方は物が多いかもしれませんが、定期的に断捨離と身辺整理を行っておきましょう。40代で葬儀社や弁護士・税理士と生前契約を結ぶ方もいます。

弁護士には「死後委任契約」という自身が亡くなった後の手続きを委託できます。また、元気なうちに税理士に相談しておく事で、相続税対策や自身が亡くなった後の相続税申告を依頼できます。

参考:死後事務委任契約とは?希望する最期を迎えるための生前準備

④.50代

50代はエンディングノート・遺言書の作成に加え、お墓の購入や葬儀社との契約など本格的に動き出す人が増える時期です。

子供がいる方は教育費がかかる時期でもありますが、可能な限り老後資金を蓄えておくことをおすすめします。

親の介護が必要となる年代でもありますので、医療・介護の補助制度について今から把握しておきましょう。自分に医療・介護が必要になる年齢で役に立つことがあります。

子供が大きくなったファミリー世帯ではマイホームを買い替える方が多い年代です。

老後の住まいや金銭面を考慮し慎重に買い替えを行いましょう。

⑤.60代

60代に入ると退職する人、退職後を意識する人が多くなります。

老後資金を確保するためにも、退職後に年金収入のみとなった場合の収支シミュレーションをおすすめします。

相続に関しては財産をリストアップし財産目録を作る、遺言書を書くなど具体的な終活を始めましょう。いらない財産を処分する、利用していない金融機関の口座を解約するなど財産の整理も定期的に行いましょう。

人によっては体力が低下し「思うように体が動かない」と感じる機会が多くなります。

気力・判断力があるうちに、エンディングノートや遺言書を作成しておきましょう。

⑥.70代以降

70代以降は自分の時間が増えますので、時間をかけて終活ができます。

しかし気力・体力面で「終活が大変」と感じる方が多くなる年齢ですので、家族や身近な人と一緒に終活を行いましょう。

多くの地方自治体では終活サポート事業を行っていますので、単身の方は役所に相談することをおすすめします。

参考:

終活サポート事業|春日井市

豊島区終活あんしんセンター|豊島区

エンディングノート・遺言書の作成、車や家・有価証券など資産の売却・処分、老前整理などを行っていきましょう。

老前整理・生前整理に関しては、こちらの記事をご覧ください。

お墓の購入や葬儀社との契約、死後委任契約なども検討しましょう。

4.終活で注意するべきこととは?

- 増加する終活トラブル

- 単身世帯・ファミリー世帯の終活ポイント

- 相続税対策は早めに準備を

①.増加する終活トラブル

終活の一環として身の周りのものを整理し、処分する際に「宅配買い取りサービス」や「フリマアプリ」を利用する人が増えています。

宅配買い取りサービスとは、売りたいものを梱包し業者に送付して査定、買い取りを依頼すするものですが、全国の消費生活センターには「事前にウェブサイト上で査定した額と実際の査定額が違った」「買い取りを断った品物に傷がついた状態で返送された」などの相談が寄せられています。

宅配買い取りサービスを利用する際には、事前に業者を比較・検討した上で決定しましょう。

またフリマアプリはリサイクルショップや買い取りサービスなど業者に売却するより高く売れることがありますが、個人間の取引でトラブルが起こる事もあります。

遺品整理事業者の中には悪質な業者も存在し、「『今日決めてもらったら安くなる』と言われ依頼しても作業を始めてくれない」などのトラブルが存在します。

生前整理を行う、信頼できる遺品整理業者をエンディングノートに書いておくなどの方法で対処しましょう。

②.単身世帯・ファミリー世帯の終活ポイント

単身世帯もしくはファミリー世帯という環境によって終活で注意すべきポイントは異なります。

単身の方は自身が高齢・認知症になった時に備えて、成年後見制度や孤独死を防ぐ「見守りサービス」を検討してみましょう。

また、自身が亡くなった後の事務手続きや相続を血縁者以外に依頼する場合は契約書や委任状が必要となりますので役所や弁護士などに相談し、準備しておきましょう。

ファミリー世帯では、医療・介護・相続について話し合い事前に家族間で情報を共有しておきましょう。子供がいる家庭は、相続・相続税対策について全員で相談しながら決定することをおすすめします。子供が複数いる場合には兄弟姉妹間で争いが起きないよう、遺言書の内容を共有し残しておくと良いでしょう。

③.相続税対策は早めに準備を

相続財産の額が「3000万円+600万円×法定相続人の数」を超える際には基本的に相続税が課されます。

財産をリストアップし合計額を計算、必要に応じて相続税対策を行いましょう。

相続税対策の代表的なものとして生前贈与がありますが、生前贈与は一般的に暦年課税方式の基礎控除額110万円を利用した相続税対策です。

数年に分けて贈与するケースが多く、早めの準備が必須です。

他には不動産の購入、生命保険への加入といった相続税対策がありますが、どちらも早めに取りかかる必要があります。

相続税対策に関しては、50代からのスタートをおすすめします。

参考:【相続税対策22選+7つの控除】注意点・節税効果を税理士が解説!

5.終活は早めに始めましょう

人生の終わりが何歳になるかは誰にもわかりません。よって終活を始める時期は早ければ早いほど良いでしょう。

中でも相続税対策は早めにスタートする必要があり、税理士など専門家へ相談することで自身に適した対策ができ相続人の負担を軽減できることがあります。

この記事を参考に年齢別の終活や終活の注意点について知り、実際にアクションを起こしていきましょう。

税理士法人チェスターは、相続税を専門にしている税理士法人です。年間3,000件を超える申告を行っており、業界トップクラスの実績があります。

相続税対策をお考えの方は、ぜひお問い合わせください。

≫ 税理士法人チェスターへのお問い合わせはこちらから

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

その他