投資信託の相続手続きを解説│手続きの流れと相続税評価額計算法

投資信託を相続するときは、相続人が投資信託口座を開設し、そこに故人の投資信託を移す手続きをします。また、相続税の申告が必要な場合は、投資信託の価額を評価する必要があります。

投資信託の相続手続きは金融機関により異なるため、事前の確認が必要です。また、価額の評価は相続発生時点(被相続人の死亡時点)にさかのぼって行うほか、未収分配金の加算や源泉税の控除など複雑な計算を伴います。

この記事では、投資信託の相続手続きの流れと、種類ごとの投資信託の相続税評価について解説します。

この記事の目次 [表示]

1.投資信託を相続するときの手続きの流れ

投資信託の相続手続きの流れは、以下のとおりです。

投資信託の相続手続き

- 投資信託を取引していた金融機関へ連絡

- 財産調査を実施

- 残高証明書を取得

- 必要書類の準備

- 口座開設

- 必要書類の提出

- 名義変更手続き

投資信託の相続手続きでは、相続人が新たに投資信託口座を開設する必要があります。銀行預金の手続きに比べて時間がかかる傾向にあるため、余裕をもって手続きしましょう。

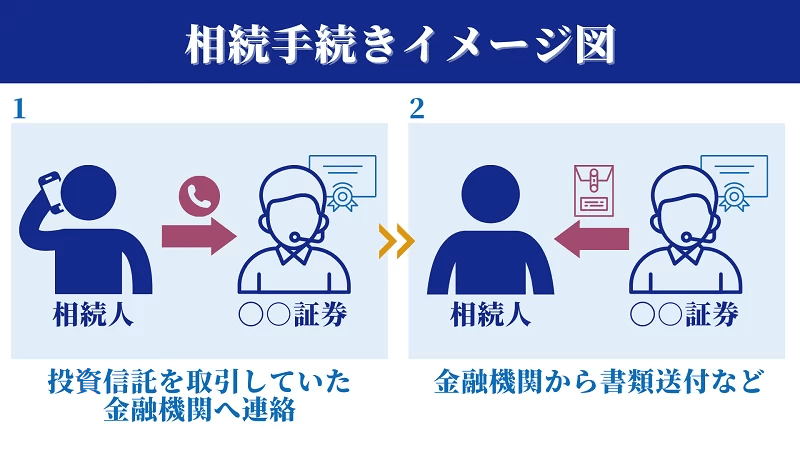

1-1.金融機関に連絡し、必要書類の送付を受ける

▲相続手続きイメージ図(相続発生の連絡)

相続手続きに必要な書類や手続きの流れを確認するため、故人が投資信託を取引していた金融機関へ連絡します。連絡先として相続専用ダイヤルがあれば、そこへ電話しましょう。相続手続き専門の担当者が応対してくれるため、スムーズに手続きできます。

投資信託の相続手続きを進める第一歩は、金融機関へ連絡することからはじまります。

1-2.財産調査を実施する

故人が保有している財産を調査します。おもな調査方法は、以下の5つです。

故人の財産調査の方法

- 故人の自宅を探す

- 郵便物をチェックする

- 銀行預金の取引状況を確認する

- スマホ・PCのブックマークを確認する

- 電子メールをチェックする

故人の住まいで通帳や郵便物、投資信託の取引明細がないか確認します。郵送物に代わってメールで案内することもあるため、電子メールの確認も重要です。

相続手続きが進むなかで、あとから通帳や証券会社の取引が見つかると滞ってしまいます。スムーズに手続きを進めるためにも、財産調査は早めに着手しましょう。

1-3.残高証明書を取得する

相続税申告のため、金融機関で相続発生日時点の残高証明書を取得しておきましょう。取得のために必要な書類は、以下のとおりです。

残高証明書を取得するために必要となるおもな提出書類

- 名義人の死亡が確認できる戸籍謄本等

- 届出人が相続人であることが分かる戸籍謄本等

- 届出人の実印および印鑑証明書(発行後6ヶ月以内のもの)

※「法定相続情報一覧図の写し」があれば戸籍謄本等の提出は不要

残高証明書は、取得を依頼してから2週間程度で手元に届きます。相続税の申告をスムーズに進めるためにも、残高証明書の取得は早めに依頼することをおすすめします。

1-4.必要書類を準備する

投資信託の相続手続きに必要な提出書類は、以下のとおりです。

| 1.遺言書がある場合 |

|---|

|

| 2.遺産分割協議書がある場合 |

|---|

※「法定相続情報一覧図の写し」があれば戸籍謄本等の提出は不要 |

| 3.相続人代表を選任して手続きする場合 |

|---|

※「法定相続情報一覧図の写し」があれば戸籍謄本等の提出は不要 |

※提出書類は各金融機関で異なるため、取引金融機関へ確認が必要です。

相続手続きの進め方により、必要な書類は異なります。遺言書がある場合を除き、相続人全員の署名や実印の押印が必要です。計画を立てて書類を準備しないと手続きが進みません。

必要書類を提出してから名義変更が完了するまで、およそ1ヶ月かかります。スケジュールを意識して、早めにほかの相続人に声をかけ、必要書類を準備することが大切です。

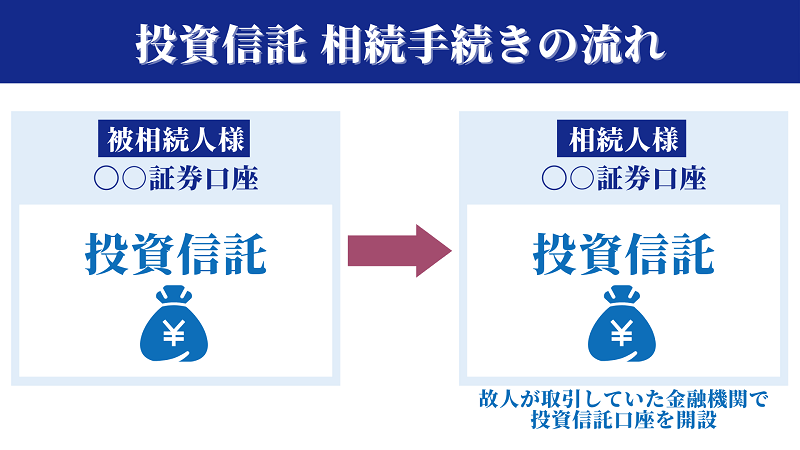

1-5.故人が取引していた金融機関に自分名義の口座を開設する

▲投資信託相続手続きの流れ

投資信託を相続するには、故人が取引していた金融機関で投資信託口座を開設する必要があります。投資信託は故人の名義のまま解約できません。相続するために、故人名義の口座から相続人名義の口座へ投資信託を移す必要があります。

引き継いだ投資信託をそのまま持ち続けるか、解約して現金化するかは相続人が判断します。

1-6.必要書類を金融機関に提出する

準備した書類を故人が取引していた金融機関へ郵送または来店にて提出します。相続手続きの期日まで時間がない人は、その場で書類の不備がないかどうかを確認できる「来店での手続き」をおすすめします。来店予約が必須な金融機関もあるため、事前に確認したうえで必要書類を提出しましょう。

1-7.名義変更手続きをする

必要書類に不備がなければ、書類の提出後2週間から1ヶ月程度で相続手続きが完了します。今後は相続人名義の投資信託として持ち続けることも解約することも可能です。

相続人が多いほど提出書類は増え、相続手続きの時間と負担も増えます。とくに関係性の薄い相続人に書類の記入や印鑑証明書の取得を依頼することは、心理的にも負担がかかる要因です。大勢の相続や関係性の薄い相続人がいるときは、相続手続きの専門家に依頼することをおすすめします。

1-7-1.投資信託の相続の流れは証券会社によって異なるため要確認

相続手続きの進め方は、それぞれの証券会社によって異なります。たとえば故人と同じ証券会社に口座開設を求める場合もあれば、すでに他社で保有している投資信託口座へ移管できる場合もあります。相続手続きは各証券会社独自のルールです。証券会社により対応できることが異なるため、相続の流れは事前に確認することが重要です。

2.投資信託の種類別相続税評価方法

投資信託の相続税評価額は、以下4つの種類で計算方法が異なります。

投資信託の種類

- 一般的な投資信託

- MRF

- 外貨建MMF

- 上場投資信託(ETF・REIT)

相続発生日に解約した場合を基準として財産評価する点が、投資信託における相続税評価の特徴です。解約した場合に発生する信託財産留保額や解約手数料、利益が出ていた場合の所得税等を控除して投資信託の相続税評価を算出します。

投資信託は日々値動きする商品です。相続税の計算に大きく影響を与える財産であるため、被相続人が所有していた投資信託に応じた正確な評価方法を確認しましょう。

2-1.一般的な投資信託の評価方法

▲一般的な投資信託の評価方法

| 用語 | 意味 | 確認手段 |

|---|---|---|

| 基準価額 | 投資信託の価格 | 新聞 インターネット |

| 信託財産留保額 | 解約のときに払う手数料 | 運用会社のHP 投資信託目論見書 |

▲投資信託に関する用語の説明

投資信託の相続税評価額は、相続発生日に解約を申出した結果、証券会社から受け取れる価額です。基準価額は1口あたりの価格で表示する場合と、1万口あたりの価格として表示する場合があります。

図で表した評価方法は、1口あたりの価格として表示する場合の計算方式です。1万口当たりの価格として表示した基準価額で計算するときは、基準価額を1万で割って計算する必要があります。

解約時にかかる手数料とは、おもに信託財産留保額となります。

基準価額に口数をかけた金額から、解約時にかかる手数料を差し引いたものが一般的な投資信託の相続税評価額です。

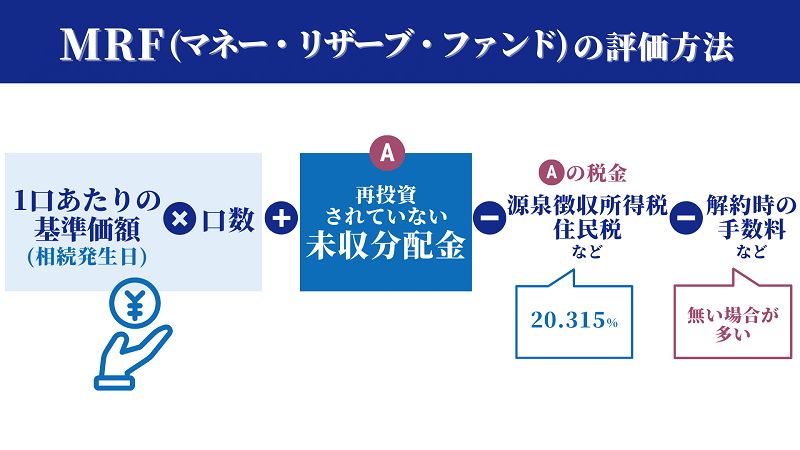

2-2.MRF(マネー・リザーブ・ファンド)の評価方法

▲MRF(マネー・リザーブ・ファンド)の評価方法

MRFとは、安全性の高い公社債で運用される投資信託のことです。銀行預金から証券口座への入金や株などを売却したお金は、自動的にMRFへ入金されます。

証券会社でMRF以外の有価証券を購入する場合は、MRFを売却して購入代金に充てられます。利便性の高い口座であるため、証券会社で取引のあるほとんどの人が保有している投資信託です。

MRFの相続税評価も価格に口数をかけたものから、税金や解約時にかかる手数料を差し引いて計算します。MRFは運用利回りが0.01%未満で未収分配金がほとんどなく、税金や解約時にかかる手数料もありません。一般的には価格に口数をかけた金額がMRFの相続税評価額となります。

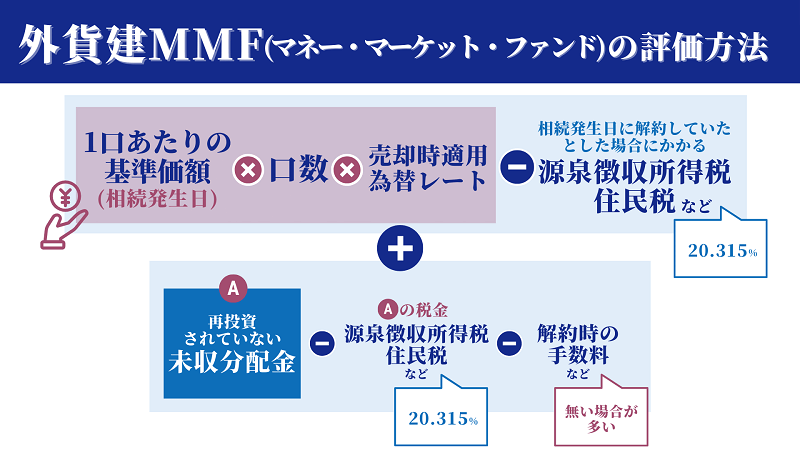

2-3.外貨建MMF(マネー・マーケット・ファンド)の評価方法

▲外貨建MMF(マネー・マーケット・ファンド)の評価方法

外貨建MMFとは、信用力の高い短期の債券で運用される比較的安全性が高い投資信託です。外貨建MMFの評価方法は、相続発生時点の為替レートで円としての評価額を算出することが特徴的です。使用する為替レートは取引のある金融機関から採用するため、取引先に確認する必要があります。

MRFとは異なり、未収分配金が発生する場合があるため、為替レートとともに取引金融機関への確認が必要です。1口あたりの基準価額に口数をかけて円に換算し、税金と解約時にかかる手数料を差し引いた金額が外貨建MMFの相続税評価額です。

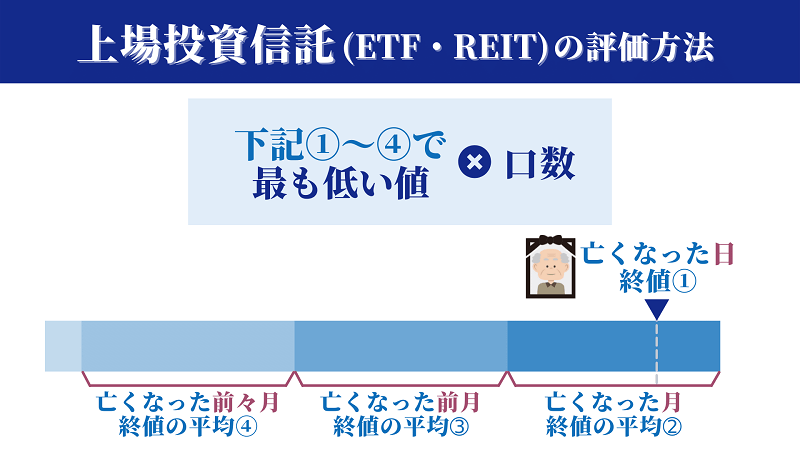

2-4.上場投資信託(ETF・REIT)の評価方法

▲上場投資信託(ETF・REIT)の評価方法

上場投資信託とは、金融商品取引所で取引できる投資信託です。金融商品取引所に上場する投資信託であるため、値動きはリアルタイムで変動し、取引所が開いている時間帯はいつでも取引できます。上場株式にとても近い投資信託です。

上場投資信託の相続税の評価方法は、相続発生日付近の終値でもっとも低い終値を計算します。亡くなった日の終値だけでなく、直近3ヶ月間の終値平均も用いて相続税評価額を計算できます。上場投資信託の終値に口数をかけた金額が、上場投資信託の相続税評価額です。

2-4-1.評価額の計算は証券会社に依頼することも可能

評価額の計算は、故人が取引していた証券会社に依頼できる場合があります。相続発生時点で解約した場合の受取金額をもとに評価する投資信託の相続税評価は、専門知識のない人が計算することは困難です。誤って計算してしまい、実際より少ない金額で相続税を納めてしまうと、追徴課税を受けるリスクがあります。

証券会社に依頼すれば、故人が所有していた投資信託の基準価額や信託財産留保額が記載された書面を受け取れます。正しく計算するためにも、故人が取引していた投資信託の情報は証券会社から入手しておきましょう。

3.投資信託の相続に関するQ&A

投資信託は専門用語が多く、慣れない人には難しく感じるものです。さらに自分の名義でない投資信託を相続すると、より多くの不安や疑問が生じます。スムーズにもれなく相続手続きを進めるためにも、不安や疑問点は事前に解決しておきましょう。

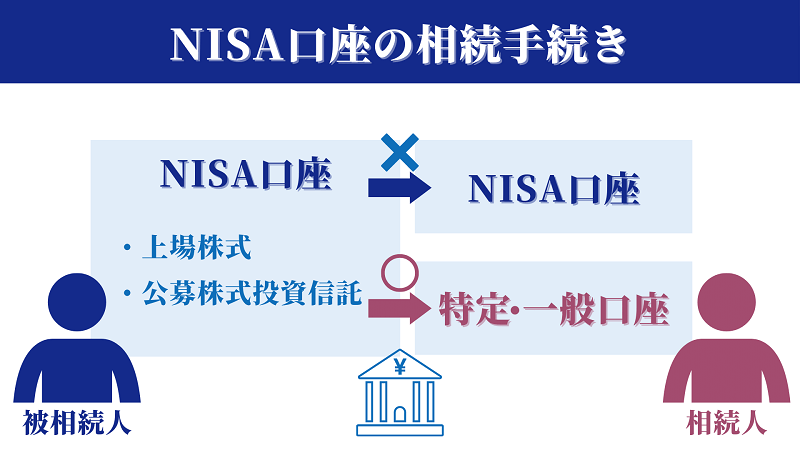

3-1.積立NISAは相続できるのか?

▲NISA口座の相続手続き

故人がNISA(積立NISA)口座で運用していた株式や投資信託は、相続人のNISA口座では運用できません。NISA口座内の株式や投資信託を相続する場合は、相続人の特定口座か一般口座のいずれかに受け入れることになるためです。

NISA口座で運用した投資信託は、売却益や配当金にかかる税金が非課税となります。故人から相続するのであれば、税コストを抑えられるNISA口座で運用したいと考えるものです。しかし相続で引き継ぐ場合、相続人のNISA口座では引き継がれない点に注意しましょう。

3-2.相続後は確定申告しなければならない?

相続した投資信託を引き続き保有する場合は、原則として所得税等の確定申告が必要です。

投資信託は状況に応じて、以下3つの取引口座を選べます。源泉徴収ありの特定口座で取引する場合は、確定申告をしないこともできます。

投資信託取引口座の種類

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

確定申告とは、1年間の所得を申告し納税額を確定することです。投資信託売却時の利益や収益から生み出された普通分配金を申告します。確定申告が面倒だと感じる人は、投資信託を相続するときに特定口座(源泉徴収あり)を取引口座に指定することをおすすめします。

3-3.現金と投資信託の相続はどっちがお得?

| 銘柄 | 4月1日 相続発生日 | 10月1日 相続手続完了日 |

|---|---|---|

| 投資信託A | 100万円 | 200万円 |

| 投資信託B | 100万円 | 50万円 |

| 現金 | 100万円 | 100万円 |

▲投資信託と現金の値動き

現金と投資信託のどちらがお得になるかは、投資信託の値動きによります。投資信託は相続手続き完了までに時間がかかるため、相続税として課税される金額と実際に受け取る金額が異なります。

たとえば投資信託Aの場合、相続手続き完了時の値が200万円に倍増しているため、現金で相続するより100万円お得です。相続手続き完了時に50万円まで下がっている投資信託Bは、50万円損します。

投資信託と現金のどちらがお得かどうかは、相続手続きが完了したときの投資信託の価格によって異なります。

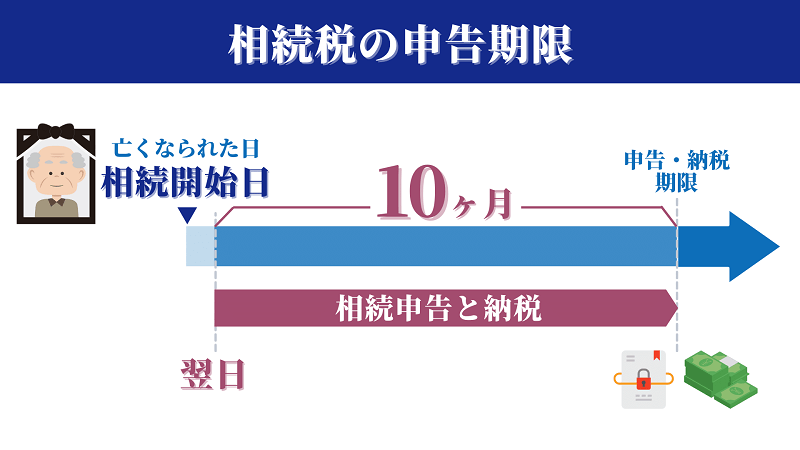

4.投資信託における相続手続きの期限

▲相続税の申告期限

投資信託の相続手続きは、相続税の納税期限前に完結しましょう。相続税の申告・納税期限は、相続開始日の翌日から10ヶ月以内です。10ヶ月で銀行預金や投資信託といった財産を評価し、納税すべき相続税を計算し、申告と納付を実施します。

被相続人が残す現金で相続税を払えない場合は、相続財産の一部売却が必要です。このような不測の事態に対処するためにも、投資信託の相続手続きは納税期限前に完結しておきましょう。

5.相続税の計算方法

相続税は、以下の手順で計算します。

相続税の計算手順

- 課税対象となる遺産の総額を確認

- 基礎控除の範囲を超えているか確認

- 相続税の総額を計算

- 各人の相続税を計算

5-1.課税対象となる遺産の総額を確認する

課税対象となる主な相続財産

- 相続財産(①土地②建物③上場株式④投資信託⑤銀行預金)

- みなし相続財産(①生命保険②死亡退職金)

- 相続開始前3年以内(※)の贈与財産(※令和9年から段階的に「7年以内」まで延長)

- 相続時精算課税制度の適用を受けた贈与財産

まずは相続税の課税対象となる財産の相続税評価額を確認します。相続税評価額は相続税を計算するもととなる金額であるため重要です。

土地や建物、銀行預金や投資信託などが課税対象となる財産です。これらの財産を国税庁が定めた相続財産の評価ルールにしたがって評価し、課税対象となる遺産総額を確認します。

5-1-1.信託財産留保額・譲渡益税などの控除が必要

投資信託を評価するときは、信託財産留保額や所得税等の控除が必要です。相続発生日に解約した場合を基準として財産評価するため、解約時にかかる費用を差し引けます。

基準価額に所定の割合(0~0.5%程度)をかけたものが、信託財産留保額にあたります。所得税等は、解約したときの値上がり益に対して20.315%をかけた額です。解約した場合に発生する信託財産留保額や利益が出ていた場合の所得税等を控除して、投資信託の相続税評価額を算出します。

5-2.基礎控除額を超えている場合に相続税がかかる

課税対象となる遺産の総額が基礎控除の金額を超えていた場合、相続税がかかります。相続税がかかるかどうかの判断基準となる基礎控除の計算方法は、以下のとおりです。

基礎控除額の計算方法(相続税)

3000万円+(600万円×法定相続人の数)

基礎控除額と相続財産の総額を比較して、相続財産が上回らなければ相続税の申告は不要です。

5-3.相続税の総額を計算する

課税遺産総額から相続税の総額を計算します。相続税の総額を計算する手順は、以下のとおりです。

相続税の総額を計算する手順

- 課税遺産総額を確認 (相続財産から債務控除・基礎控除したもの)

- 各相続人が法定相続分にしたがって相続した場合を想定し試算

- 各相続人の仮の相続税を合計して相続税の総額を算出

相続税の総額は実際の遺産分割に関係なく、法定相続分にしたがって相続した場合を想定します。ここで算出した各相続人の仮の相続税額を合算したものが相続税の総額です。

5-4.相続人ごとの相続税の額を計算する

各相続人の相続税を求める計算式は、以下のとおりです。

各相続人の相続税額を求める計算式

各相続人の実際の相続税額=相続税の総額×(各相続人が相続した遺産の価額÷課税対象となる遺産の総額)

相続税の総額を各相続人が遺産を取得する割合で按分し、実際に支払う相続税額を算出します。配偶者の税額軽減の特例や未成年者控除など、税額控除の適用を受けられる場合は、算出した相続税額から差し引いて納付相続税額を求めます。

5-4-1.相続税の大まかな目安

法定相続分にしたがって相続した場合、故人の資産総額に対する相続税の目安は以下のとおりです(配偶者の税額軽減の特例を利用して試算)。

| 相続税の目安(配偶者がいる場合) | |||

|---|---|---|---|

| 資産総額 | 相続人 | ||

| 配偶者と子1人 | 配偶者と子2人 | 配偶者と子3人 | |

| 4000万円 | 0円 | 0円 | 0円 |

| 5000万円 | 40万円 | 10万円 | 0円 |

| 8000万円 | 235万円 | 175万円 | 138万円 |

| 1億円 | 385万円 | 315万円 | 263万円 |

| 2億円 | 1670万円 | 1350万円 | 1218万円 |

| 相続税の目安(配偶者がいない場合) | |||

|---|---|---|---|

| 資産総額 | 相続人 | ||

| 子1人 | 子2人 | 子3人 | |

| 4000万円 | 0円 | 0円 | 0円 |

| 5000万円 | 160万円 | 80万円 | 20万円 |

| 8000万円 | 680万円 | 470万円 | 330万円 |

| 1億円 | 1220万円 | 770万円 | 630万円 |

| 2億円 | 4860万円 | 3340万円 | 2460万円 |

6.相続税の申告書の書き方

相続税は「相続税の申告書」を用いて申告します。相続税の申告書は第1表から第15表で構成されており、国税庁のホームページか税務署窓口で入手可能です。相続税の申告が必要なケースは、以下のとおりです。

相続税の申告が必要なケース

- 相続財産の合計が基礎控除の範囲を超える場合

- 配偶者控除といった特例を利用したい場合

- 相続時精算課税制度を利用していた場合

相続税の申告書は、提出必須なものと条件次第のものがあります。記入方法は申告書に添付の冊子「相続税の申告のしかた」に詳しく記載されているため、合わせて確認しておきましょう。

6-1.提出すべき書類を確認する

相続税の申告書は第1表から第15表まであります。相続税の申告内容によって、書類の提出有無が異なります。具体的な内容は、以下のとおりです。

「相続税の申告書」における各項目の具体的な内容

- 第1表:課税価格・相続税額について

- 第2表:相続税の総額について

- 第3表:農業を営む相続人がいる場合について

- 第4表:相続税の加算金額の計算書

- 第4表の2:暦年課税分の贈与税額控除額の計算書

- 第5表:配偶者の税額軽減について

- 第6表:未成年者控除・障害者控除について

- 第7表:相次相続控除について

- 第8表:外国税額控除などについて

- 第9表:生命保険金などについて

- 第10表:退職手当金などについて

- 第11表:相続税がかかる財産明細書

- 第12表:農地の納税猶予適用などについて

- 第13表:債務葬式費用などについて

- 第14表:相続財産に加算される贈与財産などについて

- 第15表:相続財産の種類別価額表

6-2.提出が必須な書類

相続税の申告で、提出必須な書類は以下のとおりです。

提出必須の書類

- 第1表:相続税の申告書

- 第2表:相続税の総額の計算書

- 第11表:相続税がかかる財産の明細書

- 第13表:債務及び葬式費用の明細書

- 第15表:相続財産の種類別価額表

6-3.場合によって提出が必要な書類

場合によって提出すべき書類もあります。以下は、比較的利用頻度の高い書類です。利用頻度の高い書類であるため、記載内容も合わせて確認しておきましょう。

申告内容によって提出が必要な申告書の書類

- 第4表:相続税額の加算金額の計算書

- 第4表の2および第14表:暦年贈与に関する計算書

- 第5表:配偶者の税額軽減額の計算書

- 第6表:未成年者控除額・障害者控除額の計算書

- 第7表:相次相続控除額の計算書

- 第9表:生命保険金などの明細書

- 第10表:退職手当金などの明細書

- 第11・11の2表の付表1:小規模宅地等についての課税価格の計算明細書

7.投資信託の相続手続きは専門家に任せるとスムーズでおすすめ

投資信託の相続手続きは金融機関により異なるため、相続手続きに慣れない人は大きな負担を感じます。とくに投資信託の相続税評価は困難で、相続と金融の専門知識も必要です。

慣れない投資信託の相続手続きを効率よく進めるには、相続の専門家に相談することをおすすめします。司法書士法人チェスターは、相続手続き専門の司法書士法人です。投資信託の手続きのみならず、相続手続き全体を円滑にサポートします。お困りのときは、ぜひ司法書士法人チェスターへお気軽にご相談ください。

また投資信託の相続税評価計算にお困りの場合は、税理士法人チェスターへご相談ください。税理士法人チェスターは、相続税専門の税理士法人です。投資信託の財産評価について、豊富な経験と知識を持ち合わせています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編