個人事業を行っているお父さんから息子さんへの、事業承継の4つのポイント

個人事業を行っている高齢となった父から息子へ事業を承継しようとお考えの方、廃業に伴う手続きやどのような税金が発生するのかきちんと把握していますか?

事業を承継する際に必要な手続きや流れについてご説明します。

きちんと理解しておきましょう。

この記事の目次 [表示]

1,個人事業を事業承継するために知っておくこと

(1)父の廃業に必要な手続きとは?

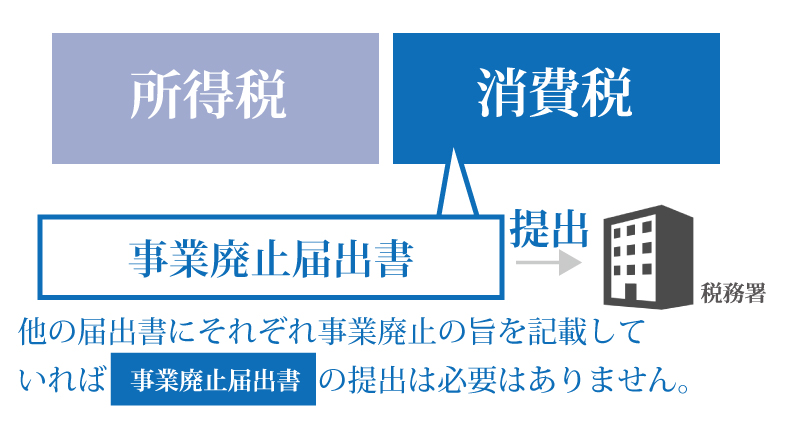

廃業に関係する税金は所得税と消費税の2種類です。それぞれの状況に合わせて提出書類がすこし異なりますのでしっかり確認しましょう。

まず所得税に関係するものとして「個人事業の廃業届出書」を税務署に提出します。

そしてお父さんが廃業して収入が全くなくなる場合には「所得税の青色申告の取りやめ届出書」の提出が必要となります。一方、アパートやマンションなどを経営していて、廃業後にも不動産所得があるというような場合には提出はいりません。

次に、消費税については「事業廃止届出書」を提出します。なお、下記の届出書にそれぞれ事業廃止の旨を記載すれば、事業廃止届出書の提出は必要ありません。

1つめは「消費税簡易課税制度選択不適用届出書」で、簡易課税制度を適用していた場合に提出します。

2つめは「免税事業者」があえて課税事業者を選んでいた場合に必要な「消費税課税事業者選択不適用届出書」です。免税事業者であればこの場合を除いて、基本的に消費税に関わるこれらの書類の提出は必要ありません。

2,事業承継するには贈与することが必要?

お父さんから息子さんへ事業承継する方法としては、無償で提供できる「贈与」を行うケースが大多数を占めてます。事業用資産等を時価で売却する、という方法もありますが贈与の方が圧倒的に多いです。

3,贈与した場合は贈与税が発生する

(1)贈与税の計算のために区分する

贈与すると贈与税が発生する場合がありますので、どのように計算して割り出すのかご紹介しましょう。

まずは贈与するものを2つに区分します。※土地や建物などの不動産は下記4でご紹介するため一度置いておきます。

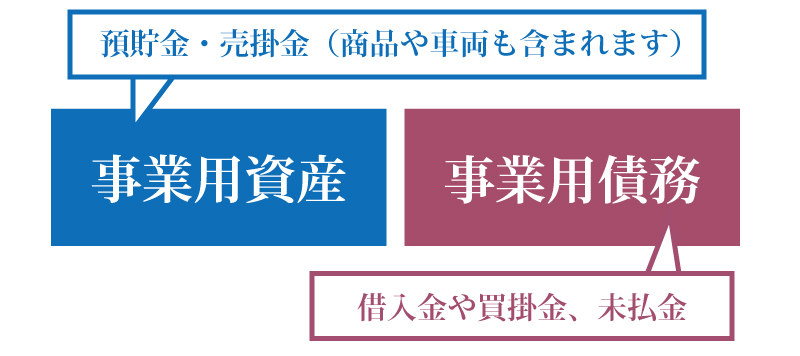

一つ目の区分は「事業用資産」です。これは預貯金や売掛金などのプラスになるもので、商品や車両なども含まれます。

もう一つは「事業用債務」です。資産とは逆にマイナスになるもので、借入金や買掛金、未払金などが当てはまります。

(2)贈与税は資産と債務の差で決まる

二つに分けることができたら、それぞれの金額を合計します。そして、「事業用資産」から「事業用債務」を差し引きします。この差額が110万円以下となれば贈与税は発生しません。資産額と比べて債務額が大きいほど、差引額は小さくなりますから贈与税が発生しないまたは少なくなる可能性が高くなります。差額が110万円を超えた場合、この差額から110万円を引いた額が課税価格と呼ばれ、これによって贈与税の額を計算するための税率が決まります。

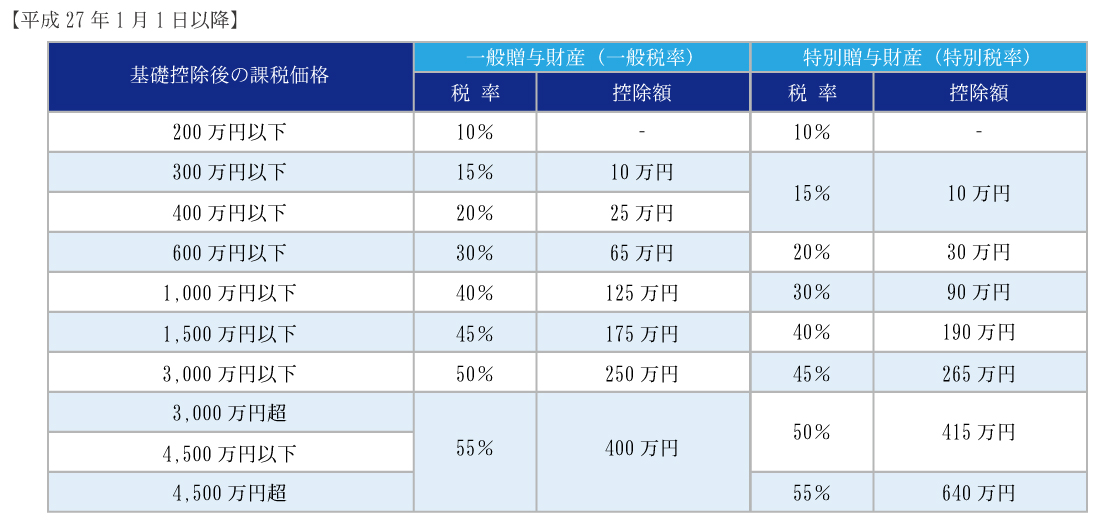

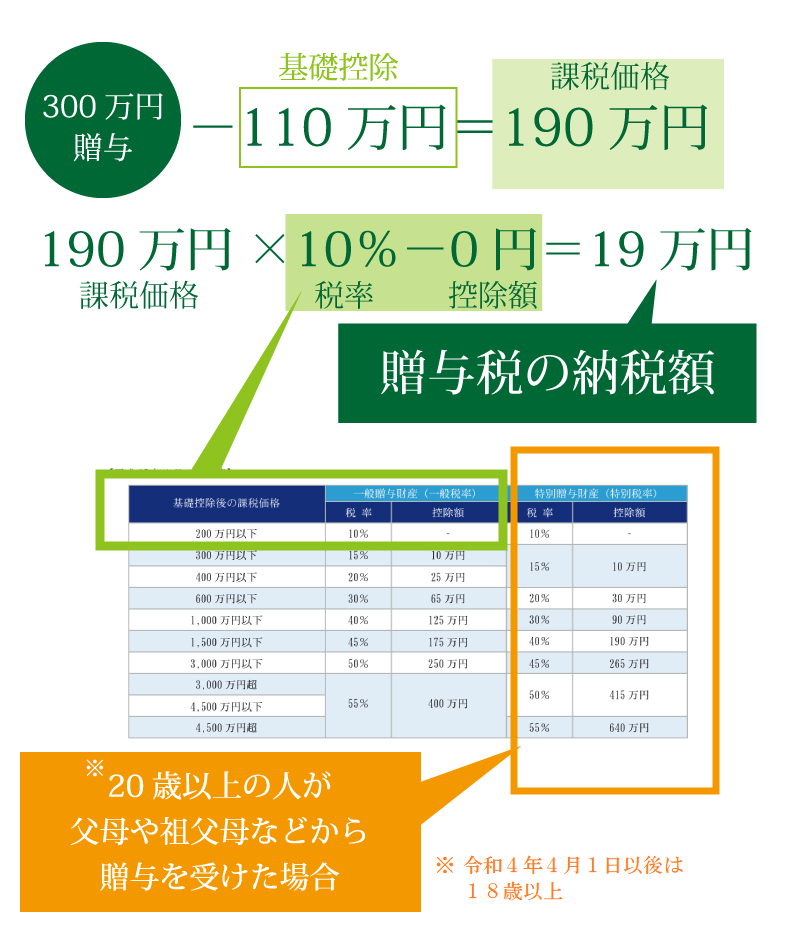

贈与税が発生するとなった場合には、金額によって定められた税率と控除額によって税額を計算することができます。

計算方法は、先に計算した課税価格に該当する税率を掛けて、そこから控除額を引きます。

例えば贈与を受けた合計額が300万円だった場合、これから110万円を引いた190万円が課税価格となります。課税価格が200万円以下なので、税率は10%、控除額は0円です。したがって、

190万円(課税価格)×10%(税率)-0円(控除額)=19万円(贈与税の額)という計算になります。

ちなみに、父母または祖父母などの直系の親族から20歳以上の人(※)が贈与を受けた場合には、「特例税率」で税額を計算するので、少しだけ税率が異なります。またこの特例税率の適用がある財産は「特例贈与財産」と呼ばれ、それ以外を一般税率、一般贈与財産として区別しています。

(※令和4年4月1日以後は、18歳以上の人となります。)

4,不動産(土地、建物)の承継方法

前の項で置いておいた不動産についてです。

お父さんが土地や建物を持っている場合、実は他の事業用資産のように贈与はおすすめできません。不動産を贈与する場合は時価で計算するのですが、時価が高騰しているものが多いからです。その分贈与税も高額になってしまいます。

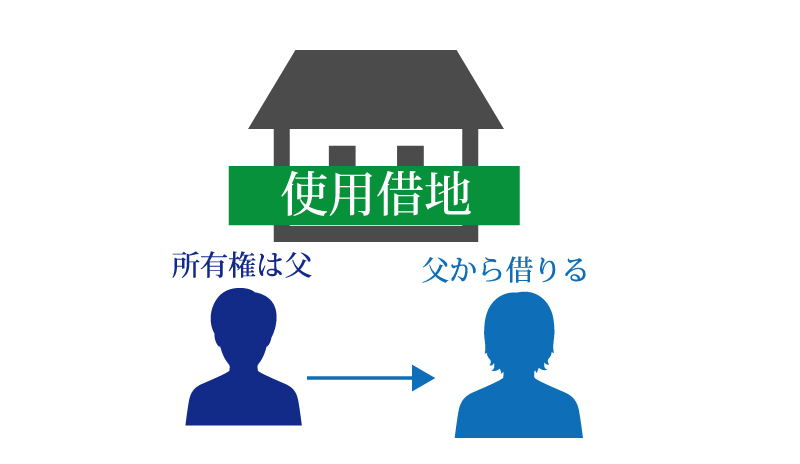

そこでおすすめなのが「使用貸借」です。不動産はお父さんが所有したままで、息子さんがそれを借りるという方法です。

使用貸借であれば権利金や地代、贈与税もかかりません。さらにその土地や建物から発生した固定資産税や修繕費を、息子さんの必要経費として計算することが可能なのです。

使用貸借は単なる貸し借りですから、その後お父さんが亡くなった場合に息子さんが相続するという形で承継することができます。また相続によって事業承継を行う場合には、お父さんの死亡後4ヶ月以内に息子さんがお父さんの分の確定申告を行わなければなりません。

【ポイント】 不動産の事業承継対策は、とりあえず使用貸借がオススメ 不動産以外の事業承継対策は、贈与がオススメ |

まとめ

個人事業を行っている方で、事業承継をご検討中の方は、是非参考にしてみてください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編