相続回復請求権とは?期間(時効)や対象者、請求方法をプロが解説

法定相続人は被相続人の財産を相続する権利を持っています。そして、万が一その権利を侵害された場合には相続回復請求権という特殊な権利を適用し、侵害された権利の返還や回復を行うことが出来ます。

とはいえ、聞きなれない言葉なうえ、どのような場合に適用するのかよくわからない部分もありますよね。そこで、今回は、この相続回復請求権についてご説明したいと思います。

この記事の目次 [表示]

1.侵害された相続の権利を回復する相続回復請求権とは

相続回復請求権は民法884条に定められています。民法の条文は以下の通りです。

相続回復請求権の次項についての記載はあるものの、具体的な内容等については記載されていません。

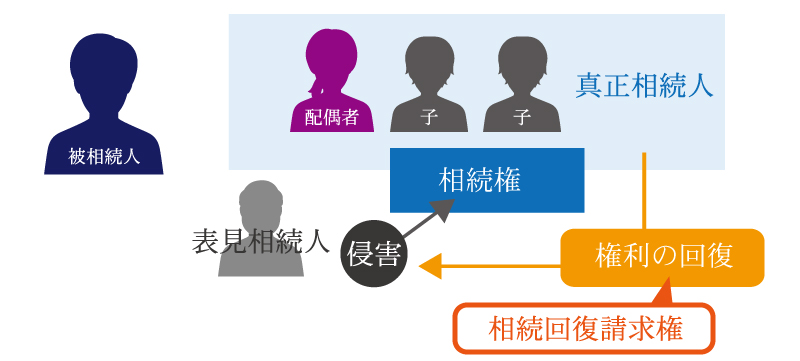

一般的には、相続の権利を有する相続人(真正相続人)が相続権の無い表見相続人に相続権を侵害された場合に、侵害された相続の権利の回復を請求する権利と解釈されています。

2.相続回復請求権を請求することが出来る人

相続回復請求権を請求することが出来る人は真正相続人です。真正相続人とは、本当に相続権を持っている相続人を言います。

また、包括承継人という被相続人の権利や義務をまとめて承継する相続人も含まれます。包括承継人は被相続人の会社などを引き継ぐ場合などが該当します。相続人から、相続分を譲渡された譲受人(ゆずりうけにん)も該当します。

3.相続回復請求権の対象者

相続の権利を侵害したとされる人が相続回復請求権の対象者となります。相続の権利を侵害した人とは2つのパターンが想定されます。

(1)表見相続人

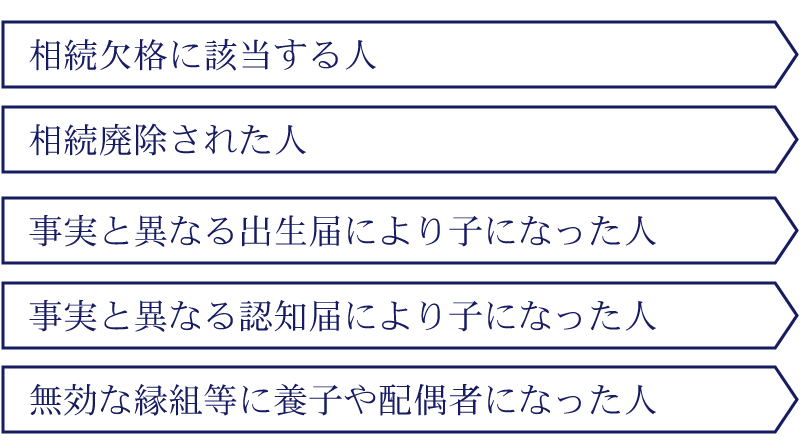

表見相続人とは、戸籍上は相続人として記載されていますが、相続人としての権利は持っていない人を言います。

戸籍上に相続人として記載されていれば、相続人ではないか?と思われますが、下記のような人は相続人としての権利を持っていません。

無効な縁組とは、縁組を行う当事者同士が縁組をするという意思が無い場合、また、縁組の届け出をしていない場合などが該当します。

(2)共同相続人

相続人が複数いる場合に発生した相続を相続することになる相続人をひっくるめて共同相続人と言います。

共同相続人で相続回復請求権が適用される場合とは、相続分として相続できる財産を超えて他の相続人の財産も自分の財産だと主張し、譲らない場合などが該当します。

*遺留分減殺請求とは違うのか*

相続人同士で、侵害された相続分を取り戻すと聞くと「遺留分減殺請求」とは違うのか?という疑問が浮かびます。

なんとなく似たようなイメージですが、遺留分減殺請求は、遺留分(最低限相続できる相続分)を持つ相続人が遺言等によりその遺留分よりも少ない相続分、または全く相続分がなくなってしまった場合、遺留分のみを取り返す行為を言います。

一方、相続回復請求権は相続の権利そのものを回復されることになりますので、遺留分のみを取り返す遺留分減殺請求とは異なります。

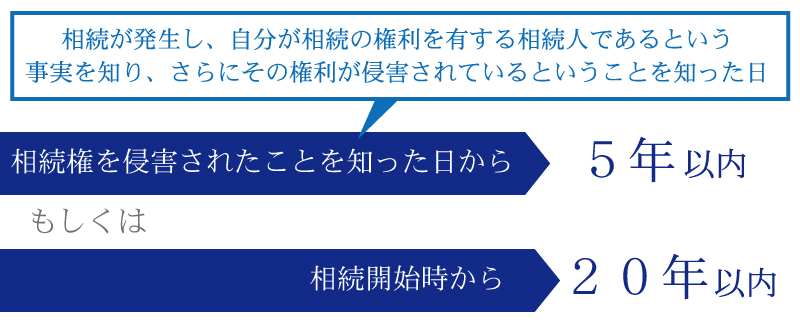

4.相続回復請求権の時効

相続回復請求権には消滅時効があります。

5.相続回復請求権の請求方法

侵害された権利を取り戻すためには、返還請求を行います。

請求方法は裁判所に申し立てる方法と、対象者に直接請求する方法があります。後者の場合、直接請求してすぐに返却してくれる可能性は低いと言えるでしょう。そのため、裁判所での申立が一般的な方法となります。

まとめ

相続回復請求権は、真正相続人(相続の権利を有する相続人)が相続の権利を持たない表見相続人などに相続権を侵害された場合に、その権利を取り戻すための特殊な権利となります。相続の権利が侵害されていなければ適用されることはありません。

相続回復請求権には消滅時効が存在しますので、もし相続分が侵害されているかもしれないと感じた場合は、弁護士などの専門家に相談して相続回復請求を行うようにしてください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編