居住権とは?相続における配偶者の権利・注意点や配偶者居住権との違いも

相続の対象になる財産は、現金や株式、不動産だけではありません。亡くなった人が賃貸物件に住んでいたのであれば、その住居に住める権利(居住権)についても相続の対象です。

また、令和2年(2020年)4月からは、亡くなった人が持ち家に住んでいた場合、残された配偶者はその家に住める権利だけを相続できるようになりました。

この記事では、亡くなった人が賃貸物件や持ち家に住んでいた場合に相続できる居住権について、相続税専門の税理士が解説します。

「配偶者居住権」に関する動画解説は下記をご覧ください。

1.相続における居住権とは

そもそも居住権とは、法令上の言葉ではなく人が家屋に居住する権利を指します。

住居は、人々の生活において欠かせない存在であるため、不当な理由で住処が奪われないよう、法律によって居住権は保護されています。

たとえば、借家に住んでいる場合、家主の都合で退去を命じられたとしても、賃借人(家賃を払って住んでいる人)は出ていく必要はありません。賃借人は、家主と賃貸借契約を結んでおり、家賃を支払うことで住居に住める「借家権」を持っています。

借家権は、借地借家法で保護されており、長きにわたって家賃を滞納したり家主に無断で転貸したりしないかぎりは、不当に賃貸借契約を解除されることはありません。

また、賃貸借契約の期間が過ぎたとしても、一定の通知等が無ければ法律上の更新が保障されています。ただし、賃借人の権利がこのように保護されるのは、借主と借地借家法の適用がある賃貸借契約を結んでいる場合です。たとえば「親が子に家屋を無償で使わせていた」のような使用貸借契約は、対象外となります。

1-1相続人である配偶者や子供の居住権

お金を払って部屋を借りている人が亡くなった場合、相続人が賃貸借契約に係る権利や義務を相続します。そのため賃借人が亡くなっても、借家権は消滅しません。

たとえば、法律上の夫婦が借家に住んでいる場合、借主である夫が死亡すると、相続人である妻は借主としての地位を引き継ぎ、引き続き借家に住むことができます。借主である夫が亡くなったからといって、借家権が消滅し妻が追い出される心配はありません。

1-2.子供の居住権

配偶者が亡くなったときも、借家権は相続の対象となります。相続人となる子供のなかで引き続き借家に住み続ける人がいるのであれば、遺産分割協議で相続する人を決めたうえで、家主に新たな賃借人を伝えます。相続する人を決めるとき、家主の承諾を得る必要はありません。

相続の対象となった借家に誰も住まないのであれば、解約の手続きが必要です。何も手続きをしないと、賃貸借契約は効力を持ち続けるため、解約しない限り家賃の支払いが発生します。

1-3.内縁の妻等の居住権

同居人が、亡くなった賃借人とは法律上の婚姻関係がない妻(内縁の妻)であったときも引き続き住み続けられます。

法律上の婚姻関係が無い夫婦では、夫が死亡しても妻には遺産を相続する権利がないため、本来であれば借主としての地位を引き継げません。しかし、これでは内縁の妻は住処を失ってしまうことになるでしょう。そこで内縁関係にあった夫が亡くなったあとも、妻が引き続き借家に住み続けられるように、借地借家法第36条では内縁の妻への借家権の承継が認められています ただし、この規定の適用には下記条件を満たす必要があります。

- 被相続人(内縁の夫)に相続人がいないこと

- その建物が生活の基盤となる居住用のものであること

たとえば、内縁関係の夫に、相続人となる実子がいると、内縁の妻は借家権を承継できません。

1-4.相続人がいる場合の同居人の居住権

相続人に家屋の明け渡しを要求された場合、同居人であった人は、原則として立ち退かなければなりません。ただし過去の判例では、相続人が同居人に明け渡しを求めることは権利の濫用にあたるとして、要求が認められなかったケースがあります。

権利の濫用とは、一見すると権利の行使とみられても、具体的に情況や実際の結果などから、法律上の権利行使の効果が与えられないことです。権利の行使が社会的に見て妥当でなければ、要求は認められません。

亡くなった人の地位を引き継いだ相続人に差し迫った理由がなく、同居人にその住居以外住む場所がないときは、権利の濫用にあたる可能性が高いでしょう。

もし相続人が家屋の明け渡しの要求をするのであれば「同居人であった人が住める住居の確保」や「資金援助」などの配慮が必要であるとされています。

2.配偶者居住権とは

亡くなった人が所有する住宅については、原則として土地や建物の所有権が相続の対象です。しかし不動産の所有権だけを相続の対象にすると、亡くなった人の配偶者が引き続き住めなくなることがありました。

そこで、故人の配偶者が自宅に引き続き住めるように、2020年4月から「配偶者居住権」が新設されました。配偶者居住権とは、亡くなった人が所有する建物に居住していた配偶者が所定の条件を満たすと、家賃を負担することなく引き続き居住できる権利です。

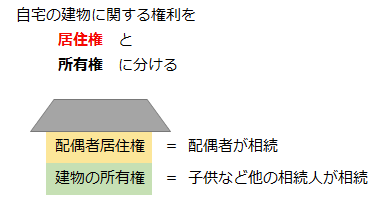

配偶者居住権が新設されたことで、亡くなった人の自宅に住む権利と、それ以外の権利(負担付き所有権という)を別の人が相続できるようになりました。

その結果、遺産の大半を自宅が占めていたとしても、残された配偶者は今後の生活資金を確保しつつ、引き続き自宅に住めます。

なお、自宅の軽微な修繕は、配偶者居住権を取得した人が負担します。自宅の売却や大規模な改修をする権利を持っているのは、所有権を相続した人です。

2-1.配偶者居住権の例

配偶者居住権ができたことで、遺産の分け方はどのように変わるのでしょうか。モデルケースを用いて解説していきます。

- 遺産:5,000万円(自宅4,000万円・現金1,000万円)

- 相続人:妻と長男の2人

民法では、相続人が相続できる遺産の目安である「法定相続分」が定められています。モデルケースにおける法定相続分は、妻1/2、長男1/2です。遺産総額が5,000万円であれば、妻と長男の法定相続分はそれぞれ2,500万円となります。

配偶者居住権を利用しない場合

仮に妻が4,000万円の自宅を相続すると、長男は1,000万円の現金しか相続できなくなります。長男が平等に分けたいと主張した場合、妻は差額の1,500万円を支払わなければなりません。

1,500万円の現金が用意できなければ、妻は自宅を売却することになるでしょう。たとえ妻が自宅を相続できたとしても、現金を相続できないことで、夫が亡くなったあとの生活が金銭的に苦しくなる恐れがあります。

配偶者居住権を利用する場合

仮に自宅の居住権が2,200万円、所有権が1,800万円であったとしましょう。

妻は2,200万円の居住権と300万円の現金、長男は1,800万円の所有権と700万円の現金をそれぞれ相続することで、法定相続分通りになります。

このように配偶者居住権ができたことで、妻は自宅に引き続き住み続けられるだけでなく、生活をしていくための現金も手にできるのです。

なお実際の配偶者居住権の評価額は、配偶者が自宅に住み続ける期間(存続期間)や建物の残りの耐用年数などをもとに算出します。存続期間は、自由に決められます。生涯にわたって自宅に住み続けたいのであれば「終身」に設定しましょう。ただし、存続期間が長くなればなるほど、配偶者居住権の評価額は大きくなっていきます。

2-2.配偶者居住権を設定する方法

配偶者居住権は、遺言書や相続人同士による遺産分割の話合い(遺産分割協議書)で設定が可能です。もし遺産分割協議で分け方が決まらないときは、家庭裁判所に申し立てをすることで、配偶者居住権を取得できる可能性があります。

配偶者居住権を取得したときは、登記をしなければ第三者に対抗できません。たとえば、自宅の所有権を持つ人が、配偶者居住権を持つ人の許可を得ることなく勝手に自宅を売却したとしましょう。配偶者居住権を登記していなければ、自宅に住む権利を主張できず新たに自宅を購入した人に退去を命じられる恐れがあります。

なお配偶者居住権を相続した配偶者が亡くなったあと、自宅は自動的に所有権を相続していた人のものになる仕組みです。

たとえば、夫が亡くなったときの一時相続において、妻が居住権、長男が所有権を相続していた場合、妻が亡くなったときの二次相続が発生したときは、話合いをしなくても長男が自宅を相続します。二次相続が発生したときに、他の兄弟が自宅を相続したいといっても認められません。

2-3.配偶者居住権は譲渡・売却できない

配偶者居住権は、残された配偶者の住居を確保するために創設された制度であるため、第三者に譲渡したり売却したりできません。

配偶者居住権の評価額を算出するのは、相続税を計算するときのみです。 また、配偶者が亡くなると配偶者居住権は消滅し、自宅は所有者のものとなります。

配偶者居住権を、家族に相続することはできません。

2-4.配偶者居住権は建物のみで土地には及ばない

配偶者居住権の登記は、建物のみが対象であり、土地については登記できません。

また、配偶者居住権の効力が及ぶのは建物のみです。土地には効力が及ばないため、所有権を相続する人は慎重に決める必要があります。

たとえば、配偶者の居住を快く思っていない子供に自宅の所有権を相続させると、土地が勝手に売却される恐れがあります。そうなると配偶者は、居住権を持っているにもかかわらず、自宅を退去せざるを得なくなるかもしれません。

2-5.別居していた配偶者には認められない

配偶者居住権が認められるのは、相続が発生した時点で亡くなった人が所有する建物に住んでいた配偶者です。

相続の開始時点で別居をしていた配偶者については、基本的に認められません。

2-6.2020年4月1日以降に発生した相続に適用

配偶者居住権を適用できるのは、2020年4月1日以降に発生した相続です。2020年3月31日以前に発生した相続については、配偶者居住権の対象外です。

また遺言書で配偶者居住権を設定する場合は、作成日が2020年4月1日以降でなければなりません。2020年3月31日以前に作成された遺言書に、配偶者居住権を設定する旨を記載しても適用されないため、日付を変更して遺言書を再作成する必要があります。

3.配偶者居住権と配偶者短期居住権の違い

2022年4月からは、配偶者居住権だけでなく「配偶者短期居住権」も認められました。

配偶者短期居住権とは、配偶者居住権が設定されるまでのあいだ、残された配偶者が住処を失ってしまうのを防ぐために認められた権利です。

相続が発生した日から、以下のいずれか遅い日まで配偶者が引き続き自宅に住み続けられます。

- 遺産分割が終わるまで

- 相続開始(被相続人の死亡)から6か月

たとえば、2022年3月1日に相続が発生した場合、同じ年の6月1日に配偶者以外の家族が自宅を相続することが決まったとしても、配偶者は2022年9月1日まで自宅に住み続けられます。 配偶者居住権と配偶者短期居住権は「第三者に譲渡したり売却したりできない」「自宅の修繕費は、権利を取得した人の負担」などの点が共通です。

一方で配偶者居住権は、建物全体におよぶ権利であるのに対し、配偶者短期居住権は、建物のうち居住部分のみに権利がおよびます。また、配偶者短期居住権は、配偶者居住権とは異なり登記をして第三者に対抗できません。

亡くなったあとの居住権については相続税専門の税理士に相談しよう

亡くなった人が賃貸物件に住んでいた場合、残された家族はその住居に家賃を払って住む権利を相続できます。また持ち家の場合、残された配偶者は配偶者居住権を相続し、子供など他の相続人はそれ以外の権利を相続できます。

一方で、被相続人が賃貸物件に住んでいた場合の手続きや配偶者居住権の評価額の算出などは、相続や税金の専門知識がなければ対応は難しいでしょう。

そこで自宅の居住権を相続する予定である方は、相続税専門の税理士に相談してみてはいかがでしょうか。

相続税専門の税理士法人であるチェスターでは、亡くなった人が住んでいた住宅に関する権利を相続したときの税額や手続き方法などをわかりやすく説明いたします。

初回の面談は無料ですので、税理士法人のチェスターまでぜひお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編