再転相続とは?相続放棄には制限がある!数次相続との違いまで解説

再転相続(読み方:さいてんそうぞく)とは、一次相続の法定相続人が相続承認も相続放棄もしないまま熟慮期間中に死亡し、一次相続と二次相続が同時期に発生することを指します。

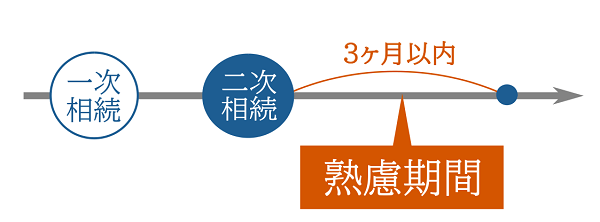

再転相続と似た言葉に、代襲相続・同時死亡・数次相続・相次相続がありますが、これらには違いがありますので混同されないようご注意ください。

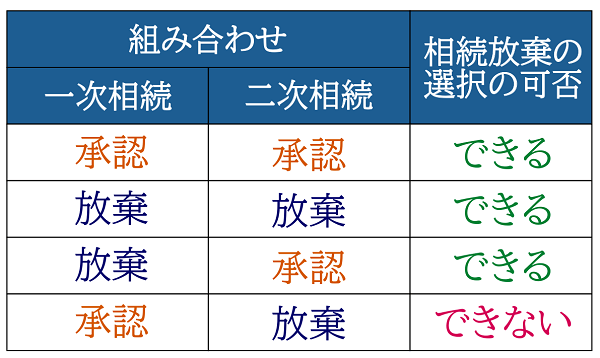

再転相続が発生した場合、再転相続人(二次相続の法定相続人)が一次相続と二次相続について承認・放棄を決めることとなりますが、相続放棄ができない組み合わせもあります。

また、再転相続において両方の相続を承認する場合、相続手続き(遺産分割協議書の作成方法や相続登記)のやり方が、通常とは異なりますのでご注意ください。

この記事の目次 [表示]

1.再転相続とは

再転相続とは、一次相続の法定相続人が相続の承認または放棄を行わないまま熟慮期間中に亡くなり、二次相続の法定相続人が再転相続人として、一次相続における法定相続分の相続も承認・放棄する権利を取得することをいいます。

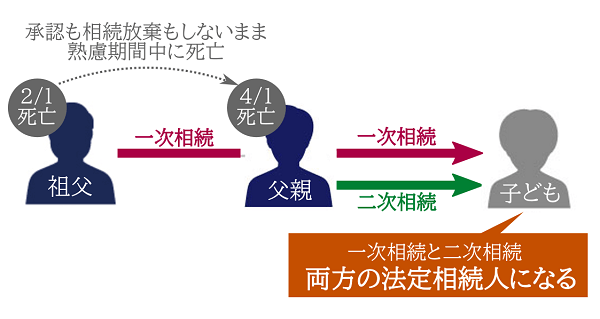

例えば、2月1日に祖父が亡くなり、その法定相続人である父親が承認や放棄をしないまま、熟慮期間中である4月1日に亡くなったとしましょう。

この場合、二次相続の法定相続人である子ども(孫)は、再転相続人として、一次相続の法定相続分の相続も承認・放棄する権利を取得することとなります。

この他にも、2月1日に夫が亡くなり、その法定相続人である妻(配偶者)が承認や放棄をしないまま、熟慮期間中である4月1日に亡くなったようなケースも再転相続に該当します。

この場合、夫婦に子供がいないため、妻(配偶者)の兄弟姉妹が再転相続人として、一次相続の法定相続分の相続も承認・放棄する権利を取得することとなります。

1-2.熟慮期間とは

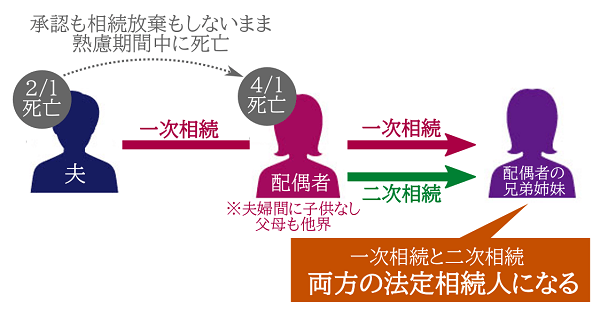

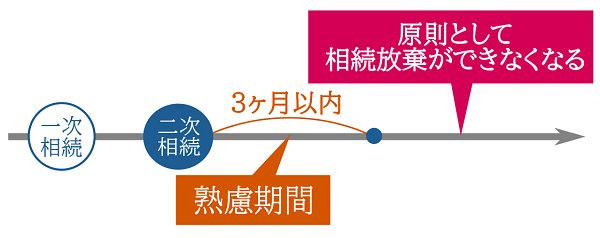

熟慮期間とは、相続の承認(単純承認・限定承認)をするか、相続放棄をするかを決めなくてはならない期間のことです。

民法第916条の条文において、熟慮期間は「相続人が自己のために相続のあったことを知ったときから3ヶ月以内」と定められています。

しかし再転相続の場合、一次相続と二次相続2つの相続の熟慮期間の起算点は、原則として「二次相続があったことを知ったとき」となります。

例えば、一次相続(祖父→父親)、二次相続(父親→子ども)という再転相続が発生したとしましょう。

この場合、子どもは一次相続(祖父の相続)の発生を知っていたとしても、一次相続における熟慮期間の起算点は「二次相続(父親の相続)の発生があったことを知った日」となります。

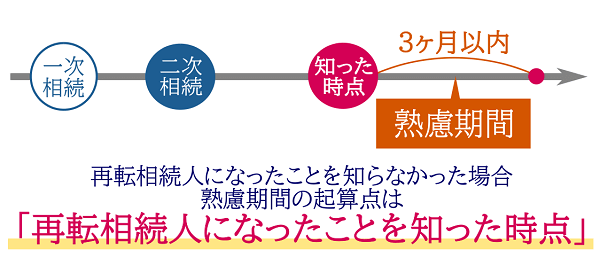

なお、再転相続人になったことを知らなかった場合は、熟慮期間の起算点の考え方が異なりますのでご注意ください(詳細は後述します)。

2.再転相続と間違われやすい4つのケースの違い

再転相続と間違われやすいケースとして、代襲相続・同時死亡・数次相続・相次相続があります。

これらは似た言葉ですが、関係者が亡くなった順番や、二次相続が発生したタイミングに違いがありますので、混同されないようご注意ください。

それでは、再転相続と間違われやすい4つのケースの違いについて、詳しく確認していきましょう。

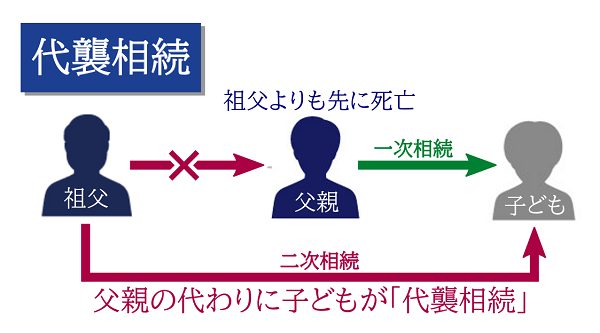

2-1.再転相続と代襲相続の違い

代襲相続とは、被相続人の法定相続人となるはずの人が、死亡・相続欠格・相続廃除などに該当する場合、その法定相続人の子どもが代わりに相続することを言います。

代襲相続人になれるのは「直系卑属(孫やひ孫)」や「傍系卑属(甥姪)」ですが、直系卑属に関しては再代襲相続・再々代襲相続とどこまでも続きますが、傍系卑属は甥姪までとなります。

再転相続と代襲相続の違いは、「死亡の順番」です。

再転相続では死亡の順番が「祖父→父」ですが、代襲相続は死亡の順番が「父→祖父」になります。

再転相続と代襲相続の死亡の順番が違うということは、同時期に行う相続手続きの数にも違いがあります。

再転相続では「祖父→父」と「父→子」の2つの相続手続きを、同時期に行うこととなります。

しかし、代襲相続はすでに「父→子」の相続手続きが完了しているため、「祖父→子」の相続手続きのみを行うこととなります。

代襲相続について、詳しくは「代襲相続とは?【図解】対象範囲や相続割合を分かりやすく解説」をご覧ください。

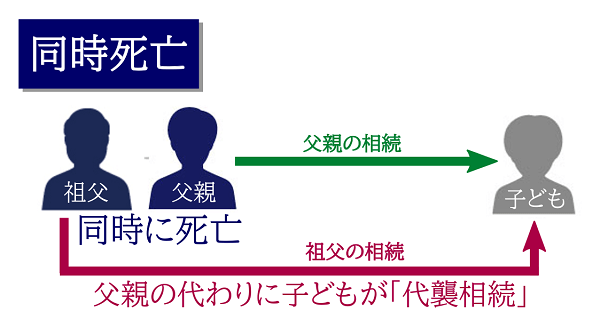

2-2.再転相続と同時死亡の場合の違い

同時死亡とは、災害や交通事故などが原因で、被相続人と法定相続人が同時に亡くなった場合に起こる相続のことです。

例えば、同じ災害や交通事故によって祖父と父が死亡した場合、死亡した順番がはっきりしないため、民法第32条の2における「同時死亡の推定」が適用されます。

再転相続と同時死亡の違いは、「代襲相続の発生の有無」です。

再転相続においては、子は代襲相続人としてではなく、祖父の相続について承認・放棄する権利を取得するため、祖父と父の両方の法定相続人になります。

しかし同時死亡の場合、祖父と父はお互いが法定相続人にならないため、子は祖父の代襲相続人となり、父の法定相続人となります。

同時死亡について、詳しくは「相続で同時死亡していた場合」をご覧ください。

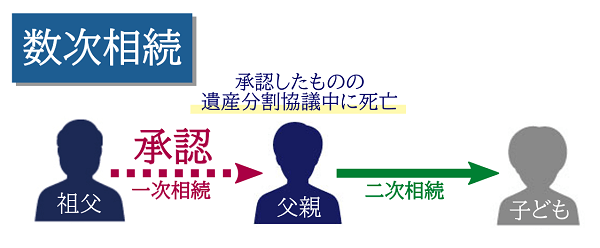

2-3.再転相続と数次相続の違い

数次相続(すうじそうぞく)とは、一次相続の法定相続人が「財産を相続する」と承認したものの、遺産分割協議中(もしくは協議前)に、法定相続人の二次相続が起こることを指します。

例えば、祖父の相続が発生し、法定相続人である父が承認をしたものの、遺産分割協議中に亡くなったケースが挙げられます。

再転相続と数次相続の違いは、「二次相続が発生するタイミング」です。

再転相続は一次相続の「熟慮期間中」に二次相続が発生したケースを指すため、再転相続人自身が、一次相続と二次相続において相続放棄を検討できる可能性があります。

しかし数次相続は一次相続の「(承認をして)遺産分割協議中」に二次相続が発生したケースを指すため、二次相続の法定相続人が一次相続に対して相続放棄を選択することはできません。

数次相続について、詳しくは「遺産分割中に新たな相続が発生。数次相続の遺産分割方法とは?」をご覧ください。

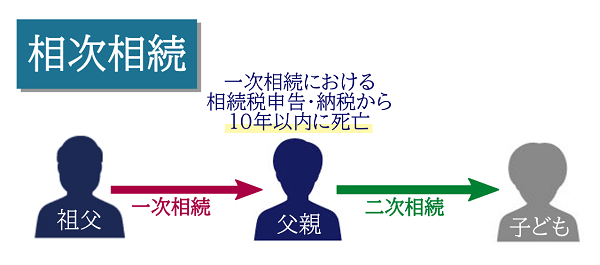

2-4.再転相続と相次相続の違い

相次相続(そうじそうぞく)とは、一次相続において相続税の申告・納付後10年以内に、法定相続人の二次相続が起こることを指します。

例えば、祖父の相続が発生して法定相続人である父が相続税申告をしたものの、申告後10年以内に父が亡くなったケースが挙げられます。

再転相続と相次相続の一番の違いは、「二次相続が発生するタイミング」です。

再転相続は、一次相続の「熟慮期間中」に二次相続が発生するため、同時期に2回の相続手続き(遺産分割協議や申告)が必要です。

しかし相次相続は、一次相続の「相続税の申告・納付後10年以内」に二次相続が発生するため、相続手続きを行う時期が異なります。

相次相続について、詳しくは「相次相続控除とは?申告要件・計算方法・添付書類・注意点を解説」をご覧ください。

3.再転相続では「相続放棄」に制限あり

再転相続においては、再転相続人が一次相続と二次相続について、それぞれ「相続承認(単純承認・限定承認)」か「相続放棄」を選択する権利があります。

しかし、一次相続と二次相続において、相続承認と相続放棄の選択を自由にできる訳ではありません。

組み合わせによっては、相続放棄の選択ができる場合とできない場合があります。

相続放棄を選択する場合、被相続人の最後の住所地を管轄する家庭裁判所に申述書などの必要書類を提出しなくてはなりません。

なお、相続放棄が受理された場合、次順位の法定相続人に相続権が移りますので、この点にもご留意ください。

相続放棄の概要や手続き方法について、詳しくは「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」をご覧ください。

3-1.相続放棄できる組み合わせ

再転相続において相続放棄を選択できる組み合わせパターンは、「①一次相続と二次相続の両方を相続放棄」と「②一次相続の相続放棄、二次相続は相続承認」の2種類があります。

なお、②のケースであったとしても、①のケースに変更することも可能です。

例えば、祖父の相続放棄をして、その後父の借金が発覚した場合、熟慮期間内であれば父の相続放棄もできるということです。

3-2.相続放棄できない組み合わせ

再転相続において相続放棄を選択できない組み合わせは、一次相続を相続承認して、二次相続を相続放棄するケースです。

分かりやすく言うと、祖父の相続財産は相続するものの、父の相続財産は相続放棄をする…というのは認められません。

これは、父の相続放棄をしてしまうと、父から相続した祖父の財産を相続する権利も放棄したことになってしまうためです。

4.再転相続人になったことを知らずに熟慮期間が経過した場合

二次相続の被相続人については財産内容を把握していたとしても、一次相続の被相続人の財産内容については把握しきれないこともあります。

例えば、父親の財産内容は把握しているものの、祖父の財産内容を把握していないケースですね。

このようなケースにおいて、再転相続人になったことを知らずに熟慮期間が過ぎ、一次相続について相続放棄を選択すべきであったのにも関わらず、結果として債務等を相続してしまったとしましょう。

再転相続における熟慮期間は、原則として「二次相続の発生があったことを知った日から3ヶ月以内」ですので、この期限を過ぎてしまうと一次相続の相続放棄ができなくなってしまいます。

しかし、令和元年8月9日に最高裁判所第二小法廷において、熟慮期間の起算点は「再転相続人になったことを知った時点(通知が届いた日)にすべき」と判決されました。

つまり、一次相続の被相続人の債務を相続しても、再転相続人になったことを知らなかった場合は、再転相続人になったことを知った時点が熟慮期間の起算点となり、この日から3ヶ月以内であれば、相続放棄ができるということです。

5.再転相続に関する相続放棄の過去の判例

前章でご紹介した再転相続の熟慮期間の起算点、つまり民法916条にいう「その者の相続人が自己のために相続の開始があったことを知った時」の意義が争点となった判例についてご紹介します(令和元年8月9日最高裁判所第二小法廷)。

5-1.判例の概要

| 年月 | 事実関係 |

|---|---|

| 平成24年6月7日 | 主債務者であるX市場と、連帯保証人であるAに、Y銀行へ8,000万円の支払いを命じる判決が確定 |

| 平成24年6月30日 | 連帯保証人であるAの相続が発生(他の法定相続人が相続放棄をしたため、Aの兄弟や甥姪11名が法定相続人になる) |

| 平成24年10月19日 | Aの法定相続人の1人であるBが相続放棄をしないまま死亡(再転相続が発生) |

| 平成27年11月2日 | Y銀行の承継人であるZは、Bの法定相続人であるCに対して、債務名義に係る請求権について32分の1の額の範囲で強制執行することができる旨の、承継執行文を付与(ここで初めてCは再転相続人になっていた事実を知る) |

| 平成28年2月5日 | 再転相続人CがAの相続放棄の申述 |

| 平成28年2月23日 | Zに対して執行分の付与された債務名義に係る強制執行を許さないことを求める執行分付与に対する異議の訴えを申立て |

5-2.判例の争点

民法916条では「熟慮期間はその者の相続人が自己のために相続の開始があったことを知った時から起算する」と定められていますが、本判例ではCの熟慮期間の起算点がいつなのかが争点となりました。

再転相続人Cの主張は、熟慮期間の起算点は、再転相続人になった事実を知った平成27年11月11日でした(相続放棄は有効である)。

そしてY銀行の承継人であるZの主張は、熟慮期間の起算点は、Bの相続発生日である平成24年10月19日頃でした(相続放棄は無効である)。

5-3.判例の判決

民法916条にいう「その者の相続人が自己のために相続の開始があったことを知った時」とは、相続の承認又は放棄をしないで死亡した者の相続人が、当該死亡した者からの相続により、当該死亡した者が承認又は放棄をしなかった相続における相続人としての地位を、自己が承継した事実を知った時をいう。

つまり、再転相続人となった事実を知らなかった場合、熟慮期間の起算点は「自己が継承した事実を知った日」になるということです。

本判例においては、再転相続人Cの主張が認められたこととなります。

6.再転相続において両方を承認!相続手続きの注意点

再転相続が発生した場合、一次相続と二次相続の両方を承認するケースが多いかと存じます。

ただし、再転相続が発生した場合、通常の遺産分割や特別受益とは考え方が異なり、遺産分割協議書の作成方法や相続登記の方法も異なります。

この章では、再転相続における相続手続きについてまとめたので、参考にしてください。

6-1.遺産分割協議に参加する人

再転相続は、二次相続の被相続人の権利である、一次相続の相続についての相続権を再転相続人が継承することとなります。

そのため、一次相続と二次相続における遺産分割協議においては、以下の人物が参加することとなります。

二次相続…二次相続における法定相続人全員

6-2.特別受益の考え方

再転相続が発生した場合、再転相続人が特別受益者になり得るかが問題になることもあります。

民法903条によれば、特別受益者になり得るのは「共同相続人(相続放棄を除く)」と規定されているため、再転相続人も共同相続人に含まれます。

また、再転相続人は一次相続の相続財産を承継するため、それに含まれる受益権も承継することとなります。

例えば、再転相続人が一次相続の被相続人から生前贈与をされた場合(祖父から孫への生前贈与)、その生前贈与は特別受益になり得るということです。

また、二次相続の被相続人が一次相続の被相続人から生前贈与された場合も、その生前贈与も特別受益となり得ます。

ただし、事案ごとに事情や事実関係を総合的に考慮して判断する必要がありますので、必ず専門家に相談されることをおすすめします。

6-3.遺産分割協議書の作成枚数

再転相続が発生した場合、一次相続と二次相続の両方の遺産分割協議をして、それぞれ遺産分割協議書を作成しなくてはなりません。

しかし、一次相続と二次相続の法定相続人が同じであれば、遺産分割協議や遺産分割協議書の作成を、1回で済ませることもできます。

・一次と二次の法定相続人が同じ…遺産分割協議書2枚作成

実務上は、一次相続と二次相続で、それぞれ遺産分割協議と遺産分割協議書の作成をすることがほとんどです(2枚作成)。

6-4.遺産分割協議書を2枚作成する際の注意点

再転相続の発生に伴い、一次相続と二次相続を分け、遺産分割協議書を2枚作成する場合、記載内容が通常とは異なります。

この理由は、一次相続の法定相続人の1人はすでに亡くなっているため、一次相続に係る遺産分割協議書に署名・捺印ができないためです。

一次相続に係る遺産分割協議書については、一次相続の法定相続人であり二次相続の被相続人である人の名前の欄には「相続人兼被相続人」と記載し、法定相続人と再転相続人(二次相続の法定相続人)が署名捺印を行います。

なお、二次相続に係る遺産分割協議書については、通常の遺産分割協議書の作成を行います。

遺産分割協議書の書き方について、詳しくは「相続登記で遺産分割協議書は必要?作成方法/サンプル/注意点も徹底紹介」をご覧ください。

6-5.相続登記の方法

再転相続が発生した場合、原則として一次相続と二次相続において相続登記をすることとなります。

しかし、一次相続において法定相続人である、二次相続の被相続人が、不動産を「単独相続」する場合に限り、例外的に「中間省略登記」が可能となります。

単独相続とは、一次相続において法定相続人が1人であった場合や、遺産分割協議によって再転相続人が取得することが決まった場合のことを指します。

中間省略登記とは、一次相続と二次相続でまとめて相続登記をすることです。

つまり、一次相続において単独相続をした法定相続人が亡くなって再転相続が発生した場合に限り、中間省略登記によって、相続登記を1つにまとめることができます。

ただしこれ以外のケースであれば、一次相続と二次相続でそれぞれ相続登記をすることとなります。

7.再転相続が発生したら専門家に相談を

再転相続は、代襲相続や数次相続と混同されやすく、相続放棄の組み合わせに制限があります。

また、再転相続において一次相続と二次相続の両方を承認する場合は、相続手続きの内容が通常とは異なるため、スムーズに運ばない可能性も高いです。

再転相続が発生したケースにおいては、必ず相続に強い専門家に相談されることをおすすめします。

7-1.チェスターグループにご相談を

再転相続におけるお悩みは、相続業務に特化した「チェスターグループ」にご相談ください。

チェスターグループには「税理士法人チェスター」「司法書士法人チェスター」などの各分野の専門家が連結しているため、様々な相続ニーズに合わせた安心のワンストップサービスを実現いたします。

| 専門家 | 具体的な相談内容 |

|---|---|

| 税理士法人チェスター | ・相続税申告 ・相続税対策 ・再転相続における遺産分割の提案 ・事業継承税制 |

| 司法書士法人チェスター | ・再転相続における遺産分割協議書の作成 ・相続登記や会社登記 |

チェスターグループは、すでに相続が発生した方であれば、初回相談(60分)が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編