祭祀財産は相続税がかからない?承継方法やトラブル対策も解説

祭祀財産(さいしざいさん)とは、祖先を祀るためのお墓や仏壇・仏像・仏具・位牌・家系図といったもののことで、相続財産とは区別され相続税の非課税財産とされます。

ご先祖様を大切にする日本の慣例を尊重するために、相続財産とは異なった扱いが法律で定められている祭祀財産。お墓をはじめとする祭祀財産を管理している人が亡くなったときに誰が継ぐのかで揉めることや、祭祀財産と認められず非課税にならないといった問題が起こることがあります。

そこで、祭祀財産の概要や祭祀財産を継承する人の決め方を解説します。祭祀財産についての知識を身に付けることで、相続税対策やお墓の継承者問題の解決にもつながるでしょう。ぜひ参考にしてください。

この記事の目次 [表示]

1.祭祀財産とは?系譜・祭具・墳墓の3種類を意味する

神や祖先を祀る(まつる)ことを「祭祀」といいます。祭祀財産とは、神や祖先を祀るために必要な財産のことです。祭祀財産は大きく分けて3種類あります。

祭祀財産

- 系譜:家系図など先祖からの血筋を記載しているもの

- 祭具:仏壇、神棚、位牌など祭祀に使用されるもの

- 墳墓:お墓

生まれ育った家で仏壇や神棚を祀っていたと記憶している方も多くいることでしょう。一族として貴重な祭祀財産は、相続するときに他の資産とは考え方が異なるため、引き継ぐ際は注意が必要です。

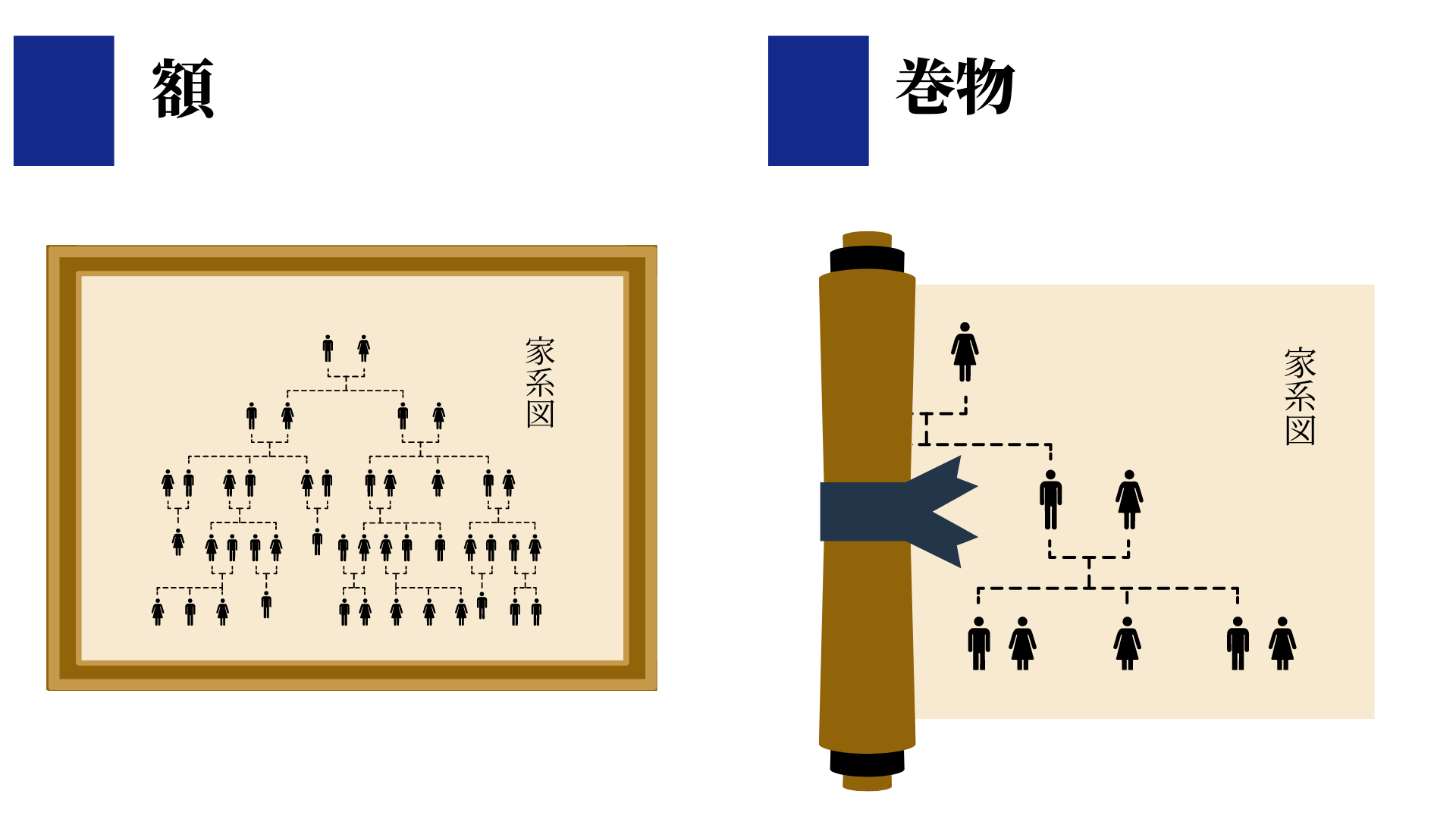

1-1.系譜とは-家系図など先祖伝来の系統を表示するもの

▲系譜の具体例

系譜とは、自分のご先祖さまから子孫に至るまでの血縁関係を記した表のことで「家系図」ともいわれます。系譜の保管方法としては、家系の表が書かれた紙が額縁に入れられていたり巻物状になっていたりするのが一般的です。

家系図を作成するのに主に利用されるのが、「戸籍謄本」や「戸籍抄本」です。戸籍とは、日本国民の出生から死亡までの身分関係が登録されているものです。戸籍には、本籍・氏名・生年月日・続柄・出生・死亡・婚姻・離婚・養子縁組が記録されています。戸籍謄本は戸籍(戸籍簿)に記載されている全員の身分事項を証明するもので、本籍地の市区町村役場で取得可能です。

家系図はどれだけ昔の戸籍謄本を取得できるかによって、何代先まで遡れるかが変わります。しかし戸籍には保管期間があり、期間を過ぎてしまうと廃棄してもよいとされ、申請しても取得できません。

2010年5月に戸籍法が改正され、現在は保管期間が除籍後150年に延長されました。2010年5月より前の保管期間は、除籍後80年でした。

つまり、具体的には1929年より前に除籍された戸籍は、廃棄されている可能性が高く取得できません。仮にいま家系図を作りたいと思い、調査しても明治時代までしか遡れない可能性が高くなります(廃棄されていない1930年に除籍された戸籍謄本で約30年前まで確認できると想定)。

明治時代より前に生まれたご先祖さまが記載された家系図は、現代では作成が困難で一族にとって非常に貴重なものといえます。

参考:原戸籍(改製原戸籍)とは?取り方や取得場所、戸籍謄本との違いを解説

戸籍が除籍される場合

- 戸籍に記載されている人全員が死亡

- 結婚して違う戸籍に異動

- 戸籍そのものを違う場所に異動

いずれかの理由によって戸籍に記載されている人が全員いなくなり、戸籍自体を閉鎖することを「除籍」といいます。

一族の家系図がなく、後世に残したいなら、家系図の作成を代行してくれる業者を利用するのもよいでしょう。希望すれば額縁に飾る形で納品してくれ、素敵な財産となります。

1-2.祭具-仏壇・神棚・位牌・十字架など祭祀や礼拝のときに使うもの

▲祭具の具体例

祭具とは祖先を祀る仏壇や神棚のことです。

どのような祭具が自宅にあるかは、故人が信じていた教えにより変わってきます。たとえば仏教を信じている家庭なら仏壇や位牌があり、神道を信仰しているなら神棚、キリスト教なら十字架が自宅にあるでしょう。祭具はそれ自体が祈りの対象となることが多く、生きている人が先祖や神を祀り拝むものです。自宅に保管されていることが多く、身近で目に見えるものといえるでしょう。

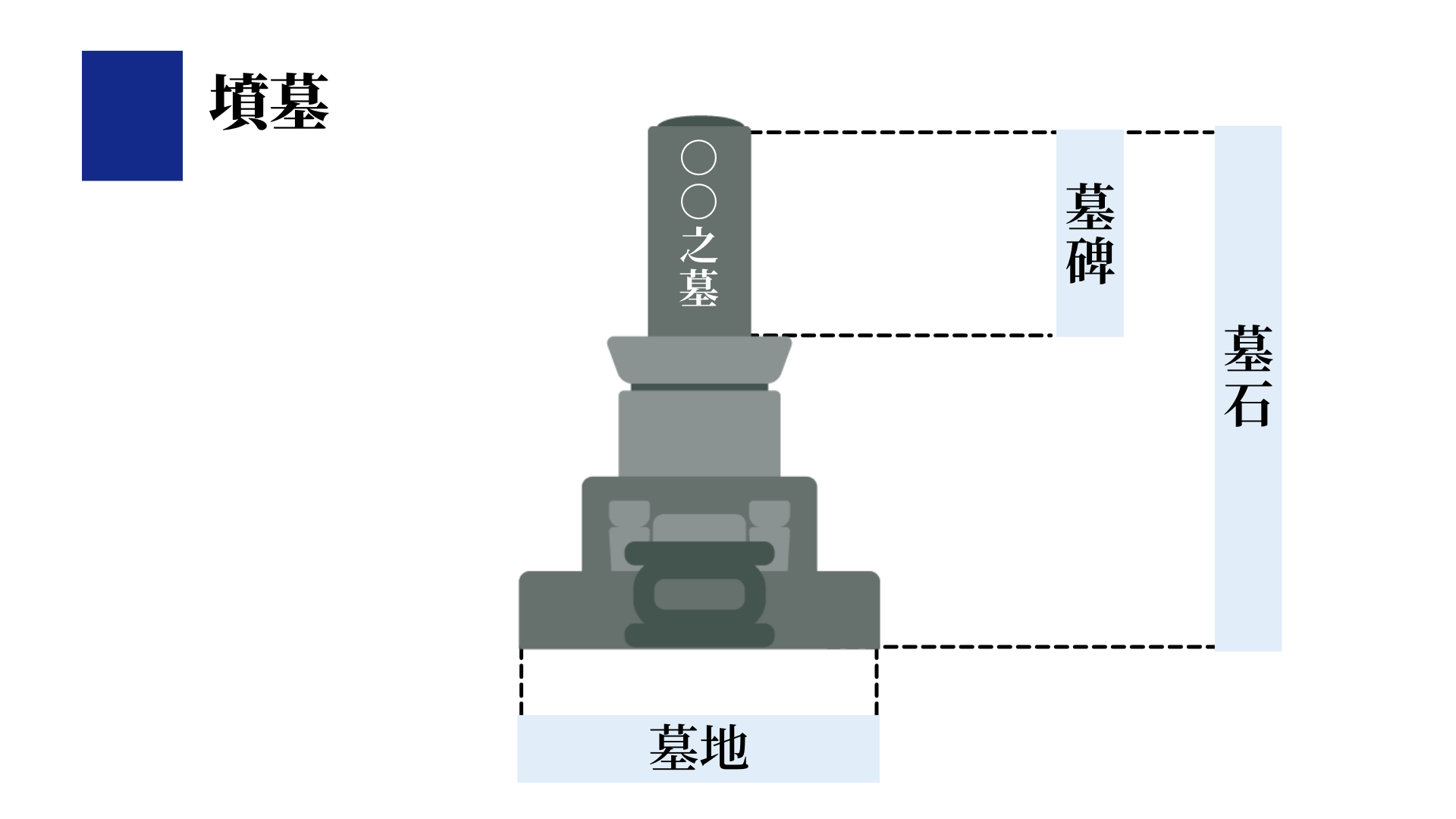

1-3.墳墓-墓石・墓碑など墓地使用権も含まれる

▲墳墓のイメージ図

墳墓とは死者を地面に埋葬するお墓、またはその場所のことです。

日本では古来より天皇のお墓を「古墳」といい、「墳」という文字には土で盛って作るという意味があります。また墳墓は「墓碑」や「墓石」に分類できます。

墓碑

- 故人の名前や戒名、故人をあらわす印象的な言葉などが刻まれた石塔

- 亡くなった日や故人の略歴が刻まれることもある

- お墓参りに来た人は墓碑に向かって参拝する

墓石

- 墓地に建てられる石塔や石版すべてのこと

- 墓碑の部分はもちろん、土台部分もすべて墓石の一部

- 墓石は「お墓のための石材」すべて

日本では、お寺や霊園が用意する区画された墓地に墓石を置く方式が定着しています。

墓地で墳墓を作る場合、墓石の代金や工事費のほかに、墓地使用料や管理費が必要となります。墓地使用料とは、墓地の使用代として寺社や霊園に支払う費用のことで、お墓を造る際に一括で支払うことが一般的です。墓地使用料を支払うことで、子や孫の代まで長年に渡り墓地を使用する権利を得ることができます。

なお、墓地使用権も祭祀財産に含まれます。

2.相続対策になる!祭祀財産は原則非課税

祭祀財産は相続税がかからない財産です。

相続税がかからない財産(一部抜粋)

墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります。

参考:国税庁「相続がかからない財産」

相続税がかからない財産とされるのは、祭祀財産は相続財産とは別という考えがあるためです。課税されない資産という点に着目し、祭祀財産によって相続対策をする人もいます。

相続税対策の基本は、相続がはじまるまでに被相続人の財産を減らすことですが、家など不動産は簡単に減らすことはできません。一方現金は何かを買ったり、誰かにあげたりすることで比較的簡単に減らせます。

財産を減らすひとつの方法として、相続税が課税されない墓地や仏壇・仏像などを購入する人もいます。

3.非課税財産として認められない3つのパターン

相続税がかからないとされる祭祀財産においても、非課税の財産として認められない場合があります。

非課税財産と認められないパターン

- 相続発生日までに代金を全額払っていないもの

- 資産状況からみて金額が異常に高いとみなされるもの

- 骨董品など投資の対象となり換金性があるもの

相続税対策での購入を考えている人は注意が必要です。

3-1.相続発生日までに支払いが済んでいないとき

相続発生時点で代金の支払いが完了していないと、非課税の財産として認められません。墓地や墓石、仏壇は高額なものが多く、ローンを組んで購入する場合がありますが、この場合は代金支払い部分のみが非課税財産として認められます。

ローンは借金なので、債務として相続財産から差し引かれると考える方もいるでしょう。通常の相続財産であれば、ローンなどの借金は相続財産から差し引かれます。しかし、お墓などの祭祀財産は相続財産とは別ものであり、債務控除という考えはありません。

相続税対策として仏壇や仏具・お墓の購入を検討している人は、ローンではなく、生前に現金で買うことでメリットが生まれます。購入の際は、現金一括払いがおすすめです。

たとえば、以下のケースでは何円分が非課税財産と認められるのか考えてみましょう。

事例 ローンでお墓を購入したケース

父が相続税対策として300万円のお墓を購入。

代金は現金100万円、ローン200万円(ローンは4年間、48回払いで完済予定)で購入。毎月返済していましたが、全額払い終わる前に父の相続が発生しました。ローンは残り24回分100万円残っていました。この場合、いくらが非課税と認められるのでしょうか。

祭祀財産であるお墓に対して支払い分のみが非課税となるため、200万円が非課税財産です。

「支払済金額=100万円(現金)+100万円(ローン返済分)」となり、残りの100万円は非課税財産として認められません。

3-2.被相続人の資産状況から見て異常に高額なとき

資産状況から見て明らかに高額なものは、非課税の財産と認められない可能性があります。相続税の課税を逃れるために購入したものと税務署に判断されるためです。

世の中にはとても高価な仏壇や仏具、墓地・墓石があります。とくに仏壇は10万円程度のものから5,000万円以上するものまで販売されています。5,000万円を超える金額になるのは、仏壇・仏具に過度な純金の装飾を施しているためです。

購入したものが課税されない財産であるかの判断は税務署が行いますが、仏壇・仏具の装飾が過剰すぎると価値のあるものと判断され課税される可能性が高くなります。

3-3.骨董品や投資の対象となる換金性のあるもの

すぐに換金し現金化できるものは非課税の財産として認められない可能性があります。課税されないために一時的に祭祀財産として保有しているのではないか、と税務署が判断するためです。

事例 金で装飾された祭具を購入したケース

キリスト教信者である被相続人が家族みんなに祈ってもらうために金の十字架を十数体購入。家族にとっては「金で装飾された十字架」であっても、税務署にとっては「十字架の形をした金」と見なされてしまうケースがあります。この場合、金の十字架は相続財産として課税されてしまいます。

故人が善意で購入したものが、非課税財産として認められないケースもあるので、購入にあたっては十分注意しましょう。

4.祭祀財産は誰が引き継ぐ?配偶者それとも長男・長女?

祭祀財産は、祭祀を開催する人である「祭祀主宰者(さいししゅさいしゃ)」が引き継ぐものとされています。

祭祀主宰者とは、祖先の供養を行い、神棚や仏壇、お墓などの祭祀財産の管理をする人です。いいかえると、親族や家族の葬儀で喪主を務めたり、先祖代々のお墓の墓守として管理をしたりする人だともいえるでしょう。

民法においても、祭祀を主宰すべき者が承継者と定められています。

(相続の一般的効力)

第八百九十六条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に専属したものは、この限りでない。

(祭祀に関する権利の承継)

第八百九十七条 系譜、祭具及び墳墓の所有権は、前条の規定にかかわらず、慣習に従って祖先の祭祀を主宰すべき者が承継する。ただし、被相続人の指定に従って祖先の祭祀を主宰すべき者があるときは、その者が承継する。

2 前項本文の場合において慣習が明らかでないときは、同項の権利を承継すべき者は、家庭裁判所が定める。

民法第897条において、祭祀財産については他の相続財産と区別して、誰が祭祀を主宰すべきかを定めています。これは、旧民法における家制度の名残を受け継いだ考え方に基づくものです。経済的な価値を有しない祭祀財産は通常の相続とは切り離し、承継する人もその土地における慣習に委ねることが妥当という考えに由来します。

しかし、実際に祭祀主宰者になるのは誰が正解なのでしょうか。遺産相続に関しては、配偶者や子、孫などが法定相続人になるのが一般的です。祭祀財産と相続財産は分けて考えるものですが、祭祀主宰者は相続の場合と同様に、家族や親族のなかから選ばれることがほとんどです。なかでも伝統的な家父長制の名残から、祭祀財産は配偶者や長女ではなく、長男が引き継ぐものだと考える地域や家庭も多い傾向にあります。

ただし、近年は家族形態の変化によって、長男がいなかったり長男が遠方に住んでいるなど祭祀主宰者になれない事情があったりする家庭もあるでしょう。そういったケースでは、近くに住んでいる長女が祭祀主宰者に指定されることもあります。

このように、祭祀財産を誰が引き継ぐのかについては、各家庭で柔軟に考える必要があります。

5.祭祀主宰者を決める優先順位は3段階

指定の優先順位

- 第1順位:被相続人が指定(遺言・口頭)

- 第2順位:慣習

- 第3順位:家庭裁判所の決定

祭祀主宰者の決定において最も優先されるのは被相続人による指定です。とくに指定がない場合は慣習に従います。慣習や被相続人による指定がなく、相続人の間で決まらないときは、家庭裁判所に申し出て決定に従います。

5-1.【優先順位1】被相続人が祭祀主宰者を指定する-遺言や口頭で指定

祭祀主宰者は被相続人が生前に指定し決定するもので、相続人や関係者を集めて口頭で伝える、もしくは遺言書を作成して指定する方法があります。

口頭では「言った」「言っていない」の問題がおきやすく揉め事の要因となります。トラブルを避けるために、遺言書として書面で残す方法がおすすめです。

遺言書の書き方

第◯条 遺言者は祭祀を主宰すべきものとして、遺言者の長男◯◯ ◯◯を指定する。

被相続人は誰でも祭祀主宰者に指定できます。被相続人の想いとして、慣習とは異なる人にお願いしたい場合はしっかり書面に残しておきましょう。

5-2.【優先順位2】被相続人の住所地や出身地の慣習により指定する

民法で定められている決定方法が慣習です。たとえば、祭祀を執り行う人は地元の慣習により家の長男が行っているというケースがあります。被相続人から生前に指定もなく、相続人の間で反対意見がなければ慣習通りに決定します。

5-3.【優先順位3】家庭裁判所で調停または審判により指定する

被相続人の出身地に慣習がなかったり相続人の間で決まらなかったりした場合は、家庭裁判所に申し立てをし判断を仰ぎます。生前どれだけ被相続人に寄り添っていたか、今後も財産を大切に守っていく人物かという点を重視し家庭裁判所は判断します。

判決の結果として、嫁いだため被相続人と「姓」が異なる人や血縁関係のない「養子」になることもあるでしょう。場合によっては、相続権のない「内縁の妻」が指定されるケースもあります。

5-3-1.相続人全員の合意により指定する-遺産分割協議書に記載

相続人全員が合意しているのであれば、祭祀主宰者を話し合いで決めることも可能です。

たとえば、慣習では長男が祭祀主宰者とされているものの、長男の健康状態が悪く引き継ぐことが困難な場合は、相続人全員で話し合い長女が引き継ぐことも可能になります。

また他の相続財産と同様に、遺産分割協議書に記載することも一般的です。

遺産分割協議書における記載例

第〇条 ◯◯家におけるすべての祭祀は、長女◯◯ ◯◯が承継するものとする。

慣習と異なる場合はとくに、話し合いの結果としての遺産分割協議書を作成することをおすすめします。

6.祭祀財産にまつわる疑問点-祭祀主宰者の拒否や相続放棄後の引継ぎは?

お墓や仏壇を誰が引き継ぐのかについて特別意識したことがなかった場合、祭祀財産といわれてもよくわからないという方もいるはずです。そこで、祭祀財産に関するよくある疑問について解説します。

6-1.祭祀財産を相続放棄できる?

「2.相続対策になる!祭祀財産は原則非課税」でも触れたように、祭祀財産は相続財産とは区別されるものです。このため、一般的な遺産とは異なり、祭祀財産を相続放棄することができません。

また、故人の遺産を相続放棄した場合であっても、祭祀主宰者は祭祀財産を引き継ぐ必要があります。

6-2.祭祀主宰者(祭祀継承者)は拒否できる?

被相続人に祭祀財産の引き継ぎを指定された人は、引継ぎを拒否できません。相続財産と異なり、相続放棄という考えがないためです。しかし、祭祀財産を管理していくためには費用がかかります。

たとえば墓地の管理について考えてみましょう。

お墓を維持するためには寺院や霊園などに年間で管理料の支払いが必要です。お墓参りや清掃、法事などを行うときも、その都度費用がかかります。

| 運営主体 | 費用の目安 | 備考 |

|---|---|---|

| 公営霊園 | 1500円〜5000円 | 自治体運営のため、 負担の経費が低目に抑えられている |

| 民間霊園 | 5000円〜1万5000円 | 都市型霊園の方が郊外の霊園より高くなる傾向あり |

| 寺院墓地 | 2万円〜2万5000円 | 寺院施設使用料、お布施や冥加金という名目で納めることもあり |

▲年間管理料の目安

お寺の檀家になると入檀料として10万~30万円、合同で法要を行ったときのお布施が3,000円~5,000円(年間1回~3回)などがかかります。また、お寺の修繕費用などで都度お布施を求められることもあります。

このように、祭祀財産を守るために費用がかかるため、金銭的な理由で祭祀財産を維持し続けられないという事態も起こりうるでしょう。その場合には、祭祀財産を売却したり処分したりすることができます。引き継いだ財産をどう管理していくかは、祭祀主宰者が自由に決められるからです。

反対に考えると、祭祀財産の管理が祭祀主宰者に委ねられているということは、他の相続人が知らないうちに勝手に売られてしまうこともあるということでもあります。祭祀主宰者の指定は後々のトラブルとならないように、管理の費用を工面するなどの対応をとった上で慎重に判断しましょう。

6-3.祭祀財産を継承できる子孫がいない場合は?

結婚をしない人や子どもを持たない夫婦が増えているなかで、祭祀財産を継承できる子孫がいないケースも増えています。

祭祀財産を引き継ぐ人がいない場合、特に問題になるのがお墓です。系譜や祭具は維持するのにお金がかかりませんが、お墓は年間使用料や管理費の支払いが必要になるからです。支払いが滞ると、お墓を撤去することになります。

近年、誰もお墓参りをしないお墓は「放置墓」や「無縁墓」と呼ばれ、社会問題にもなっています。放置墓になり荒れた状態になると、ご先祖のご遺骨が無縁仏になるだけではなく、墓石の倒壊などが起こることもあり周囲の環境にも悪影響を与えかねません。

将来的に祭祀主宰者がいなくなる可能性がある場合は、墓じまいをし永代供養墓へ改葬する、海洋散骨をするなど、祭祀主宰者が元気なうちに家族で検討する必要があります。

7.相続トラブルを回避するためにも祭祀財産の承継者選びや処分は慎重に

祭祀財産は、一族として守っていくべき重要な財産です。守り続けるための金銭的な負担も大きいため、祭祀主宰者になるのを躊躇する方もいますが、遺産のように相続を拒否することはできません。相続放棄をした場合も、祭祀財産は引き継ぐことができます。

このため、祭祀主宰者の状況によっては、祭祀財産を売却・処分しなければならない事態に陥ることもあります。これを避けるためには、祭祀財産を守るための資産も考慮しながら祭祀主宰者を決める必要があるでしょう。

お墓や仏壇・仏具は非課税の財産なので、相続税対策として生前のうちに準備する方も多くいます。一方で、祭祀主宰者がいなかったり負担が大きかったりすることで、祭祀財産を引き継ぐ人が不在という家庭も増えています。

祭祀財産を引き継ぐ人がいない場合は、家族で話し合って墓じまいや永代供養墓への改葬を検討するのもよいでしょう。墓じまいをしないことで、お墓が荒れた状態になったりご先祖が無縁仏になったりと、供養されない事態になる可能性があるからです。

祭祀財産での相続税対策や祭祀主宰者を指定するための遺言作成などは、適切におこなわなければ無効になる可能性もあります。相続税専門の税理士や祭祀財産の継承についてノウハウのある弁護士・司法書士にご相談することをおすすめします。

税理士法人チェスターは、相続税専門の税理士法人です。税理士業界でもトップクラスの年間3,000件以上の相続税申告を行なっており、課税・非課税財産の違いや課税財産とみなされないための知識やノウハウも多く持ち合わせています。

相続税対策の一環として祭祀財産の購入を検討したい人は「相続専門の税理士事務所」税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編