法定相続情報証明制度を利用した相続登記を解説!手続き方法/添付書類/注意点

この記事の目次 [表示]

相続登記における法定相続情報証明制度とは

相続が発生すると、銀行や保険、登記と様々な手続を行わなければなりませんが、各場面でたびたび戸籍の提出を求められます。

被相続人の出生から死亡までの戸籍、そして各相続人の現在戸籍、さらには住民票の写しを揃えると、膨大な枚数になることもあります。

取得した戸籍等をコピーして銀行等に提出できればいいのですが、まず原本の提出を求められます。

ある銀行に戸籍一式の原本を提出し、手続きが終了して返還された戸籍一式を次の銀行に提出していたのでは、いつまでたっても相続の手続きが終了しません。

また戸籍一式を複数用意して、各所に提出すれば短時間で手続きを済ませることができますが、戸籍は1通450円、原戸籍や除籍などの古い戸籍は1通750円かかるので、複数取得するとかなりの費用がかかります。

このような不都合を解消するため、平成29年5月29日から、法定相続情報証明制度が始まりました。

この制度によって作成された法定相続情報一覧図というA4用紙一枚の図を戸籍一式の原本の代わりに銀行等に提出できるようになりました。

相続登記では、戸籍一式の原本を添付書類として法務局に提出する必要がありますが、このときも法定相続情報一覧図を代わりに提出することができます。かさばる戸籍をA4用紙1枚に置き換えることができるようになったのです。

法定相続情報証明制度を利用するメリット

上記で述べたように、相続の手続きを進める側として、大量のかさばる戸籍を各所に提出する必要がなくなる、同じ戸籍を複数取得する費用や手間の無駄を省けるというメリットがあります。

また、法定相続情報一覧図を提出される側の銀行等にも大きなメリットがあります。

今までは相続手続きのために提出された戸籍一式の原本について、銀行等の相続担当部署が一枚一枚チェックをし、不備がないか確認していました。

戸籍が膨大になると、チェックに時間がかかることもあります。このような時間のロスは、相続手続きの遅滞を招きます。銀行側としても忙しい業務の中、慣れない戸籍のチェックに時間を割かなければなりません。

法定相続情報証明制度であれば、戸籍のチェックは既に法務局が済ませているので、銀行等は提出された法定相続情報一覧図を確認すればよいだけです。

銀行側も煩わしい戸籍のチェックから解放されるため、手続きが迅速化されます。

このように法定相続情報証明制度の利用は、相続手続きを進める相続人だけでなく、戸籍一式を提出される側である銀行等にも大きなメリットがあるのです。相続手続きの迅速化を図ることができます。

なお、法定相続情報一覧図は、何通でも無料で発行してもらうことができます。

つまり、法定相続情報証明制度を利用するために一度すべて戸籍を収集する必要があるものの、それ以上のコストは生じません。

法定相続情報一覧図を複数枚入手しておけば、コストをかけずに複数の銀行について同時に預金解約の手続きを進めることも可能になります。

従来の手続きとの違い

従来は、被相続人の出生から死亡までの戸籍、各相続人の現在戸籍を揃えて被相続人と相続人の関係を証明する必要がありました。そのため、戸籍を各所に提出する際は、この全ての戸籍の原本が必要でした。

しかし、現在は、法務局を通じて法定相続情報一覧図を作成することによって、戸籍一式に代わるものとして認識されています。法務局、税務署、銀行等各所に一斉に法定相続情報一覧図を提出し、手続きを同時進行で行えるようになりました。

法定相続情報証明制度を利用して相続登記すべきケース

相続登記の他にも多くの相続手続きが必要となる場合、法定相続情報証明制度を利用すべきと言えるでしょう。たとえば、被相続人が多くの銀行や証券会社に口座を有していた場合がこれに当たります。

また、相続関係が複雑な場合も法定相続情報証明制度を利用すべきです。

前述したとおり、必要となる戸籍謄本が大量となりがちだからです。

また、法定相続分で登記を行う場合も、比較的、法定相続情報証明制度が適しているといえるかもしれません。

法定相続情報証明制度は、法定相続人が誰なのかを余すところなく証明する制度なので、遺言書がなく、特に遺産分割協議もせず、法定相続分で相続登記を行う場合にはこの制度の利用が適しています。

法定相続分と異なる分割内容の遺言書がある場合や、遺産分割協議を行った場合でも法定相続情報証明制度を利用することができますが、法定相続情報一覧図の他に、遺言書や遺産分割協議書、またそれに基づいた相続関係説明図の添付が必要になります。

法定相続情報証明制度を利用しなくても良いケース

それは戸籍の提出先が少ない場合です。

法定相続情報証明情報制度はかさばる戸籍を複数の提出先に提出する煩わしさを解消するための制度なので、被相続人の有する銀行口座が1か所しかないような場合はわざわざ作成する必要はありません。

法定相続情報証明制度を利用できる人の条件

法定相続情報証明制度を利用できる人は、基本的には被相続人の法定相続人です。

また、法定相続人の法定代理人(法定相続人が未成年者であるときの両親、法定相続人が被後見人であるときの後見人)もこの制度を利用することができます。

さらに、法定相続人から委任を受けた代理人がこの制度を利用することもできます。

この場合には法定相続人からの委任状が必要です。ただし、法定相続人から委任を受ければ誰でも代理人になれるわけではありません。

代理人になることができるのは民法上の親族(6親等内の血族、配偶者および3親等内の姻族)そして、司法書士、弁護士などの資格者代理人です。たとえば法律に詳しい隣の家の人に委任しても代理人になることはできません。

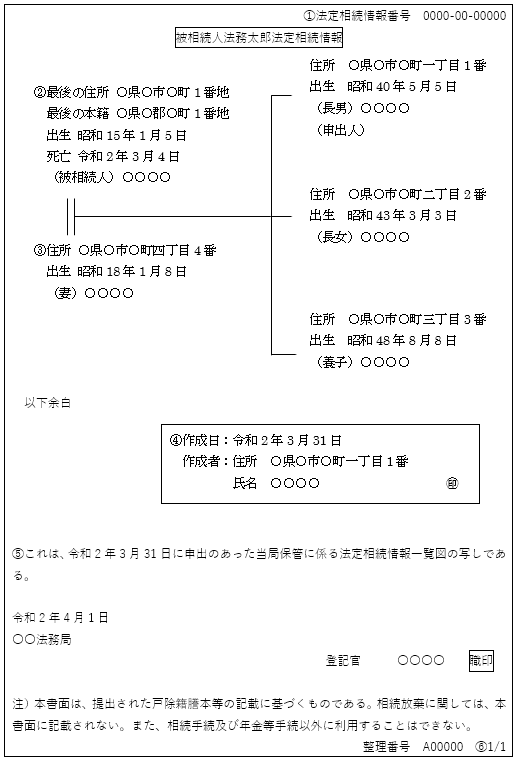

法定相続情報一覧図(写し)の記載内

注)本書面は、提出された戸除籍謄本等の記載に基づくものである。相続放棄に関しては、本書面に記載されない。また、相続手続及び年金等手続以外に利用することはできない。

整理番号 A00000 ⑥1/1

①法定相続情報一覧図は、唯一の番号で各法務局に保管、管理されます。

②③被相続人と相続人の関係が図表で示されます。

④作成日、作成者の住所と氏名、そして押印がされます。

⑤申出日を含んだ認証文、一覧図の写しの発行日、登記所名、登記官名、職印、注意事項が印字されます。

⑥相続人が多く一覧図が2枚以上になる場合もあるため、頁番号が振られます。

法定相続情報証明制度を利用できる法務局

全国どこの法務局でも法定相続証明情報制度を利用できますが、管轄が定められているため、不動産の所在地や被相続人の本籍地、最後の住所地によって利用できる法務局は限られます。

管轄登記所は、被相続人の本籍地、被相続人の最後の住所地、申出人の住所地、被相続人名義の不動産の所在地の4つです。詳しい管轄については法務局のホームページで調べることができます。

被相続人の本籍地が広島で、最後の住所地が静岡、申出人が東京に住んでおり、被相続人の不動産が神奈川にある場合は、広島、静岡、東京、神奈川の各管轄法務局に申請することができます。

相続登記で法定相続情報証明制度を利用するための手続き

相続登記で法定相続情報証明制度を利用するためには、戸籍などの添付書類を準備し、法定相続情報一覧図を作成、そして申出書を作成する必要があります。

ここでは手続きについて順を追って説明します。

①手続きに必要な添付書類の準備

まずは被相続人の出生から死亡までの戸除籍謄本、そして最後の住所を証するための住民票の除票が必要になります。住民票の除票が自治体によっては廃棄されている場合があります。

このときは被相続人の戸籍の附票を取得します。

次に相続人の戸籍謄抄本が必要になります。

この戸籍謄抄本は被相続人が死亡した以降の証明日の記載のあるものが必要です。

古いものは使用できません。

法定相続情報一覧図に住所を記載する場合は各相続人の住民票の写しも必要になります。

さらに申出人の住所氏名を確認することができる書類も添付します。

具体的には運転免許証、マイナンバーカード、住民票の写しなどです。

マイナンバーカードについては表面のみ、運転免許証については両面のコピーが必要です。

運転免許証、マイナンバーカードのコピーには「右は原本と相違ありません」と記載し、申出人の記名押印が必要になります。押印は認印で構いません。作成日付を記載する必要もありません。

代理人に申出手続きを依頼する場合には委任状が必要になります。

また親族が代理する場合には、その申出人と代理人の親族関係が判明する書類が必要です。

他に添付する戸籍から親族関係が判明する場合には添付不要です。

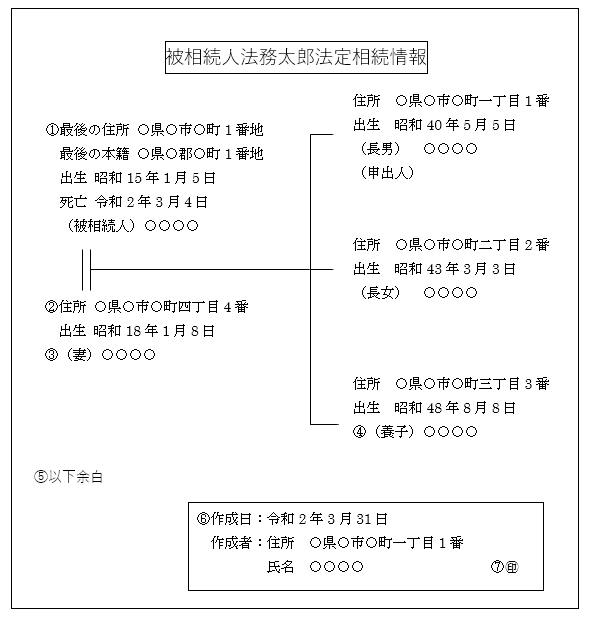

②法定相続情報一覧図・申出書の作成

法定相続情報一覧図を作成するときは、A4の白い用紙を縦に使用します。

下から5cmの範囲には法務局の認証文が入るため、この範囲には記載しないよう注意します。

文字についてはパソコンを使用するか、手書きの場合はインクの消えないボールペンで記載します。

①被相続人について、最後の住所、最後の本籍、出生日、死亡日、氏名を記載します。

最後の本籍については記載しなくても構いませんが、相続登記に使用する場合は記載しておいた方がよいです。

②③④相続人について住所、出生日、続柄、氏名を記載します。

住所の記載は任意ですが、住所の記載がないと、相続登記の際は住民票の写しの提出を求められるので、余計な添付書類を減らすためにも記載しておいた方がよいです。

続柄については、戸籍の記載と同じにします。

妻については「配偶者」長男や長女について「子」と記載しても構いませんが、相続税の申告手続きに使用できない場合があるので、戸籍の記載に合わせた方がよいです。養子についても「養子」と記載します。

⑤これ以上の記載がないことを証明するために「以下余白」と記載します。

⑥⑦さらに作成者の作成日、住所と氏名を記載します。作成者の押印も必要です。この際の押印は実印、認印どちらでも構いません。

法定相続情報一覧図を作成する際の注意ポイント

法定相続人にならない人については記載しません。

たとえば、離婚した配偶者や、被相続人の死亡前に離縁した養子などです。

他方、遺産分割により全く遺産を貰わない人、既に相続放棄をした人であっても、法定相続人には変わりないため記載します。

代襲相続(被相続人の死亡前に相続人が死亡した場合)は、代襲相続人について住所、出生日、続柄、氏名を記載します。

亡くなった相続人については、氏名は記載せず「被代襲者」とし、その者の死亡日を記載するだけにとどめます。

数次相続(被相続人の死亡後に相続人が死亡した場合)は、被相続人の相続人と、その相続人についての相続人を一度に記載することはできません。

一つの法定相続情報一覧図はあくまで一人の被相続人についてしか記載できません。

数次相続の場合は、被相続人についての一覧図が一枚、亡くなった相続人についての一覧図が一枚というようにそれぞれ別の法定相続情報一覧図を用意する必要があります。

一般の法定相続関係図とは異なるため注意が必要です。

法定相続人が生前の被相続人に対し侮辱や暴力等の著しい非行があるとき、被相続人は家庭裁判所に請求して法定相続人の地位を奪うことができます。これを相続人の廃除と言います。

相続人の廃除があるときは法定相続人にはならないため、法定相続情報一覧図には記載しません。

また、遺産分割によって相続持分が変わっている場合であっても、法定相続情報一覧図には持分を記載することはできません。

③法務局への申し出

最後に申出書を作成し、法務局に戸籍一式、被相続人の住民票の除票、法定相続情報一覧図、申出人の本人確認資料、法定相続情報一覧図へ相続人の住所を記載する場合には各相続人の住民票の写し、代理人が申出を行う場合には委任状とともに提出します。

申出書の様式は法務省のホームページで公開されています。または各地の法務局に申出書が用意されています。

申出は、申出書を郵送することによっても行うことができます。

その場合は返信用封筒と切手を同封します。提出した戸籍一式や住民票の除票等は全て返却されますが、申出人の本人確認資料として住民票の写しを提出した場合、その住民票の写しは返却されませんので注意が必要です。

窓口返却の場合には、申出時に交付される引替え札と本人確認資料(免許証等)を持参します(申出先法務局によって若干仕様が違う可能性があります。)。

相続登記で法定相続情報証明制度を利用する際の注意点

相続登記で法定相続情報証明制度を利用する際にはいくつかの注意点があります。

特に法定相続情報一覧図と相続関係説明図については注意が必要です。

二つの違いに触れながら注意点を解説します。

①法定相続情報一覧図と相続関係説明図の違い

法定相続情報一覧図は、法務局により認証を受けた書面で、戸籍の代替物となるものです。

これを相続登記時に提出すれば、被相続人の戸除籍謄本や住民票の除票、相続人全員の戸籍謄抄本の提出は不要となります。

一方、相続関係説明図は、法務局の認証を受けた書面ではなく、その記載内容も作成者によって異なる点に違いがあります。

相続登記時にこれを提出しても、戸籍謄本等の提出は省略できませんが、提出した戸籍謄本等の原本の還付を受けることができるようになります。

一見同じような図ではありますが、法定相続情報一覧図と相続関係説明図は似て非なる書類ということに注意が必要です。

②相続発生後の相続放棄や遺産分割協議は反映されない

相続発生後に相続人の一人が相続放棄をした場合や、相続人全員で遺産分割協議を行った場合でも、その内容については法定相続情報一覧図には反映されません。

法定相続情報一覧図は戸籍の代替物のため、このような事情を記載することはできないのです。

そのため、相続放棄や遺産分割協議などの事情については、相続関係説明図に反映させなければなりません。

反対に相続人の廃除の場合は法定相続情報一覧図に反映されます。相続人の廃除は戸籍に記載される事項だからです。

被相続人の死亡時に遡り相続人の範囲が変わる場合は?

被相続人が遺言で子を認知していた、または子から認知の訴えが提起され、それが認められて子が認知されたような場合、被相続人の死亡時に遡って認知された子は相続人となるため、相続人の範囲が変わります。

また、胎児は相続人とみなされるため(民法第886条第1項)、法定相続情報一覧図に記載されます。

しかし死産のときは相続人でなくなるため、この場合も被相続人の死亡時に遡って相続人の範囲が変わります。

このような場合、既に作成された法定相続情報一覧図は全ての相続人が正しく反映されたものではないため、相続登記に使用することはできません。

改めて法定相続情報一覧図を作成する必要があります。

③被相続人・相続人全員が日本国籍を有している必要がある

法定相続情報証明制度は、戸籍の記載内容を関係図に示した制度のため、戸籍を取得することのできない外国籍の人がいる場合には、利用できません。

日本国籍を有しているのであれば、被相続人、相続人が海外在住の場合でもこの制度を利用できます。

④法定相続情報一覧図(写し)の再度発行には期限がある

提出された法定相続情報一覧図は法務局に5年間保管されます。そのため法定相続情報一覧図の写しは、5年以内であれば何度でも再交付してもらえます。

期間経過後に再交付が必要となった場合は再度法定相続情報一覧図を作成し提出する必要があります。

⑤戸籍謄本等の束以外の添付書類は求められる

法定相続情報証明制度は、戸籍の代わりになる書類のため、相続登記の際に使用する戸籍以外の添付書類はやはり必要になります。

遺産分割協議を行ったのであれば遺産分割協議書と相続人全員の印鑑証明書が必要です。

遺言書がある場合は遺言書の添付も必要ですし、相続登記の申請を代理人に委任した場合は委任状の添付も必要です。

このように法定相続情報証明制度を利用してもさらに添付を求められる書類はあるので注意が必要です。

なお、法定相続情報一覧図には、必ずしも相続人の住所を記載することは要求されていません。

法定相続情報一覧図に相続人の住所を記載しなかった場合は、相続登記の申請の際に、相続人の住所を証明する書類(住民票の写しまたは戸籍の附票)を添付する必要があります。

相続登記で法定相続情報一覧図を使用する場合は住所を記載しておくと、住所を証明する書類を減らすことができます。

法定相続情報証明制度の利用に関するQ&A

最後に、法定相続情報証明制度の利用に関してよくある質問について解説します。

①相続登記以外の手続きでも利用できる?

相続登記以外にも、銀行預金の解約や、年金や相続税の申告手続き、株や車の名義変更などさまざまな場面で利用することができます。

ただし、法定相続情報一覧図だけで手続きができるわけでなく、場面に応じて様々な添付書類が必要になります。

②制度の利用時期に制限はある?

制度の利用時期に特に制限はありません。

もともと放置されがちな相続登記を行ってもらいやすくするために生まれた制度であるため、被相続人が亡くなって長い期間が経過していてもこの制度を利用することができます。

③法定相続情報一覧図(写し)は即日発行してもらえる?

即日発行可能ですが、法定相続情報一覧図の提出から発行までに数時間かかるといわれています。郵送でも発行してもらえるため、法務局に出向く時間に余裕がない人は郵送による提出をおすすめします。

④法定相続情報一覧図(写し)の発行手数料は?

発行手数料は何通でも無料です。

郵送で発行を依頼した場合は、郵送料が必要になります。もちろん戸除籍謄本の取得には各自治体で定められた手数料が必要になります。

提出した戸除籍謄本は、法定相続情報一覧図の写しとともに返却してもらえます。

まとめ

法定相続情報証明制度は、かさばる戸除籍謄本をまとめることによって、相続にまつわる様々な手続きを簡素化することを目的として生まれた制度です。負担の大きい相続登記をはじめとした手続きを滞りなく行うため、ぜひ利用していただきたい制度です。

相続登記における法定相続情報証明制度の利用について不明な点があればぜひ司法書士法人チェスターにご相談くださいませ。

経験豊かな精鋭の司法書士が皆様の疑問や悩みを解決に導きます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編