【相続の限定承認とは?】検討すべき3つのケースを解説

相続の限定承認とは、相続財産のうち預貯金や不動産等のプラスの財産を限度として、借金のようなマイナスの財産を弁済できる手続きのことです。相続人は、残った財産を引き継ぐことが可能です。

限定承認の検討が有効なケースとしては、「相続財産の全容がはっきりとわからない」「被相続人が所有する不動産に住み続けたい」「相続により家業を引き継ぎたい」といったものが想定されます。借金があっても引き継ぎたい財産がある場合には、限定承認によって救われる可能性もあります。利用を検討する際には、手続きの流れや税金の課税方法についても確認しておきましょう。

この記事の目次 [表示]

1.相続の限定承認とは

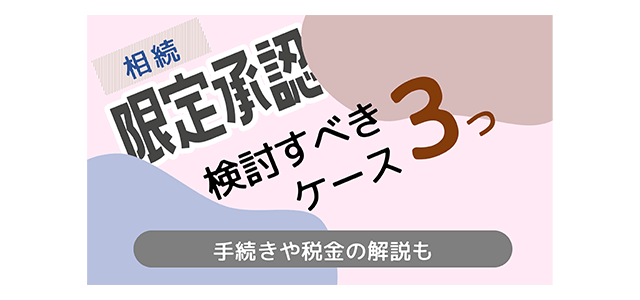

▲相続方法3つの特徴

相続が開始した場合、相続人は相続方法を次の3つから選択しなければなりません。

被相続人の財産や借金すべてを引き継ぐ方法を「単純承認」といいます。反対に「相続放棄」は、被相続人の財産や借金などのすべてを引き継がない方法です。また、相続人が相続によって得た財産を限度とし、被相続人の債務を引き継ぐ方法を「限定承認」といいます。

相続放棄や限定承認を選択する場合、自身のために相続の開始を知った日から3ヶ月以内に家庭裁判所へ申立てなければなりません。申立てをせず3ヶ月経過すると、単純承認したものとみなされるため注意が必要です。

相続は家庭によって状況が異なります。それぞれの特徴を理解し、状況に応じた最適な方法で相続することが重要です。

1-1.相続で得られる財産の限度で債務等を弁済

限定承認とは相続した財産の範囲内で、債務を引き継ぐ相続方法です。

たとえば、被相続人の財産が5000万円、借金が1億円あった場合、単純承認を選択すると、財産を上回る借金1億円を弁済しなければなりません。一方で限定承認を選択すると、相続する財産の範囲内である借金5000万円のみを弁済するに留まります。

限定承認の特徴は、相続した財産を限度に債務を弁済する点にあります。

1-2.事情によっては相続人が救われる手続き

限定承認はどうしても引き継ぎたい財産がある人や、被相続人の財産が不明確なケースで有効です。限定承認では借金を弁済して残った財産を引き継げるため、自宅だけを取得することも可能です。また財産調査を進めるなかで多額の借金が判明したとしても、弁済すべきは相続した財産の範囲内となります。

限定承認は特定のケースに合致する相続人にとって有効な手段であるため、一度検討してみることをおすすめします。

2.相続放棄との違い

| 限定承認 | 相続放棄 | |

|---|---|---|

| 内容 | 相続した財産の範囲内で債務を引き継ぐ | 財産・債務の一切を引き継がない |

| 申請期日 | 相続開始を知った日から3ヶ月以内に家庭裁判所へ申立て | |

| 期間の伸長 | 家庭裁判所への申立てにより申請の期間を伸長できる | |

| 申立て | 相続人全員で手続きをする | 相続人単独で可能 |

| メリット |

|

|

| デメリット |

|

|

| 適しているケース |

|

|

▲限定承認と相続放棄の比較

限定承認と相続放棄の違いは、財産の相続方法と手続きの進め方です。

財産および債務の一切を相続しない相続放棄に対して、限定承認は財産を相続したうえでその範囲内で債務を弁済します。財産を引き継げるため、限定承認を選択した方が相続人の希望を実現し相続できるケースもあります。

手続きの進め方における主な違いは2点です。相続放棄は単独で手続きを進められます。一方、限定承認は相続人全員で申立てし、手続きを進めなければなりません。相続人全員の意見を取りまとめる必要があるため、スムーズな手続きは困難です。

また、相続放棄は裁判所に申立て、受理されると手続きは終了します。一方で限定承認は受理された後も債権者への公告や相続財産の換金、債務の清算などの手続きが必要です。相続放棄と異なり、限定承認は煩雑な手続きが必要となります。

財産以上に債務がある可能性が高いときに選ばれる相続方法という点で、限定承認と相続放棄は共通していますが、どちらを選択すべきかは家庭の状況や相続人それぞれの考え方によって異なります。

検討できる期間は相続開始を知った日から3ヶ月と比較的短いため、相続人同士での判断が難しい場合は、早めに専門家へ相談することをおすすめします。

参考:相続放棄の相談ができる専門家は?相続放棄は撤回が困難なため注意

3.相続の限定承認を検討すべき3つのケース

以下3つのケースに該当する場合、限定承認の検討をおすすめします。

限定承認を検討すべきケース

これら3つのケースでは、限定承認で相続人の希望を叶えられる可能性があるため、一度検討してみましょう。

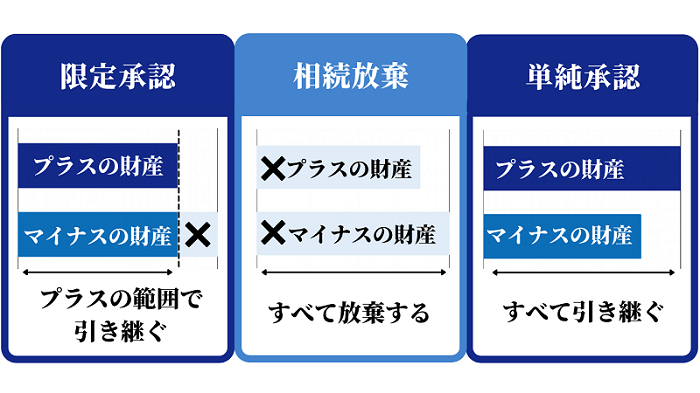

3-1.遺産の内容が不明確なケース

▲相続財産内容が不明確なケース

相続する財産と負債の内容が不明確な場合、相続人は限定承認を検討すべきです。

被相続人の財産が不明確で限定承認を検討すべきケース

- 被相続人が会社経営者で保証人となっている可能性がある場合

- 被相続人と生前にまったく交流がなかった場合

- 後から多額の債務が発生する可能性がある場合

3-1-1.被相続人が会社経営者で保証人となっている可能性がある

被相続人が会社経営者であれば、事業を行うための借入金の連帯保証人となっている可能性もあります。

連帯保証人である経営者が死亡したとき、連帯保証債務は法定相続分に応じて相続人に分割されます。

単純承認をすると、相続人は連帯保証人としての責任を負うことになるため、会社の経営が立ち行かないときなどの場合に、借入先の金融機関から返済を求められるかもしれません。

一方、相続放棄をすると被相続人が経営していた会社をたたまざるを得なくなるでしょう。連帯保証における債権者からの請求は、時間が経過してからくることもあります。

被相続人が会社経営者である場合は、借入金などの連帯保証人となっているケースも想定し、限定承認を選択するのも1つの方法です。

3-1-2.被相続人と生前にまったく交流がなかった

財産の内容が不明確で生前に交流がない場合、被相続人がどのような生活を送っていたかわかりません。被相続人の人間性すらも不明であるため、予期せぬ借金が発覚することもあります。

限定承認しておけば、あとから多額の借金が判明しても、相続した財産以上に債務を負う必要はありません。また、債務を弁済しても財産が残れば、相続できます。

被相続人と交流がない場合は、安心して手続きを進めるためにも限定承認による相続を検討してみましょう。

3-1-3.後から多額の債務が発生する可能性がある

被相続人の借金がすでに判明しており、さらに借金が増える可能性がある場合は限定承認を検討しましょう。

借金をしている人は、複数箇所からお金を借りていることもあります。限定承認をしていれば、被相続人が多額の借り入れをしていたことがあとで発覚しても、プラスの財産を超過する分については弁済する必要はありません。

財産が不明確な場合は、後から多額の借金が発覚するケースを想定し、限定承認をするのも1つの方法です。

3-2.必ず引き継ぎたい財産があるケース

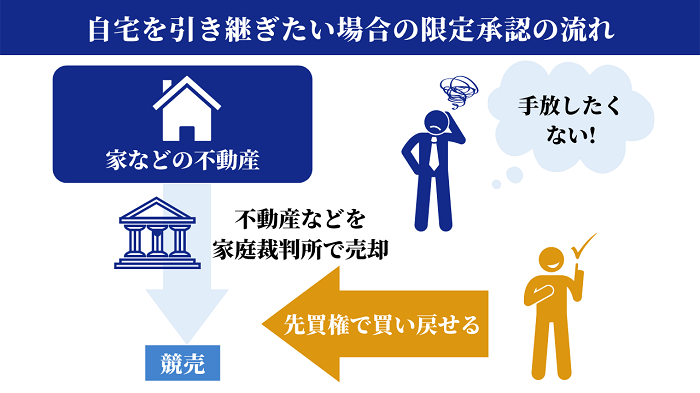

▲自宅を引き継ぎたい場合の限定承認の流れ

自宅や思い入れのあるものなど被相続人の財産の中にどうしても引き継ぎたい財産があるケースでは、相続人は限定承認を検討すべきです。

限定承認した場合、相続人には相続財産を優先的に購入できる「先買権」が認められています。

先買権とは、相続したい財産について家庭裁判所が選任した鑑定人が価格評価し、相続人が評価額を支払うことによって財産を取得できる権利のことです。

先買権を行使すれば、自宅が競売にかけられる前に相続人が買い戻せるため、財産を引き継ぐことが可能です。

ただし、買い戻すための資金は、相続人自らが用意しなければなりません。相続人自身の預貯金を使うか、金融機関から融資を受けるなど事前に資金を準備しておくことが重要です。

3-3.被相続人と相続人が一族で家業を営んでいるケース

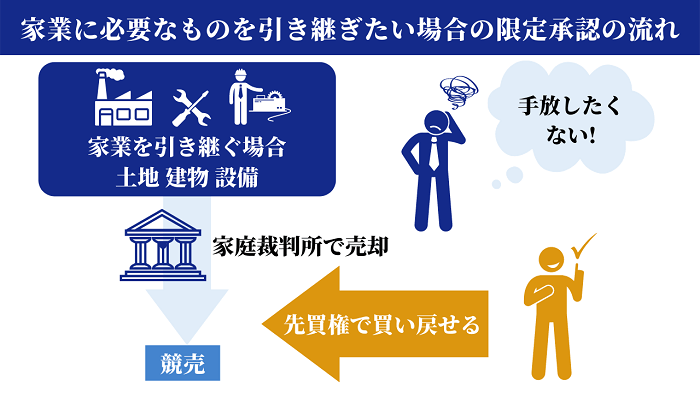

▲家業に必要なものを引き継ぎたい場合の限定承認の流れ

被相続人が大きな債務を抱えているものの、家業を続けたいと考えている相続人は限定承認を検討すべきです。

このようなケースでは、限定承認することで家業に必要な財産を引き継ぐことができ、債務を減らして家業を続けられる可能性があります。

単純承認を選択すれば、家業に必要な財産を引き継げる一方、すべての債務も引き継ぐことになります。また相続放棄すれば、債務の引き継ぎは免れますが、家業に必要な財産をすべて手放さなくてはなりません。

限定承認を選択すれば、家業に必要な財産を引き継ぎながら、債務の一部を減らすことが可能です。

また、限定承認では先買権を行使し、家業の継続に必要な財産を取得できます。ただし、このケースでも買い戻すために資金を準備する必要があるため、事前の資金計画を立てる必要があります。

一族で営む家業をどうしても継続したい場合は、限定承認による相続をおすすめします。

4.限定承認の手続きの流れをわかりやすく解説

限定承認は以下の流れで手続きを進めます。

限定承認手続きの流れ

家庭裁判所への申立てや債権者への請求申出の公告は、期日があるためとくに注意が必要です。

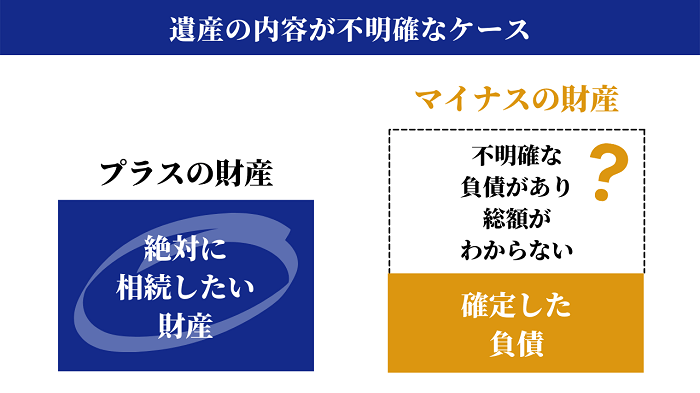

4-1.相続人全員で家庭裁判所へ限定承認の申立てをする

| 申立先 | 被相続人の最後の住所地にある家庭裁判所 (参考:裁判所「裁判所の管轄区域」) |

|---|---|

| 申立人 | 相続人全員 |

| 必要書類 |

※これらの戸籍謄本に代えて、「法定相続情報一覧図の写し」によることができる家庭裁判所もありますので、事前に各家庭裁判所にご確認ください。 |

| 費用 |

|

| 申立期間 | 相続の開始があったことを知ったときから3ヶ月以内 (家庭裁判所への申立てにより期間の延長も可能) |

▲限定承認に必要な主な書類や費用

引用:裁判所「家事審判申立書」

相続人同士で限定承認することを決めたら、家庭裁判所へ申立てます。申立期間は、相続があったことを知ってから3ヶ月以内です。

これは、財産と借金がいくらあるかを調べて限定承認するかを判断するための熟慮期間とされています。熟慮期間のうちに限定承認すべきか判断できない場合は、家庭裁判所へ申立て、期間の延長も可能です。

4-2.相続人が複数いる場合は相続財産清算人が選任される

相続人が複数いる場合、限定承認の手続きは相続財産清算人が行います。複数の相続人が手続きすることで財産が混同することを防ぐため、相続財産清算人が代表して手続きを進めます。

相続財産清算人とは、相続財産を管理し清算する職務を行う人のことです。限定承認における相続財産清算人は、相続人のなかから家庭裁判所が職権で選任します。

限定承認の相続手続きは、相続財産の換金や債権者への清算手続きなど専門知識が求められます。従って相続人から選ばれた相続財産清算人は、弁護士や司法書士のサポートを受けながら手続きを進めることが一般的です。

相続人が複数いるケースの限定承認の手続きは、家庭裁判所から選任された相続財産清算人が行います。

なお、限定承認における相続財産清算人は、以前は「相続財産管理人」と呼ばれていました。民法の改正により、令和5年4月1日から名称が変更されました。

4-3.債権者や受遺者への公告と催告を行う

| 相続人の数 | 期日 |

|---|---|

| 相続人がひとりの場合 | 限定承認の申立てが受理された日から5日以内 |

| 相続人が複数いる場合 (相続財産清算人が選任されている場合) | 相続財産清算人選任審判の告知を受けた日から10日以内 |

▲債権者や受遺者に対する公告の期日

限定承認した相続人(相続人が複数いる場合は相続財産清算人)は、債務金額と債権者を明らかにするため、請求申出の公告を行います。公告期間は2ヶ月間を下回ることはできません。すでに借金があることが判明している債権者に対しては、個別に催告する必要があります。

請求申出の公告とは「被相続人に対して債権を持っている人がいれば名乗り出てください」と広く一般に告知することです。

債権者や受遺者に対する公告は、限定承認の申立てが受理された日から5日以内に行います。相続財産清算人が選任されているケースでは、相続財産清算人選任審判の告知を受けてから10日以内に公告しなければなりません。

4-4.相続財産を現金化する

| 相続財産の種類 | 換金方法 |

|---|---|

| 金融資産 | 限定承認の審判書に基づき換金手続きをする |

| 不動産 | 裁判所に不動産競売を申立て不動産の換金手続きをする |

▲相続財産の種類による換金手続きの違い

限定承認した相続人(相続財産清算人)は、家庭裁判所から交付された限定承認審判書を使い、被相続人名義の金融資産を換金します。不動産がある場合は、裁判所に競売を申立て換金します。事前に財産管理用口座を作成し、清算に備え、換金した現金をまとめておきます。

4-5.債権者へ債務の割合に応じて弁済する

官報による公告期間経過後、限定承認した相続人(相続財産清算人)は期間内に申出のあった債権者に対して債務の弁済を行います。弁済を受けられる順位は以下の通りです。

債権の弁済を受けられる優先順位

- 相続財産について担保を有する債権者(民法第929条ただし書き)

- 公告期間内に届出のあった債権者・相続人が把握している債権者(民法第929条)

- 公告期間内に届出のあった受遺者・相続人が把握している受遺者(民法第931条)

- 公告期間経過後申出のあった債権者・受遺者(民法第935条)

最初に弁済を受けられるのは、相続財産について担保を有する債権者です。次に公告期間内に届け出た債権者が弁済を受けられます。

公告期間内に届け出た債権者が複数いるときは、その債権の価額の割合に応じて平等に配当がされます。届出時期は関係ありません。

被相続人が遺言書を残している場合、受遺者(遺言により財産を受け取る人)は、基本的に故人の債務をすべて弁済したあとの余りの中から財産を受け取ることができます。

そのため、受遺者が限定承認者または相続財産清算人から弁済を受けられる優先順位は、債権者よりもあとになります。

一方、仮に相続財産で債権者ら全員に対して全額の弁済ができなかったとしても、債務清算の手続きは以上で完了となります。不足分を相続人が代わって弁済する必要はありません。

ただし、公告期間内に届出のなかった債権が、破産手続きのようになくなるわけではありません。公告期間経過後、債権者から申出があり、相続財産が残っている場合は弁済する必要があります。

限定承認において債権者への弁済は、相続財産の範囲内で行い、相続人が代わりに弁済する必要はありません。

4-6.残った財産があれば相続人が受け取る

債権者への弁済が完了しても、まだ財産が残っている場合は、限定承認をした相続人が残った相続財産を受け取ります。残った財産の相続方法は、単純承認による相続手続きと同じです。法定相続分通り相続することも、遺産分割協議し、特定の相続人だけが相続することもできます。

ただし、届出期間中に申出のなかった債権者から弁済の申出を受けることがあるため、財産は原則手をつけず、そのままにしておくのがよいでしょう。

5.限定承認にかかる税金

| 課税される税金 | 内容 |

|---|---|

| 所得税 |

|

| 相続税 |

|

▲限定承認したときにかかる可能性のある税金

限定承認したときにかかる可能性のある税金は、所得税と相続税です。

限定承認が行われると、被相続人から相続人にすべての資産が譲渡されたものとみなされます。そのため、値上がり益に対して所得税がかかるのです。

また、すべての借金を弁済しても、基礎控除の金額を上回る財産が残る場合には、相続税がかかります。

みなし譲渡所得に関する所得税は、限定承認を選択することで発生する税金です。ケースによっては予期せぬ金額の税金がかかることもあるため、事前に確認しておきましょう。

5-1.みなし譲渡所得税-土地や株式など値上がりする財産にかかる

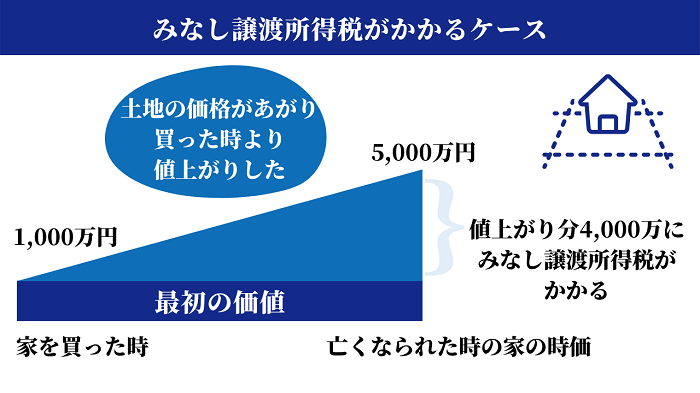

▲みなし譲渡所得税がかかるケース

被相続人が土地や株式を所有していた場合、限定承認すると譲渡所得税がかかる可能性があります。限定承認が行われると、税制上、被相続人から相続人にすべての資産が売却されたものとみなされるためです。

たとえば、1000万円で購入した家が、相続発生時点では5000万円となっていた場合、5000万円でみなし譲渡されたものとされ、値上がりした4000万円が譲渡所得となります。よって、所得税がかかることになるのです。

限定承認によるみなし譲渡所得は、被相続人の生前の他の所得と併せて、準確定申告の対象となります。相続の開始があったことを知った日の翌日から4ヶ月以内に準確定申告書を提出し、必要に応じて相続人が納税しなければなりません。

なお、準確定申告で納税した所得税は「債務控除」の対象となるため、相続税の申告時に債務として相続財産から差し引くことができます。

また、単純承認をした場合、みなし譲渡による所得税はかかりません。

| 財産調査の結果 | みなし譲渡による所得税の効果 |

|---|---|

| プラスの財産<マイナスの財産 (財産より借金のほうが多かった場合) | みなし譲渡による納税は発生しない |

| プラスの財産>マイナスの財産 (借金より財産のほうが多かった場合) |

|

▲財産と債務の状況によるみなし譲渡による所得税の違い

みなし譲渡による所得税は被相続人に対しての税金であるため債務とみなされます。限定承認では財産を上回る債務の弁済は免除されるとされているものの、みなし譲渡による所得税の支払いは必要です。

みなし譲渡による所得税は単純承認を選択していればかからない税金であるため、支払った税金分だけ損すると考えることもできます。

限定承認を検討するなら、税金についても考慮することが重要です。損しないためにも専門の税理士と相談しながら進めていくことをおすすめします。

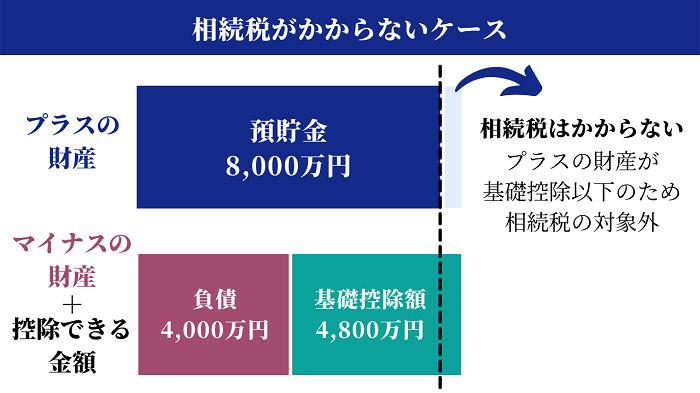

5-2.相続税-基礎控除があるため財産額が少額であればかからない

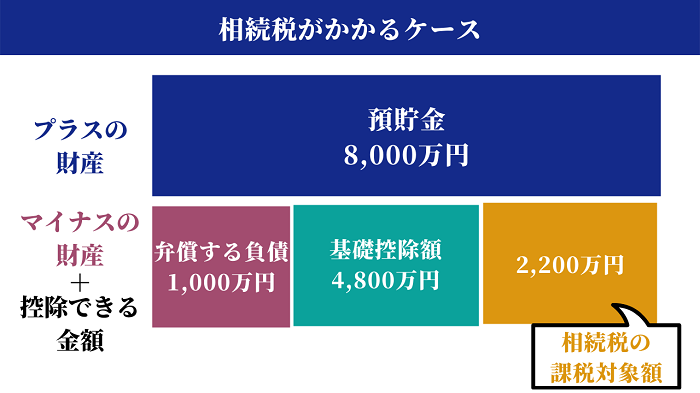

▲相続税がかかるケース(相続人が3人の場合)

▲相続税がかからないケース(相続人が3人の場合)

基礎控除額の算出方法

3000万円+法定相続人の数×600万円

限定承認は被相続人にプラスの財産以上にマイナスの財産があると想定して選択するため、相続税がかからないケースがほとんどです。また、仮にプラスの財産がマイナスの財産を上回ったとしても、基礎控除の額を超えない限り相続税はかかりません。

想定以上の財産を受け取ったときは、相続税がかかります。支払う相続税以上に財産を受け取ることができるため、落ち着いて手続きを進めましょう。

6.相続放棄に比べて限定承認を選ぶ人が少ない3つの理由

ここまで限定承認の手続きについて確認しましたが、実際には、相続放棄に比べて限定承認を選ぶ人は極めて少数に留まっています。

令和5年度における相続放棄の申請件数は28万2785件です。一方、限定承認の申請件数は、688件でした。相続放棄に比べて限定承認の申請件数が少ない理由は以下の3点です。

限定承認の申請件数が少ない3つの理由

- 相続人全員の手続きが必要

- 手続きそのものが煩雑

- 3ヶ月で意見をとりまとめることが困難

相続放棄と違い限定承認は、相続人全員で手続きする必要があります。相続開始を知った日から3ヶ月で相続人全員の意見をとりまとめることは困難です。

また、手続きも煩雑であるため、相続人全員が必要性を強く認識していないと選択されない相続方法が限定承認であるといえます。

相続人全員の意見を合わせることや手続きが煩雑な点から、ほとんどの人が相続放棄を選択しています。

参考:裁判所「令和5年 司法統計年報 3 家事編(24ページ目)」

6-1.相続人全員で手続きをしなければならない

相続放棄はひとりでも手続きできますが、限定承認は相続人全員で手続きをする必要があります。単純承認を選択したい相続人がひとりでもいれば、手続きを進められません。

相続人全員の意見をまとめることは難しい作業です。相続人の数が多ければ多いほど、意見をまとめることは困難になっていくでしょう。相続人同士住んでいる場所が離れていると、そもそもコミュニケーションが取れず、話し合いが進まないケースもあります。

そのため、相続人全員での手続きが必要な限定承認を選ぶ人は少ないといえます。

6-2.手続きが煩雑で税金面でも特殊な取り扱いが必要

| 限定承認 | 相続放棄 | |

|---|---|---|

| 主な手続き |

| 相続放棄の申立て |

| 税金の 取り扱い |

| なし ※ただし死亡保険金を受け取っていた場合は相続税の納税が必要な場合がある |

▲限定承認と相続放棄の主な手続きの違い

限定承認は、相続放棄に比べて煩雑な手続きが必要です。また、みなし譲渡による所得税や相続税といった税金がかかることもあります。限定承認の手続きを確実に進めるためには専門家に頼らざるを得ないため、別途費用が必要です。

わざわざ費用をかけてまで限定承認するなら、簡単に手続きができる相続放棄を選ぶ人が多いのです。

煩雑な手続きや専門知識を要する制度であることも、限定承認が選ばれにくい理由の1つといえます。

6-3.定められた期間内での判断が難しい

限定承認は、相続開始を知った日から3ヶ月以内に家庭裁判所へ申立てなければなりませんが、定められた期間内に限定承認すべきか判断するのは困難です。主な判断材料は以下の通りです。

限定承認の主な判断材料

- 財産調査(残高証明書・不動産登記簿謄本の取得)

- 債務調査(残高証明書・返済予定表の取得)

- 必ず引き継ぐべき財産の有無

- 限定承認することでかかる費用

- 相続人全員の意見

限定承認を決める前に確認しておくべきポイントは複数あります。とくに債務調査は重要です。限定承認は財産の範囲内とはいえ、借金を背負うことになります。引き継いだ借金を確実に返済できるかについて、慎重に判断しなければなりません。

主な判断材料を準備し、相続人全員の意見をとりまとめることを3ヶ月以内に行うことが困難であるため、限定承認を利用する人は少ない件数に留まっています。

7.限定承認により有利な相続ができる可能性も|不安な人は専門家に相談を

プラスの財産を限度としてマイナスの財産を弁済する限定承認は、特定ケースに合致する相続人の希望を叶える有効な相続方法です。相続した財産以上に債務を負担することなく、どうしても引き継ぎたい財産があれば取得できます。

しかしながら、複雑でやるべきことが多い限定承認の手続きは、相続手続きに不慣れな相続人にとって大きな負担となります。決められた期日で手続きを進め、債権者への清算を進めていくためには、相続に関する知識はもちろん、金融や税金に関する専門知識が必要です。相続人にかかる負担の大きい限定承認の相続手続きを効率的に進めていくためには、相続に関する専門家に相談することをおすすめします。

司法書士法人チェスターは、相続手続き専門の司法書士法人です。限定承認の手続きのみならず、限定承認で手続きを進めるべきかの判断を含めてサポートします。お困りのときは、ぜひ司法書士法人チェスターへお気軽にご相談ください。

また、みなし譲渡所得税や相続税の算出にお困りの場合は、税理士法人チェスターへご相談ください。税理士法人チェスターは、相続専門の税理士法人です。相続税はもちろんのこと、相続時に発生するみなし譲渡所得税について、豊富な経験と知識を持ち合わせています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編