一般贈与財産とは-贈与税がかからない方法や計算シミュレーションまとめ

一般贈与財産とは、税法上の贈与財産の区分であり、親から未成年の子へ、または夫婦間、兄弟姉妹間などで贈与する財産をさします。

平成27年の税制改正にて、贈与財産が「一般贈与財産」と「特例贈与財産」の2つに区分されたことにより、これから贈与を受ける人は、両者の違いと該当する財産に応じた贈与税額の計算方法をきちんと知っておく必要が出てきました。どちらの財産に当てはまるかによって税率が異なるため、贈与税をミスなく申告するには、それぞれの計算方法をチェックしてみてください。

また、贈与税は両者の税額を計算するだけではなく、正しい申告を完了することが大切です。贈与を受けたときに慌てないよう、贈与税の正しい計算方法から申告方法まで確認しておきましょう。

この記事の目次 [表示]

- 1 1.一般贈与財産とは-未成年の子への贈与・夫婦間・兄弟間の贈与など

- 2 2.特例贈与財産とは-直系尊属から18歳以上の直系卑属への贈与

- 3 3.贈与税がかからない方法-年間110万円以下で贈与をする

- 4 4.間違いやすい贈与3パターンの贈与税計算-税率速算表を用いてシミュレーション

- 5 5.相続開始前3~7年以内の贈与は相続税の対象となるため要注意

- 6 6.贈与税の手続方法-期間や必要書類を知ってスムーズな申告を

- 7 7.一般贈与財産・特例贈与財産の贈与税計算や申告手続をミスなくおこなうにはプロに依頼

1.一般贈与財産とは-未成年の子への贈与・夫婦間・兄弟間の贈与など

税法上、贈与財産は「一般贈与財産」と「特例贈与財産」の2つに区分され、贈与税の計算ではそれぞれ異なる税率が適用されます。

一般贈与財産とは、特例贈与財産に当てはまらないすべての財産をさします。そもそも特例贈与財産とは、直系尊属(父母・祖父母など)から18歳※以上の直系卑属(子・孫など)へ贈与する財産をさします。

※令和4年3月31日以前の贈与については20歳

つまり、以下のような財産は一般贈与財産となります。

- 父母や祖父母から未成年(18歳未満)の子や孫へ贈与された財産

- 夫婦間で贈与された財産

- 兄弟姉妹間で贈与された財産

- 他人などへ贈与する財産

参考:相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!|相続税のチェスター

2.特例贈与財産とは-直系尊属から18歳以上の直系卑属への贈与

特例贈与財産とは、直系尊属(父母・祖父母など)から18歳以上の直系卑属(子・孫など)へ贈与する財産をさします。直系卑属の年齢は贈与された年の1月1日時点で判定します。

令和4年4月1日より、成人年齢が20歳から18歳へ変更されました。それにともない、特例贈与財産の条件も変更されています。

令和4年4月1日以降に贈与した財産は、贈与した年の1月1日時点で受け取った直系卑属が18歳以上なら、特例贈与財産となります。

参考:成年年齢が18歳に引き下げ!相続税・贈与税への影響とは|相続税のチェスター

2-1.養子の子への贈与は養子縁組のタイミングによって特例贈与財産にならない場合がある

実子だけでなく18歳以上の養子へ贈与した財産も、特例贈与財産となります。養子からみて養親(養父母)は直系尊属、養親からみて養子は直系卑属であるためです。

ただし、養子の子(養親の孫)への贈与は、養子縁組のタイミングによって特例贈与財産にならない場合があります。具体的にいえば、養親と養子が養子縁組をする前にすでに生まれていた子(養子の子)への贈与は、特例贈与財産になりません。

これは、養親が養子の子の直系尊属となるのは、養子縁組の後にその子が生まれた場合に限られるためです。養子の子がすでに生まれた状態で養子縁組をすると、養親は養子の子の直系尊属にはあたりません。

参考:直系尊属とは?直系卑属・傍系卑属との違いや相続分について紹介|相続税のチェスター

3.贈与税がかからない方法-年間110万円以下で贈与をする

通常、贈与税は「暦年課税」で計算されます。暦年課税は、1月1日から12月31日までの1年間に贈与された財産の合計額に課税される方式です。

暦年課税には、年間110万円の基礎控除額があります。そのため、1年間で贈与された財産の合計金額が110万円以下であれば、原則として贈与税はかかりません。

1年間に110万円以下の財産を贈与することを「暦年贈与」といいます。暦年贈与により、贈与税のかからない範囲で毎年少しずつ財産を贈与することで、相続財産が減り、相続税の負担を軽減する効果が期待できます。

ただし、暦年贈与で相続対策をする場合、定期贈与とみなされないように注意する必要があります。定期贈与とは、毎年一定額の財産を一定期間贈与することです。

たとえば「毎年100万円を10年間にわたって贈与する」といった贈与契約は、定期贈与とみなされます。その場合、贈与財産の合計金額1,000万円から110万円を引いた残りの890万円に贈与税が課せられます。

定期贈与とみなされると、たとえ毎年100万円ずつ贈与したとしても、贈与税がかかってしまうというわけです。贈与税を非課税にする詳しいやり方は、以下の記事をご覧ください。

参考:贈与税が非課税になるケースとは?全8パターンをわかりやすく解説|税理士法人チェスター

4.間違いやすい贈与3パターンの贈与税計算-税率速算表を用いてシミュレーション

今回は間違いやすい3パターンの贈与について、税率速算表を使いながら実際に贈与税を計算していきます。

間違いやすい3パターンの贈与

- 一般贈与財産のみの計算方法-配偶者から500万円の贈与を受けた

- 特例贈与財産のみの計算方法-父親から800万円の贈与を受けた

- どちらも受け取った場合の計算方法-叔母から400万円・祖父から600万円の贈与を受けた

ご自身のパターンに近い贈与と照らし合わせながら、正しい計算方法をチェックしてみてください。

参考:贈与税に関する全知識|税率・計算方法から6つの非課税制度まで徹底解説

4-1.一般贈与財産のみの計算方法-配偶者から500万円の贈与を受けた

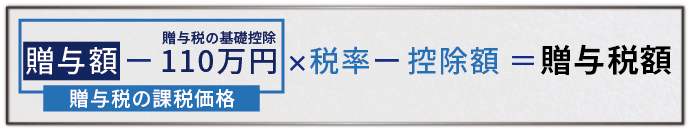

贈与税を計算するためには、一般贈与財産と特例贈与財産どちらとも以下の計算式を使います。

▲贈与税の計算式=(贈与額−110万円)×税率−控除額

パターン1は、一般贈与財産500万円を受け取った場合です。

一般贈与財産の税率と控除額は、以下の税率速算表をご覧ください。

| 課税価格 (贈与財産の価額-基礎控除額) | 一般贈与財産 | |

|---|---|---|

| 税率(%) | 控除額(万円) | |

| 200万円以下 | 10 | − |

| 300万円以下 | 15 | 10 |

| 400万円以下 | 20 | 25 |

| 600万円以下 | 30 | 65 |

| 1,000万円以下 | 40 | 125 |

| 1,500万円以下 | 45 | 175 |

| 3,000万円以下 | 50 | 250 |

| 3,000万円超 | 55 | 400 |

※平成27年1月1日以降の贈与

【出典:No.4408 贈与税の計算と税率(暦年課税)|国税庁】

贈与額500万円-基礎控除額110万円=390万円になるため、税率20%、控除額25万円になります。

さきほどの贈与税の計算式に当てはめた計算は、以下のとおりです。

一般贈与財産を500万円受け取った場合の贈与税額

(500万円-110万円)×20%-25万円=53万円

計算した結果、一般贈与財産を500万円受け取った場合の贈与税額は53万円です。

4-2.特例贈与財産のみの計算方法-父親から800万円の贈与を受けた

特例贈与財産の贈与税を計算するためには、一般贈与財産と同じく以下の計算式を使います。

▲贈与税の計算式=(贈与額-110万円)×税率-控除額

パターン2は、特例贈与財産を800万円受け取った場合です。

特例贈与財産の税率と控除額は、以下の税率速算表をご覧ください。

| 課税価格 (贈与財産の価額-基礎控除額) | 特例贈与財産 | |

|---|---|---|

| 税率(%) | 控除額(万円) | |

| 200万円以下 | 10 | − |

| 400万円以下 | 15 | 10 |

| 600万円以下 | 20 | 30 |

| 1,000万円以下 | 30 | 90 |

| 1,500万円以下 | 40 | 190 |

| 3,000万円以下 | 45 | 265 |

| 4,500万円以下 | 50 | 415 |

| 4,500万円超 | 55 | 640 |

※平成27年1月1日以降の贈与

【出典:No.4408 贈与税の計算と税率(暦年課税)|国税庁】

贈与額800万円-基礎控除額110万円=690万円になるため、税率30%、控除額90万円になります。

さきほどの贈与税の計算式に当てはめた計算は、以下のとおりです。

特例贈与財産を800万円受け取った場合の贈与税額

(800万円-110万円)×30%-90万円=117万円

計算した結果、特例贈与財産を800万円受け取った場合の贈与税額は117万円です。

なお、贈与財産が特例贈与財産となる条件は、直系尊属から贈与を受け取り、なおかつ受け取った人が贈与された年の1月1日時点で18歳以上の直系卑属(子や孫など)の場合です。

4-3.どちらも受け取った場合の計算方法-叔母から400万円・祖父から600万円の贈与を受けた

一般贈与財産(叔母から400万円)と特例贈与財産(祖父から600万円)を、どちらも18歳以上の人が受け取った場合、贈与税額を算出する全体の流れは以下のとおりです。

一般贈与財産と特例贈与財産の両方を受け取った場合の計算

- 一般贈与財産の贈与税額を求める

- a.贈与額合計1,000万円を一般税率で計算する

- b.1-aの計算をもとに、全体に占める一般贈与財産の贈与税額を計算する

- 特例贈与財産の贈与税額を求める

- a.贈与額合計1,000万円を特例税率で計算する

- b.2-aの計算をもとに、全体に占める特例贈与財産の贈与税額を計算する

- 1と2で出た各贈与税額の合計を算出する

上記の流れに沿ってパターン3の贈与税額を計算していきます。

【1-a】贈与額合計1,000万円を一般税率で計算する

1,000万円を一般税率で計算したときの贈与税額

(1,000万円-110万円)×40%-125万円=231万円

一般贈与財産と特例贈与財産どちらとも受けた場合は、まず贈与額すべてを一般税率で計算します。贈与額1,000万円から基礎控除額110万円を引いた額は、890万円です。

そのため、一般贈与財産の税率(一般税率)早見表で見ると税率40%、控除額125万円になります。1,000万円すべてを一般税率で計算した結果、贈与税額は231万円になりました。

【1-b】1-aの計算をもとに、全体に占める一般贈与財産の贈与税額を計算する

先ほど一般税率で計算した贈与税額231万円をもとに、1,000万円全体に占める一般贈与財産(400万円)の贈与税額を算出します。

計算式は以下のとおりです。

贈与額1,000万円に対する一般贈与財産(400万円)の贈与税額の計算

231万円×400万円/(400万円+600万)円=92万4000円

計算した結果、贈与額の合計1,000万円に対する一般贈与財産(400万円)の贈与税額は、92万4000円になりました。

【2-a】贈与額合計1,000万円を特例税率で計算する

1,000万円を特例税率で計算したときの贈与税額

(1,000万円-110万円)×30%-90万円=177万円

次に贈与額すべてを特例税率で計算します。贈与額1,000万円から基礎控除額110万円を引いた額は、890万円です。

そのため、特例贈与財産の税率(特例税率)早見表で見ると税率30%、控除額90万円になります。1,000万円すべてを特例税率で計算した結果、贈与税額は177万円になりました。

【2-b】2-aの計算をもとに、全体に占める特例贈与財産の贈与税額を計算する

先ほど特例税率で計算した贈与税額177万円をもとに、1,000万円全体に占める特例贈与財産(600万円)の贈与税額を算出します。

計算式は以下のとおりです。

贈与額1,000万円に対する特例贈与財産(600万円)の贈与税額の計算

177万円×600万円/(400万円+600万円)=106万2000円

計算した結果、贈与額の合計1,000万円に対する特例贈与財産(600万円)の贈与税額は、106万2000円になりました。

【3】1と2で出た各贈与税額の合計を算出する

贈与額1,000万円(一般贈与財産400万円、特例贈与財産600万円)にかかる贈与税額の合計

- 一般贈与財産の贈与税額=92万4000円

- 特例贈与財産の贈与税額=106万2000円

- 92万4000円+106万2000円=198万6000円

計算した結果、一般贈与財産(叔母から400万円)と特例贈与財産(祖父から600万円)の合計贈与額1,000万円にかかる贈与税額は、198万6000円になりました。

一般贈与財産と特例贈与財産どちらとも受け取った場合は、まず贈与を受けた合計額をそれぞれの税率で計算しましょう。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

5.相続開始前3~7年以内の贈与は相続税の対象となるため要注意

生前贈与は相続税対策の1つですが、相続が発生した日(亡くなった日)から過去3〜7年以内に贈与をされた財産は、贈与者が亡くなって相続が発生したときに、相続税産に加算されて相続税の課税対象になることがあります。これを「生前贈与加算」といいます。

生前贈与加算の対象になるのは、相続や遺贈(遺言により相続人以外の人に財産を贈ること)などで財産を取得した人が、相続開始前の3〜7年以内に暦年課税で贈与された財産です。

相続税対策をするためには、生前贈与のタイミングによって支払う税金が大きく左右されます。生前贈与する場合は、可能な限り早めに開始しましょう。

補足ですが、すでに贈与税を納めている場合は、贈与税額控除が適用されます。贈与税額控除とは、すでに納めた贈与税を相続税から控除できる仕組みのことです。

参考:No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

5-1.生前贈与が相続税の対象になる期間は7年に延長

税制改正により、令和6年以降に贈与を受ける財産は、相続税の対象に加算される期間が「相続開始前7年以内」まで段階的に延長されます。

実際に影響が出るのは、生前贈与した人が令和9年以降に亡くなった場合です。

令和9年~令和12年に亡くなった場合は「令和6年1月1日以降に贈与を受けた財産(相続開始前3年~7年以内に贈与を受けた財産)」が相続税の対象に加算されます。令和13年以降に亡くなった場合は、「相続開始前7年以内に贈与を受けた財産」が相続税の対象に加算されます。

生前贈与加算について詳しくは、下記の記事で解説していますので、あわせてご一読ください。

参考:生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

6.贈与税の手続方法-期間や必要書類を知ってスムーズな申告を

贈与税の申告期間や必要な書類など、スムーズに申告するためのポイントは以下のとおりです。

贈与税の申告をスムーズにおこなうためのポイント4つ

- 申告・納付期間-贈与を受けた翌年の2月1日から3月15日まで

- 申告方法4つ-自身の状況や都合に適した方法を選ぶ

- 特例税率の適用を受けるために用意すべき必要書類

- 申告後に漏れがあった場合の対応

6-1.申告・納付期間-贈与を受けた翌年の2月1日から3月15日まで

贈与税の申告・納付期間は、贈与を受けた翌年の2月1日から3月15日までです。たとえば令和4年8月に500万円の贈与を受けた場合、令和5年の2月1日から3月15日までに申告し、納付しなければなりません。

申告・納付期間を過ぎてしまうと、ペナルティが課せられます。

申告・納付期間を過ぎた場合のペナルティ3つ

- 無申告加算税

- 延滞税

- 重加算税

無申告加算税は、申告が遅れた場合に課せられるペナルティです。延滞税は納税が遅れた場合に課せられるペナルティで、過ぎた期間が長ければ長いほど税額が増えます。

重加算税は、偽りの申告や偽装をして無申告だった場合に課せられるペナルティです。贈与税を偽りなく計算し、贈与を受けた翌年の2月1日から3月15日までに申告・納付を済ませましょう。

参考:No.4429 贈与税の申告と納税|国税庁

参考:相続税、贈与税の過少申告加算税及び無申告加算税の取扱いについて(事務運営指針)|国税庁

参考:No.9205 延滞税について|国税庁

6-2.申告方法4つ-自身の状況や都合に適した方法を選ぶ

贈与税の申告方法には、税務署窓口での手続・e-Tax・郵送・税理士に依頼することの4つがあります。

それぞれの申告方法の特徴を以下の表にまとめました。

| 税務署窓口での手続 | 申告書を税務署または国税庁ホームページで入手して書き、税務署の窓口で提出 |

|---|---|

| e-Tax | 国税庁ホームページや任意のクラウド会計ソフトで作成した申告書をe-Tax(電子申告)サイト内で送信 |

| 郵送 | 申告書を税務署または国税庁ホームページで入手して書き、居住地域の管轄税務署宛に郵送 |

| 税理士に依頼 | 贈与税の申告手続を税理士に依頼 ※贈与額1,000万円以下の場合、依頼料は5万円が相場 |

税務署窓口はわからないことや不安な点を質問しやすい環境であるため、質問がある場合におすすめです。e-Taxや郵送での申告は、忙しい人や好きなタイミングで提出したい人に向いています。

税理士に贈与税の申告手続を依頼する場合は、ほかの方法と異なり費用がかかります。ただし、贈与額が複雑になっている場合は税理士に依頼するほうが正確に計算してもらえるうえに、自分の時間や作業の負担を減らせます。

自身の状況や都合に適した手続方法を選び、スムーズに期間内に申告しましょう。

参考:自分で出来る?贈与税申告書の作成・提出方法をすべて解説!

参考:贈与税申告完全マニュアル・申告書記入から添付書類まで徹底解説

6-3.特例税率の適用を受けるために用意すべき必要書類

特例税率を受けるためには、申告書以外に書類が必要な場合があります。

申告書以外に書類が必要な場合

- 特例贈与財産のみ受け『贈与額-基礎控除額110万円』が300万円を超えるとき

- 一般贈与財産と特例贈与財産どちらとも受け、その両方を合計した『贈与額-基礎控除額110万円』(※)が300万円を超えるとき

※「一般贈与財産」について配偶者控除の特例の適用を受ける場合には、基礎控除額(110万円)と配偶者控除額を差し引いた後の課税価格となります。

上記いずれかの条件に当てはまる場合は、以下のいずれかをあわせて提出してください。

申告書以外に必要な書類

- 贈与を受ける側の戸籍謄本または抄本、その他の書類などその人の氏名・生年月日及び贈与する側の直系卑属であると証明できる書類

過去に同じ人から贈与を受けた場合は、申告書第一表の「過去の贈与税の申告状況」に当時提出した年と管轄税務署を記入すれば、同じ書類を提出する必要はありません。

6-4.申告後に漏れがあった場合の対応

申告後に贈与税額に漏れがあると気付いた場合は、一刻も早く税務署に申告しましょう。ペナルティが課せられる可能性はありますが、漏れがあったことを自主的に申告することで、ペナルティを軽減できます。

「バレなければよい」の考えではなく、正しい申告・納税を期限内におこないましょう。贈与した数年後に、いきなり税務調査が入る可能性もあります。

また「お尋ね」と呼ばれる税務署からのアンケートで無申告や申告内容の漏れが発覚するケースもあり、発覚したときは重大なペナルティが課せられます。

参考:贈与税の税務調査対象者は9割以上税務署から処分を受けている

7.一般贈与財産・特例贈与財産の贈与税計算や申告手続をミスなくおこなうにはプロに依頼

一般贈与財産や特例贈与財産に関する贈与税の計算は複雑になるケースが多いため、プロの税理士に依頼するのがおすすめです。とくに一般贈与財産と特例贈与財産どちらとも受ける場合は、税額計算がより複雑になります。

細かな手続や複雑な計算に心配を感じる人は、ぜひ税理士法人チェスターにお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編